Алгоритм заповнення єдиної звітності 2021

Звітування з ЄСВ у 2021 році: юрособи і ФОП

Звітність з ЄСВ у 2021 році суттєво змінилася:

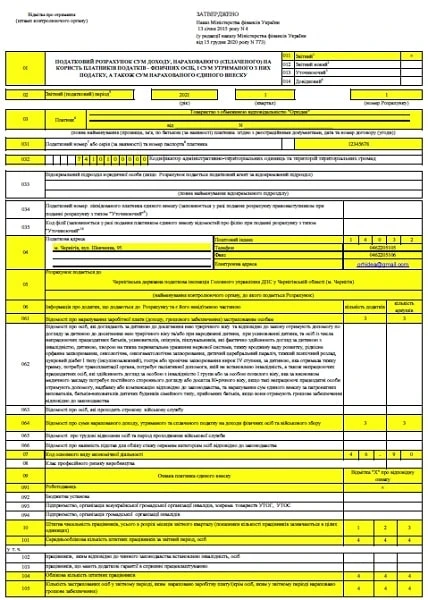

- ЄСВ по найманим працівникам та особам, які надавали послуги за ЦПД, зі звітування за І квартал 2021 року перейшов до об’єднаного Податкового розрахунку сум доходу, де він тепер знаходиться разом з ПДФО/ВЗ (він же – об’єднаний звіт, податковий розрахунок). Звіт і порядок його заповнення затверджений наказом Мінфіну від 13.01.2015 р. № 4, у редакції наказу Мінфіну від 15.12.2020 р. № 773 (далі – Порядок № 4);

- ЄСВ “за себе”, який сплачують ФОП і незалежники, перейшов як окремий додаток їх податкових декларацій. Для загальників – це декларація про майновий стан і доходи, а для єдиноподатників – це їх податкові декларації. Однак в усіх ФОП звітним періодом щодо ЄСВ залишається рік (абз. 5 ч. 8 ст. 9 Закону “Про збір та облік єдиного внеску…” від 08.07.2010 р. № 2464, далі – Закон про ЄСВ), навіть якщо сама декларація подається за квартал. Вебінари для бухгалтерів 2026

Загалом звітування з ЄСВ 2021 суб’єктами господарювання наочно представлено у таблиці нижче.

ЄСВ у звітності 2021 | |||

“Зарплатний” ЄСВ по найманим працівникам та особам, які оформлені за ЦПД | ЄСВ “за себе” для ФОП | ||

загальники, а також незалежники* | єдиноподатники 1-3 групи | єдиноподатники 4 групи | |

Звіт, що містить інформацію по ЄСВ | |||

Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску | Податкова декларація платника єдиного податку – фізичної особи-підприємця | Податкова декларація платника єдиного податку четвертої групи | |

Місце ЄСВ у відповідному звіті | |||

розділ І, Додаток Д1 | Додаток ЄСВ 1** | Додаток 1 про суми нарахованого доходу та ЄСВ, а також ряд. 20.1 основної частини декларації | Додаток 2 |

Звітний період по ЄСВ | |||

квартал | рік | рік, у т.ч. й група 3*** | рік |

Перший звітний період, у якому слід показати ЄСВ | |||

І квартал 2021 (крайня дата – 11.05.2020) | 2021 рік (крайня дата –) |

| 2021 рік (крайня дата –20.02.2022, пп. 291.4.3 ПКУ) |

Хто НЕ повинен звітувати з ЄСВ | |||

Якщо праця найманих осіб не використовувалася взагалі, як за трудовими договорами, так і ЦПД, не було інших нарахувань чи виплат доходів фізособам. Наприклад, не подають єдиноподатник 1 групи, так як не можуть мати найманих працівників. | ФОП незалежно від системи оподаткування, якщо вони є:

| ||

* незалежники – це особи, які провадять незалежну професійну діяльність; ** також ще є додатки для інших сплат ЄСВ: добровільного (Додаток ЄСВ 2) та за коригування ЄСВ за результатами перевірки (Додаток ЄСВ 3); *** єдиноподатники 3 групи мають звітний податковий період з єдиного податку – квартал, але щодо ЄСВ вони подають Додаток 1 лише у складі декларації за IV квартал (роз’яснення ГУ ДПС у Черкаській області). Перший раз це буде IV квартал 2021 року. | |||

Загальні питання складання об’єднаного Податкового розрахунку, а саме його будова, призначення додатків, питання подачі пустих додатків, строки подачі та відповідальність висвітлено у матеріалі Об’єднаний звіт з ЄСВ та ПДФО/ВЗ. Питання ж ЄСВ “за себе” розглядаються у відповідних матеріалах по цих деклараціях. Тут же зосередимося виключно на відображенні інформації про ЄСВ у Податковому розрахунку та заповненні вступної частини цього об’єднаного звіту з ЄСВ і ПДФО/ВЗ.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Місце ЄСВ у Податковому розрахунку 2021

ЄСВ у об’єднаному звіті комерційних підприємств, ФОП і неприбутківців (крім бюджетників) – це завжди:

- розділ 1 основної частини зі зведеною інформацією про ЄСВ з помісячних Додатків Д1, у результаті заповнення якого отримуємо маємо загальну суму нарахованого ЄСВ за звітний квартал;

- Додаток Д1 з персоніфікованими даними по нарахуванню ЄСВ по кожній особі. Як правило, їх 3 по кожному місяцю звітного кварталу.

Окрім цих частин об’єднаного податкового розрахунку наприкінці розглянемо заповнення заголовної частини об’єднаного розрахунку та зразок податкового розрахунку у файлі Excel з Додатками Д1 і 4ДФ.

Інструкція заповнення об’єднаного звіту з ЄСВ і ПДФО/ВЗ

Загальні правила заповнення цього Звіту викладені у розділі ІІ Порядку № 4 і вони типові для декларацій:

- мова – українська;

- прочерки у порожніх рядках ставимо тільки у паперовій формі. В електронній формі залишаємо як є;

- на одну клітинку – один символ (літера, крапка, кома), тому крапки й коми треба ставити в окремих клітинках;

- заокруглень немає, тому заповнюємо у гривнях з копійками;

- літери та інші знаки при ручному заповненні не повинні находити на сусідні поля;

- паперовий Звіт можна заповнити як ручкою, так і роздрукувати й підписати. Якщо від руки, то заповнювати слід друкованими літерами чорнилом темного кольору. Виправлення у Звіті заборонені.

Заповнення вступної частини об’єднаного податкового розрахунку

В цілому реквізити зрозумілі, але деякі нюанси заповнення, що стосуються кількості працівників, не такі вже й очевидні. Розібратися допоможе таблиця по заповненню, яку наведено нижче.

ЗАПОВНЕННЯ ВСТУПНОЇ ЧАСТИНИ об’єднаного звіту з ЄСВ і ПДФО/ВЗ 2021 | |

Рядок | Як заповнити* |

01 | вказуємо позначкою “х” тип Звіту:

|

02 | Вказуємо потрібний звітний період, тобто рік та номер кварталу (арабською цифрою від 1 до 4). Порядковий номер ставимо

Нумерацію звітів ведемо не з початку року, а у прив’язці до звітного кварталу й у хронологічному порядку. Так, Звіти типу “Звітний” за І та ІІ квартали матимуть однаковий порядковий номер “1”. Якщо ж потім подати “Звітний новий” або “Уточнюючий”, то такий наступний Звіт отримає “2” і т.д. Однак зараховуються лише ті звіти, які були прийнято ДПС (отримана квитанція). Наприклад, якщо вдруге подається звіт “Звітний”, так як перший раз він був не прийнятий (квитанція відмови), то номер все одно – “1”. |

03 | Зазначаємо повну назву підприємства або ж ПІБ – для ФОП, вказуємо податковий номер з ЄДР. Для ФОП увага: номери паспорта – це лише для осіб, які через релігійні переконання відмовилися від податкового номера та мають відповідну позначку у паспорті. |

031 | |

032 | Вказуємо код території, де знаходиться підприємство, проживає ФОП (за Державним класифікатором об’єктів адміністративно-територіального устрою – КОАТУУ). |

033 | Вказуємо дані про філії, відокремлені підрозділи, якщо такі є та за які підприємство подає Звіт. Тобто ситуація, коли відокремлені підрозділи не уповноважені утримувати й сплачувати ПДФО/ВЗ та ЄСВ самостійно. |

04 | Стандартні дані про податкову адресу, контактні дані та найменування органу ДПС, куди подається Звіт. |

05 | |

06 Інформація про додатки | |

061 | Вносимо цифрою кількість Додатків Д1. Зазвичай їх 3 – по кожному місяцю кварталу. |

064 | Вносимо цифрою кількість Додатків 4ДФ. Зазвичай їх 3 – по кожному місяцю кварталу. |

065 | Вносимо кількість Додатків Д5. Його або немає, або – 1, так як подається він у цілому за квартал на відміну від інших додатків. |

066 | Вносимо кількість Додатків Д6. Якщо працівники зі спецстажем є, то додатків, як правило, 3 – по кожному місяцю кварталу. Однак, якщо такі працівники у якихось місяцях були відсутні, – може бути й 2 чи 1. Або ж узагалі – відсутній, якщо немає таких осіб. |

07-09 Дані про тип звітувальника та його діяльність | |

07 | Вносимо основний КЕКВ. В оновленій електронній формі Звіту даний рядок більше не є обов’язковим до заповнення. |

08 | Пропускаємо. Цей рядок лише для уточнення даних періодів до 01.01.2016 р. |

091-094 | Відмічаємо у даній групі тип звітувальника. У більшості випадків – це “роботодавець” (ряд. 091) |

10 Дані про працівників звітувальника* | |

101 | Вказуємо середньооблікову кількість штатних працівників (СКШП) по кожному місяцю звітного періоду. Правила розрахунку – п. 3.2 Інструкції № 286. Рахується як середньозважена по дням місяця, включаючи вихідні, святкові/неробочі дні. Наприклад, (18×18+20×13)/31 ≈ 19, де 18 і 20 – кількість працівників за перші 18 днів і наступні 13 днів місяця відповідно, 31 – кількість днів місяця, наприклад березня. При цьому не враховуємо таких працівників:

|

102 | Рахуємо по правилах СКШП працівників, у яких є інвалідність**. |

103 | Рахуємо теж по правилах СКШП осіб, які мають додаткові гарантії у працевлаштуванні, зокрема: одинокі батьки; особи, які шукають роботу вперше протягом 6 місяців по закінченню школи, профтехучилища, закладу вищої освіти або після закінчення строкової військової служби, а також особи, яким до виходу на пенсію залишилося менше 10 років. Повний перелік є у ст. 14 Закону “Про зайнятість населення” від 05.07.2012 р. № 5067. |

104 | Вказуємо облікову кількість штатних працівників (ОКШП). Правила розрахунку – у п. 2.3 Інструкції № 286. Від СКШП даний показник відрізняється тим, що це не середня, а є цифрою на перше чи останній день місяця (той, який використовували при складанні статзвітності). Також до ОКШП включаються усі працівники, з якими укладений трудовий договір, у т.ч. й ті, які були виключені при розрахунку СКШП, наприклад декретниці. Однак зовнішні сумісники тут теж не рахуються, а внутрішні – зараховуються як одна особа. |

105 | Зазначаємо кількість застрахованих осіб, яким нараховували зарплату. Це та кількість працівників, яку містить Додаток Д1 (саме кількість осіб, а не заповнених рядків). Осіб по ЦПД враховуємо теж. Не рахуємо лише тих працівників, яким дохід за місяць взагалі не нараховувався, наприклад тих, які повний місяць були у відпустці за власний рахунок або на лікарняному. |

106 | Пропускаємо, комерційного сектору він не стосується. |

107 | Пропускаємо. |

108 | Кількість жінок рахуємо по позначці “Ж” у гр. 6 Додатка Д1. |

109 | Кількість чоловіків рахуємо по позначці “Ч” у гр. 6 Додатка Д1. |

110 | Вказуємо кількість новостворених робочих місць (у місяці створення). Таку кількість рахуємо не по факту працевлаштування, а по наказу про затвердження в установі/організації штатного розпису або внесення змін до нього. Заповнюється у разі:

Роз’яснення є у листі ПФУ від 21.08.2014 р. № 21841/05-10. |

* рахуючи кількість працівників (СКШП і ОКШП) використовуємо Інструкцію зі статистики кількості працівників, затверджену наказом Держстату від 28.09.2005 р. № 286 (вона ж – Інструкція № 286). Ця ж кількість має бути також і у статистичній звітності, зокрема у місячній /квартальній формі 1ПВ; ** дані цифри мають потім відповідати тим, які використовуються при подачі Звіту про зайнятість і працевлаштування осіб з інвалідністю за формою 10-ПОІ (річна). | |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Заповнення розділу 1 об’єднаного податкового розрахунку

Розділ 1 об’єднаного звіту містить зведені суми ЄСВ з Додатків Д1 цього звіту, які наводяться по кожному з трьох місяців, а також виводиться загальна сума ЄСВ, нарахованого за звітний квартал. Таким чином, перед заповненням розділу 1 слід мати уже заповнений Додаток Д1.

ЗАПОВНЕННЯ ЗВЕДЕНОЇ ІНФОРМАЦІЇ ПРО ЄСВ (РОЗДІЛ I) об’єднаного звіту з ЄСВ і ПДФО/ВЗ 2021 (увага! основа заповнення розділу – Додаток Д1) | |

Ряд. | Як заповнити |

1* | Усі дані беремо з гр. 16 Додатка Д1, рахуємо як зарплату, так і виплати за ЦПД, лікарняні, декретні (допомогу по вагітності та пологам). Тут не має бути виплат, які не обкладаються ЄСВ. Усі суми наводяться без обмеження максимальною базою ЄСВ. Виплати, які взагалі не обкладаються ЄСВ, в даних рядках не відображаються (вихідна допомога, разова матеріальна допомога, добові і т.д.). Їх немає бути і в Додатку Д1. |

1.1-1.5 | |

2* | Усі дані для ряд. 2.1-2.4 беремо з гр. 17 Додатка Д1, тобто з урахуванням обмеження у максимальній базі ЄСВ (15 мінімальних зарплат, січень-листопад 2021 року – 90000 грн, грудень 2021 року – 97500 грн). |

2.1-2.4 | |

2.5 | Усі дані для ряд. 2.5 беремо з гр. 18 Додатка Д1. Це так звана ЄСВ-різниця, коли дохід працівника за місяць менший за мінімальну базу ЄСВ (мінімальну зарплату). |

3* | Вказуємо суми ЄСВ по різним категоріям страхувальників. В основі заповнення – вибірка по гр. 20 Додатка Д1. Якщо є особи з інвалідністю, то зверніть увагу на рядки 3.2.1, 3.3.1 та 3.4.1, дані по яким у загальну суму ЄСВ не включаються. Це умовні суми й показують, що було б, якби таким особам нарахували ЄСВ за повною ставкою 22%, а не за зменшеними. Інформація є суто довідковою. |

3.1-3.6 | |

4* | Заповнюємо лише при виправленні помилок, унаслідок яких ЄСВ був занижений. Наприклад, була занижена сума доходу або не застосована додаткова база ЄСВ. |

4.1-4.3 | |

5* | Заповнюємо лише при виправленні помилок. Це 0,1% від суми зазначеної у відповідному ряд. 4. Пеня рахується з 1-го кал. дня виникнення по день фактичної сплати**. |

5.1 | |

6* | Заповнюємо лише при виправленні помилок, унаслідок яких ЄСВ був завищений. Наприклад, ЄСВ було нараховано на виплати, які не є базою його обкладання (разову матдопомогу, вихідну допомогу тощо) або була застосована мінімальна база ЄСВ там, де не слід. Ця сума зменшує ЄСВ до сплати за звітний період у ряд. 7. |

6.1-6.3 | |

7 | Рахуємо загальну суму ЄСВ до сплати у розрізі кожного місяця. |

8 | Загальна сума сплати ЄСВ за квартал (сума трьох місяців по ряд. 7). |

* наводимо загальну суму по підлеглим рядкам; ** з 1 березня 2020 р. по останній день місяця дії карантину через COVID-19 пеня не нараховується (п. 9 прим. 11.1 Прикінцевих і перехідних положень Закону про ЄСВ). | |

Приклад заповнення об’єднаного звіту з ЄСВ і ПДФО/ВЗ

Наостанок наводимо зразок заповнення податкового розрахунку даних прикладу. Зразок у Excel-форматі містить заповнення вступної частини, зведеного розрахунку ЄСВ у розділі 1, Додаток Д1 (3 місяці) і Додаток 4ДФ (3 місяці).

У Додатку Д1 лікарняні відображаються з кодом категорії застрахованої особи (гр. 08) – “29”, відпускні мають КТН (гр. 09) – “10”, а ЄСВ-різниця має КТН – “13”. У Додатку 4ДФ лікарняні та відпускні відображаються разом з зарплатою під ознакою доходу “101”.

Дані прикладу (нарахування зарплатних платежів за І квартал 2021 року). Підприємство має чотирьох працівників і такі дані по нарахуванню зарплати, відпускних, лікарняних за І квартал 2021 року:

Працівник | Посада | Січень | Лютий | Березень | Всього за квартал | |

зарплата | зарплата | лікарняні | ||||

Поліщук Максим Володимирович | директор | 25000,00 | 30000,00 | 20000,00 | – | 75000,00 |

Каплунова Ірина Володимирівна | бухгалтер | 15000,00 | 15000,00 | 15000,00 | – | 45000,00 |

Ревенок Сергій Вікторович | менеджер | 10000,00 | 10000,00 | 7000,00 | 2000,00 (з них 333,33 – за рахунок ФСС) | 29000,00 |

Сидоренко Олександр Олексійович | менеджер | 6000,00 | 6000,00 | 5700,00 (з них 3700,00 – відпускні | – | 17700,00 |

Разом | × | 56000,00 | 61000,00 | 47700,00 | 2000,00 | 166700,00 |