Виправлення помилок у Додатку 4ДФ до єдиної звітності

Загальні правила виправлення помилки в Додатку 4ДФ

Додаток 4ДФ Податкового розрахунку стосується відображення персоналізованих даних щодо нарахованого та виплаченого:

- доходу працівника — як у вигляді зарплати та виплат за цивільно-правовими договорами, так і іншого доходу;

- податку на доходи фізичних осіб (ПДФО);

- військового збору (ВЗ).

У загальних питаннях виправлення помилок та заповнення Додатка 4ДФ слід керуватися все тим же Порядком заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, який затверджений наказом Мінфіну від 13.01.2015 № 4 (далі — Порядок № 4).

Самі ж правила — в залежності від обраного способу виправлення помилок див. далі.

Місячна зарплатна звітність: приклад заповнення

Варіанти виправлення помилок 4ДФ

Можна виділити два варіанти виправлення помилок у Податковому розрахунку:

- через Податковий розрахунок «Звітний новий» або «Уточнюючий» (див. приклади 1-4). Це найбільш універсальний спосіб, який підходить практично до всіх ситуацій;

- через поточний Податковий розрахунок (див. приклад 5). Однак цей варіант обмежується ситуацією перерахунку ПДФО — як добровільного, так і обов’язкового, наприклад перерахунок ПДФО у кінці року. Застосування такого способу виправлення помилок дозволяє уникнути штрафів (п. 119.1 Податкового кодексу України, далі — ПК).

Розглянемо кожний із варіантів разом з прикладами, які наведено наприкінці консультації.

Випадки застосовування Додатку 4ДФ «Звітний новий» та «Уточнюючий»

У таблицях далі наведено підходи до виправлення помилок, які згруповано в залежності від того, у який термін подається коригуючий Податковий розрахунок:

- до закінчення кінцевого строку звітування — «Звітний новий». У заголовній частині Додатка 4ДФ «Звітний новий» зазначаються: звітний рік, квартал і місяць, за який звітується;

- після закінчення кінцевого строку звітування — «Уточнюючий». У заголовній частині Додатка 4ДФ «Уточнюючий» зазначаються: рік, квартал і місяць того періоду, який коригується.

Дані варіанти розглядаються разом, оскільки спосіб виправлення помилок, як для Податкового розрахунку «Звітний новий», так і «Уточнюючий», — однаковий. Це відрізняє виправлення помилок у Додатку 4ДФ від такого у Додатку Д1.

Для виправлення помилок в 4дф новий звітний, так і уточнюючий інформація наводиться лише за тими рядками, які уточнюються.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Виправлення помилок через подачу Додатків 4ДФ «Звітний новий» або «Уточнюючий»

Виправлення помилок в 4дф штрафи. На відміну від Додатка Д1 у Додатку 4ДФ обох типів, як «Звітний новий», так і «Уточнюючий», використовується однаковий спосіб виправлення і розрахункових, і нерозрахункових помилок. Відмінності між цими двома типами помилок такі:

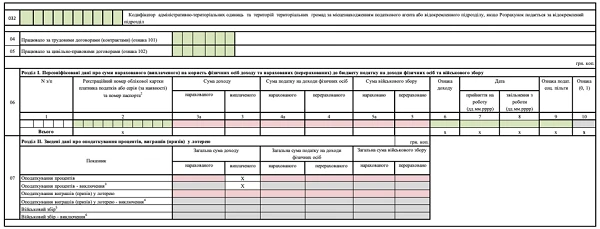

- розрахункові (сумові) помилки — це помилки в цифрах (сумах) нарахованого та виплаченого доходу, нарахованих і перерахованих ПДФО й ВЗ, а також сумах доходів у вигляді процентів, виграшів (призів) та їхнього оподаткування ПДФО й ВЗ. Зрозуміло, що такі помилки є штрафонебезпечними. На рисунку нижче поля з такими помилками виділено рожевим;

- нерозрахункові (несумові) помилки — це помилки, що ніяк не впливають на суми ПДФО чи ВЗ. На рисунку нижче такі помилки виділено зеленним.

Останні, нерозрахункові помилки, можна поділити також на:

- табличні помилки в таких показниках розділу І, як податковий номер, ознаки доходу та ПСП, даті прийняття та звільнення з роботи. Додамо, що помилка в податковому номері загрожує штрафом. Однак, якщо її виправити самостійно або впродовж 30 к. днів після отримання повідомлення про помилку від податківців — штрафу не буде (п. 119.3 ПК);

- нетабличні помилки за даними, які розміщуються вгорі над таблицею з розділом І, а саме: неправильний код Класифікатора територіальних одиниць (ряд. 032), неправильна кількість даних щодо працюючих (ряд. 04 — за трудовими контрактами, ряд. 05 — за ЦПД). Такі помилки вряд чи загрожують штрафом. Виправляти їх чи ні — рішення за бухгалтером.

Поля Додатка 4ДФ, де можна бачити розрахункові та нерозрахункові помилки наведено на рисунку нижче. Щодо сірого кольору — так відмічені поля Додатка 4ДФ, які призначені для виправлення помилок.

У таблиці нижче наведено правила коригування для ситуації подачі Податкових розрахунків типів «Звітний новий» та «Уточнюючий». Як заповнити основну частину Податкового розрахунку та Додатку 4ДФ — див. далі у загальному поясненні до прикладів виправлення помилок.

ПРАВИЛА ВИПРАВЛЕННЯ ПОМИЛОК у ДОДАТКУ 4ДФ ПОДАТКОВОГО РОЗРАХУНКУ | ||

Різновид помилки у рядку Додатка 4ДФ | Спосіб виправлення* | Як виправити |

У Розділі І | ||

помилковий (зайвий) рядок (з помилкою чи без, але непотрібний) | «1»/«0» | вилучається помилковий — заповнюється такий же рядок, тобто повторюються всі дані в ньому, які були в Додатку 4ДФ Податкового розрахунку типу «Звітний»/«Уточнюючий», але у колонці (графі) 10 ставиться код ознаки «1», що означає вилучення рядка (цей спосіб частіше використовується у комбінації з додаванням рядка, див. приклади 2-4) |

пропущений рядок з потрібними даними | «1»/«0» | створюється новий рядок — заповнюється рядок з потрібним даними, якого не вистачає в Додатку 4ДФ Податкового розрахунку типу «Звітний»/«Уточнюючий», а у колонці (графі) 10 ставиться код ознаки «0», що означає введення нового рядка (див. приклад 1) |

рядок, що містить помилку — розрахункову або нерозрахункову | «1»/«0» | створюється кілька рядків (див. приклади 2-4):

|

У Розділі ІІ | ||

щодо процентів | коригувальний | використовуються два рядки розділу ІІ:

|

щодо виграшів (призів) у лотерею | коригувальний | використовуються два рядки розділу ІІ:

|

щодо військового збору (який нарахований був до 2021 року у старому звіті за формою 1ДФ) | коригувальний | використовуються два рядки розділу ІІ:

При цьому показники у колонках (графах) 5а та 5 розділу І не заповнюються |

Нетабличні нерозрахункові помилки | ||

помилка у нетабличних даних | «1»/«0» | Якогось спеціального порядку виправлення для такого типу помилок не передбачено — це значить, що не можна коректурно виправити помилку лише в такому нетабличному полі, не чіпаючи інші дані Додатка 4ДФ. Однак податківці вказують на можливість виправити помилку у нетабличних даних одночасно з виправленням інших помилок через Додаток 4ДФ «Звітний новий»/«Уточнюючий» — для цього просто треба у виправляючому додатку вказати правильні дані (роз’яснення ДПС 103.25 ЗІР). Якщо інших помилок у Додатку 4ДФ немає, щоб виправити ситуацію, слід подати два уточнюючих звіти:

Як наслідок, показники табличної частини не змінюються, а нетабличної — оновлюються на правильні |

* по-суті, і в розділі І, і в розділі ІІ Додатка 4ДФ застосовується коригувальний спосіб, коли неправильні дані повторюються у рядку на вилучення («—»), а правильні дані записуються у рядку на додавання («+»). Відмінність лише у тому, що у розділі І використовуються стандартні рядки, але з проставлянням ознак коригування в останній колонці (графі). При цьому ніяких «мінусів» перед числами на виключення не ставиться в обох розділах | ||

Виправлення сум доходів минулих періодів при подачі поточного Податкового розрахунку

Є можливість внести правки до минулих місяців через поточний Додаток 4ДФ, тобто у Податковому розрахунку типу «Звітний». Це можливо лише з дотриманням таких умов:

- помилка розрахункова та пов’язана з неправильним розрахунком ПДФО. Наприклад, з причини того, що не вистачало кінцевих даних щодо лікарняних, відпускних тощо й неправильно була застосована ПСП;

- дані Додатка 4ДФ, який виправляється, співпадають з даними бухгалтерського обліку.

Тобто ситуація не є в прямому розумінні помилкою бухгалтера — це радше вимушена ситуація, що обумовлена відсутністю всіх даних і документів у момент нарахування зарплати у минулому місяці. Наприклад, після розподілу лікарняних чи відпускних виявилось, що до доходу треба було застосувати ПСП або, навпаки, не треба.

Виходить, що цей спосіб не підходить:

- якщо помилка є наслідком розбіжності даних Додатка 4ДФ минулих місяців з даними бухгалтерського обліку за такі місяці;

- для виправлення помилок у сумах доходів;

- для виправлення помилок у сумах ВЗ.

Тоді складається Податковий розрахунок «Звітний новий» або «Уточнюючий» з використанням описаного раніше способу виправлення помилок «1»/«0», адже розбіжності вже не можна списати на результат перерахунку ПДФО.

Результат такого перерахунку відображається у Додатку 4ДФ за той місяць, у якому такий перерахунок був фактично здійснений. При цьому якихось окремих рядків чи способів виправлення таких помилок не передбачено. Через це помилка виправляється так (за роз’ясненням ДПС 103.25 ЗІР, див. приклад 5):

- у колонках (графах) 3а та 3 вносяться дані щодо нарахованого та виплаченого доходу працівника за поточний місяць;

- у колонках (графах) 4а та 4 ставиться сума ПДФО з урахуванням суми недоплати або переплати. Тобто, якщо внаслідок перерахунку ПДФО зменшується — на цю різницю зменшується поточний ПДФО, а якщо збільшився — на різницю, навпаки, збільшується поточний ПДФО. Якщо суми ПДФО в одному місяці не вистачає, то можна використати наступний. Також у графі 4а може бути навіть від’ємне значення (ПДФО зі знаком «мінус»), — у ситуації, коли ПДФО з інших доходів у такому місяці (періоді) взагалі не утримувався. Однак при утриманні додаткових сум ПДФО слід пам’ятати обмеження щодо загальних сум утримань з зарплати за ч. 1 ст. 128 КЗпП.

Приклади виправлення помилок у Додатку 4ДФ «Звітний новий» або «Уточнюючий»

Крайня дата звітування у всіх прикладах 1-4 за березень 2025 (21, квітня 2025 року) ще не настала, тому вирішено було подати Податковий розрахунок та Додаток 4ДФ до нього «Звітний новий», місяць «3», рік «2025».

Якщо помилки виявлено після 21 квітня 2025, то подається вже Податковий розрахунок з Додатком 4ДФ «Уточнюючий» — усе те саме, як і у додатку «Звітний новий», окрім відповідної позначки у правому верхньому кутку.

Увага: розрахункові та нерозрахункові помилки в Додатку 4ДФ «Звітний новий» або «Уточнюючий» виправляється в один спосіб за допомогою кодів у графі 10:

- вилучення рядка — код ознаки «1»;

- введення (додавання) рядка — код ознаки «0».

Зверніть увагу ще й на такі особливості (правила) заповнення таких типів Податкових розрахунків та Додатків 4ДФ до них:

- у початкових реквізитах Податкового розрахунку робиться позначка в рядку 064;

- у Додатку 4ДФ заповнюються лише ті рядки, які використовуються для виправлення помилкових даних. Правильні рядки повторювати не треба;

- не заповнюється підсумковий рядок «Всього» (графи 3а, 3, 4а, 5а та 5 розділу І) у Додатках 4ДФ «Звітний новий» та «Уточнюючий», коли вводяться/вилучаються рядки (роз’яснення ДПС 103.25 ЗІР). Це логічно, адже після виправлення помилки сума змінюватиметься у тому додатку, що виправляється, тобто у Додатку 4ДФ «Звітний». Однак коригування рядка «Всього» у такому додатку з помилкою не передбачено;

- правильно нумеруються самі Податкові розрахунки;

- інших додатків, якщо там немає помилки, не подається. Однак цілком можлива ситуація, що помилка зачепила й Додаток Д1 — тоді заповнюється й подається він. Наприклад, забули дохід новоприйнятого працівника всюди — тоді розділ І основної частини, Додаток Д1, Додаток 4ДФ.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

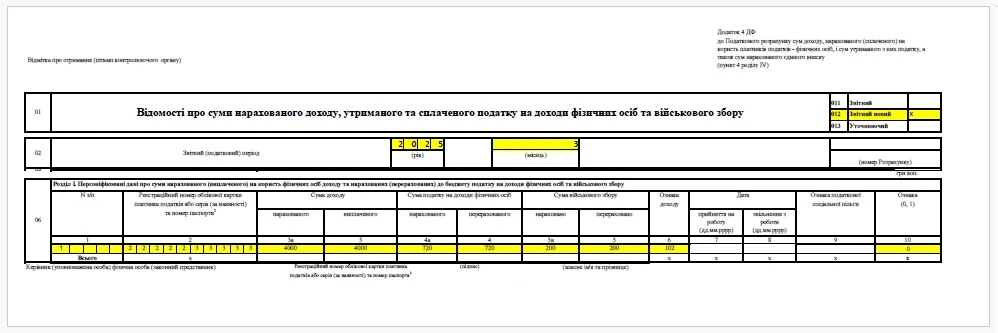

Виправлення помилок в 4дф: приклад 1 (пропустили дохід працівника). Після подачі Податкового розрахунку та Додатку 4ДФ до нього за березень 2025 року виявили таку помилку:

- у березні 2025 року працівнику була нарахована й виплачена зарплата 8000 грн (ПДФО — 1440 грн, ВЗ — 400 грн), а також винагорода за ЦПД у сумі 4000 грн (ПДФО — 720 грн, ВЗ — 200 грн). Однак винагороду за ЦПД показати у Додатку 4ДФ забули.

Цей вид помилки — це пропущений рядок. Очевидно, що це розрахункова помилка, бо вона впливає на дохід, ПДФО та ВЗ у Податковому розрахунку. Отже, використовується рядок на додавання даних з ознакою «0» у графі 10. Приклад заповненого Додатка 4ДФ наведений нижче.

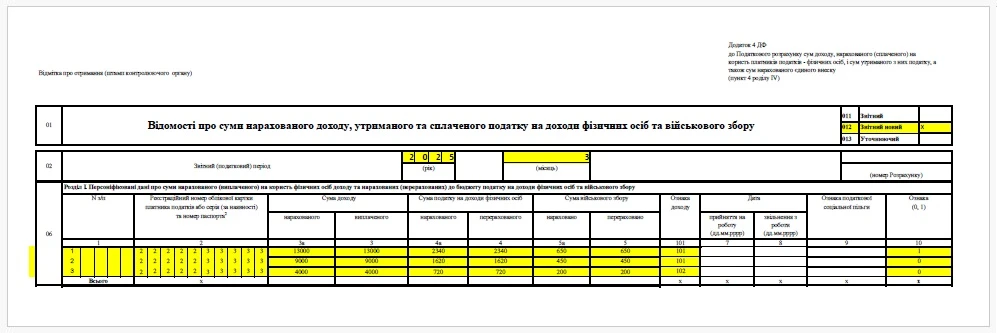

Приклад виправлення помилки у Додатку 4ДФ «Звітний новий» (додавання рядка)

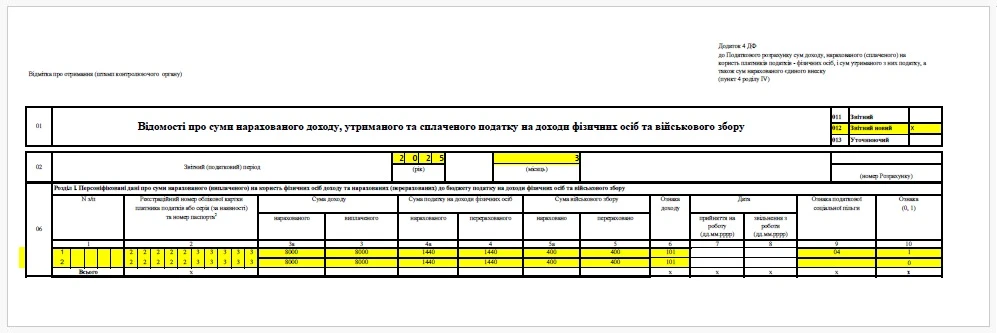

Виправлення помилок в 4дф: приклад 2 (зайвий код ознаки ПСП). Після подачі Податкового розрахунку та Додатку 4ДФ до нього за березень 2025 виявили таку помилку:

- працівниці була нарахована й виплачена зарплата 8000 грн (ПДФО — 1440 грн, ВЗ — 400,00 грн). Податки були нараховані правильно, але помилково вказали ознаку ПСП «на дітей» — «04».

Цей вид помилки — це помилкові дані у рядку. Очевидно, що це нерозрахункова помилка, оскільки вона не впливає на дохід, ПДФО та ВЗ у Податковому розрахунку. Отже, використовується один рядок на вилучення даних з ознакою «1» у графі 10, а інший — на додавання даних з ознакою «0». Приклад заповненого Додатка 4ДФ наведений нижче.

Приклад виправлення помилки у Додатку 4ДФ «Звітний новий» (заміна даних рядка)

Виправлення помилок в 4дф: приклад 3 (неправильний податковий номер). Після подачі Податкового розрахунку та Додатку 4ДФ до нього за березень 2025 виявили таку помилку:

- у березні 2025 року працівнику була нарахована й виплачена зарплата 10000 грн (ПДФО — 1800 грн, ВЗ — 500 грн). Податки були нараховані правильно, але вказали податковий номер іншого працівника.

Цей вид помилки — це помилкові дані у рядку. Очевидно, що це нерозрахункова помилка, бо вона не впливає на дохід, ПДФО та ВЗ у Податковому розрахунку. Отже, використовується один рядок на вилучення даних з ознакою «1» у графі 10, а інший — на додавання даних з ознакою «0». Останнім рядком вводиться правильний податковий номер — «3030303030». Приклад заповненого Додатка 4ДФ наведений нижче.

Приклад виправлення помилки у Додатку 4ДФ «Звітний новий» (заміна даних рядка)

Виправлення помилок в 4дф: приклад 4 (винагороду за ЦПД показали як зарплату). Після подачі Податкового розрахунку та Додатку 4ДФ до нього за березень 2025 року виявили таку помилку:

- у березні 2025 року працівнику була нарахована й виплачена зарплата 9000 грн (ПДФО — 1620 грн, ВЗ — 450 грн), а також винагорода за ЦПД у сумі 4000 грн (ПДФО — 720 грн, ВЗ — 200 грн). Однак винагороду за ЦПД показати у Додатку 4ДФ виділити забули й показали разом з зарплатою з ознакою доходу «101» (всього 13000 грн, ПДФО — 2340 грн, ВЗ — 650грн).

Цей вид помилки — це поєднання помилкових даних у рядку та пропущеного рядка. Очевидно, що це розрахункова помилка, оскільки вона впливає на дохід, ПДФО та ВЗ у Податковому розрахунку у розрізі ознак доходу, хоча й не впливає на загальні суми. Отже, використовується один рядок на вилучення даних з ознакою «1» у графі 10, а два інших — на додавання даних з ознакою «0», якими заново вводиться зарплата та додається винагорода за ЦПД. Приклад заповненого Додатка 4ДФ наведений нижче.

Приклад виправлення помилки у Додатку 4ДФ «Звітний новий» (заміна даних рядка)

Помилка в 4ДФ: як виправити через поточний Додаток (перерахунок ПДФО)

Увага: виправлення помилок через поточний Податковий розрахунок використовується лише для ситуації перерахунку ПДФО.

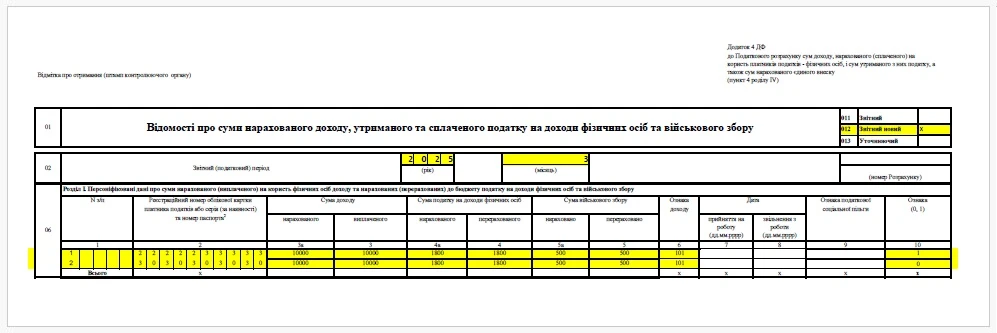

Приклад 5 («Уточнюючий», перерахунок за рік). При складанні Податкового розрахунку за ІІІ квартал 2024 року:

- у грудні 2025 року працівнику була нарахована й виплачена зарплата 10000 грн (ПДФО — 1800 грн, ВЗ — 500 грн). Однак за результатами річного перерахунку ПДФО треба збільшити на 300 грн.

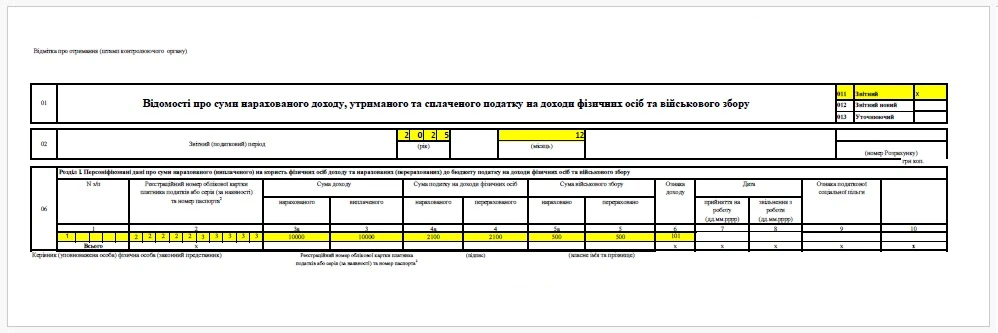

Приклад заповненого Додатка 4ДФ «Звітний» наведений нижче. У цьому прикладі з ПДФО у графі 4а та 4 замість 1800 грн показано 2100 грн (= 1800 + 300). Однак на утримання з зарплати можуть бути обмеження.

Щодо рядка «Всього» — у цій ситуації він заповнюється, як і звичайно, бо це Додаток 4ДФ «Звітний», а не «Звітний новий» чи «Уточнюючий».

Приклад виправлення помилки у Додатку 4ДФ «Звітний» (річний перерахунок ПДФО)

Як бути з виправленням помилок у Податкових розрахунках, складених до 2021 року

Такі помилки також можна виправити. Мова йде про помилки у колишній формі 1ДФ, яка існувала до 1 січня 2021 року. Помилки можна виправляти 1095 к. днів з закінчення звітної дати плюс період з 18.03.2020 до 01.08.2023, тому для 2024 року це все ще актуально, адже перебіг цього строку призупинявся на час карантину та воєнного стану (до 1 серпня 2023 року).

За потреби виправлення таких помилок здійснюється за діючою формою Податкового розрахунку. Для цього складається Податковий розрахунок з типом «Уточнюючий» та Додаток 4ДФ до нього. Далі все стандартно:

- для виправлення розрахункових і нерозрахункових помилок у розділі І використовується спосіб «1»/«0»;

- для виправлення розрахункових помилок щодо військового збору у розділі ІІ — коригувальний спосіб, який був раніше описаний у таблиці зі способами виправлення помилок (див. вище).

У будь-якому випадку Податковий розрахунок для виправлення минулих помилок подається за формою, яка діє на момент такого подання (див. пп. «9» п. 9 розділу V Порядку № 4). Щодо ВЗ, то коригування через ознаки «1»/«0» з використанням даних граф 5а та 5 щодо таких помилок провести не можна, оскільки до 2021 року ВЗ не був персоніфікований — він нараховувався загальною сумою у розділі ІІ колишньої форми 1ДФ. Саме для виправлення таких помилок у поточній формі Додатка 4ДФ у розділі ІІ зробили два рядки для ВЗ. Якщо ж помилка у ВЗ сталася після 1 січня 2021 року, то виправляється через використання способу «1»/«0» та внесення правильних даних у графи 5а та 5.