Помилки у податковому звіті з ЄСВ та ПДФО, ВЗ: виправляємо з експертом

Коригуючий спосіб виправлення помилок у Податковому розрахунку

Виправлення помилок у Податковому розрахунку (він же — Об’єднаний звіт, Зарплатний звіт, Податковий звіт з ЄСВ і ПДФО/ВЗ) відбувається коригуючим способом, а не шляхом заміни старих цифр новими, як це відбувається у більшості податкових декларацій. Коригуючий спосіб передбачає, що неправильні рядки старого звіту коригуються у бік збільшення («+») чи зменшення («—») показників шляхом подачі коригуючих (виправляючих) Податкових розрахунків — «Звітної нової» чи «Уточнюючої».

Натомість у деклараціях з єдиного податку та з податку на прибуток, якщо подати декларацію «Звітна нова» або «Уточнююча», то цифри старої «неправильної» декларації заміняються на цифри нової декларації. При цьому такі декларації заповнюються повністю, а не тільки рядки, де були помилки. У цьому відмінність підходів до виправлення помилок між Податковим розрахунком та іншими податковими деклараціями.

При виправленні помилок у Податковому розрахунку керуємося все тим же Порядком заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків — фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, який затверджений наказом Мінфіну від 13.01.2015 № 4 (далі — Порядок № 4).

Увага: для виправлення помилок використовують виправляючі розрахунки «Звітний новий» та «Уточнюючий».

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Відмінність між розрахунками «Звітний новий» і «Уточнюючий»

У Податковому розрахунку помилки виправляються через подачу коригуючих розрахунків:

- «Звітний новий» — якщо крайній день звітування ще не минув (це 20-й день місяця наступного за звітним);

- «Уточнюючий» — якщо крайній день звітування за цей період уже пройшов.

Між цими двома виправляючими розрахунками є різниця у наслідках. Так, при подачі розрахунку «Звітний новий» штрафів і пені немає. Однак при подачі розрахунку «Уточнюючий» можливе нарахування у ньому пені щодо ЄСВ, якщо було заниження. Щодо ПДФО/ВЗ також можна отримати штраф і нарахування пені, але лише через податкове повідомлення-рішення (ППР), яке потім надішлють податківці («самоштраф» у Додатку 4ДФ не передбачено).

Увага: податковий розрахунок «Звітний» залишається у базі ДПС діючим навіть після прийняття виправляючих звітів — вони тільки коригують дані.

Насьогодні коригуючий спосіб використовується як для Додатка 4ДФ, так і Додатку Д1. Таким чином, досягнута уніфікація виправлення помилок щодо ПДФО/ВЗ та ЄСВ. Аналогічний спосіб застосовується й щодо Додатку Д5 (трудові відносини).

Чи можна виправити помилки шляхом поточного Податкового розрахунку без подачі виправляючих розрахунків

Виправити саме помилки — ні. Справа в тому, що при подачі поточного Податкового розрахунку за звітний квартал виправити одночасно помилки у попередніх кварталах не вийде, так як немає окремого додатка, призначеного для виправлення помилок. Отже, допущені помилки виправляються лише через подачу окремих виправляючих звітів.

Однак дещо виправити можна. Мова йде не про помилки бухгалтера, а про перерахунок ПДФО при появі уточнених даних за минулі періоди. У такий спосіб можна виправити помилку не в усьому Податковому розрахунку, а у Додатках 4ДФ і Д1.

Так, у поточному Додатку 4ДФ помилка виправляється, якщо:

- така помилка пов’язана суто з нюансами розрахунку, нестачею точних даних на момент розрахунку і є за своєю суттю уточненням розрахунку ПДФО. Наприклад, перерахунок ПДФО з причини того, що не вистачало кінцевих даних щодо лікарняних, перехідних відпускних тощо й була застосована податкова соціальна пільга, якої вже після помісячного перерахунку доходів вже не треба і т.д.;

- дані Додатка 4ДФ, який виправляється, співпадають з такими у бухгалтерському обліку. Мається на увазі, що бухгалтер нарахував і показав у бухгалтерському обліку усе правильно саме на той момент (склав проведення, зарплатну відомість), а потім переніс ці всі дані без помилок у Податковий розрахунок. Тобто те, що у Додатку 4ДФ, те було й у бухгалтерському обліку.

Тобто це все ситуації, коли ПДФО утримали менше чи, навпаки, утримали більше ніж треба, але не внаслідок помилки, а з причини того, що в момент утримання податку всі дані за період були невідомі, наприклад при нарахуванні перехідних відпускних, які починаються в одному місяці, а закінчуються в іншому, невідомою є зарплата за такий наступний місяць.

Щодо виправлення через поточний Додатку Д1, то тут аналогічні умови, а саме:

- помилка розрахункова, тобто міститься у сумі доходу та пов’язаного з ним ЄСВ;

- виправлення є наслідком перерахунку зарплати за той місяць, коли працівник хворів або перебував у відпустці (абз. 50 п. 1 розділу IV Порядку № 4). Наприклад, сум відпускних, лікарняних і декретних.

По-суті, це все навіть не помилки бухгалтера, а вимушені ситуації, коли через відсутність усіх потрібних даних і документів у момент нарахування зарплати у минулому періоді, нарахувати ЄСВ «правильно» просто неможливо. Наприклад, через відсутність закритого лікарняного.

Як заповнюються виправляючі податкові розрахунки

Так як усі згадані виправляючі Податкові розрахунки — «Звітний новий» та «Уточнюючий» — не анулюють попередній, а залишаються, то через них лише коригують рядки старого звіту — віднімають (вилучають) неправильні або додають правильні. Це означає, що у коригуючих розрахунках заповнюється не все, а лише:

- обов’язкові реквізити. Це ті реквізити, які зазначені у заголовній частині в рядках 01-05;

- додатки, які виправляються. Інших подавати не треба, навіть якщо вони були у складі того звіту, який правимо. Інформація про ці додатки та їхню кількість має бути зазначена й в основній частині Податкового розрахунку — у рядку 06;

- рядки, які віднімають/додають у цих додатках. Інші рядки, у яких усе правильно, повторювати не потрібно;

- розділ І, але за умови, що коригувалися рядки Додатка Д1 (ЄСВ). Тоді він містить результат такого коригування. Якщо цей додаток не коригувався, то й розділ І буде порожнім.

Увага: помилки у звіті виправляються коригуванням рядків, тобто шляхом вилучення/додавання рядків через виправляючі розрахунки.

Два різновиди коригуючого способу виправлення помилок у Податковому розрахунку

У Податковому розрахунку є два різновиди коригувань:

- через рядочки зі спеціальними позначками «1» та «0» (хай це буде спосіб «1»/«0»);

- через рядочки з кодами типу нарахувань (КТН) «2» і «3» (назвемо його спосіб КТН «2»/«3»).

Очевидно, що останній можливий лише для виправлення помилок щодо ЄСВ та й щодо ЄСВ дані способи не взаємозамінні. Суть даних цифрових позначок така, як наведена у таблиці нижче.

СПОСОБИ ВИПРАВЛЕННЯ ПОМИЛОК У ПОДАТКОВОМУ РОЗРАХУНКУ | ||||

Коригування | Як застосовувати | |||

завдання коригування | цифровий код для кожного способу | які дані у такий рядок записати | наслідки такого коригуючого запису | |

«1»/«0» | КТН «2»/«3» | |||

вилучення | 1 | 3 | повторюємо дані з того рядка, який вилучаємо (ніяких мінусів перед числами ставити не треба) | вилучається рядок у старому (в уже поданому) звіті |

введення | 0 | 2 | записуємо нові значення | додається новий рядок у старому (в уже поданому) звіті |

Зверніть увагу, що для того, щоб виправити помилку, тобто замінити одне число на інше або одні дані на інші потрібно:

- спершу вилучити рядок. Це значить повторити його дані й проставити ознаку зменшення «1» у відповідній графі;

- потім додати новий рядок. Це значить навести у рядку правильні значення й поставити ознаку збільшення «0» у відповідній графі.

Аналогічно й при використанні КТН «2»/«3» — спочатку вилучаємо (КТН «3»), а потім додаємо з правильними сумами (КТН «2»).

Увага: правило просте: «1» — зменшуємо, «0» — збільшуємо.

Коли який спосіб застосовується — розібратися з ними допоможе таблиця нижче.

ПРИЗНАЧЕННЯ КОЖНОГО ЗІ СПОСОБІВ ВИПРАВЛЕННЯ ПОМИЛОК У ПОДАТКОВОМУ РОЗРАХУНКУ | |

«1»/«0» | КТН «2»/«3» |

У яких додатках застосовується такий спосіб: | |

| Додаток Д1 (графа 09) |

Типи помилок*, які можна виправити у Податковому розрахунку: | |

«Звітний новий» | |

як розрахункові, так і нерозрахункові — в усіх додатках | не застосовується |

«Уточнюючий» | |

| лише розрахункові

|

* тип помилок:

** використовувати спосіб «1»/«0» у такому випадку не можна й графа 25 має бути пустою. Одночасно використовувати обидва способи («1»/»0» та КТН «2»/»3») неможливо. Якщо постала ситуація, що у Додатку Д1 слід виправити одночасно і розрахункові, і нерозрахункові помилки, що потребує різних способів коригування, то подайте два Податкових розрахунки типу «Уточнюючий»: спершу виправте нерозрахункові, а потім — розрахункові | |

Виходить, що коригування через КТН «2»/«3» здійснюємо лише у Податковому розрахунку «Уточнюючий» при виправленні помилок у базі нарахування ЄСВ (зарплата, нарахування за ЦПД, додаткова база ЄСВ) або ж у сумі самого нарахованого ЄСВ. Існування такого способу пов’язано з окремим підбиттям підсумків за таким коригуванням у ряд. 4-6 розділу І Податкового розрахунку з нарахуванням пені за недоплату ЄСВ.

Увага: якщо подається розрахунок «Уточнюючий» для виправлення помилки у базі ЄСВ чи самому ЄСВ, — робити це слід тільки через КТН.

Чи можна двічі виправити один період

Можна. Кількість виправлень не обмежується. Тобто може бути кілька Податкових розрахунків «Звітний новий» та кілька Податкових розрахунків «Уточнюючий». Однак, якщо пройшов загальний податковий строк давності 1095 к. днів від крайньої дати звітування — виправляти вже немає сенсу.

Як нумерувати Податкові розрахунки при виправленні

Питання про нумерацію Податкових розрахунків при виправленні у них помилок неодмінно постане, якщо робити це на практиці вперше. При цьому користуємося такими правилами нумерації Податкових розрахунків:

- нумерація здійснюється у хронологічному порядку. Це очевидно;

- нумерація не залежить від типу Податкового розрахунку («Звітний», «Звітний новий», «Уточнюючий»). Це вже не так очевидно й саме тут виникають питання. Таке правило записане у поясненні до заповнення рядка 02 Податкового розрахунку Розділу ІІІ Порядку № 4.

Очевидно, що перший поданий Податковий розрахунок — той, який виправляється типу «Звітний» — це буде № 1. А от уже поданий на виправлення помилки до закінчення звітного часу Податковий розрахунок «Звітний новий» — буде № 2. Якщо ж зроблено знову помилку й є запас часу до кінця звітування за цей період, — «Звітний новий» — буде № 3. Якщо потім термін звітування за цей період закінчився й втретє знайдено помилку за такий період, — подається Податковий розрахунок «Уточнюючий» № 4 і т.д.

Другий приклад з більш поширеною ситуацією: якщо був поданий розрахунок «Звітний» № 1, час звітування вже закінчився і подається розрахунок «Уточнюючий», то він буде № 2. Якщо за цей же період пізніше знаходиться ще одна помилка, то подається розрахунок «Уточнюючий» № 3.

Розділ І основної частини Податкового розрахунку та виправлення у Додатках

В усіх випадках у основній частині Податкового розрахунку заповнюємо реквізити (ряд. 01-05), а також ряд. 06 з інформацією про додаток, який подаємо. При виправленні помилок у Додатках Д5 та 4ДФ він залишається порожнім. Розділ І заповнюємо лише при виправленні помилок через Додаток Д1. При цьому у його заповненні є відмінності в залежності від виду Податкового розрахунку:

- «Звітний новий». Заповнюємо групи рядків 1, 2, 3, 7 розділу І на основі даних рядків Додатка Д1 (1.1, 1.2 і т.д.). У такому разі використовується спосіб «1»/«0» і це значить, що загальний результат складання й віднімання цифр рядків може бути як додатній (загальне збільшення), так і від’ємний (загальне зменшення). В останньому випадку у рядках розділу І можуть бути цифри зі знаком «—»;

- «Уточнюючий». У розділі І заповнюємо спеціальні рядки: 4 (донараховано) на основі рядків з Додатка Д1 з КТН «2», 6 (зменшено) — на основі рядків з Додатка Д1 з КТН «3». Рахувати їх слід роздільно, так як облік ЄСВ персоніфікований. Якщо вийшло донарахування ЄСВ (ряд. 4), то нараховуємо також пеню (ряд. 5). Це 0,1% від суми зазначеної у відповідному ряд. 4. Пеня розраховується з 1-го к. дня виникнення по день фактичної сплати. Однак за місяці дії карантину (з 1 березня 2020 року) (п. 911.1 Прикінцевих і перехідних положень Закону про ЄСВ до 01 серпня 2023 року пеня та штрафи не нараховуються (п. 921 Прикінцевих і перехідних положень Закону про ЄСВ).

Увага: розділ І у розрахунках «Звітний» та «Уточнюючий» заповнюється по-різному.

При заповненні реквізитів додатків у виправляючому звіті зверніть увагу на таке:

- Додаток Д1. Заповнюємо реквізити у шапці (ряд. 01-034). Не забуваємо у графі 10 вказати місяць, рік, до якого відноситься виправлення помилки. Особливо треба бути уважним при виправленні через КТН, адже Додаток Д1, який правимо може містити ЄСВ за різними місяцями, наприклад при нарахуванні лікарняних і перехідних відпустках;

- Додаток Д5. Заповнюємо реквізити у шапці (ряд. 01-031);

- Додаток 4ДФ. Реквізити у шапці (ряд. 01-05) відповідають тим, які містить додаток у Звіті, що коригуємо (виняток — помилка була саме у реквізитах).

Виправлення помилок в звітах за період з 2021 по 2024 рік

Помилки, здійснені в квартальній звітності, виправляються в «Уточнюючому» розрахунку за місячною формою звітності, що діє на момент уточнення. Якщо помилка допущена в одному місяці кварталу, — подається уточнюючий звіт за цей місяць. Розрахунки нумеруються в межах звітного періоду, місяці — в межах року: січень — № 1, лютий — № 2 і так далі.

Наприклад, не відобразили надання поворотної допомоги в звіті за 2 квартал 2023 року. Допомога була надана в травні – подається уточнюючий звіт за травень 2023 року. Номер Розрахунку — «2», номер місяця — «5».

Для виправлення помилки, яка була в кожному місяці кварталу, - слід подати три «Уточнюючих» розрахунки окремо за кожний місяць.

Виправлення помилок у старих звітах, які існували до 2021 року

Виправлення помилок, як у старих звітах за періоди до 01.01.2021, так і нових звітах відбувається шляхом подачі наразі діючої форми Податкового розрахунку.

Щодо виправлення помилок з військового збору, який став у новому звіті персоніфікованим й перемістився у розділ І Додатка 4ДФ, — спеціально для нього у новому звіті залишили у розділі ІІ Додатка 4ДФ два нижніх рядки:

- «Військовий збір» — це збільшення ВЗ (коригування «+»). Наводимо правильні дані;

- «Військовий збір — виключення» — це зменшення ВЗ (коригування «-»). Повторюємо помилковий рядок з раніше поданої форми 1ДФ.

Отже, проблем з виправленням помилок з ВЗ у минулих звітах немає і діє той же самий коригуючий спосіб. Однак ці рядки лише для коригування помилок у звітах до 01.01.2021, а у діючій формі Додатка 4ДФ Податкового розрахунку помилки з ВЗ коригуємо у розділі І, використовуючи стандартний спосіб «1»/«0».

Увага: відмінності між старими-новими формами є лише щодо військового збору, який у діючій формі став персоніфікованим і перемістився з розділу ІІ у розділ І.

Однак, зважаючи на те, що колишня форма 1ДФ була квартальна без помісячної розбивки, звітність виправляється загальною сумою за квартал. При цьому якщо виправляєте звітність за І квартал обираєте період для виправлення березень, за ІІ квартал – червень, за ІІІ квартал – вересень, IV квартал – грудень.

Нагадуємо, взаємозв’язок старої-нової звітності з ЄСВ, ПДФО та ВЗ:

- Додаток Д1 — це Таблиця 6 Звіту з ЄСВ;

- Додаток 4ДФ — колишня форма 1ДФ;

- Додаток Д5 — Таблиця 5 Звіту з ЄСВ.

Із 1 грудня реквізит «Призначення платежу» платіжної інструкції на сплату податків, зборів та ЄСВ заповнюйте лише за новими правилами. Експерт пояснить, як деталізувати призначення платежу, які поля платіжки обов’язкові, як не припуститися помилок

Що не є помилками у Додатку Д1

Зверніть увагу, що не всі коригування за минулі звітні періоди слід розглядати як помилки й подавати Податковий розрахунок «Звітний новий» або «Уточнюючий». Так, не вважається помилкою відображення для лікарняних додаткової бази ЄСВ за попередні звітні місяці після їхнього розподілу. У такому разі використовуємо звичайний для ЄСВ-різниці КТН «13», а не КТН «2» чи «3», як при виправленні помилок. Робимо це у Податковому розрахунку «Звітний» у будь-якому періоді, коли стала відома сума лікарняних і здійснили їхній розподіл. Однак не забуваємо у такому разі поставити у рядку з додатковою базою ЄСВ стояти зліва «лікарняний» код категорії «29» — особи, яким нараховано допомогу по тимчасовій непрацездатності. Аналогічно у ситуаціях помісячного розподілу сум декретних і перехідних відпусток.

Увага: нарахування (донарахування) додаткової бази ЄСВ та самого ЄСВ з неї за минулі періоди у ситуаціях помісячного розподілу лікарняних, декретних, перехідних відпусток не вважається помилкою та її виправленням.

Приклади виправлення помилок у звітності з ЄСВ ПДФО та ВЗ

Тепер же розглянемо типові ситуації виправлення помилок у звітності з ПДФО ВЗ і ЄСВ за кожним Додатком Звіту.

Приклад 1 (виправлення у Додатку Д1, «Звітний новий»). Після подачі Податкового розрахунку за березень 2025 року виявили, що:

- не показали у Додатку Д1 працівника, у якого буда відпустка за свій рахунок весь березень 2025 року (працівник Поліщук М.В.);

- не показали у Додатку Д1 премію у сумі 1000 грн за березень 2025 року за одним з працівників — Кальченку В.М).

Гранична дата подання Податкового розрахунку за березень 2025 року ще не настала. Заповнений Додаток Д1 наведено у файлі нижче. Обидва рядки Додатка Д1 — на введення даних (ознака «0» у гр. 25). Також у такому разі буде заповнений і розділ І Податкового розрахунку.

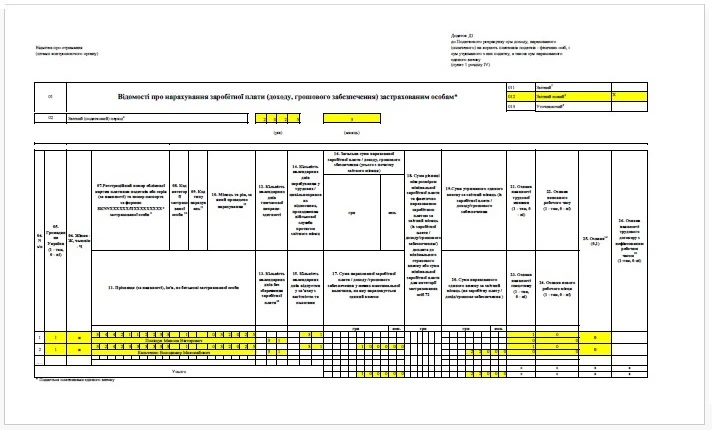

Приклад виправлення помилки у Додатку Д1 «Звітний новий»:

Приклад 2 (виправлення у Додатку Д1, «Уточнюючий»). Після подачі Податкового розрахунку за ІІІ квартал 2024 року виявили, що за серпень 2024 року не нарахували різницю між мінімальною та фактичною базою ЄСВ — 2000 грн, а також ЄСВ на цю різницю — 440 грн.

Гранична дата подання Податкового розрахунку за ІІІ квартал 2024 уже пройшла, тому подаємо «Уточнюючий» розрахунок за серпень 2024 року. Заповнений Додаток Д1 наведено у файлі нижче. Додаток Д1 містить лише один рядок на введення (КТН «2»). Також у даному разі буде заповнений і розділ І Податкового розрахунку.

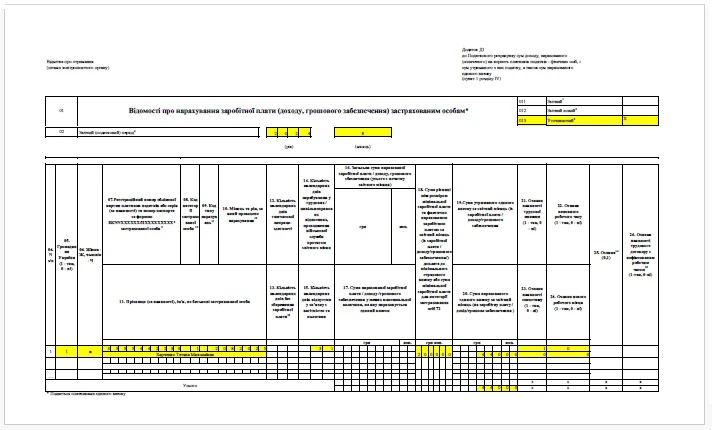

Приклад виправлення помилки у Додатку Д1 «Уточнюючий»:

Приклад 3 (виправлення у Додатку 4ДФ, «Уточнюючий»). У Податковому розрахунку за ІІІ квартал 2024 щодо зарплати липня була допущена помилка — бухгалтер застосував податкову соціальну пільгу (ПСП) розміром 1514 грн щодо зарплати 8000 грн, у той час як вона застосовувалася у 2024 році лише до зарплати у межах граничного доходу 4240 грн. Діти у працівника відсутні. ПДФО треба було — 1440 грн (=8000×0,18), а нарахували менше, а саме 1167,48 грн (= (8000 – 1514)×0,18). Як наслідок, був занижений ПДФО на суму 272,52 грн (= 1440 – 1167,48).

Нагадуємо, що у 2024 році прожитковий мінімум працездатної особи на 1 січня 2024 року — 3028 грн, а звідси маємо: ПСП = 3028 × 0,5 = 1514 грн, а граничний дохід для ПСП = 3028 × 1,4 =4239,20 ≈ 4240 грн.

Заповнений Додаток 4ДФ «Уточнюючий» за липень 2024 року наводимо далі. У ньому 2 рядки:

- перший — на виключення, який повторює дані з неправильно розрахованим ПДФО (ознака «1»);

- другий — на додавання, у якому вже все написано правильно — зі збільшеним ПДФО (ознака «0»).

Розділ І Податкового розрахунку залишаємо порожнім окрім реквізитів у рядках 01-06 заголовної частини, так як Додаток Д1 не заповнюється.

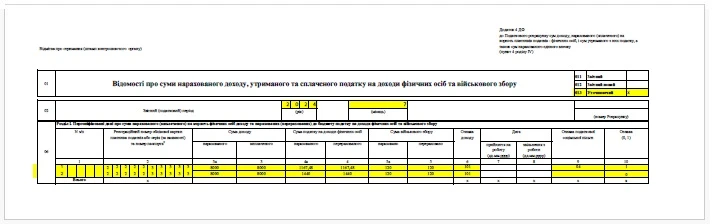

Приклад виправлення помилки у Додатку 4ДФ:

Приклад 4 (виправлення у Додатку Д5, «Уточнюючий»). У Податковому розрахунку за січень 2025 року була допущена типова помилка у прізвищі працівника — Анищенко замість Онищенко.

Заповнений Додаток Д5 наводимо далі. У ньому заповнено 2 рядки:

- перший — на виключення, який повторює дані з неправильним прізвищем (ознака «1»);

- другий — на додавання, у якому уже все написано правильно (ознака «0»).

Вважаємо, що звітна дата вже пройшла, тому подаємо Додаток Д5 «Уточнюючий», хоча його тип у такому разі на порядок виправлення й не впливає. Розділ І Податкового розрахунку залишиться порожнім, окрім реквізитів у рядках 01-06 заголовної частини, так як Додаток Д1 не заповнюється.

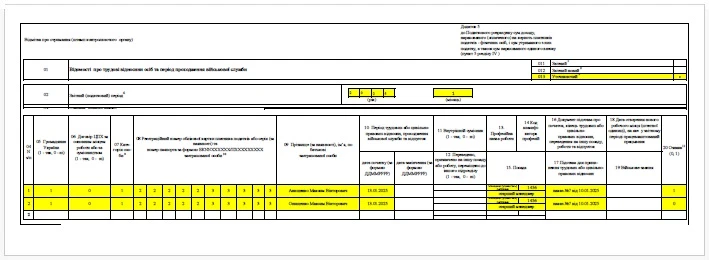

Приклад виправлення помилки у Додатку Д5: