Заявление об отказе от упрощенной системы налогообложения: образец заполнения

Можно ли добровольно отказаться от упрощенной системы

Так можно. Упрощенная система с единым налогом (ЕН) остается выгодной для ведения хозяйственной деятельности как физлиц (группы 1, 2, 3), так и юрлиц (группа 3). А еще есть группа 4 для сельскохозяйственных работников, на которой налогообложение вообще не зависит от получаемого дохода, а только от площадей земельных участков. Упрощенная система позволяет сэкономить на налогах при обычных условиях.

Однако отказ от единого налога может быть:

- вынужденной – из-за невыполнения условий упрощенной системы в текущем налоговом периоде;

- добровольной – когда на будущее уже запланированы изменения, не отвечающие условиям упрощенной системы. Или же по экономическим соображениям, когда деятельность убыточна и выгоднее быть налогоплательщиком общей системы.

Что является результатом отказа от упрощенной системы налогообложения

Результатом отказа является исключение подавшего соответствующее заявление субъекта хозяйствования из реестра плательщиков единого налога. Как следствие, предприятие попадает на общую систему налогообложения (уплата НДФЛ 18% и военного сбора 1,5% – для ФОП, налога на прибыль 18% – для юрлиц).

В какой срок подается заявление об отказе упрощенной системы налогообложения

Относительно сроков подачи заявления об отказе от упрощенной системы есть несколько вариантов срока подачи заявления, приведенных в таблице ниже. Во всех случаях, когда Налоговым кодексом Украины (далее – НК) не определены особые сроки, используется общий термин по пп. 298.2.1 НК, например при превышении лимитов единщиками-юрлицами.

СРОКИ ПОДАЧИ ЗАЯВЛЕНИЯ ОБ ОТКАЗЕ ОТ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ | |

Срок подачи заявления | Объяснение – кем и в каких ситуациях применяется этот термин |

общий термин | |

не позднее чем за 10 к. дней до начала нового квартала (пп. 298.2.1 НК) | Этот термин используется при добровольном отказе от упрощенной системы ФЛП и юрлицами, а также во всех случаях, когда НК не устанавливает особые сроки. Например, чтобы отказаться от упрощенной системы:

Пример определения даты подачи заявления для этого срока есть в разъяснении и ГУ ГНС в Киевской области. |

особые термины | |

нет позже 20-го числа месяца, следующего за календарным кварталом, в котором допущено превышение объема дохода (пп. «1», пп. «2» та пп. «3» п. 293.8 НК) | Предназначен для ФЛП-единщиков групп 1, 2 и 3 в ситуации, если они превысили лимиты по объему дохода для соответствующей группы – тогда они имеют со следующего календарного квартала по заявлению:

Об этом же говорится и в разъяснении ГНС. Например, если превышение произошло:

Если заявление не подать, то по результатам налоговой проверки и составленного акта проверки может быть принудительный переход с 01 числа месяца, следующего за налоговым (отчетным) кварталом, в котором произошло такое превышение (см. пп. «1» пп. 298.2.3 НК). С этого числа будут начислены и налоги по правилам общей системы с соответствующими штрафными санкциями (штраф, пеня) |

не позднее чем за 15 к. дней до начала следующего календарного квартала (пп. «5» п. 293.8 НК) | Предназначен для ФЛП и юрлиц группы 3 (ставка ЕН 3%). В случае аннулирования регистрации плательщика НДС единщики обязаны по заявлению:

|

Если отказ от упрощенной системы вынужден или нужно подавать заявление

Так надо. Иначе налоговики самостоятельно переведут такого единщика на общую систему, но уже после налоговой проверки и на основании акта проверки. Такая проверка может быть проведена не сразу, а через некоторое время. Лицо все это время будет считаться единщиком, так как не изъято из реестра плательщиков единого налога. Однако на основании акта проверки бывший уже единщик становится общником с 1-го числа месяца, следующего за кварталом, в котором допущено такое нарушение (п. 299.11 НК), то есть «задним» числом. Как следствие, все доходы, полученные после даты аннулирования регистрации плательщика единого налога, должны быть обложены налогом на правила общей системы.

Перейти можна як із загальної системи оподаткування на спрощену, так і навпаки. Супроводжують це перехідні операції, коли частина операції, як-от відвантаження товару, відбувається за однієї системи оподаткування, а оплата — вже за іншої. Розповімо, як їх оподатковувати єдиним податком, податком на прибуток і ПДВ

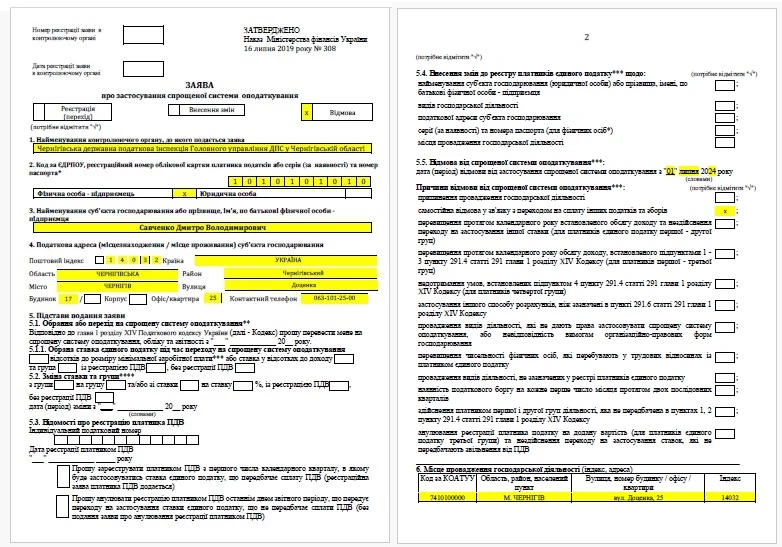

Форма зави об отказе от упрощенной системы

Какой-либо специальной формы заявления для отказа от упрощенной системы нет. Поэтому, чтобы отказаться от единого налога, нужно подать Заявление о применении упрощенной системы налогообложения по форме по накау Минфина от 16.07.2019 № 308. Это то же заявление, которое подается и при регистрации единщиком. В бланке заявления в верхней части есть поле «Отказ». В Электронном кабинете форму этого заявления можно найти в меню «Введение отчетности» по коду формы F0102003 – для ФЛП и J0102003 – для юрлиц.

Как заполнить заявление об отказе от упрощенной системы налогообложения

При заполнении заявления в электронном кабинете внимание следует обратить на следующее:

- отметка «х» вверху в поле «Отказ». Именно эта отметка является определяющей, так как бланк заявления универсален и используется также и при регистрации, переходе в другую группу и при внесении изменений;

- поле 1 – наименование органа ГНС, в который подается Заявление. По умолчанию это налоговая, которая для плательщика является основным местом учета. Однако, если основное место учета изменилось, тогда в заявлении указывается новое место учета. То есть другая налоговая, чем так бывшая в заявлении на переход (разъяснение ГНС 107.01.01 ВИР);

- указывается дата отказа от ЕН – независимо от того, является ли такой отказ добровольным или вынужденным;

- обязательно знаком «х» обозначается причина отказа (см. приведенную далее таблицу причин отказа);

- другие данные, например, по КВЭД можно скопировать с учетной карточки налогоплательщика в Электронном кабинете. Указываем все зарегистрированные КВЭД. Однако, если какой-то будет пропущен, то, скорее всего, это не будет препятствием к изъятию из реестра плательщиков единого налога.

Расчет дохода к заявлению об отказе не подается.

Причины отказа упрощенной системы налогообложения в заявлении

Возможные причины отказа от упрощенной системы, используемые при составлении заявления, обобщены в таблице ниже.

ПРИЧИНЫ ОТКАЗЫ ОТ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ | |

Причина | Объяснение |

добровольный переход | |

прекращение производства хозяйственной деятельности | В этой ситуации действительно заявление не нужно – хотя такая причина и существует в заявлении об отказе от упрощенной системы. Налоговики сами признают, что «в случае принятия решения о прекращении предпринимательской деятельности ФЛП – плательщик единого налога не подает заявление об отказе от упрощенной системы налогообложения» (разъяснение Главного управления ГНС в г. Киеве). Целесообразность указания в заявлении такой причины может быть разве что в ситуации, когда ФЛП сворачивает свою деятельность постепенно и желает определенное время в конце своей хозяйственной деятельности побыть на общей системе – однако такая ситуация равносильна самостоятельному отказу, то есть можно выбрать следующую причину, которая в заявлении расположена ниже |

самостоятельный отказ в связи с переходом на уплату других налогов и сборов | единщик может пожелать общую систему налогообложения, например по причине необходимости:

|

вынужденный переход | |

превышение в течение календарного года лимита по объему дохода для соответствующей группы и неосуществление перехода на применение другой ставки (для плательщиков ЕН группы 1 и 2) (см. пп. «1» пп. 298.2.3 НК) | в 2024 году лимиты по объему дохода составляют для группы:

|

превышение в течение календарного года общего лимита по объему дохода (для плательщиков ЕН групп 1, 2 и 3) (пп. «1»-«3» пп. 291.4 НК) (см. пп. «2» и пп. «3» пп .298.2.3 НК) | в 2024 году лимиты по объему дохода для группы 3, который является общим для всей упрощенной системы, составляет 8285700 грн (1167 минимальных зарплаты на 01.01) |

несоблюдение «сельскохозяйственных» условий, в частности сельскохозяйственной доли (для плательщиков группы 4) (пп. «4» п. 291.4 НК) | Среди этих условий для юрлиц – доля сельскохозяйственного товаропроизводства ≥ 75%. Что касается ФЛП, то они:

|

применение иного способа расчетов, чем разрешенные для упрощенной системы (п. 291.6 НК) (см. пп. «4» пп. 298.2.3 НК) | расчеты должны осуществлять исключительно в денежной форме – наличной или безналичной (в т.ч. с использованием электронных денег), т.е. запрещены бартер и другие неденежные формы, например расчет векселями |

производство видов деятельности, которые не дают права применять упрощенную систему налогообложения, или несоответствие требованиям организационно-правовых форм хозяйствования (см. пп. «5» пп. 298.2.3 НК) | например, запрещенная для единщиков деятельность по обмену иностранной деятельности, организация азартных игр (см. перечень в п. 291.5 НК)

|

превышение численности физлиц , находящихся в трудовых отношениях с плательщиком ЕН (см. пп. «6» пп. 298.2.3 НК) | ограничения по численности для каждой группы таковы:

|

производство видов деятельности, не указанных в реестре плательщиков ЕН (см. пп. «7» пп. 298.2.3 НК) | деятельность по незарегистрированному коду КВЭД грозит лишением права находиться на упрощенной системе налогообложения даже если такой код КВЭД разрешен для упрощенцев |

наличие налогового долга на каждое 1-е число месяца в течение 2-х последовательных кварталов (см. пп. «8» пп. 298.2.3 НК) | речь идет о налоговом долге, который больше 180 не облагаемых налогом минимумов доходов граждан (это 3060 грн ) (п. 59.1 НК) – такое уточнение содержит пп. «8» пп. 298.2.3 НК |

осуществление плательщиком группы 1 и 2 деятельности, не предусмотренной в пп. «1», «2» п. 291.4 НК (см. пп. «8» пп. 298.2.3 НК) | например, предоставление:

|

аннулирование регистрации плательщика НДС (для плательщиков ЕН группы 3) и неосуществление перехода на применение ставок, не предусматривающих освобождение от НДС | не предусматривают уплату НДС группы 1, 2, а также группа 3 со ставкой ЕН 5% |

Шукайте в системі «Експертус Головбух» опис робочої ситуації, яка аналогічна вашій, потрібні форму (зразок), довідник, відео. Якщо не знайдете, то можете надіслати звернення до нашої експертної підтримки через Онлайн-помічник

Пример заполнения заявления об отказе от упрощенной системы налогообложения

Образец заполненного заявления об отказе от упрощенной системы приведен ниже. В таком случае причиной отказа добровольное желание перейти на общую систему налогообложения.