Як заповнити уточнюючу декларацію з єдиного податку груп 1 та 2

Коли подається уточнююча декларація з єдиного податку

Уточнююча декларація – це декларація, яка подається для виправлення (уточнення) даних за раніше поданою податковою декларацією, якщо строк подачі останньої вже закінчився. Якщо строк звітування ще не закінчився, то тоді подається декларація «Звітна нова», яка не вважається такою, що повністю заміняє раніше подану, а не уточнює її.

Що таке уточнююча декларація з єдиного податку

Уточнююча декларація єдинника-фізособи не має якоїсь своєї форми – використовується звичайна декларація, але у правому верхньому кутку робиться позначка «Уточнююча»:

01 | Звітна | |

02 |

| Звітна нова |

03 | x | Уточнююча |

04 |

| Довідково* |

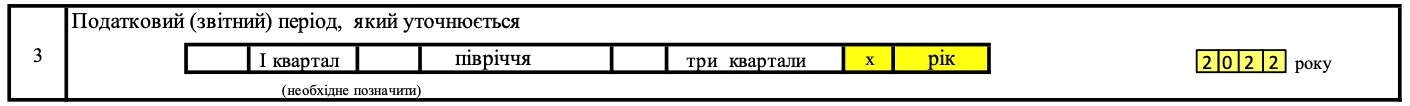

Нижче, у полі 3 такої декларації, вказується знаком «х» період, що уточнюється та рік, наприклад уточнюється річна декларація за 2022 рік:

Ще в уточнюючій декларації єдинника може заповнюватися розділ VІ «Визначення податкових зобов’язань у звʼязку з виправленням самостійно виявлених помилок» – якщо помилка вплинула на суму єдиного податку (недоплата чи переплата). В усьому іншому заповнення уточнюючої декларації нічим не відрізняється від звичайної.

Форми декларацій податківцями час від часу оновлюються. Однак для виправлення помилок використовується та форма, яка діє на момент виправлення помилки.

Чи можна єдиннику виправити помилку, використовуючи поточну декларацію

Ні. У податковому обліку, окрім уточнюючої декларації та декларації «Звітна нова» є ще третій спосіб виправлення помилок – виправлення під час подачі поточної декларації (п. 50.1 Податкового кодексу України, далі – ПК). Однак для єдинників такий спосіб неможливий, оскільки у формі декларації немає граф, які дозволяють виправити помилку одночасно зі звітуванням за поточний період. Отже, для єдинників є лише два способи – уточнююча декларація або «Звітна нова».

Типові помилки, які можуть бути у єдинників груп 1 та 2

Помилки у декларації єдинника можуть впливати на суму єдиного податку, призводити до порушення умов спрощеної системи, а можуть і не мати наслідків. А ще можуть бути помилки, пов’язані з єдиним соціальним внеском (ЄСВ) «за себе». Умовно всі помилки можна поділити на 4 типи.

ВИДИ ПОМИЛОК У ЄДИННИКІВ ГРУП 1 ТА 2 | |

Приклад помилки | Приклад помилки |

1. Несумові помилки, які не впливають на єдиний податок та ЄСВ | 2. Сумові помилки, які не впливають на суму єдиного податку та ЄСВ |

|

|

3. Сумові помилки, які впливають на суму єдиного податку | 4. Сумові помилки, які впливають лише на суму ЄСВ |

|

|

* дані помилки після виправлення можуть призводити до порушення умов перебування на спрощеній системі оподаткування. Наприклад, перевищення кількості працівників більше 10 для групи 2, проведення заборонних операцій, які треба було оподаткувати за ставкою 15%, перевищення граничного рівня доходу для відповідної групи (у 2024 р. – 1 185 700 грн, 167 мінімальних зарплат на 01.01, – для групи 1; 5 921 400 грн, 834 мінімальних зарплат на 01.01, – для групи 2); ** не впливають, тому що податкові зобов’язання у єдинників групи 1 та 2 насправді нараховуються не за декларацією – їх нараховують в інтегрованій картці ФОП самі податківці, а єдинник має лише вчасно платити фіксовану суму єдиного податку (у 2024 р. для груп 1 – 302,80 грн/місяць, група 2 – 1420 грн/місяць, щомісяця). Однак помилки у декларації можуть загрожувати анулюванням реєстрації платником єдиного податку (п. 299.6 ПК), тому їх краще виправляти, навіть якщо вони ні на що не впливають; ***з 01.03.2022 до завершення воєнного стану + 12 місяців після його завершення мають права не платити3 (підстава – п. 919 Прикінцевих і перехідних положень Закону України «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування» від 08.07.2010 № 2464-VI, він же – Закон про ЄСВ). Якщо єдинник взагалі не сплачував ЄСВ, то за такі періоди ЄСВ у Додатку 1 не нараховується, а якщо ЄСВ відсутній за весь рік, то Додаток 1 можна не подавати. Якщо ФОП фактично не сплачував ЄСВ, але у Додатку 1 його чомусь вказав, то слід подати уточнюючу декларацію, аби в інтегрованій картці платника податку не рахувався борг з ЄСВ | |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Які виправляються помилки єдинниками груп 1 та 2

Розберімо, як можна виправити ці помилки.

ЯК ВИПРАВИТИ ПОМИЛКИ ЄДИННИКАМ ГРУП 1 ТА 2 | |

Спосіб виправлення помилок за їхніми видами | Спосіб виправлення помилок за їхніми видами |

1. Несумові помилки, які не впливають на єдиний податок та ЄСВ | 2. Сумові помилки, які не впливають на суму єдиного податку та ЄСВ |

|

|

3. Сумові помилки, які впливають на суму єдиного податку | 4. Сумові помилки, які впливають лише на суму ЄСВ |

Якщо помилка сталася ще й у Додатку МПЗ* (може подаватися сільськогосподарниками з 2022 року), то тоді слід ще додатково:

|

|

* якщо ця помилка не вплинула на суму єдиного податку, то Додаток МПЗ заповнюється аналогічно, основну частину декларації (теж з позначкою «Уточнююча») треба заповнити тими ж даними, що були у декларації, яка уточнюється | |

Протягом якого періоду можна виправляти помилки

Усі помилки, за якими не сплив строк давності 1095 к. днів, який відраховується від крайньої звітної дати за період, у якому сталася помилка. Однак на період дії воєнного стану цей строк призупиняється.

Звітний період для декларацій єдинників груп 1 та 2 – декларація подається раз на рік впродовж 60 к. днів після закінчення звітного року (п. 296 ПК).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Штрафні санкції за самовиправлення сумових помилок, які вплинули на суму єдиного податку та ЄСВ

У загальному випадку, якщо виправляється самостійно виявлене заниження суми єдиного податку через уточнюючий розрахунок, нараховується:

- штраф 3% від суми недоплати (пп. «а» п. 50.1 ПК);

- податкова пеня, починаючи з 91-го дня прострочення за кожний календарний день прострочення, включаючи день погашення з розрахунку 100% річних облікової ставки НБУ, діючої на кожний такий день (пп. 129.1.3 ПК).

Самоштраф і пеню треба сплатити до подачі уточнюючої декларації.

Під час самовиправлення помилок з ЄСВ самостійне нарахування штрафу та пені законодавство не передбачає.

Однак з причини війни насьогодні ситуація з нарахуванням самоштрафу та податкової пені під час самовиправлення помилок у разі недоплати єдиного податку чи ЄСВ склалася така:

САМОШТРАФ І ПЕНЯ | |||

Період за який виправляється помилка | Чи нараховується | Пояснення | |

самоштраф | податкова пеня | ||

Єдиний податок | |||

якщо помилка виправляється з 01 серпня 2023 і до кінця воєнного стану – за будь-який період, у т.ч. й до початку воєнного стану | ні | ні | у разі самостійного виправлення помилки з недоплати податку звільнення поширюється на всі періоди, у яких сталася помилка, якщо вони припадають на період дії воєнного стану (п. 69.1 підрозд. 10 Перехідних положень ПК) |

ЄСВ | |||

під час дії воєнного, надзвичайного стану та впродовж 3-х місяців після припинення або скасування воєнного, надзвичайного стану | ні | ні | дане звільнення не має якихось умов, тобто діє незалежно від самостійно чи ні виправляється помилка (п. 921 та 922 Прикінцевих і перехідних положень Закону про ЄСВ) |

Якщо помилка супроводжується порушенням умов перебування у відповідній групі єдиного податку чи умов спрощеної системи взагалі

Якщо строк давності вже майже сплинув, то краще не виправляти й дочекатися закінчення такого строку. Справа в тому, що єдинник не може заднім числом перейти у вищу групу єдиного податку, наприклад, з групи 2 у групу 3. Це означає, що з наступного кварталу за кварталом порушення платник податку мав бути на загальній системі оподаткування. З відповідними наслідками – донарахуванням ПДФО (18%) та військового збору (1,5%) з чистого оподатковуваного доходу та штрафними наслідками. Однак донараховувати ПДФО та ВЗ єдинник сам собі не може – це мають зробити податківці після податкової перевірки. Якщо ж вирішили все ж таки у такій ситуації виправлятися, то треба окрім уточнюючої декларації, подати ще й заяву про відмову від спрощеної системи оподаткування з наступного кварталу, який настає за кварталом, у якому була виправлена помилка. Подати таку заяву треба за 10 к. днів до початку такого нового кварталу (пп. 298.2.1 ПК, пп. 298.2.3 ПК). Якщо таку заяву не подати – податківці зроблять усе самі, але період незаконного перебування на спрощеній системі стане більшим з більшими штрафними наслідками.

За останні квартали перебування на спрощеній системі у разі такого переходу на загальну треба ще й подати останню декларацію платника єдиного податку та сплатити єдиний податок.

Консультація допоможе платникам на загальній і спрощеній системах оподаткування правильно показати у бухобліку та фінзвітності розрахунки за МПЗ

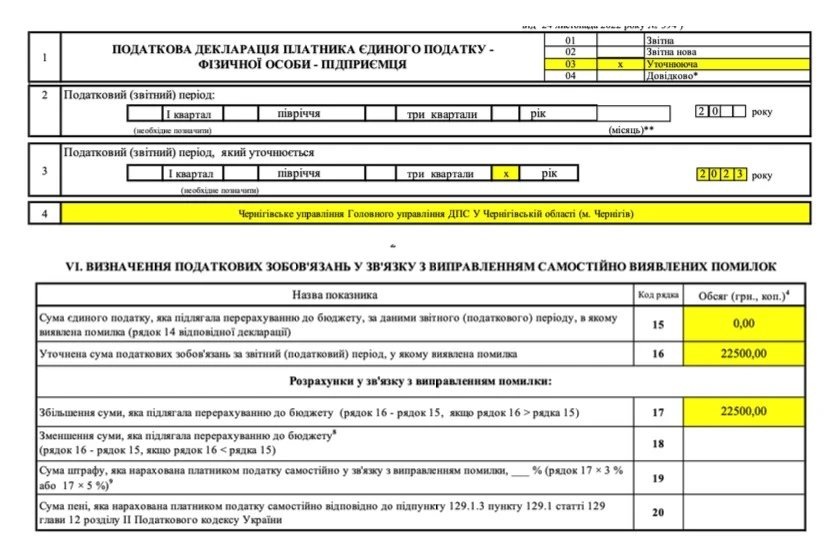

Приклад виправлення сумових помилок, які вплинули на суму єдиного податку

Єдинник групи 2 мав перевищення ліміту за своєю групою у 2023 році на 150000 грн, але цю суму не задекларував і вказав обсяг доходу у декларації 5500000 грн (за 2023 рік ліміт – 5587800 грн). У 2024 році він вирішив подати уточнюючу декларацію за 2023 рік, у якій вказав:

- сума доходу за рік – 5737800 грн;

- сума єдиного податку за ставкою 15%, яку слід донарахувати – (5737800 –5587800)×0,15 = 150000 грн × 0,15 = 22500 грн. Ця ж сума є недоплатою з єдиного податку.

Самоштраф і пеня не нараховуються, оскільки виправлення помилки відбувається у період дії воєнного стану після 1 серпня 2023 року (липень 2024).

Наводимо заповнену уточнюючу декларацію за 2023 рік з заповненим розділом VI: