Уточняющая декларация по единому налогу групп 1 и 2

Когда подается уточняющая декларация по единому налогу

Уточняющая декларация – это декларация, которая подается для исправления (уточнения) данных ранее поданной налоговой декларацией, если срок подачи последней уже закончился. Если срок отчетности еще не закончился, то тогда подается декларация «Отчетная новая», которая не считается такой, что полностью заменяет раньше поданную, а не уточняет ее.

Что такое уточняющая декларация по единому налога

Уточняющая декларация единщика-физлица не имеет какой-то своей формы – используется обычная декларация, но в правом верхнем углу делается отметка «Уточняющая»:

01 | Отчетная | |

02 |

| Отчетная новая |

03 | x | Уточняющая |

04 |

| Справочная* |

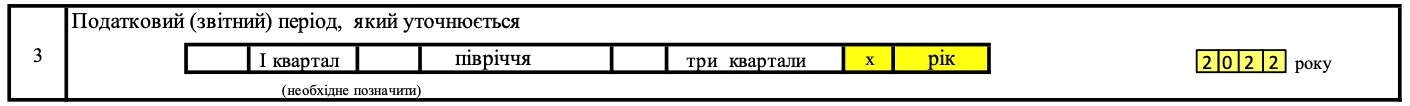

Ниже в поле 3 такой декларации, указывается знаком «х» уточняется и год, например уточняется годовая декларация за 2022 год:

Еще в уточняющей декларации единщика может заполняться раздел VI «Определение налоговых обязательств в связи с исправлением самостоятельно обнаруженных ошибок» – если ошибка повлияла на сумму единого налога (недоплата или переплата). Во всем другом заполнение уточняющей декларации ничем не отличается от обычной.

Формы деклараций налоговиками время от времени обновляются. Однако для исправления ошибок используется та форма, которая действует на момент исправления ошибки.

Можно ли единщику исправить ошибку, используя текущую декларацию

Нет. В налоговом учете, кроме уточняющей декларации и декларации «Отчетная новая» есть еще третий способ исправление ошибок – исправление при подаче текущей декларации (п. 50.1 Налогового кодекса Украины, далее – НК). Однако для единщиков такой способ невозможен, поскольку в форме декларации нет граф, которые позволяют исправить ошибку одновременно со отчетностью за текущий период. Итак, для единщиков есть только два способа – уточняющая декларация или «Отчетная новая».

Типичные ошибки, которые могут быть у единщиков групп 1 и 2

Ошибки в декларации единщика могут влиять на сумму единого налога, приводить к нарушению условий упрощенной системы, а могут и не иметь последствий. А еще могут быть ошибки, связанные с единым социальным взносом (ЕСВ) «за себя». Условно все ошибки можно разделить на 4 типа.

ВИДЫ ОШИБОК У ЕДИНЩИКОВ ГРУПП 1 И 2 | |

Пример ошибки | Пример ошибки |

1. Несуммовые ошибки, которые не влияют на единый налог и ЕСВ | 2. Суммовые ошибки, не влияющие на сумму единого налога и ЕСВ |

|

|

3. Суммовые ошибки, которые влияют на сумму единого налога | 4. Суммовые ошибки, которые влияют только на сумму ЕСВ |

|

|

* данные ошибки после исправление могут приводить к нарушению условий пребывания на упрощенной системе налогообложение. Например, превышение количества работников более 10 для группы 2, проведение запретительных операций, которые нужно было обложить по ставке 15%, превышение предельного уровня дохода для соответствующей группы (в 2024 – 1 185 700 грн, 167 минимальных зарплат на 01.01, – для группы 1; 5 921 400 грн, 834 минимальных зарплат на 01.01, – для группы 2); ** не влияют, потому что налоговые обязательства у единщиков группы 1 и 2 на самом деле начисляются не по декларации – их насчитывают в интегрированной карте ФЛП сами налоговики, а единщик должен только вовремя платить фиксированную сумму единого налога (в 2024 г. для групп 1 – 302,80 грн/ месяц, группа 2 – 1420 грн/ месяц, ежемесячно). Однако ошибки в декларации могут угрожать аннулированием регистрации плательщиком единого налога (п. 299.6 НК), поэтому их лучше исправлять, даже если они ни на что не влияют; ***с 01.03.2022 до завершения военного положения + 12 месяцев после его завершение имеют право не платить3 (основание – п. 919 Заключительных и переходных положений Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование » от 08.07.2010 № 2464-VI, он же – Закон о ЕСВ). Если единщик вообще не платил ЕСВ, так за такие периоды ЕСВ в Приложении 1 не начисляются, а если ЕСВ отсутствует за весь год, то Приложение 1 можно не подавать. Если ФЛП фактически не платил ЕСВ, но в Приложении 1 его почему-то указал, то следует подать уточняющую декларацию, чтобы в интегрированной карточке плательщика налога не считался долг по ЕСВ | |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Какие исправляются ошибки единщиками групп 1 и 2

Разберем, как можно исправить эти ошибки.

КАК ИСПРАВИТЬ ОШИБКИ ЕДИНЩИКАМ ГРУПП 1 И 2 | |

Способ исправление ошибок по их видам | Способ исправление ошибок по их видам |

1. Несуммовые ошибки, которые не влияют на единый налог и ЕСВ | 2. Суммовые ошибки, не влияющие на сумму единого налога и ЕСВ |

|

|

3. Суммовые ошибки, которые влияют на сумму единого налога | 4. Суммовые ошибки, которые влияют только на сумму ЕСВ |

Если ошибка случилось еще и в Приложении МНО* (может подаваться сельскохозяйственными с 2022 года), то тогда след еще дополнительно:

|

|

* если эта ошибка не повлияла на сумму единого налога, то Приложение МНО заполняется аналогично, основную часть декларации (тоже с пометкой «Уточняющая») нужно заполнить теми же данными, что были в уточняющей декларации | |

В течении которого периода можно исправлять ошибки

Все ошибки, по которым не истек срок давности 1095 к. дней отсчитываются от крайней отчетной даты за период, в котором произошла ошибка. Однако на период действия военного положения этот срок приостанавливается.

Отчетный период для деклараций единщиков групп 1 и 2 – декларация подается раз в год в течение 60 к. дней после окончание отчетного года (п. 296 НК).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Штрафные санкции за самоисправление суммовых ошибок, которые повлияли на сумму единого налога и ЕСВ

В общем случае, если исправляется самостоятельно обнаруженное занижение суммы единого налога через уточняющий расчет, начисляется:

- штраф 3% от суммы недоимки (пп. «а» п. 50.1 НК);

- налоговая пеня, начиная с 91-го дня просрочки за каждый календарный день просрочки, включая день погашения из расчета 100% годовых учетной ставки НБУ, действующей на каждый такой день (пп. 129.1.3 НК).

Самоштраф и пеню нужно оплатить до подачи уточняющей декларации.

Во время самоисправления ошибок с ЕСВ самостоятельное начисление штрафа и пени законодательство не предусматривает.

Однако по причине войны на сегодня ситуация с начислением самоштрафа и налоговой пенни во время самоисправления ошибок в случае недоплаты единого налога или ЕСВ сложилась такова:

САМОШТРАФ И ПЕНЯ | |||

Период, за который исправляется ошибка | Или начисляется | Объяснение | |

самоштраф | налоговая пеня | ||

Единый налог | |||

если ошибка исправляется с 01 августа 2023 года и до конца военного положения – при любом период, в т.ч. и до начала военного положения | нет | нет | в случае самостоятельного исправление ошибки по недоплате налога увольнение распространяется на все периоды, в которых случилось ошибка, если они приходятся на период действия военного положения (п. 69.1 подраздел. 10 Переходных положений НК) |

ЕСВ | |||

во время действия военного, чрезвычайного положения и в течение 3-х месяцев после прекращение или отмена военного, чрезвычайного положения | нет | нет | данное увольнения не имеет каких-то условий, то есть действует независимо от самостоятельно или нет исправляется ошибка (п. 921 и 922 Заключительных и переходных положений Закона о ЕСВ) |

Если ошибка сопровождается нарушением условий пребывания в соответствующей группе единого налога или условий упрощенной системы вообще

Если срок давности уже почти всплыл, лучше не исправлять и дождаться истечения такого срока. Дело в том, что единщик не может задним числом перейти в высшую группу единого налога, например, из группы 2 в группу 3. Это означает, что из следующего квартала за кварталом нарушения плательщик налог должен быть на общей системе налогообложение. С соответствующими последствиями – доначислением НДФЛ (18%) и военного сбора (1,5%) с чистого налогооблагаемого дохода и штрафными последствиями. Однако доначислять НДФЛ и ВС единщик сам себе не может – это должны сделать налоговики после налоговой проверки. Если же решили все же в такой ситуации исправляться, то надо кроме уточняющая декларации, подать еще и заявление об отказе от упрощенной системы налогообложение со следующего квартала, который наступает за кварталом, в котором была исправлена ошибка. Подать такое заявление следует за 10 к. дней до начала такого нового квартала (пп. 298.2.1 НК, пп. 298.2.3 НК). Если такое заявление не подать – налоговики сделают все сами, но период незаконного пребывания на упрощенной системе станет больше с более высокими штрафными последствиями.

За последние кварталы пребывание на упрощенной системе в случае такого перехода на общую нужно еще и представить последнюю декларацию плательщика единого налога и уплатить единый налог.

Консультація допоможе платникам на загальній і спрощеній системах оподаткування правильно показати у бухобліку та фінзвітності розрахунки за МПЗ

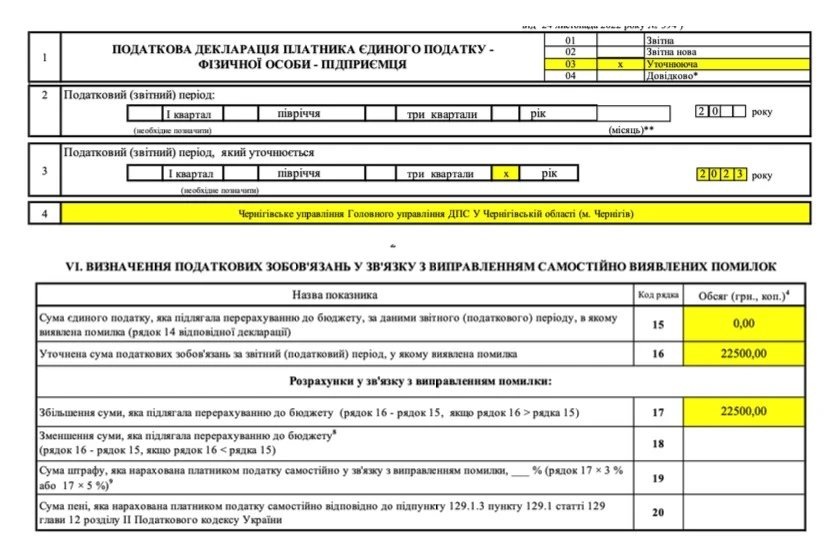

Пример исправления суммовых ошибок, которые повлияли на сумму единого налога

Единщик группы 2 имел превышение лимита по своей группе в 2023 году на 150000 грн, но эту сумму не задекларировал и указал объем дохода в декларации 5500000 грн (за 2023 год предел – 5587800 грн). В 2024 году он решил подать уточняющую декларацию за 2023 год, в которой указал:

- сумма дохода за год – 5737800 грн;

- сумма единого налога по ставке 15%, которую следует доначислить – (5737800 –5587800)×0,15 = 150000 грн × 0,15 = 22500 грн. Эта же сумма является недоплатой с единого налога.

Самоштраф и пеня не начисляются исправление ошибки происходит в период действия военного положения после 1 августа 2023 (июль 2024).

Приводим заполненную уточняющую декларацию за 2023 год с заполненным разделом VI: