Оподаткування доходів фізосіб від продажу майна

Нерухоме та рухоме майно: що це, приклади

Нерухоме та рухоме майно – це різновиди речей, чим є предмети матеріального світу, щодо яких можуть виникати цивільні права та обов’язки (ч. 1 ст. 179 Цивільного кодексу України, далі – ЦК). Не належать до нерухомого та рухомого майна та розглядаються окремо:

- тварини як особливий вид матеріальних речей (ст. 180 ЦК);

- цифрові речі як є блага, що створюється та існує виключно у цифровому середовищі та мають майнову цінність (ст. 1791 ЦК). Тобто цифрові речі не є предметами матеріального світу.

Оренда приміщення з генератором: як розподілити витрати

Що належить до нерухомого та рухомого майна узагальнюємо у Таблиці.

ПОРІВНЯННЯ НЕРУХОМОГО ТА РУХОМОГО МАЙНА | |

Нерухоме майно | Рухоме майно |

Визначення (що це): | |

Нерухоме майно (нерухомі речі, нерухомість) – це земельні ділянки, а також об’єкти, які розташовані на земельній ділянці, переміщення яких є неможливим без їх знецінення та зміни їх призначення (ч. 1 ст. 181 ЦК) | Рухомі речі – це речі, які можна вільно переміщувати у просторі (ч. 2 ст. 181 ЦК) Рухоме майно – це матеріальні об’єкти, які можуть бути переміщеними без заподіяння їм шкоди. До рухомого майна належить майно у матеріальній формі, яке не є нерухомістю (п. 3 Національного стандарту оцінки № 1 «Загальні засади оцінки майна і майнових прав»). Податківці погоджуються з цими визначеннями у роз’ясненні ДПС 103.22 ЗІР |

Приклади: | |

житлові та нежитлові будинки, квартири, кімнати, садові (дачні) будинки, об’єкти незавершеного будівництва, земельні ділянки, господарсько-побутові споруди, які розташовані на таких земельних ділянках, земельні ділянки сільськогосподарського призначення і т.п. | легкові та вантажні автомобілі, мотоцикли, мопеди, велосипеди, скутери, літаки, кораблі, вертольоти, човни, причепи, машини та обладнання, прилади та інструмент, садові дерева, а також гроші, валютні цінності, цінні папери, майнові права та обов’язки |

Вочевидь, що особливі умови оподаткування має те майно, яке підлягає державній реєстрації, так як саме у таких випадках можна довести перехід права власності на таке майно.

Державна реєстрація нерухомого та рухомого майна

Продаж (обмін) майна призводить до зміни його власника. Ця та інша інформація про деякі види майна узагальнюється державними органами у спеціальних реєстрах. Так, існують:

- Державний реєстр речових прав на нерухоме майно – див. Закон України «Про державну реєстрацію речових прав на нерухоме майно та їх обтяжень» від 01.07.2004 № 1952, а також постанову КМУ «Про державну реєстрацію речових прав на нерухоме майно та їх обтяжень» від 25.12.2015 № 1127 та затверджені нею Порядки реєстрації, надання інформації та доступу до даного реєстру;

- Єдиний державний реєстр транспортних засобів – див. Порядок ведення Єдиного державного реєстру транспортних засобів, який затверджений наказом МВС від 06.11.2020 № 779;

- Державний реєстр обтяжень рухомого майна – див. Порядок ведення Державного реєстру обтяжень рухомого майна, який затверджений постановою КМУ від 05.07.2004 № 830.

На період воєнного стану доступ користувачів до згаданих реєстрів призупинений.

Оподаткування доходів від продажу фізособами майна, яке є у державних реєстрах

Правила оподаткування доходів від продажу майна фізособами податком на доходи фізичних осіб (ПДФО) та військовим збором (ВЗ) описані:

- для нерухомості – стаття 172 Податкового кодексу України (далі – ПК);

- для рухомого майна – стаття 173 ПК.

На основі згаданих положень ПК можна виділити окремі правила оподаткування продажу (обміну):

- придбаного нерухомого майна (крім успадкованого майна та земельних ділянок);

- придбаних земельних ділянок;

- успадкованого нерухомого майна, у т.ч. успадкованих земельних ділянок;

- рухомого майна.

Розглянемо оподаткування кожного зі згаданих видів майна окремо.

Оподаткування доходів від продажу придбаної нерухомості

Правила оподаткування доходів від продажу (обміну) придбаного нерухомого майна (крім успадкованого майна та земельних ділянок) залежать від декількох умов:

- перебування у власності більше 3-х років;

- порядкового номера продажу на рік такого майна.

В залежності від дотримання згаданих умов можливі 4 варіанти оподаткування ПДФО: (не оподатковується; 5%; 18% від доходу; 18% від доходу за мінусом витрат на придбання).

ВЗ у всіх випадках не змінюється й становить 1,5% (за законопроєктом № 11416-д такий ВЗ може бути збільшений до 5%).

Правила оподаткування придбаної нерухомості узагальнено у таблиці-шпаргалці нижче. Дані правила не поширюються на операції з відчуження житлової нерухомості банками в порядку звернення стягнення за договорами іпотеки, що забезпечують кредит, наданий в іноземній валюті (абз. 1 п. 172.2 ПК).

ОПОДАТКУВАННЯ ДОХОДІВ ВІД ПРОДАЖУ ПРИДБАНОГО НЕРУХОМОГО МАЙНА | |||||

Номер продажу за рік | види майна та особливі умови | Оподаткування: | Подання декларації фізособою | Норми ПК | |

ПДФО | ВЗ | ||||

продаж нерухомості резидентами | |||||

1-й | об’єкти нерухомості (житлові будинки, квартири або їхні частини, кімнати, садові (дачні) будинки)1, що перебували у власності такого платника податків більше 3-х років | – | – | не подається2 | п. 172.1 |

об’єкти нерухомості (житлові будинки, квартири або їхні частини, кімнати, садові (дачні) будинки)1, що перебували у власності такого платника податків 3 роки та менше | 5% | 1,5% | так3 | абз.2 п. 172.2 | |

інші об’єкти нерухомості (крім згаданих у п. 172.1 ПК) | 5% | 1,5% | так3 | абз. 2 п. 172.2 | |

2-й | об’єкти нерухомості (житлові будинки, квартири або їхні частини, кімнати, садові (дачні) будинки)1, що перебували у власності такого платника податків більше 3-х років | 5% | 1,5% | так3 | абз. 1 п. 172.2 |

2-й та наступні | інші об’єкти нерухомості (крім згаданих у п. 172.1 ПК), у т.ч. ті, які перебували у власності такого платника податків 3 роки та менше | 18% | 1,5% | так3 | абз. 2 п. 172.2 |

3-й та наступні | об’єкти нерухомості (житлові будинки, квартири або їхні частини, кімнати, садові (дачні) будинки)1, що перебували у власності такого платника податків більше 3-х років | 18% (від ЧД4) | 1,5% | так3 | п. 172.2 |

продаж майна нерезидентами | |||||

будь-який | об’єкти нерухомості, що продаються нерезидентами | 18% | 1,5% | так3 | абз. 2 п. 172.9 |

1 – включаючи:

2 – роз’яснення ГУ ДПС у Черкаській області, а також п. 179.2 ПК; 3 – якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу або покупцем є особа, на яку покладено функцію податкового агента (юрособа, ФОП чи особа, яка здійснює незалежну діяльність), то декларація не подається (п. 179.2 ПК, п. 172.7 ПК); 4 – ЧД (чистий дохід) = дохід від продажу – документально підтверджені витрати на придбання об’єкта нерухомості | |||||

Дохід за мінусом витрат на придбання об’єкта у таблиці вище названо чистим доходом, хоча такий термін у пункті 172.2 ПК не вживається. При цьому витратами на придбання об’єкта нерухомості, які враховуються та зменшують базу оподаткування (ЧД) при 3-му продажу нерухомості за рік, зокрема є:

- кошти, передані в управління управителю фонду фінансування будівництва;

- витрати, понесені на придбання об’єкта нерухомості на етапі незавершеного будівництва;

- вартість предмета іпотеки, за якою іпотекодержатель набув у власність предмет іпотеки;

- витрати на придбання об’єкта нерухомості на підставі договору купівлі-продажу, міни, у тому числі вартість майна, що було передано як компенсація за такими договорами;

- вартість придбаних цінних паперів, погашення яких відбулося шляхом передачі об’єкта нерухомості;

- інші витрати, які зазначені у абз. 7 п. 172.2 ПК.

Зверніть увагу, що перелік таких витрат вичерпний, тобто можна враховувати лише ті витрати, які є в переліку. Копії документів, що підтверджують зазначені витрати, надаються разом з податковою декларацією (абз. 11 п. 172.2 ПК).

Приклад визначення номеру (черги) продажу для нерухомості. Щодо номеру (черги) продажу за рік, то порядок оподаткування доходу визначають за кожною категорією доходу окремо. Фізособою-резидентом продані квартири, для яких оподаткування буде таким:

- квартира 1 (у власності ≤ 3 роки ) – ПДФО 5% + ВЗ 1,5% (не відповідає умові звільнення абз. 1 п. 172.1 ПК, 1-й продаж у даній категорії);

- квартира 2 (у власності ≤ 3 роки ) – ПДФО 18% + ВЗ 1,5% (не відповідає умові звільнення абз. 1 п. 172.1 ПК, 2-й продаж у даній категорії);

- квартира 3 (у власності > 3-х років) – не оподатковується (відповідає умовам звільнення абз. 1 п. 172.1 ПК, 1-й продаж у даній категорії).

Оподаткування доходів від продажу земельних ділянок

Правила оподаткування доходів від продажу (обміну) земельних ділянок (крім успадкованих) залежать від декількох умов:

- перебування у власності більше 3-х років;

- відповідності нормам безоплатної передачі зі статті 121 Земельного кодексу України (далі – ЗК);

- приналежність до сільськогосподарських земель, які отримані внаслідок приватизації;

- порядкового номера продажу на рік такого майна;

В залежності від дотримання згаданих умов можливі також 4 варіанти оподаткування ПДФО (не оподатковується; 5%; 18% від доходу; 18% від доходу за мінусом витрат на придбання).

ВЗ у всіх випадках не змінюється й становить 1,5% (за законопроектом № 11416-д такий ВЗ може бути збільшений до 5%).

Дохід від відчуження господарсько-побутових споруд, що розташовані на одній ділянці з житловим або садовим (дачним) будинком та продаються разом з ним для цілей оподаткування, окремо не визначається (п. 179.2 ПК). Тобто такі продаж (обмін) такої землі оподатковуються за правилами розташованих на них об’єктів нерухомості.

Дані правила узагальнено у таблиці-шпаргалці нижче.

ОПОДАТКУВАННЯ ДОХОДІВ ВІД ПРОДАЖУ ЗЕМЕЛЬНИХ ДІЛЯНОК | |||||

Номер продажу за рік | види майна та особливі умови | Оподаткування: | Подання декларації фізособою | Норми ПК | |

ПДФО | ВЗ | ||||

продаж земельних ділянок резидентами | |||||

1-й | земельні ділянки, які перебували у власності такого платника податків більше 3-х років та які: | ||||

| – | – | не подається1 | п. 172.1 | |

| – | – | не подається1 | п. 172.1 | |

інші земельні ділянки (крім згаданих у п. 172.1 ПК), у т.ч.:

| 5% | 1,5% | так2 | п. 172.2 | |

2-й | земельні ділянки, які перебували у власності такого платника податків більше 3-х років та які: | ||||

| 5% | 1,5% | так2 | п. 172.2 | |

| 5% | 1,5% | так2 | п. 172.2 | |

2-й та наступні | інші земельні ділянки (крім згаданих у п. 172.1 ПК), у т.ч. ті, які виходять за межі норм безоплатної передачі зі статті 121 ЗК | 18% | 1,5% | так2 | абз. 2 п. 172.2 |

3-й та наступні | земельні ділянки, які перебували у власності такого платника податків більше 3-х років та які: | ||||

| 18% | 1,5% | так2 | п. 172.2 | |

| 18% | 1,5% | так2 | п. 172.2 | |

будь-який | земельні ділянки сільськогосподарського призначення, земельні частки (паї) за нормами безоплатної передачі, визначеними у статті 121 ЗК залежно від їхнього призначення, та майнових паїв, безпосередньо5 отримані ним у власність у процесі приватизації | – | – | не подається1 | пп. 165.1.40 |

продаж земельних ділянок нерезидентами | |||||

будь-який | об’єкти нерухомості, у т.ч. й земельні ділянки, що продаються нерезидентами | 18% | 1,5% | так3 | абз. 2 п. 172.9 |

1 – роз’яснення ГУ ДПС у Черкаській області, а також п. 179.2 ПК; 2 – якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу або покупцем є особа, на яку покладено функцію податкового агента (юрособа, ФОП чи особа, яка здійснює незалежну діяльність), то декларація не подається (п. 179.2 ПК, п. 172.7 ПК); 3– ЧД (чистий дохід) = дохід від продажу – документально підтверджені витрати на придбання об’єкта нерухомості; 4 землі сільськогосподарського призначення не можуть передаватися у власність іноземцям, особам без громадянства. Однак нерезиденти, тобто іноземці та особи без громадянства можуть отримати землі сільськогосподарського призначення лише у спадок. (ч. 5 ст. 22 ЗК, ст. 130 ЗК); 5 – звільненням можна скористатися лише, якщо продає особа, яка отримала такі ділянки у процесі приватизації. Якщо ж дану ділянку продає особа, що отримала ділянку у спадок чи придбала її в іншої особи, то звільнення за підпунктом 165.1.40 ПК вже не діє. Також підпункт 165.1.40 ПК має в собі вужче призначення сільськогосподарських земель (лише згадані у ст. 121 ЗК), ніж п.172.1 ПК (у ст. 121 ЗК немає земель товарного сільгоспвиробництва) | |||||

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Оподаткування доходів від продажу успадкованої нерухомості

Правила оподаткування доходів від продажу об’єктів нерухомості, які були не придбані, приватизовані, а набуті у спадок простіші, так як для успадкованої нерухомості не діє умова перебування у власності 3 роки (абз. 2 п. 172.1 ПК), а ставок ПДФО застосовується менше – лише 5%. ВЗ, як і у попередніх випадках не змінний та становить 1,5% (за законопроектом № 11416-д такий ВЗ може бути збільшений до 5%).

Дані правила узагальнено у таблиці нижче.

ОПОДАТКУВАННЯ ДОХОДІВ ВІД ПРОДАЖУ УСПАДКОВАНОГО НЕРУХОМОГО МАЙНА | |||||

Номер продажу за рік | види майна та особливі умови | Оподаткування: | Подання декларації фізособою | Норми ПК | |

ПДФО | ВЗ | ||||

продаж резидентами та нерезидентами | |||||

1-й | об’єкти нерухомості, які були отримані платником податку у спадщину (незалежно від строку перебування у власності платника податків) (як резидентами, так і нерезидентами3) | – | – | не подається1 | п. 172.1 |

2-й | 5% | 1,5% | так2 | абз.1 п. 172.2 | |

3-й та наступні | 5% | 1,5% | так2 | абз. 4 п. 172.2 | |

1 – продаж резидентами та нерезидентами успадкованого (отриманого в подарунок) об’єкта нерухомості, неподільного об’єкта незавершеного будівництва/майбутнього об’єкта нерухомості здійснюється за однаковими правилами (див. п. 172.10 ПК); 2 – роз’яснення ГУ ДПС у Черкаській області, а також пункт 179.2 ПК; 3 – якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу або покупцем є особа, на яку покладено функцію податкового агента (юрособа, ФОП чи особа, яка здійснює незалежну діяльність), то декларація не подається (п. 179.2 ПК, п. 172.7 ПК) | |||||

Приклад оподаткування продажу успадкованої нерухомості. Фізособою-резидентом продані:

- квартира 1 (придбана, у власності ≤ 3 роки) – ПДФО 5% + ВЗ 1,5% (не відповідає умовам абз. 1 п. 172.1 ПК, 1-й продаж у категорії придбаного майна);

- квартира 2 (успадкована, незалежно від часу перебування у власності) – не оподатковується (п. 172.1 ПК, 1-й продаж у категорії успадкованого майна);

- квартира 3 (успадкована, незалежно від часу перебування у власності) – ПДФО 5% + ВЗ 1,5% (абз. 1 п.172.2 ПК, 3-й продаж у категорії успадкованого майна).

Приклад складений на основі роз’яснення ДПС 103.21 ЗІР.

Оподаткування доходів отриманих від обміну нерухомості

Обмін нерухомості, як правило, супроводжується не лише отриманням об’єкта нерухомості в обмін, але й отриманням грошової компенсації при відчуженні об’єкта нерухомості. Правила оподаткування такої компенсації визначені в абзаці 22 пункту 172.3 ПК.

ОПОДАТКУВАННЯ ГРОШОВОЇ КОМПЕНСАЦІЇ ПРИ ОБМІНІ НЕРУХОМОСТІ | ||||

Номер відчуження об’єкта нерухомості за рік | види майна, що віддається в обмін та особливі умови | Оподаткування: | Подання декларації фізособою | |

ПДФО | ВЗ | |||

відчуження об’єктів нерухомості, які відповідають абз. 1 п. 172.1 ПК (для резидентів) | ||||

1-й | об’єкти нерухомості, які перебували у власності такого платника податків більше 3-х років1 та це є: | |||

| – | – | не подається2 | |

| ||||

| ||||

відчуження об’єктів нерухомості, які відповідають пункту 172.2 ПК (для резидентів) | ||||

2-й, 3-й та наступні | всі об’єкти нерухомості, у т.ч. отримані у спадщину | 5% | 1,5% | так3 |

об’єкти нерухомості, що відчужуються нерезидентами | ||||

будь-який | всі об’єкти нерухомості | 18% | 1,5% | так3 |

1 – відповідно до абзацу 2 пункту 172.1 ПК умова 3-х років не поширюється на майно, яке отримане у спадщину, тому можна стверджувати, що й 1-е відчуження такого майна при обміні не оподатковується незалежно від строку перебування у власності платника податку. Крім того, абзац 1 пункту 172.1 ПК згадує «дохід, отриманий платником податку від продажу (обміну)…», тому норм пункту 172.1 ПК достатньо для визначення правил оподаткування обміну успадкованого майна й без абзацу 22 пункту 172.3 ПК. Однак така ситуація суперечлива та потребує роз’яснення податківців, оскільки в абзаці 22 пункту 172.3 ПК згадується лише абзац 1 пункту 172.2 ПК; 2 – роз’яснення ГУ ДПС у Черкаській області, а також пункт 179.2 ПК; 3 – якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу або покупцем є особа, на яку покладено функцію податкового агента (юрособа, ФОП чи особа, яка здійснює незалежну діяльність), то декларація не подається (п. 179.2 ПК, п. 172.7 ПК) | ||||

Приклад оподаткування доплати при обміні нерухомості. Фізособою-резидентом здійснений 3-й обмін впродовж року квартири, що перебували у власності менше 3-х років, з отриманням грошової компенсації. Дохід оподатковується так:

- вартість квартири, отриманої в результаті обміну, – ПДФО 18% та ВЗ 1,5% (не виконується умова абз. 1 п. 172.1 ПК, 2-й та наступні обміни у цій категорії);

- отримана грошова компенсація – ПДФО 5% + 1,5% (нерухомість відповідає умовам п. 172.2 ПК, 2-е та наступне відчуження за рік). Зверніть увагу, що мова йде не про 3-й обмін, а про 3-є відчуження за рік. До договору міни застосовуються загальні положення договору купівлі-продажу.

Приклад складений на основі роз’яснення ДПС 103.02 ЗІР.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Оподаткування доходів від продажу рухомого майна

Правила оподаткування доходів від продажу (обміну) рухомого майна (як придбаного, так і успадкованого) залежать від порядкового номера продажу на рік такого майна, виду рухомого майна.

В залежності від дотримання згаданих умов можливі також 3 варіанти оподаткування ПДФО (не оподатковується; 5%; 18% від доходу). ВЗ у всіх випадках не змінюється й становить 1,5% (за законопроєктом № 11416-д такий ВЗ може бути збільшений до 5%).

Дані правила узагальнено у таблиці-шпаргалці нижче. При визначенні черговості легковий автомобіль, мотоцикл та мопед розглядаються як 3 окремі категорії, тобто черга для кожного з цих видів транспортних засобів рахується окремо (див. далі приклад та роз’яснення ДПС 103.22 ЗІР).

ОПОДАТКУВАННЯ ДОХОДІВ ВІД ПРОДАЖУ (ОБМІНУ) РУХОМОГО МАЙНА | |||||

Номер продажу за рік | види майна та особливі умови | Оподаткування: | Подання декларації фізособою | Норми ПК | |

ПДФО | ВЗ | ||||

продаж резидентами | |||||

1-й | об’єкти рухомого майна у вигляді легкового автомобіля та/або мотоцикла, та/або мопеда | – | – | не подається2 | абз. 1 п. 173.2 |

2-й | 5% | 1,5% | так3 | абз. 2 п. 173.2 | |

3-й та наступні | 18%4. | 1,5% | так3 | абз. 3 п. 173.2 | |

1-й та 2-й | інші транспортні засоби (крім легкових автомобілів, мотоциклів, мопедів), у т.ч. вантажні автомобілі | 5% | 1,5% | так3 | абз. 1 п.173.1 |

3-й | 18% | 1,5% | так3 | абз. 3 п.173.2 | |

будь-який | інше рухоме майно (крім легкових автомобілів, мотоциклів, мопедів, інших транспортних засобів) | 5% | 1,5% | так3 | абз. 1 п.173.1 |

продаж нерезидентами | |||||

будь-який | всі об’єкти рухомого майна, що продаються нерезидентами, у т.ч. й легкові автомобілі, мотоцикли та мопеди, інші транспортні засоби | 18%5 | 1,5% | так3 | п. 173.6 |

1 – продаж резидентами та нерезидентами успадкованого (отриманого в подарунок) об'єкта рухомого майна підлягає оподаткуванню за цими ж правилами (див. 173.7 ПК). Під продажем розуміється будь-який перехід права власності на об'єкти рухомого майна, крім їх успадкування та дарування (п. 173.8 ПК); 2 – роз’яснення ГУ ДПС у Черкаській області, роз’яснення ДПС 103.24 ЗІР, а також пункт 179.2 ПК; 3 – якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу або покупцем є особа, на яку покладено функцію податкового агента (юрособа, ФОП чи особа, яка здійснює незалежну діяльність), то декларація не подається (п. 179.2 ПК; п. 173.3 ПК); 4 – дохід, який отриманий платником податку від продажу (обміну) протягом звітного (податкового) року 3-го та наступних таких об’єктів, може бути зменшений на вартість такого об’єкта рухомого майна, що була задекларована особою як об’єкт декларування у порядку одноразового (спеціального) добровільного декларування), що проводилося з 1 вересня 2021 року до 1 березня 2023 року відповідно до підрозд. 94 Перехідних положень ПК (абз. 4 п. 173.2 ПК); 5 – незалежно від черговості продажу нерезидентом об’єктів рухомого майна, у т.ч. автомобілів, ставка ПДФО становить 18% (роз’яснення ДПС у Одеській області на основі п. 173.6 ПК) | |||||

Приклад оподаткування продажу рухомого майна (транспортних засобів) 1. Впродовж звітного року фізособою-резидентом продані:

- транспортний засіб 1 (легковий автомобіль) – не оподатковується (абз. 1 п. 173.2 ПК, 1-й продаж у даній категорії);

- транспортний засіб 2 (мотоцикл) – не оподатковується (абз. 1 п. 173.2 ПК, 1-й продаж у даній категорії);

- транспортний засіб 3 (мопед) – не оподатковується (абз. 1 п. 173.2 ПК, 1-й продаж у цій категорії);

- транспортний засіб 4 (знову легковий автомобіль) – ПДФО 5% + ВЗ 1,5% (абз. 2 п. 173.2 ПК, 2-й продаж у цій категорії);

- транспортний засіб 5 (причіп) – ПДФО 5% + ВЗ 1,5% (як інший транспортний засіб, абз. 1 п. 173.1 ПК, 1-й продаж у цій категорії).

Приклад складений з урахуванням роз’яснення ДПС 103.22 ЗІР, за яким доходи, отримані фізособою-резидентом від продажу впродовж звітного (податкового) року одного легкового автомобіля, одного мотоцикла та одного мопеда, не оподатковуються ПДФО.

Приклад оподаткування продажу рухомого майна (легкові та вантажні автомобілі). Впродовж звітного року фізособою-резидентом продані:

- транспортний засіб 1 (легковий автомобіль) – не оподатковується (абз. 1 п. 173.2 ПК, 1-й продаж у цій категорії);

- транспортний засіб 2 (легковий автомобіль) – ПДФО 5% + ВЗ 1,5% (абз. 2 п. 173.2 ПК, 2-й продаж у цій категорії);

- транспортний засіб 3 (легковий автомобіль) – ПДФО 18% + ВЗ 1,5% (абз. 3 п. 173.2 ПК, 3-й продаж у цій категорії));

- транспортний засіб 4 (вантажний автомобіль) – ПДФО 5% + ВЗ 1,5% (абз. 2 п. 173.2 ПК, 1-й продаж у категорії інших транспортних засобів);

- транспортний засіб 5 (вантажний автомобіль) – ПДФО 5% + ВЗ 1,5% (абз. 1 п. 173.1 ПК, 2-й продаж у категорії інших транспортних засобів).

Приклад складений з урахуванням роз’яснення ДПС 103.22 ЗІР.

Як визначається база оподаткування ПДФО та ВЗ

Базою оподаткування в усіх випадках є отриманий дохід, який визначається за правилами, наводимо у Таблиці.

ПРАВИЛА ВИЗНАЧЕННЯ ДОХОДУ ПЛАТНИКА ПОДАТКІВ ПРИ ПРОДАЖУ (ОБМІНІ) МАЙНА | ||

Вид майна: | ||

нерухоме майно | рухоме майно | |

легкові автомобілі автомобілів, мотоцикли, мопеди | інше рухоме майно (крім легкових автомобілів, мотоциклів, мопедів) | |

правила визначення бази оподаткування | ||

більша з 2-х оцінок:

| більша з 2-х оцінок:

| більша з 2-х оцінок:

|

правила визначення оціночної вартості | ||

розраховується модулем електронного визначення оціночної вартості Єдиної бази даних звітів про оцінку1 | оціночна, ринкова вартість визначається згідно закону2 | визначається згідно закону2 |

правила визначення ринкової (середньоринкової) вартості | ||

ринкова вартість – визначається суб’єктом оціночної діяльності (оцінювачем) відповідно до законодавства2 та зазначається у звіті про оцінку, який реєструється в Єдиній базі даних звітів про оцінку1. Вона не може відрізнятися від оціночної не більше 25% (абз. 14 п. 172.3 ПК)3 | середньоринкова вартість – визначається щокварталу Мінекономіки (за кожною маркою, моделлю транспортних засобів з урахуванням року випуску та пробігу, на підставі аналізу фактичних цін продажу), і оприлюднюється на офіційному веб-сайті Мінекономіки в режимі вільного доступу до 10-го числа місяця, наступного за звітним кварталом | – |

норми ПК | ||

п. 172.3 | п. 173.1 | |

1 – Єдина база даних звітів про оцінку – державна автоматизована система, яка включає сервіс послуги електронного визначення оціночної вартості та автоматичного формування електронних довідок про оціночну вартість об’єкта нерухомості. Власником та адміністратором є Фонд держмайна України (ФДМУ) (детальніше – див. п. 172.3 ПК). Результат оцінки вартості об’єкта оформляється у вигляді довідки, яка автоматично отримує унікальний реєстраційний номер, а потім діє впродовж 30 к. днів із дня її формування базою; 2 – див. Закон України «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні» від 12.07.2001 № 2658. Ще існують Національні стандарти оцінки (НСО), затверджені КМУ; 3 – при незгоді з оцінкою можна звернутися до ФДМУ | ||

Коли треба сплатити ПДФО та ВЗ при продажу (обміні) майна?

До нотаріального оформлення. Сума податків визначається та самостійно сплачується через банки, небанківські надавачі платіжних послуг, емітентів електронних грошей особою, яка продає або обмінює з іншою фізособою нерухомість, неподільний об’єкт незавершеного будівництва/майбутній об’єкт нерухомості, – до нотаріального посвідчення договору купівлі-продажу, міни (пп. «а» п. 172.5 ПК). Відбувається сплата за місцем нотаріального посвідчення такого договору (роз’яснення ДПС 103.22 ЗІР).

Якщо нотаріальне оформлення не здійснюється, то ПДФО та ВЗ за загальним правилом сплачуються громадянами та особами, які здійснюють незалежну професійну діяльність, до і року, що настає за звітним (року продажу) (п. 179.7 ПК).

Коди платежу для сплати ПДФО та ВЗ для фізосіб наведені у таблиці нижче.

КОДИ ПЛАТЕЖІВ ДЛЯ ФІЗОСІБ | ||

Ситуація | ПДФО | ВЗ |

за результатами декларування | 11010500 | 11011001 |

при нотаріальному оформленні, коли декларація не подається | 11010501 | 11011000 |

У який термін подається податкова декларація після продажу майна?

Якщо треба задекларувати та сплатити податки з продажу майна, то податкова декларація про майновий стан і доходи подається до 1 травня року, що настає за звітним (роком продажу майна) (пп. 49.18.4 ПК).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Чи треба подавати декларацію, коли майно продається юрособі або самозайнятій особі

Ні, не треба. Якщо стороною договору купівлі-продажу, міни чи іншого відсудження об’єкта майна є юрособа, ФОП чи особа, яка здійснює незалежну діяльність, то така особа є податковим агентом платника податку щодо нарахування, утримання та сплати (перерахування) до бюджету датку з доходів, отриманих платником податку від такого продажу (обміну), – у такому разі подавати декларацію та сплачувати податок продавцю-фізособі не потрібно, задекларувати ПДФО та ВЗ, утримати податки має податковий агент.

Таке правило діє як щодо нерухомого, так і щодо рухомого майна (п. 172.7 ПК, п. 173.3 ПК).

Чи треба подавати декларацію, коли майно продається фізособі, але податки були сплачені при нотаріальному оформленні

Ні, спеціально для декларування такого доходу – не треба. Це ж саме стосується ситуації, коли ПДФО та ВЗ узагалі не сплачуються. Про це свідчать норми ПК та роз’яснення самих податківців:

- «обов’язок платника податку щодо подання податкової декларації вважається виконаним і податкова декларація не подається, …, якщо такий платник податку отримував… доходи від операцій продажу (обміну) майна, дарування, дохід від яких відповідно не оподатковується, оподатковується за нульовою ставкою та/або з яких при нотаріальному посвідченні договорів, за якими був сплачений податок» (п. 179.2 ПК);

- «якщо фізособа отримала дохід від продажу (обміну) протягом звітного (податкового) року одного з об’єктів рухомого майна у вигляді легкового автомобіля та/або мотоцикла, та/або мопеда, то такий дохід …не оподатковується …, тобто у фізичної особи не виникає обов’язку щодо сплати податку. Подавати річну податкову декларацію про майновий стан і доходи у такому випадку не потрібно» (роз’яснення ДПС 103.24 ЗІР).

Однак, якщо ПДФО та ВЗ були сплачені не при нотаріальному оформленні, а «під час оформлення договору відчуження іншій фізособі … в органі, який здійснює реєстрацію (перереєстрацію) транспортних засобів або через товарну біржу, то особа зобов’язана самостійно сплатити до бюджету за своєю податковою адресою податок на доходи фізичних осіб з доходу від продажу такого майна та подати Декларацію за відповідний звітний рік до 1 травня року, що настає за звітним» (роз’яснення ДПС 103.24 ЗІР).

Також, якщо фізособа подає декларацію про майновий стан і доходи з інших причин (для отримання податкової знижки та декларування інших доходів), то доходи від продажу майна треба вказати обов’язково, навіть за тими об’єктами, з яких податки не сплачувалися.

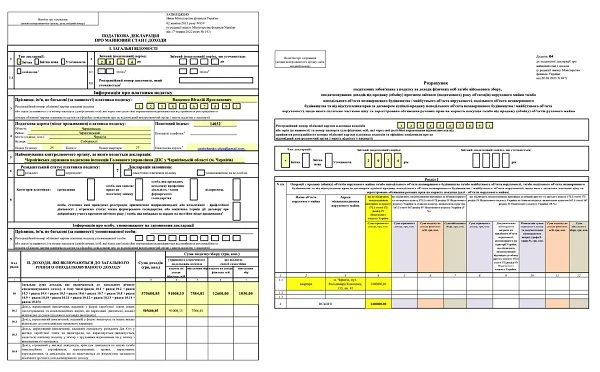

Як заповнити податковому декларацію після продажу майна

Для декларування продажу майна фізособою подається податкова декларація про майновий стан і доходи, форма якої затверджена наказом Мінфіну від 02.10.2015 № 859. Цим же наказом затверджена й Інструкція щодо заповнення податкової декларації про майновий стан і доходи (далі – Інструкція № 859).

У разі продажу майна декларація має містити заповнений Додаток Ф4. Якщо декларація подається, декларуються всі операції з продажу (обміну) майна, у т.ч. й ті операції, у яких стороною договору купівлі-продажу, міни об’єктів були юридичні або самозайняті особи (ФОП чи незалежники), що мали сплатити податки самостійно.

У Додатку Ф4 суми, які підлягають та не підлягають оподаткуванню (графи 4-7) та податки за ними (графи 8-12) наводяться окремо (див. далі приклади).

Після заповнення Додатка Ф4 слід звернути увагу, що сума:

- неоподатковуваного доходу – переноситься до ряд. 11.2 основної частини декларації;

- оподатковуваного доходу – переноситься до ряд. 10.5 (гр. 3) основної частини декларації. У цьому ж рядку зазначаються й ПДФО та ВЗ (графи залежать від того, чи сплачувалися податки через нотаріуса, чи їх треба сплатити самостійно).

В усьому іншому декларація заповнюється у такому ж порядку, як і звичайно, та має містити повністю заповнену інформацію щодо доходів, зокрема зарплати та наявного власного нерухомого (рухомого) майна (розділ VIІІ). Майно наводиться станом на 31 грудня звітного року. Навіть, якщо воно вже вибуло між 01 січня та датою подачі декларації у поточному році.

Якщо відбувається 3-й продаж нерухомого майна й податки рахуються з різниці між доходом та вартістю об’єкта, то у такому випадку разом з декларацією платник податків надає копії документів, що підтверджують зазначені понесені витрати на придбання об’єкта нерухомості (п. 5 розд. IV Інструкції № 859). Такі документи можна подати як доповнення до декларації довільної форми (файли pdf), додавши пояснення (підстава п. 46.4 ПК) – відповідне поле для пояснення є у прикінцевій частині декларації.

В усьому іншому заповнення декларації не відрізняється від звичайного. З ним можна ознайомитися у матеріалі Декларація про майновий стан.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Що буде, якщо не подати декларацію після продажу майна

Штрафи за неподачу податкової декларації 340 грн – якщо перший раз (п. 120.1 ПК), 1020 грн – за кожне повторне неподання чи несвоєчасне подання впродовж року.

Якщо ж відбулася несплата/недоплата податку, то штрафи будуть такі:

- 10% несплаченого податку (п. 123.1 ПК);

- 25% несплаченого податку, якщо буде доведено, що це було умисно (п. 123.2 ПК). Якщо впродовж 1095 днів орган ДПС повторного визначить суму податкового зобов’язання з ПДФО, що було здійснено вдруге, як умисне, розмір штрафу дорівнюватиме 50% цієї суми (п. 123.3 ПК).

Приклади заповнення податкової декларації при продажу майна

Приклад 1. Фізична особа Ващенко Віталій Ярославович отримав у 2024 році такі доходи:

- заробітну плату в розмірі 505600,85 грн, з якої було сплачено ПДФО 91008,15 грн та ВЗ 7584,01 грн (податкової соціальної пільги не було, інформація Віталієм Ващенком отримана з роботи на основі довідки про доходи у довільній формі);

- дохід від здавання в оренду 1-кімнатної квартири у сумі 70000 грн (за укладеним договором оренди), за яким треба сплатити ПДФО 12600 грн та ВЗ 1050 грн;

- дохід від продажу легкового автомобіля Ford Fusion 600000 грн (1-й та єдиний продаж легкового автомобіля за рік у даній категорії);

- дохід від продажу 1-кімнатної квартири у сумі 1 400 000 грн (1-й та єдиний продаж нерухомості за рік у даній категорії).

Також Віталій Ващенко поніс такі витрати:

- у цьому ж році ним було куплено легковий автомобіль Ford Escape за 800000 грн.

У власності Віталія Ващенка залишається 2-кімнатна квартира.

Податки при продажу легкового автомобіля та квартири у даному разі не сплачуються, так як було лише по одному продажу. Однак декларацію треба подати, так як були офіційно визнані доходи від оренди. Якби таких доходів не було, то декларація б не подавалася.

Наводимо приклад заповненої декларації про майновий стан і доходи.

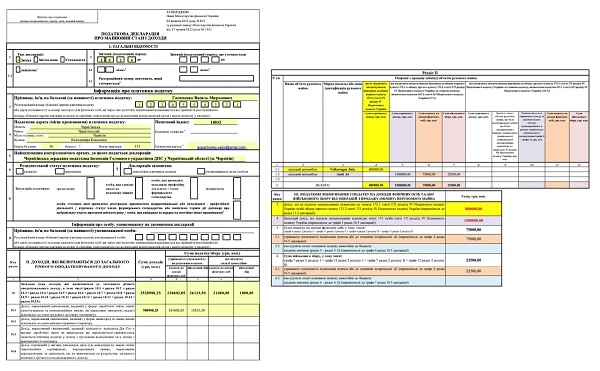

Приклад 2. Фізична особа Гопаченко Василь Миронович отримав у 2024 році такі доходи:

- заробітну плату в розмірі 908900,25 грн, з якої було сплачено ПДФО 163602,05 грн та ВЗ 13633,50 грн (податкової соціальної пільги не було, інформація Василем Гопаченко отримана з роботи на основі довідки про доходи у довільній формі);

- дохід від здавання в оренду 1-кімнатної квартири у сумі 120000 грн (за укладеним договором оренди), за яким треба сплатити ПДФО 21600 грн та ВЗ 1800 грн;

- дохід від продажу легкового автомобіля Volkswagen Jetta 800000 грн (1-й продаж за рік у даній категорії) – не оподатковується;

- дохід від продажу легкового автомобіля Audi A4 1 500 000 грн (2-й продаж за рік у даній категорії), за яким треба сплатити ПДФО 75000 грн (5%) та ВЗ 22500 грн (1,5%).

Наводимо приклад заповненої декларації про майновий стан і доходи.