Податкова накладна 2025: як заповнювати за актуальною формою + зразки

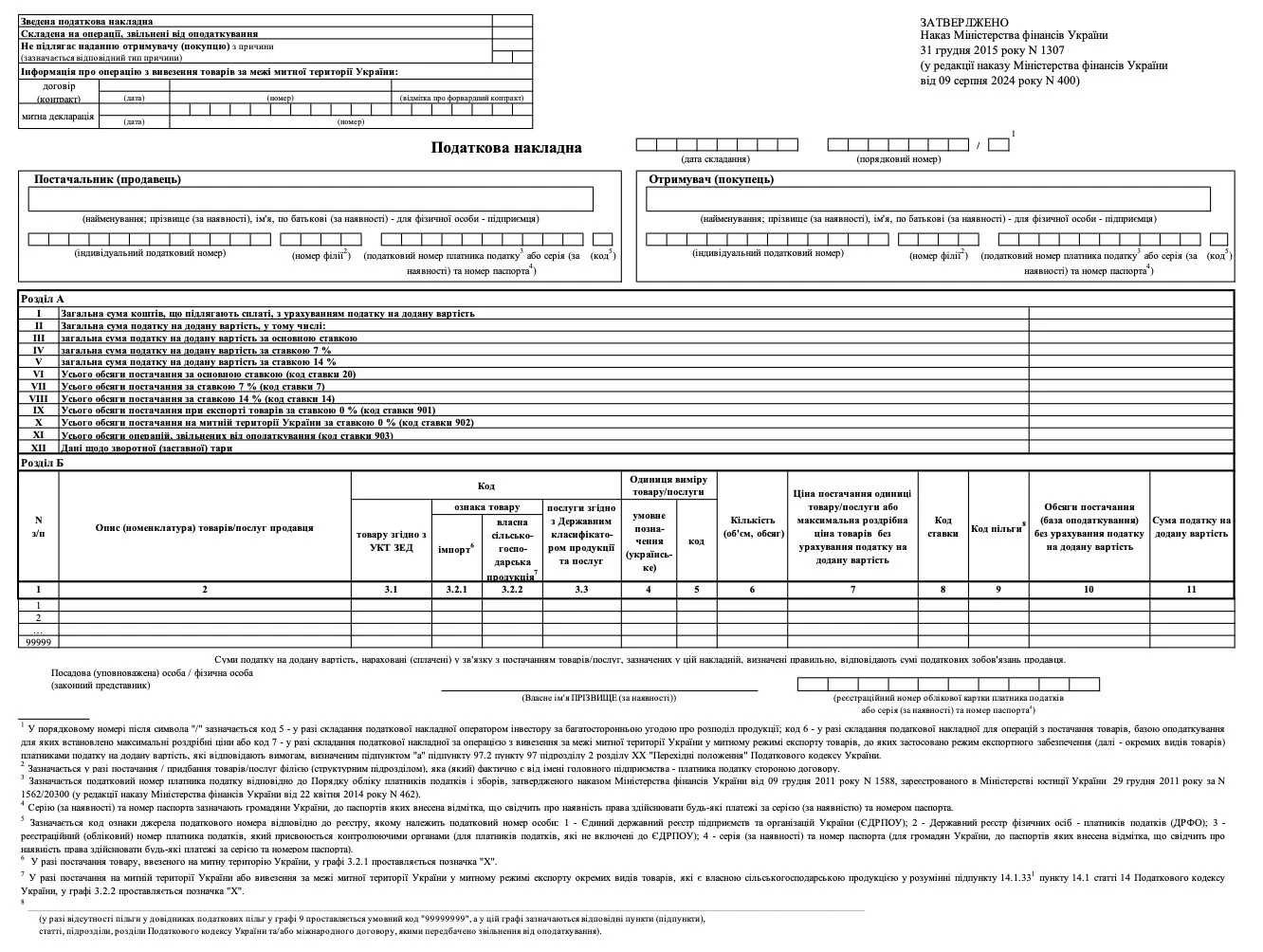

Податкова накладна: бланк

Бланк податкової накладної (ПН) затверджений наказом Мінфіну від 31.12.2015 № 1307 (останнє оновлення здійснено наказом Мінфіну від 17.05.2023 № 256, далі — Наказ № 256). Останні зміни до податкової накладної внесено наказом Мінфіну «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України» від 09.08.2024 № 400 (далі — Наказ № 400). Ці зміни набули чинності з 1 жовтня 2024 року. Нова форма податкової накладної для скачування нижче.

Податкова накладна 2025: яке призначення

Податкова накладна — це документ, який існує лише в електронній формі та використовується платниками ПДВ для обліку податкового зобов’язання та податкового кредиту, які виникаю з цього податку. Реєстрація податкової накладної у базі ДПС (ЄРПН) є необхідно умовою для отримання покупцем права на податковий кредит та обов’язком продавця.

Якщо продавець — це філіал, то він теж може мати право оформляти податкові накладні. У такому разі на податковій накладній зазначається номер філії.

Окрім податкових накладних, у системі обліку ПДВ є ще один документ — розрахунок коригування до податкової накладної. Він має свої власні правила оформлення та реєстрації.

На яку дату створюється податкова накладна

Податкова накладна складається у день появи податкового зобов’язання. У загальному випадку така дата визначається за правилом першої події. За правилом першої події датою виникнення податкового зобов’язання є та дата, на яку відбулася раніше одна з двох подій (п. 187.1, п. 201.1 Податкового кодексу України, далі — ПК):

- дата відвантаження товару, фактичного надання послуги, виконання роботи;

- дата отримання попередньої оплати за товари, роботи, послуги.

При цьому не має значення повне чи часткове постачання чи попередня оплата відбулася. Якщо підприємство отримало аванс 50%, то уже виникає податкове зобов’язання на дату такого авансу. Після відвантаження всієї продукції (100%) виникне податкове зобов’язання на решту вартості товару. При оформленні податкової накладної допускається дробова кількість одиниць товарів, робіт, послуг. Наприклад, одиниця виміру «послуга», кількість «0.7». Це значить, що податкова накладна складена на попередню оплату (аванс) за послугу у сумі 70%.

Про реєстрацію податкових накладних в умовах воєнного стану — читайте у матеріалі Як зареєструвати податкову накладну.

Як складати ПН та РК у 2025 році

Строки реєстрації ПН та зменшення штрафів за їх порушення

Під час реєстрації податкових накладних у ЄРПН зверніть увагу, що зараз їхня реєстрація тимчасово здійснюється лише у робочі дні з 800 до 2000 (п. 69.18 підрозд. 10 Перехідних положень ПК). Реєстрації у вихідні дні зараз немає — лише у робочі дні (див. роз’яснення ДПС). У «крайні» дні реєстрація можлива з 000 до 2400 (дні, на які припадає граничний строк реєстрації ПН).

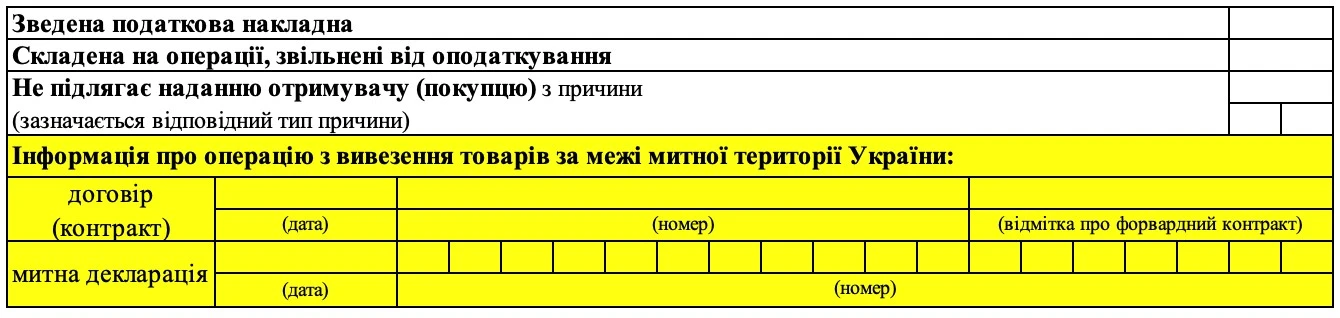

Зміни у податковій накладній

Наказ № 400 вносить зміни, як до самої форми ПН, так і зміни до Порядку № 1307. У ПН з’явився це додатковий реквізит у верхній лівій частині під полем для типу причин невидачі ПН — це «Інформація про операцію з вивезення товарів за межі митної території України:». Наводимо цей новий реквізит:

Поля вищенаведеного реквізиту заповнюються лише у ситуаціях вивезення товару за межі митної території України (оновлений абз. 2 п. 12 Порядку № 1307) та містять:

- дату та номер договору (контракту), на основі якого здійснюється таке вивезення;

- відмітку «х», якщо товар вивозиться на підставі форвардного контракту;

- дату та номер відповідної митної декларації.

Вищенаведений реквізит заповнюється в усіх випадках вивезення товару за межі митної території України, а не лише при експорті окремих видів товарів у період воєнного стану. Ці зміни пов’язані з оновленням пункту 201.1 ПК (Закон від 09.05.2024 № 3706, частково набув чинності 1 липня 2024 року). За цими змінами у ПН, що «складається за операціями з вивезення товарів за межі митної території України, зазначаються ті одиниці виміру товарів, які застосовуються при оформленні митної декларації на такі товари». Доданий у ПН реквізит дозволяє контролювати дотримання цієї вимоги.

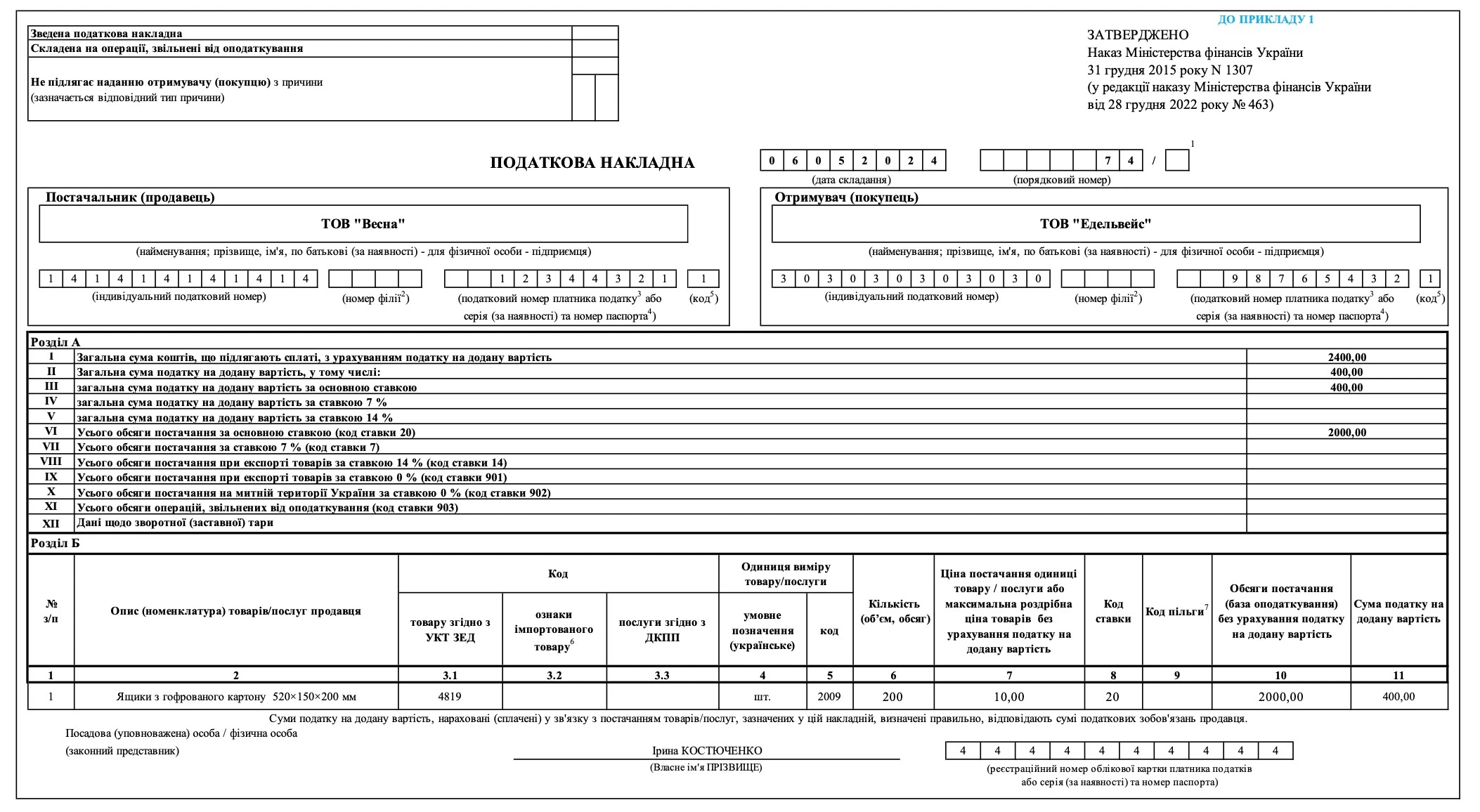

Також відбулися зміни у табличній частині ПН (розділ Б) у графі «Код»/«ознаки імпортованого товару». Відтепер графа 3.2 змінила назву та стала графою «ознака товару» (була «ознака імпортованого товару») та була розділена на дві графи:

- 3.2.1 «імпорт». Має те саме призначення, що було у колишньої графи 3.2 — тут проставляється позначка «х», якщо ПН складена на постачання імпортованого товару;

- 3.2.2 «власна сільськогосподарська продукція». У цій графі ставиться позначка «х», якщо відбувається постачання в межах України або вивезення за межі України шляхом експорту окремих видів товарів, які є власною сільськогосподарською продукцією (див. про експорт окремих видів товарів — пп. «а» пп. 97.2 підрозділу 2 Перехідних положень ПК, ст. 192 Закону «Про зовнішньоекономічну діяльність» від 16.04.1991 № 959, а про власну сільськогосподарську продукцію — пп. 14.1.331 ПК). Мова йде зокрема про товари групи 1-24 УКТ ЗЕД, а також про мед, горіхи.

Наводимо змінений реквізит імпортної ознаки товару для податкової накладної:

Також є зміни щодо складання податкової накладної з типом причини «13» — використання виробничих або невиробничих засобів, інших товарів/послуг не у господарській діяльності (див. приклад 5).

Щодо експорту окремих видів товарів — Наказ № 400 визначає правила складання таких ПН.

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

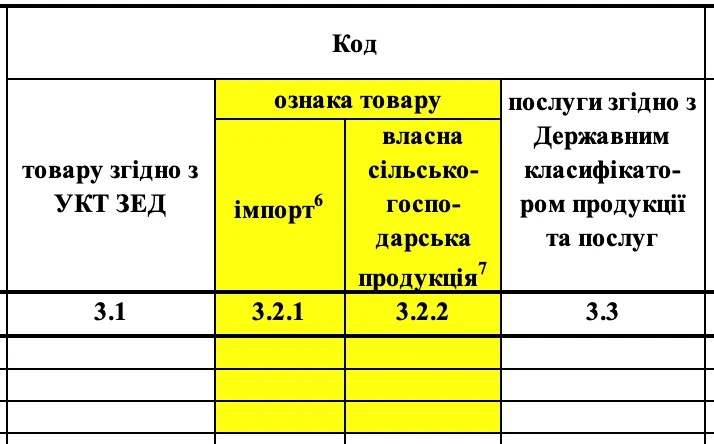

Зразок заповнення податкової накладної і приклади

Приклади заповнення податкової накладної спростять вашу роботу. Під час заповнення податкової накладної керуйтеся Порядком заповнення податкової накладної, який затверджений наказом Мінфіну від 31.12.2015 № 1307 (далі — Порядок № 1307). Як заповнити податкову накладну — читайте матеріал Алгоритм заповнення реквізитів податкової накладної.

Приклад 1. Приклад заповнення податкової накладної на продаж товарів. ТОВ «Весна» (ІПН 141414141414, податковий номер (ЄДРПОУ) 12344321) на підставі договору купівлі-продажу 23.04.2024 відвантажило 06.05.2024 ТОВ «Едельвейс» (ІПН 303030303030, податковий номер 98765432) 200 картонних ящиків з гофрованого паперу розміром 520×150×200 мм. Вартість одного ящика — 12 грн, у т.ч. ПДВ — 2 грн. Ящики вироблені ТОВ «Весна».

Повний код УКТ ЗЕД 4819 10 00 00 (коробки та ящики з гофрованого паперу або гофрованого картону). Так як товар не є імпортований, то використовуємо для ПН скорочений код 4819.

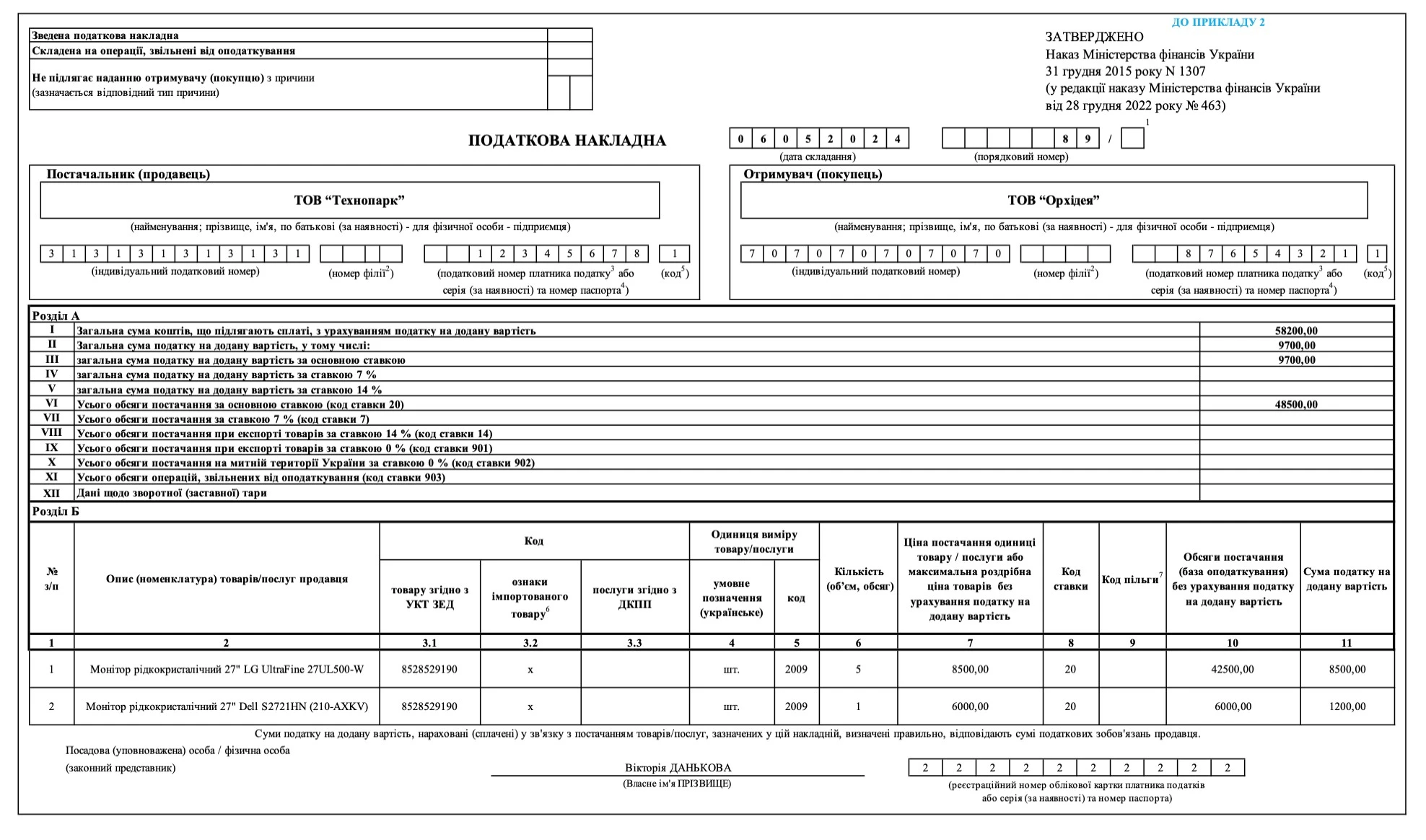

Приклад 2. Приклад заповнення податкової накладної на імпорт товарів. ТОВ «Технопарк» (ІПН 313131313131, податковий номер (ЄДРПОУ) 12345678) продала 07.05.2024 ТОВ «Орхідея» (ІПН 707070707070, податковий номер (ЄДРПОУ) 87654321) дві номенклатури товарів:

- 5 рідкокристалічних моніторів 27" LG UltraFine 27UL500-W. Вартість одного монітора — 10200 грн, у т.ч. ПДВ — 1700 грн;

- 1 рідкокристалічний монітор 27" Dell S2721HN (210-AXKV). Вартість монітора — 7200 грн, у т.ч. ПДВ — 1200 грн.

Повний код УКТ ЗЕД щодо цього товару: 8528 52 91 90 (інші кольорові монітори з екраном, який виготовлений за технологією рідкокристалічних дисплеїв).

Товар раніше був імпортований, тому в ПН накладній у графі 3.2 ставимо «Х», а код УКТ ЗЕД.

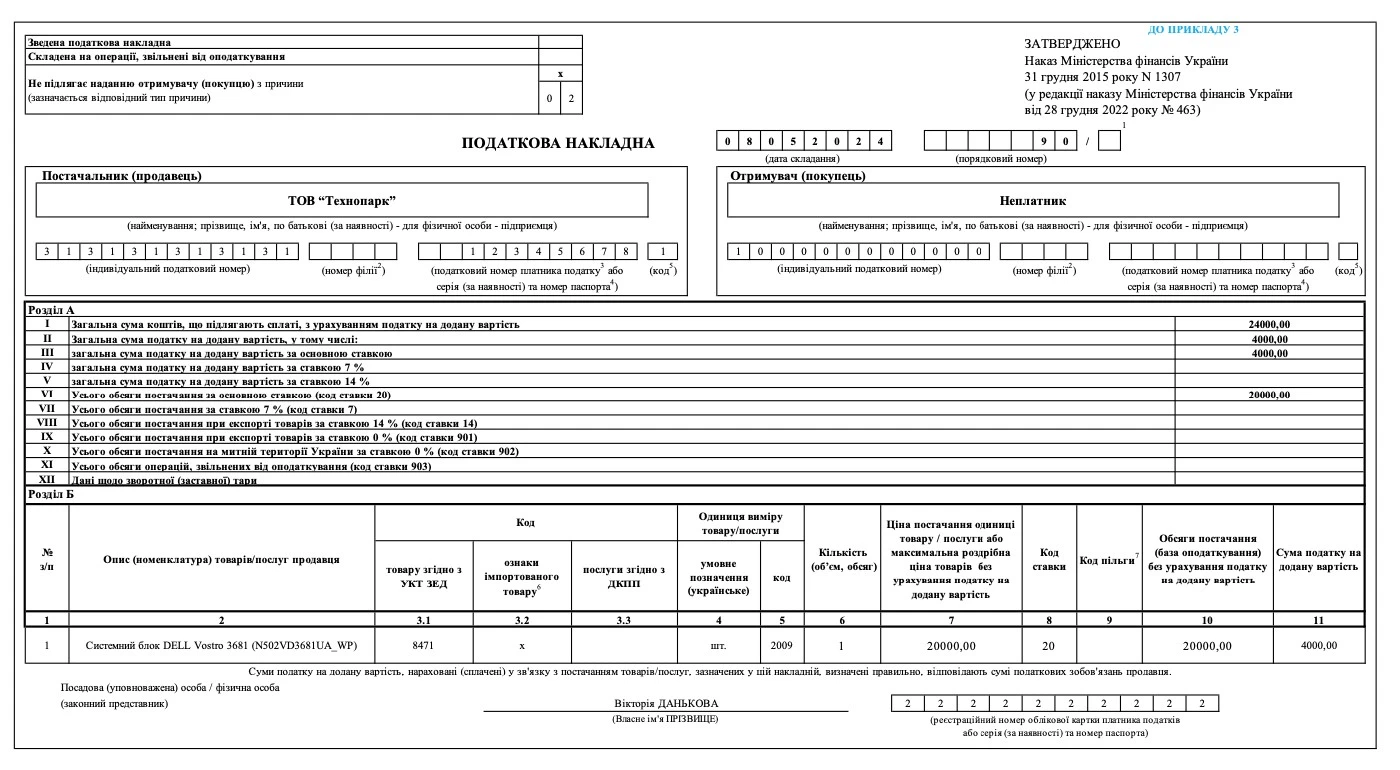

Приклад 3. Приклад заповнення податкової накладної ФОП-неплатнику ПДВ. Та ж фірма, ТОВ «Технопарк» (ІПН 313131313131, податковий номер (ЄДРПОУ) 12345678), продала 08.04.2024 системний блок (комп’ютер) фізособі-підприємцю Стельмаху С.О. (неплатник ПДВ, ІПН 909090909090). Вартість комп’ютера 24000 грн, у т.ч. ПДВ — 4000 грн. Повний код УКТ ЗЕД щодо цього товару: 8471 90 00 00 (машини автоматичного оброблення інформації та їхні блоки: інші).

Товар був вироблений (зібраний) ТОВ «Технопарк», тому в ПН у графі 3.2 позначку «Х» уже не ставимо, а код УКТ ЗЕД можна зазначити не повністю, а тільки перші чотири цифри «8471».

Оскільки складена податкова накладна неплатнику ПДВ (тип причини «02»), то податковий номер покупця Стельмаха С.О. не зазначаємо (п. 4 Порядку № 1307).

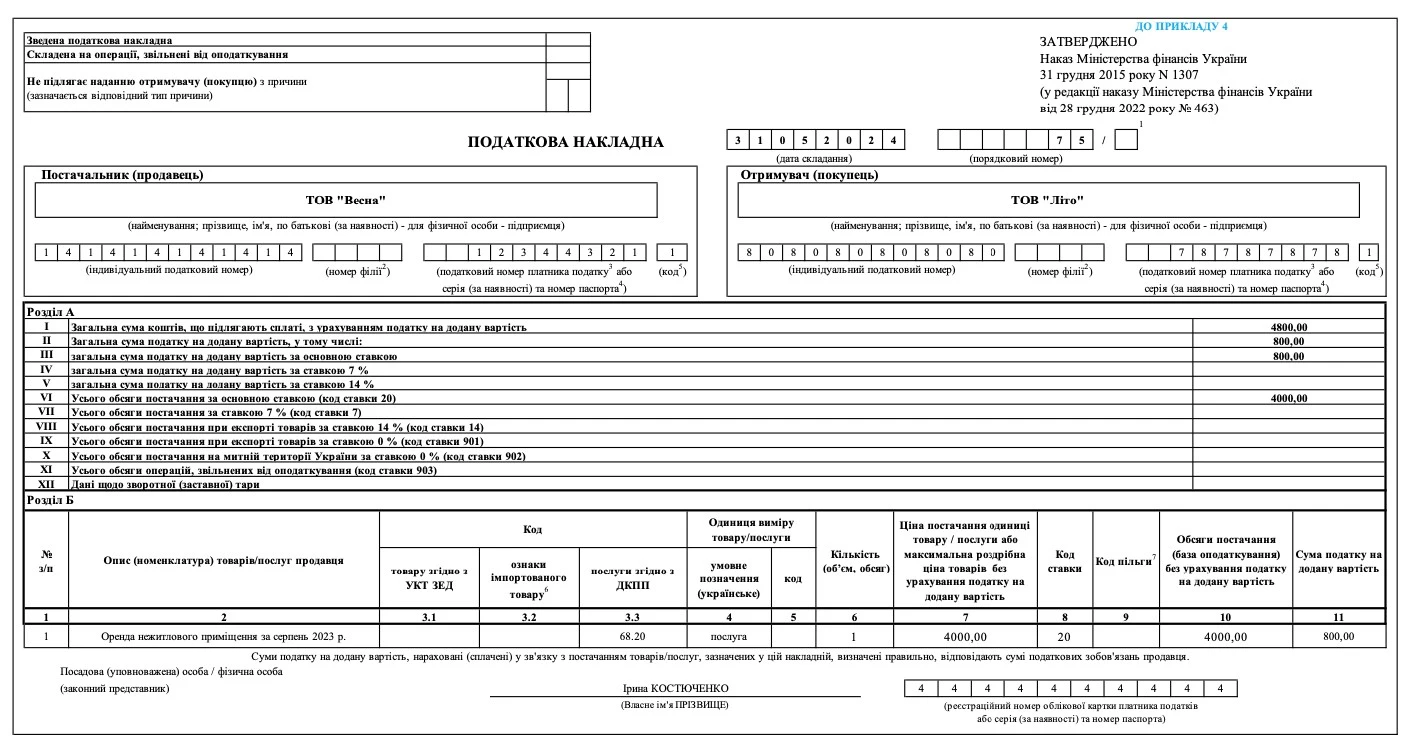

Приклад 4. Приклад заповнення податкової накладної на послуги. ТОВ «Весна» (ІПН 141414141414, податковий номер 12344321) на підставі договору оренди від 07.01.2024 надало ТОВ «Літо» (ІПН 808080808080, податковий номер 78787878) послугу з оренди за травень 2024 року на суму 4800 грн, у т.ч. ПДВ 800,00 грн. Акт наданих послуг та податкова накладна складені 31.05.2024.

У графі 3.3 проставляємо код 68.20 «Послуги з оренди та експлуатації власної або взятої в лізинг нерухомості».

Одиниця виміру — зазначаємо «послуга» (графа 4), код одиниці виміру не заповнюємо (графа 5), кількість «1» (графа 6). Такий варіант ДПС описує у роз’ясненні 101.19 ЗІР.

Компенсуюча податкова накладна: зразок заповнення

Компенсуючі ПН складаються відповідно до пункту 198.5 та статті 199 ПК. Їхня мета — нейтралізувати («компенсувати») вже нарахований податковий кредит з ПДВ шляхом нарахування податкового зобов’язання з ПДВ на таку ж суму. Це зокрема такі ситуації:

- придбання товарів робіт, послуг для операцій, які не є об’єктом оподаткування ПДВ (ст. 196 ПК);

- внутрішнього, тобто у межах балансу, передання матеріальних цінностей для невиробничого використання, переведення виробничих основних засобів до складу невиробничих (п. 189.9 ПК);

- розподілу загального «вхідного» податкового кредиту з ПДВ з вартості придбаних товарів, робіт і послуг із ПДВ між оподатковуваними та неоподатковуваними операціями (п. 199.1 ПК). Така компенсуюча ПН складається на основі частки (%) використання товарів, робіт, послуг в операціях, що не обкладаються ПДВ, та зменшує загальний «вхідний» податковий кредит з ПДВ до розмірів, що відповідає частці (%) оподатковуваної діяльності. Потрібна така розподільча компенсуюча ПН суб’єктам господарювання, які мають одночасно оподатковувану та неоподатковувану діяльність, але не можуть окремо виділити придбання товарів, робіт і послуг для таких видів діяльності. Наприклад, це придбання комунальних послуг медзакладами-КНП, страховими компаніями тощо. Більш детально — читайте у матеріалі Річний перерахунок ПДВ.

Компенсуючі ПН вважаються зведеними ПН і відрізняються від звичайних зокрема наявністю коду ознаки зведеності у лівому верхньому кутку (див. п. 11 Порядку № 1307).

Складання компенсуючої податкової накладної показано у прикладі, який наведений нижче.

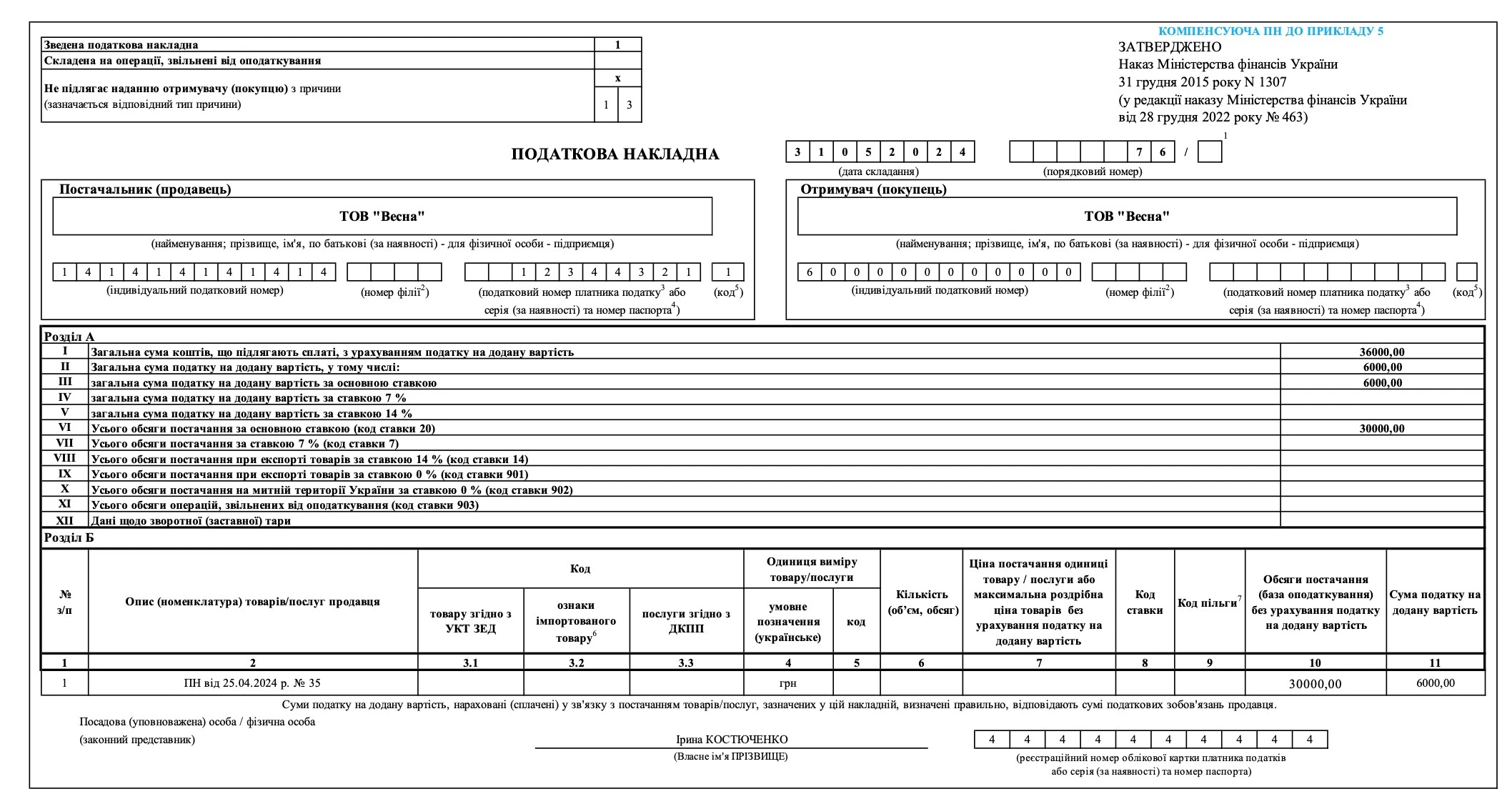

Приклад 5. Компенсуюча податкова накладна: приклад заповнення при придбанні для необ’єктної діяльності. ТОВ «Весна» (ІПН — 141414141414, код ЄДРПОУ — 12344321) у вересні 2024 року придбало товари у ТОВ «Едельвейс» (шпалери вінілові на флізеліновій основі VP Classic Грофа 2110-02 1,06 × 10,05 м) на загальну суму 3600 грн, у т.ч. ПДВ — 600 грн (10 рулонів). При придбанні товарів була отримана зареєстрована постачальником ПН від 25.09.2024 № 35.

Товари були призначені спершу для використання в оподатковуваних операціях і господарській діяльності підприємства. Однак у жовтні 2024 року частина з цих товарів на суму 1800 грн, у т. ч. ПДВ — 300 грн, було використано в негосподарській діяльності підприємства (ремонт негосподарського/невиробничого приміщення, 5 рулонів).

Складаємо зведену компенсуючу ПН у жовтні 2024:

- у верхній лівій частині цієї ПН робимо позначку, що це зведена ПН. Для цього у даному полі зазначається ознака зведеності — код «1», яка означає, що ПН складена за пунктом 198.5 ПК (п. 11 Порядку № 1307);

- водночас ставимо позначку «х» у полі «Не підлягає наданню отримувачу (покупцю) з причини», яка засвідчує те, що ПН не видається покупцеві, і наводиться відповідний тип причини «13» — використання товарів/послуг не в господарській діяльності;

- у графі «Отримувач (покупець)» — власне найменування (тобто ТОВ «Весна»);

- у графі «індивідуальний податковий номер отримувача (покупця)» — умовний ІПН «600000000000», податковий номер покупця не вказуємо;

- рядки VII—IX розділу А не заповнюються (пп. «8» п. 16 Порядку № 1307);

- у графі 2 розділу Б «Опис (номенклатура) товарів/послуг продавця» зазначаємо дату складання та порядковий номер ПН, які виписана постачальнику товарів, тобто ПН від 25.09.2024 № 35 від ТОВ «Едельвейс» (пп. «1» п. 16 Порядку № 1307). Також зазначається опис (номенклатура) товарів / послуг постачальника (продавця). Отже, треба додати «шпалери вінілові на флізеліновій основі VP Classic Грофа 2110-02 1,06 × 10,05 м» (оновлений пп. «1» п. 16 Порядку № 1307, Наказ № 400; раніше номенклатурна не заповнювалася);

- у графі 4 розділу Б «Одиниця виміру товару/послуги, умовне позначення (українське)» вказуємо одиницю виміру товару (оновлений пп. «8» п. 16 Порядку № 1307, Наказ № 400; раніше одиниця виміру була — «грн»), а також код одиниці виміру (раніше одиниця вимірку не вказувалася, так як була «грн»);

- графи 3.1, 3.2, 3.3, 5-9 розділу Б — заповнюються, як і у звичайній ПН (оновлений пп. «10 п. 16 Порядку № 1307, Наказ № 400; раніше дані графи не заповнювалися).

Убезпечте себе від штрафів — правильно нараховуйте компенсувальні компенсуючі зобов’язання у зведених податкових накладних

Приклад складеної зведеної компенсуючої ПН:

Податкові накладні на перевищення бази оподаткування над фактичною ціною постачання: зразок заповнення

Ще є ПН, які складаються, якщо база оподаткування за статтями 188 і 189 ПК більша за фактичну ціну операції. Їхня мета — донарахувати ПДВ до такого, що відповідає базі оподаткування («мінімального» ПДВ). Передусім, це «нульові» поставки, коли товар постачається за нульовою ціною. Тоді виникає різниця між вартістю такого товару (базою оподаткування) та ціною поставки («нулем»). У такому разі складається дві ПН — перша, звичайна, за ціною поставки. Заповнюється така ПН також у звичайному порядку. А от друга, на перевищення бази, вже має свої особливості (див. зокрема роз’яснення ДПС 101.16 ЗІР, 101.24 ЗІР), які розглянемо на прикладі.

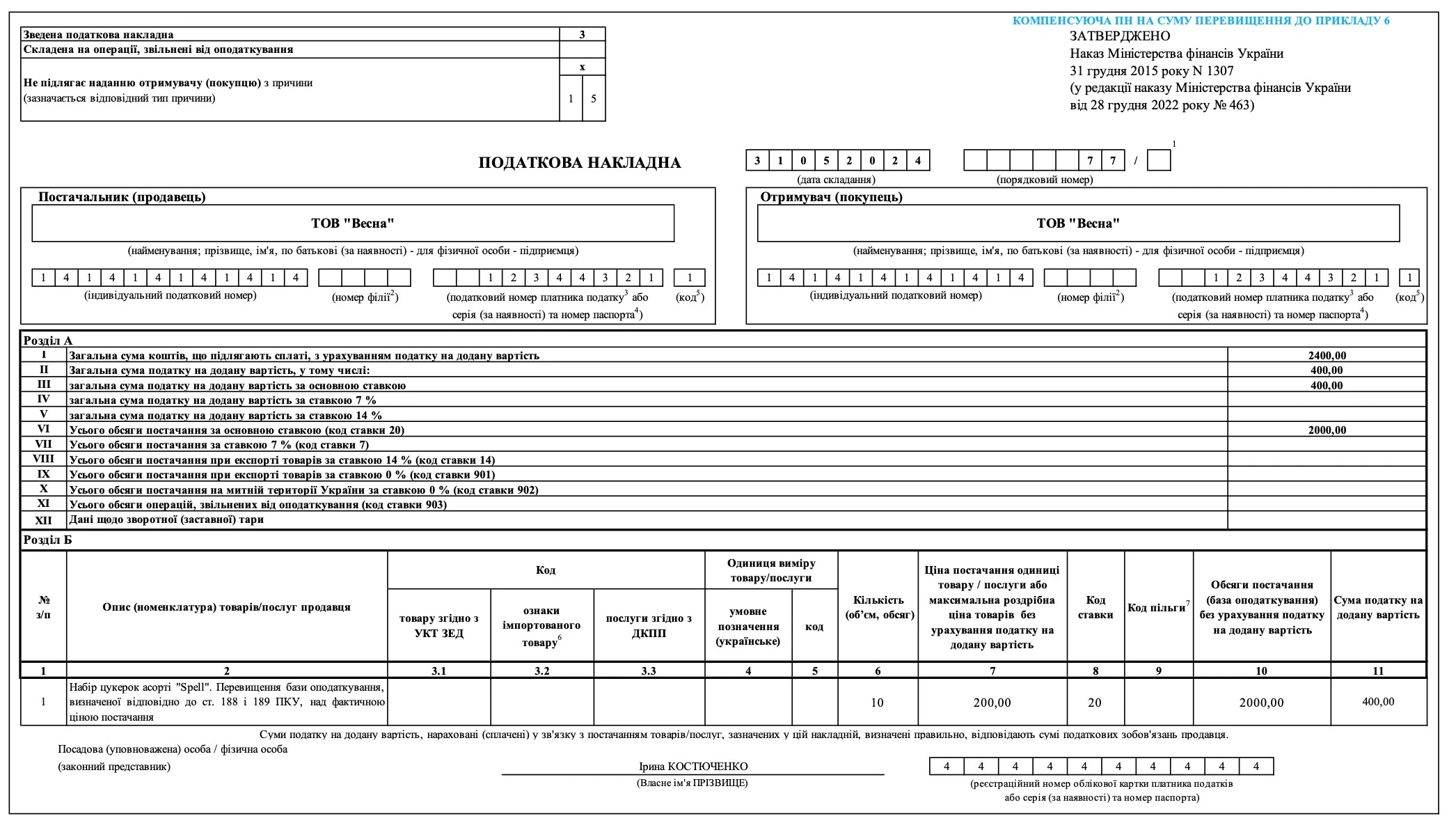

Приклад 6. Податкова накладна: приклад заповнення на перевищення бази. ТОВ «Весна» (ІПН — 141414141414, код ЄДРПОУ — 12344321) у жовтні 2024 року безоплатно передало ТОВ «Едельвейс» 10 наборів цукерок асорті «Spell» загальною вартістю 2400 грн, у т.ч. ПДВ — 400 грн. При передачі було зареєстровано дві ПН: перша — «нульова», у якій ціна постачання значиться 0 грн, а друга — на перевищення бази над фактичною ціною (зведена компенсуюча).

Складання зведеної компенсуючої ПН на перевищення бази виглядає так:

- у верхній лівій частині цієї ПН робимо позначку, що це зведена ПН. Для цього у полі зазначається ознака зведеності — код «3», яка означає, що ПН складена на суму перевищення бази над фактичною ціною (п. 11, п. 15 Порядку № 1307);

- водночас ставимо позначку «х» у полі «Не підлягає наданню отримувачу (покупцю) з причини», яка засвідчує те, що ПН не видається покупцеві, і наводиться відповідний тип причини «15» — складена на суму перевищення бази оподаткування, визначеної відповідно до статті 188 ПК і статті 189 ПК, над фактичною ціною постачання;

- у графі «Отримувач (покупець)» — власне найменування (тобто ТОВ «Весна»);

- у графі «індивідуальний податковий номер отримувача (покупця)» — наводимо власний ІПН (тобто «141414141414»), податковий номер покупця — теж вказуємо ТОВ «Весна (тобто «12344321»);

- рядки VII—IX розділу А не заповнюються (пп. «8» п. 16 Порядку № 1307);

- у графі 2 розділу Б «Опис (номенклатура) товарів/послуг продавця» зазначаємо опису (номенклатури) товарів/послуг («Набір цукерок асорті “Spell”»), а також фразу, «Перевищення бази оподаткування, визначеної відповідно до ст. 188 і 189 ПК, над фактичною ціною постачання»;

- графи 3.1-3.3, 4, 5 розділу Б — не заповнюються (пп. «10 п. 16 Порядку № 1307).

Приклад такої другої ПН на перевищення бази оподаткування наведений нижче.

Заповнення податкових накладних з режимом експортного забезпечення: нове з Наказу № 400

У Порядку № 1307 є зміни з Наказу № 400 щодо ПН на операції експорту окремих видів товарів платниками ПДВ, які відповідають вимогам, визначеним у підпункті «а» пункту 97.2 підрозділу 2 Перехідних положень ПК (новий абз. 3 п. 12 Порядку № 1307). Мова йде про товари, які вивозяться в режимі експортного забезпечення (ст. 192 Закону ЗЕД). Серед них 0409 00 00 00 «мед натуральний», 0802 31 00 00 «горіхи волоські у шкарлупі», 0802 31 00 00 «горіхи волоські без шкарлупи», 1001 «пшениця та суміш пшениці та жита» та інші сільськогосподарські товари.

Підприємство реалізувало товари і показало нарахування ПДВ на рахунках обліку. Проте під час реєстрації у Єдиному реєстрі податкових накладних (ЄРПН) оформлену податкову накладну заблокувала система. Якими записами в обліку продавця і покупця показати заблоковані податкові накладні?

Податкова накладна з 1 жовтня 2024 року має такі особливості заповнення:

- новий код типу причини невидачі ПН — «22». Він означає ПН, яка складена на операції з вивезення за межі митної території України товарів, до яких застосовано режим експортного забезпечення, що підлягають оподаткуванню ПДВ за основною ставкою (тобто 20%) або ставкою 14%;

- код «7», який ставиться у другій частині порядкового номера ПН, яка складається за операцією з вивезення за межі митної території України у митному режимі експорту окремих видів товарів платниками ПДВ, які відповідають вимогам, визначеним пп. «а» пп. 97.2 підрозділу 2 Перехідних положень ПК;

- графа «Отримувач (покупець)» — ПІБ нерезидента та через кому — країна, в якій зареєстрований покупець (нерезидент);

- рядок «Індивідуальний податковий номер отримувача (покупця)» — умовний ІПН «300000000000»;

- рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» — не заповнюється;

- у верхній лівій графи «Інформація про операцію з вивезення товарів за межі митної території України:» — дата та номер договору (контракту), відповідно до якого здійснюється операція з вивезення за межі митної території України таких окремих видів товарів;

- якщо застосовується форвардний контракт — у спеціальному полі робиться позначка «х»;

- одиниця виміру товару/послуги — використовуються кілограми (абз. 7 п. 3 Порядку № 1307).

🔻 Зверніть увагу: наразі чинна оновлена форма ПН, яку застосовують у 2025 році. Однак імовірно, що у 2026 році форму податкової накладної можуть змінити — стежимо за проєктами та ініціативами. Щойно з’являться оновлення щодо податкової накладної 2026, обов’язково про них повідомимо.