Код УКТ ЗЕД в податковій накладній: як визначити

Що таке код УКТ ЗЕД

Код УКТ ЗЕД — це код українського класифікатора товарів зовнішньоекономічної діяльності, який прив’язаний до певної групи товарів. У кожної групи чи підгрупи товарів є власний код УКТ ЗЕД, що дозволяє ідентифікувати товар. Код УКТ ЗЕД використовується при митному оформленні товарів — це його головне призначення.

До нього прив’язані практично всі мита та акцизи. Однак є ще одне його досить серйозне застосування — податкові накладні (ПН) та розрахунки коригування до них (РК).

Код УКТ ЗЕД у податковій накладній 2025

Код УКТ ЗЕД зазначається в усіх ПН, окрім тих, що стосуються робіт і послуг. Цей код проставляють при постачанні не тільки імпортних і підакцизних, а взагалі будь-яких товарів (пп. «і» п. 201.1 Податкового кодексу України, ПК). Для нього у накладний відведена спеціальне поле (графа 3.1).

Податкові накладні, в яких код УКТ ЗЕД не потрібен

Як виняток, код УКТ ЗЕД не потрібно вказувати у ПН, що складаються на підставі пункту 198.5 та пункту 199.1 ПК. Такі ПН ще називають компенсуючими. Також є і інші винятки, які наведено у таблиці нижче.

ПОДАТКОВІ НАКЛАДНІ, | |||

Вид податкової накладної | Тип причини | Підстава | Типові ситуації складання таких накладних |

на суму перевищення бази оподаткування | «15» | п. 188.1 ПК, | безоплатна передача товарів, дарування, продаж за ціною нижче ціни бази оподаткування таких активів (ціни придбання, балансової вартості, звичайної ціни) |

складені на постачання послуг | — | п. 187.1 ПК | у таких ПН замість коду УКТ ЗЕД вказується код послуг за ДКПП |

зведені «компенсуючі» з кодом ознаки «1» | «04», «06», «08», «09», «13» | п.198.5 ПК | використання товарів у негосподарській діяльності, переведення виробничих необоротних активів у невиробничі |

зведені «компенсуючі» з кодом ознаки «2» | «08» або «09» | п. 199.1 ПК | часткове використання товарів (послуг), необоротних активів в оподатковуваних операціях, а частково — в неоподатковуваних |

в межах угоди про багатосторонній розподіл продукції, які оформляє оператор | — | пп. «а» п. 337.4 ПК | збільшення податкового зобов’язання оператором угоди у розмірі частки існуючого від’ємного значення (між податковим зобов’язанням і кредитом) накопиченого за попередні звітні періоди |

складені на умовне постачання товарів при анулюванні реєстрації платника ПДВ | «10» | пп. 184.7 ПК | визначається податкове зобов’язання за товарами, необоротними активами, суми податку за якими були включені до складу податкового кредиту та не були використані в оподатковуваних операціях у межах господарської діяльності до анулювання реєстрації |

Код УКТ ЗЕД: де взяти і скільки знаків вказувати

Перелік кодів УКТ ЗЕД можна знайти у Законі України «Про Митний тариф України» від 19.10.2022 № 2697 (далі — Закон № 2697). При зазначенні товарів вітчизняного виробництва достатньо 4 перші цифри коду, але за бажання можна зазначати код УКТ ЗЕД і повністю. Однак для імпортних та підакцизних товарів код УКТ ЗЕД зазначається завжди повністю, тобто всі 10 цифр.

Код УКТ ЗЕД у ПН завжди має парну кількість знаків, тобто 4, 6, 8, 10 (як правило, цифр 4 або 10). Відтак у ПН не можна використовувати код з непарною кількістю знаків, наприклад, 5, 7 або 9 (лист ДФСУ від 16.06.2017 № 15731/7/99-99-15-03-02-17). Однак винятком є умовні коди товарів від ДПС, що використовуються за відсутніми в УКТ ЗЕД позиціями та мають кількість непарну кількість знаків — 5. В усіх інших випадках кількість знаків у коді має бути тільки парна.

Код УКТ ЗЕД зазначається у графі 3.1 ПН без крапок, пробілів, ком чи інших розділових знаків. Також існує пов’язана графа 3.2.1, у якій проставляється позначка «Х» у разі якщо постачається імпортований товар.

Увага: мінімальна кількість цифр коду УКТ ЗЕД у ПН для товарів українського походження — 4. Однак при цьому позначка «Х» у графі 3.2.1 ПН має бути відсутня.

Щодо цифр коду УКТ ЗЕД, то є важливі нюанси:

- якщо була допущена помилка у будь-якій цифрі коду УКТ ЗЕД після 4-х обов’язкових для вітчизняного товару, — це все одно вважається помилкою, тобто таку ПН треба виправляти, незважаючи на те, що перші 4 цифри правильні;

- повний код (10 цифр) і скорочений (від 4 до 8 цифр) вважаються різними кодами, а тому ПН може бути блокована. Наприклад, ситуація, коли у Таблиці даних вказувався повний код, а у ПН — скорочений.

Увага: кількість цифр коду УКТ ЗЕД у Таблиці даних та ПН мають бути однаковими.

Коди УКТ ЗЕД та назви товарів у ПН мають відповідати таким у первинних документах (ІПК ДПС від 29.11.2021 № 4543/ІПК/99-00-21-03-02-06).

Убезпечте себе від штрафів — правильно нараховуйте компенсуючі зобов’язання у зведених податкових накладних

Визначення коду УКТ ЗЕД для податкової накладної

Визначити код УКТ ЗЕД можна самостійно, використовуючи:

- Закон № 2697, що містить у додатках коди груп 01–49, груп 50-97;

- Пояснення до УКТ ЗЕД, затверджені наказом ДПС від 14.07.2020 № 256.

Також існує лист Міндоходів від 26.03.2014 № 6983/7/99-99-24-02-03-17, що містить Методичні рекомендації щодо класифікації згідно з вимогами УКТ ЗЕД товарів:

- харчового призначення (Додаток 1);

- хімічної промисловості (Додаток 2);

- промислової продукції (Додаток 3);

- моторних транспортних засобів (Додаток 4).

За кожною групою у згаданих вище Методрекомендаціях є перелік товарів-винятків.

Визначити код УКТ ЗЕД можна також за допомогою помічників, наприклад:

- представників Торгово-промислової палати України;

- митних брокерів.

Останні 2 способи — платні, але можуть уберегти від помилки, якщо є сумніви. Однак податківці проведення якихось експертиз не вимагають, оскільки підпункт «і» пункту 201.1 ПК не вимагає й підтвердження кодів вітчизняних товарів. Натомість імпортні товари й так проходять митну експертизу.

Якщо код товару в УКТ ЗЕД відсутній, то перевірте також, чи не створила для нього податківці умовний код. Їхній перелік, що не змінювався з 2017 року, можна знайти на веб-порталі ДПС. Там є, наприклад, коди для квартири (00103), житлового будинку (00101), гаража (00110), теплової енергії (00401), програмної продукції (00502).

Останнє оновлення кодів УКТ ЗЕД

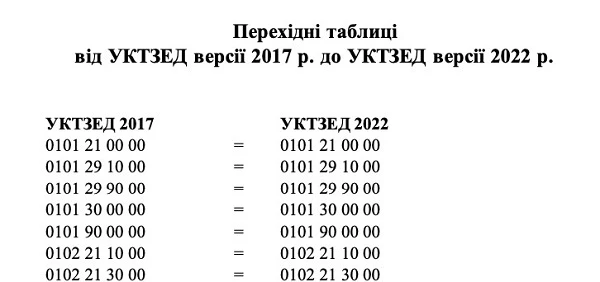

Останнє оновлення кодів УКТ ЗЕД сталося з 1 січня 2023 року, коли набув чинності Закон № 2697. Тоді деякі з кодів УКТ ЗЕД змінилися. Усі зміни можна знайти у файлі нижче, який містить перехідну таблицю з порівнянням кодів УКТ ЗЕД 2017 і УКТ ЗЕД 2022 (взято з сайту ДПС).

ПОРІВНЯННЯ КОДІВ УКТ ЗЕД 2017 І 2022 СКАЧАТИ ⏩

Позначки у перехідній таблиці мають такий зміст:

- «=» — зміни немає. Тобто код «2022» такий же, як і код «2017». Зміни обсягів товарів за цим кодом теж не відбувається;

- «ех» (перед кодом «2022») — неповна відповідність між кодами, укрупнення товарів з декількох кодів «2017» в окремий код «2022». У такому разі відповідний код «2022» зустрічається у колонці «УКТ ЗЕД 2022» кілька разів;

- «–» — заміна цифрового коду за відповідною групою товарів. Код «2017» замінюється на код «2022» з повною відповідністю товарного наповнення.

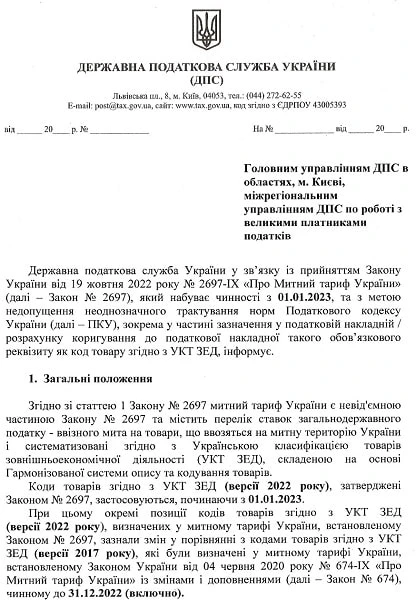

Детально, як користуватися новими кодами при заповненні ПН і РК роз’яснили податківці у листі від 23.12.2022 № 17828/7/99-00-21-03-02-07. Нові коди УКТ ЗЕД при заповненні ПН застосовуються з 01.01.2023 до тих товарів, які були придбані або ввезені починаючи з 01.01.2023. Якщо складається РК до ПН, які були складені до 31.12.2022 (включно), тобто зі старими кодами УКТ ЗЕД 2017, то у такій РК теж використовуються старі коди з УКТ ЗЕД 2017.

Якщо залишилися питання, скористайтеся листом ДПС 👇

Помилка графі 3.1 ПН щодо коду УКТ ЗЕД вважається серйозною, бо не дозволяє ідентифікувати операцію поставки (роз’яснення ДПС 101.16 ЗІР), а тому ПН з неправильним кодом УКТ ЗЕД визнається недійсною (про наслідки, якщо це сталось, — див. далі).

Консультація допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти.

Наслідки неправильного зазначення коду УКТ ЗЕД для постачальника та покупця

Код УКТ ЗЕД — це обов’язковий реквізит і помилка в ньому має наслідки для обох сторін:

- у покупця — за наявності помилки вважається, що не можна ідентифікувати операцію постачання, тому ПН/РК з такою помилкою не дає можливість прийняти ПН у електронному вигляді (абз. 11 п. 201.10 ПК). Податківці це трактують як відсутність права на податковий кредит (ІПК ДФС від 30.01.2019 № 318/6/99-99-15-03-02-15/ІПК, ІПК ДФС від 13.06.2019 № 2721/ІПК/25-01-12-01-04, ІПК ДПС від 10.12.2020 № 5118/ІПК/99-00-05-06-02-06). Покупець може вимагати від постачальника виправити таку помилку, а якщо останній не погоджується, то поскаржитися на нього у формі Додатка 6 до Податкової декларації з ПДВ з подачею доповнення з поясненням скарги;

- у постачальника — на наявність податкового зобов’язання з ПДВ помилка не впливає, воно не змінюється. Однак за допущену помилку настає штраф у розмірі 170 грн (п. 1201.3 ПК), але тільки якщо ця помилка була виявлена за заявою покупця. Якщо ж помилка не буде виправлена й після отримання ППР впродовж 10 календарних днів, то ще й має додатися штраф 10–100% суми ПДВ за такою ПН в залежності від строку зволікання з виправлення помилки. Виходить, що для штрафу треба перевірка, а вона може бути позапланова документальна в результатів скарги покупця.

Увага: покупцю немає податкового кредиту за ПН з помилковим УКТ ЗЕД — така позиція ДПС.

Щодо «покарання» покупцем продавця за помилку, яку він не хоче виправляти, — подача Додатка 6 має наслідком письмовий запит ДПС до продавця, на який продавець має відповісти впродовж 48 робочих днів (пп. 78.1.9 ПК). Якщо не відповість — буде позапланова документальна перевірка з цього приводу.

Причини помилок і зміни кодів УКТ ЗЕД

Поширеними причинами помилки у коді УКТ ЗЕД у ПН є:

- сталася технічна помилка, коли дані коду УКТ ЗЕД не співпадають з даними первинних документів, які стосуються такої операції;

- ПН оформляли на дату отриманого авансу, а на дату постачання код уже змінився. Наприклад, продавець отримав аванс на ще не розмитнений ним товар. Однак товар розмитнили за іншим кодом, наприклад внаслідок уточнення митницею коду при митному оформленні товару;

- код товару змінився при їхньому перепродажу;

- вживання старого коду УКТ ЗЕД.

Щодо імпортованих товарів, то відсутність позначки «Х» в графі 3.2 не вважається помилкою і не приводить до втрати податкового кредиту, якщо код УКТ ЗЕД для імпортного товару вказаний 10-значний (роз’яснення ДПС 101.16 ЗІР, також ІПК ДФС від 30.01.2018 № 345/6/99-99-15-03-02-15/ІПК).

Виправлення коду УКТ ЗЕД у податковій накладній 2025

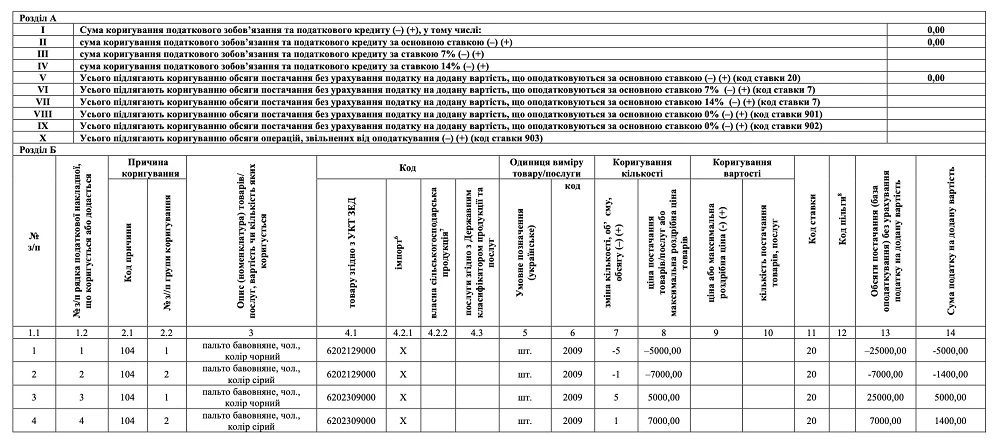

Якщо помилка в коді УКТ ЗЕД була все ж таки допущена, то її треба виправити (ІПК ДФС від 06.12.2018 № 5130/6/99-99-15-03-02-15/ІПК). Для цього оформляється РК до такої ПН:

- зазначається причина коригування — 104 (зміна номенклатури);

- обнуляється рядок з неправильним кодом УКТ ЗЕД шляхом введення рядка зі знаком «–» у графі з кількістю товару (графа 7);

- додається рядок з правильним кодом УКТ ЗЕД;

- заповнюються інші графи — у звичайному порядку.

Результат такого коригування буде нульовим.

Складений РК обов’язково слід зареєструвати в ЄРПН. Якщо помилка сталася внаслідок уточнення коду УКТ ЗЕД у процедурі митного оформлення, за якою було отримано попередню оплату, то РК до ПН складається на дату їхнього митного оформлення (роз’яснення ДПС 101.16 ЗІР). В інших ситуаціях — складається на дату виявлення помилки.

Увага: зміна коду УКТ ЗЕД після митного розмитнення помилкою не вважається — це митне уточнення коду та подачі уточнюючого розрахунку не потребує.

Також є ще один нюанс: якщо товар перепродавався декілька разів, то помилку в коді УКТ ЗЕД доведеться виправляти за всім ланцюжком такого перепродажу (кожному постачальнику).

У виправленні помилок через РК може бути одна проблема — якщо виправляється помилка у перших 4-х цифрах коду УКТ ЗЕД, то РК стає ризиковою і може бути блокована. Доведеться подавати Таблицю даних.

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

Приклад розрахунку коригування на виправлення коду УКТ ЗЕД у 2025 році

Приклад. Підприємство ТОВ «Едельвейс» 04.03.2025 відвантажило товар (пальто з бавовни) не під тим кодом (6202 12 90 00 замість 6202 30 90 10) у графі 3.1. Помилку було виявлено 15.04.2025. Складений розрахунок коригування на 15.04.2025:

Виправлення коду УКТ ЗЕД і декларація

Проблемним є питання коригування податкового кредиту з ПДВ шляхом подачі уточнюючого розрахунку. Це питання детального роз’яснення не має, але варто притримуватися такого правила:

- якщо виправлення коду пов’язано з помилкою — треба подати уточнюючий розрахунок і зняти той податковий кредит, який був, адже підприємство на нього права не мало. При цьому доведеться нарахувати самоштраф 3%, адже помилка призвела до заниження податку (виняток — «від’ємна» декларація);

- якщо помилка пов’язана з ситуацією авансу та подальшої зміни коду після розмитнення (див. вище про причини помилок) — уточнюючий розрахунок можна не подавати, оскільки на дату авансу ПН була складена правильно й помилки не було.

Якщо постала така ситуація — краще звернутися за індивідуальною податковою консультацією до ДПС, щоб перестрахуватися від можливих ризиків.

Увага: помилка в коді УКТ ЗЕД потребує подачі уточнюючого розрахунку й доношування штрафу.

Код товару при перепродажу скоротився з 10 до 4 знаків: що робити

Ситуація скорочення «на виході» коду є небажаною, хоча й не забороненою. Така ПН може бути заблокована, так як система моніторингу податківців може сприймати це так, що на «вході» та «виході» різні товари. Наприклад, 8702109100 і 8702 — це для СЕА різні товари. Отже, деталізація коду УКТ ЗЕД має бути однакова на всіх етапах процесу придбання-продажу.

Увага: коди УКТ ЗЕД не варто змінювати при перепродажу товарів — вони мають бути однаковими для уникнення блокування ПН.

Невідповідність кодів УКТ ЗЕД на практиці може виникати й не тільки з причин технічних помилок чи непотрібного скорочення, але й інших проблем:

- товари можуть мати одразу декілька можливих кодів УКТ ЗЕД;

- від різних постачальників товар іде під різними кодами.

Отже, якщо з вищенаведених причин ПН все ж була призупинена у реєстрації, то ситуацію можна виправити шляхом подачі Таблиці даних платника податку з указанням кодів за придбаними і проданими товарами. Спокійними можуть бути тільки:

- «низькоризикові» платники податків — їхні ПН автоматично пропускаються;

- роздрібні торговці — їхні ПН не підлягають видачі покупцям, а отже, й не підпадають під блокування;

- виробники продукції — якщо придбаний товар був використаний як сировина для виробництва нової продукції, то з такими ПН проблем зазвичай немає. Це типова ситуація невідповідності кодів УКТ ЗЕД на «вході» та «виході».