Командировка за границу 2026

Командировки за границу

Начнем c отличий между командировкой в пределах Украины и командировкой за границу. Главными из них являются:

- разные нормы суточных расходов. По заграничным командировкам Налоговый кодекс Украины (НК) устанавливает необлагаемые суточные расходы на уровне 80 евро за каждый день командировки. Для учета используется курс НБУ, который действовал на каждый из командировочных дней. Норма не облагаемых налогом суточных командировочных расходов Украиной в 2026 году — 864,70 грн (0,1 от минимальной зарплаты на 01 января);

- наличие разниц между курсами валют. Разница между курсами обмена валюты в банках и курсом НБУ, разница есть между курсом валюты на моменты выдачи аванса на командировку и окончательного расчета после возвращения из командировки. Ситуацию для учета может усложнить использование гривневой корпоративной карты в заграничной командировке (появление комиссий, больше операций для учета);

- количество подтверждающих документов и расходов на компенсацию. Бухгалтер при оформлении загранкомандировки может иметь дело документами, нетипичными для командировок Украиной. Например, авиабилеты (по Украине авиасообщение большинством предприятий не используется), чаевые в счетах гостиницы или ресторана, чеки за залы ожидания, платные дороги, расходы на страхование и т.д.

Эти и другие нюансы с примерами и рассмотрим теперь более подробно. Однако есть еще организационные вопросы заграничных командировок, в частности во время военного положения.

Чи пустять заброньованого працівника в закордонне відрядження

Командировка за границу во время военного положения

Военное положение внесло коррективы в командировку за границу. В таких условиях при оформлении заграничной командировки обратите внимание на то, что:

- пересечение границы военнообязанными возможно только в отношении забронированных лиц и других категорий, указанных в п. 21 Правил пересечения государственной границы гражданами Украины, утвержденными постановлением КМУ от 27.01.1995 № 57. Также об особенностях выезда за границу отдельных категорий мужчин в возрасте от 18 до 60 лет — читайте разъяснение Госпогранслужбы;

- необходимо сначала проверить возможность приобрести иностранную валюту. Сразу нужно выяснить этот вопрос с банком. Однако за разъяснением ГНС предприятие имеет право снять в банке с собственных текущих счетов наличную иностранную валюту, или купить иностранную валюту, для обеспечения командировочных расходов работников за границу на основании заявления на покупку иностранной валюты;

- в командировку можно направлять и работников, имеющих детей. Однако нужно получить их согласие. Вообще нельзя направлять в командировку беременных женщин и женщин, имеющих детей в возрасте до одного года (ст. 8, ст. 9 Закона «Об организации трудовых отношений в условиях военного положения» от 15.05.2022 № 2136-IX).

Предприятиям, планировавшим заграничные командировки, вынуждены были отменять поездки. Как правильно оформить отмену командировки за границу и когда работник должен вернуть средства, если ему перечислили их авансом — читайте дальше.

Буває, що працівник у відрядженні скористався послугами таксі або камери схову. Чи можна компенсувати такі витрати і чи будуть ці суми для працівника додатковим благом, розповімо у консультації

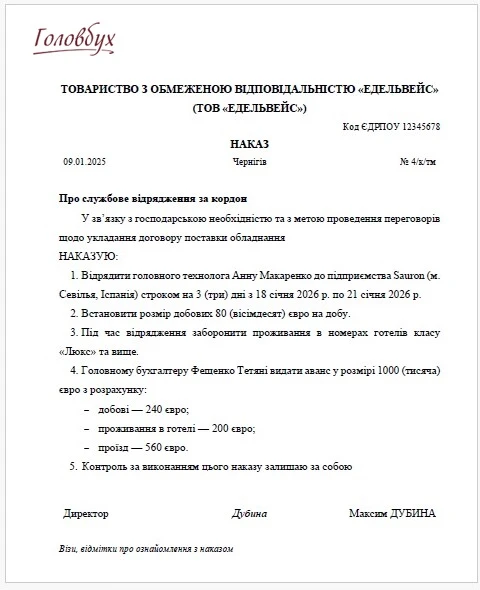

Приказ о загранкомандировке образец

Документы перед командировкой за границу

Чтобы отправить работника в заграничную командировку, нужно выдать приказ о командировке, где обязательно указать страну, маршрут, место командировки. Желательно указать основание (приглашение, договор-заявку и т.п.). Форма — произвольная. Если предприятие не имеет командировочного Положения или ранее не имело дело с командировками за границу, то обязательно в приказе следует указать сумму суточных (можно в валюте командировки). Командировочный приказ требуется не только для определения хозяйственной цели командировки, но и для расчета продолжительности командировки. Кроме приказа можно еще составить смету командировочных расходов. Однако командировочный приказ — это обязательный документ, а смета расходов — нет.

Каких-либо обязательных для всех правил документального оформления заграничных командировок для коммерческих предприятий нет. Однако порядок командировки за границу работника регулирует Инструкция о служебных командировках в пределах Украины и за границу, которая утверждена приказом Минфина от 13.03.1998 № 59 (далее — Инструкция 59). Этот документ касается только бюджетников и предприятий, получающих финансирование от государства. Для бюджетников, в частности, есть ограничения по сумме суточных и стоимости гостиницы (для разных стран). Некоторые идеи этого документа подскажут как оформить командировку за границу коммерческим предприятиям, например по смете (для бюджетников смета — обязательна).

Внимание: обязательным является только приказ о командировке. Смета расходов — рекомендуемый, но полезный документ.

Коммерческие предприятия могут составлять смету расходов на заграничную командировку, если планируется предварительно выдать работнику аванс в иностранной валюте. Функция этого документа — обосновать сумму аванса, в том числе размер суточных. Также данный расчет полезен и при использовании корпоративной платежной карты — какую сумму перевести на карточный счет. В любом случае такой документ очень полезен и для управленческих целей. Если предприятие выдает аванс наличными в иностранной валюте, то чтобы снять средства нужно будет подать в банк письмо-расчет командировочных расходов — как раз и понадобится уже составленная смета.

Как вариант в смете командировочных расходов могут быть использованы колонки, приведенные в таблице ниже.

СМЕТА РАСХОДОВ НА КОМАНДИРОВКУ | ||||

№ п/п | Статьи | Сумма в валюте расчетов | Эквивалент в грн по курсу НБУ (на 23.01.2026) | |

евро | грн | |||

1 | суточные расходы за рубежом (80 евро/сутки *) | 240 евро | — | 12 124,82 |

2 | суточные расходы в пределах Украины (300 грн/сутки) | — | 300,00 | 300,00 |

… | … | … | … | … |

Всего | .. | … | … | … |

* если сумма не в евро, то лучше в смете привести перерасчет суммы суточных из валюты командировки в евро по курсу НБУ. Это нужно, чтобы было видно соблюдения налоговой нормы 80 евро. Однако затем контроль происходит именно по курсу НБУ действовавшему на каждый из дней командировки | ||||

С данной сметой под подпись можно ознакомить и работника.

Внимание: загранпаспорта и визы оформляются только после издания командировочного приказа, если хотите компенсировать их стоимость без налоговых последствий.

Оформлять визы и загранпаспорта лучше после издания командировочного приказа. Это нужно для того, чтобы была взаимосвязь между ними и хозяйственной деятельностью и можно было их компенсировать командируемым работникам. Тогда это не станет дополнительным благом работников. Иначе, сумму компенсации этих расходов нужно обложить НДФЛ, военным сбором и начислить ЕСВ.

Документальное оформление завершения командировки

Завершить командировку можно составлением авансового отчета командированным работником и их утверждение руководителем.

Авансовый отчет - документ сейчас не обязателен. Исключение, когда авансовый отчет обязателен — это использование командированным работником наличных свыше суммы суточных (включая полученной с использованием платежных инструментов), что влечет за собой возникновение налогооблагаемого дохода (см. пп. 170.9.4 НК).

Однако лучше авансовый складывать всегда и вот почему, так как:

- дату подачи подтверждающих документов по командировке нужно определенным образом зафиксировать. Тогда дата составления авансового отчета = дата подачи подтверждающих документов. Такая зафиксированная дата необходима для последующего отражения расходов в учете. Если не составлять авансовый отчет, то это следует сделать другим способом, то есть изобретать аналог авансового отчета;

- нужно как-то проконтролировать использование подотчетных сумм и наличие или отсутствие налогооблагаемого дохода.

Нежели придумывать новый документ или несколько документов лучше использовать проверенный практикой авансовый отчет. Однако, если авансовый отчет по тем или иным причинам не нравится, можно разработать собственный командировочный отчет и утвердить его приказом об учетной политике и организации учета.

Авансовый отчет можно оформлять как в бумажной, так и в электронной форме, что может быть удобно в ситуации, когда лицо из одной загранкомандировки сразу отбыло в другую и не оформило «на месте» авансовый отчет.

Подтвержденные доказательства пребывания в командировке должны быть обязательно независимо от составления авансового отчета. Для заграничной командировки это отметки о пересечении границы, проездных документах, гостиничных счетах (см. абз. 4 пп. 170.9.1 НК). При использовании платежных карт (как корпоративных, так и личных) — для заграничных командировок есть возможность использования в качестве подтверждения командировочных расходов выписки/ведомости со счета, что возможно из пп. 170.9.2 НК).

Аванс на командировку за границу

Аванс на командировку должен покрывать суточные расходы, расходы на проезд, проживание и другие расходы и может подтверждаться сметой. Выдать аванс можете (письмо Минфина от 21.05.2014 № 31-07250-06-25/12181):

- в национальной валюте (гривне) — для покрытия расходов во время проезда и проживания на территории Украины;

- в иностранной валюте — для осуществления необходимых расходов за рубежом.

Данные суммы можно выдать наличными, перечислить за личную или зарплатную карточку работника, перечислить на корпоративную карточку. Возможно использование как гривневых, так и валютных карточек.

Чтобы выдать аванс в иностранной валюте наличными, нужно:

- снять ее с валютного счета, если таковой имеется у предприятия (заполните заявление на выдачу наличных, подать письмо-расчет расходов в произвольной форме);

- если валюты на счете нет, приобрести ее через уполномоченный банк на межбанковском валютном рынке. Важно: покупать валюту в обменниках юр лица не могут;

- приходовать наличные в иностранной валюте в кассе предприятия.

Внимание: иностранную валюту на командировки предприятие может получить только через банк.

Использовать валюту на другие цели, чем командировки, строго запрещено.

Суточные при командировке за границу 2026

Размер суточных для коммерческих предприятий имеет такие ограничение:

- минимальное — используется ограничения по каждой стране из постановления КМУ от 02.02.2011 № 98. Да, данные ограничения предназначены для бюджетных учреждений, но их использование небюджетниками говорится в письме Минсоцполитики от 21.12.2016 № 1732/0/101-16/28. Выходит, что установление меньшего размера суточных является нарушением трудового законодательства;

- максимальное — фактически его нет. Предприятие может устанавливать суточные, больше не облагаемой налогом нормы 80 евро. Однако сумму превышения следует обложить налогом НДФЛ и военным сбором, как дополнительное благо. При этом применяется натуральный коэффициент 1,21951 (п. 164.5 НК). Такая сверхурочная сумма превышения отражается в Приложении 4ДФ с признаком дохода «118». Сами суточные в рамках налоговой нормы в Приложении 4ДФ не отражаются.

Постановление № 98 для командировки в Польшу, например, устанавливает сумму суточных в размере 61$. Это и будет минимальная сумма суточных по командировкам в эту страну (или ее эквивалент в другой валюте — злотых, евро, гривны).

Уменьшать суточные в связи с наличием отдельных расходов на питание в гостиничном счете обычное предприятие не обязано (в отличие от бюджетников).

Кроме валютных суточных, работник может получить и гривневые, так как он часть командировки находится в Украине. Также проблема здесь в расчете не облагаемой налогом суточной нормы (80 евро или 864,70 грн). Налоговики ссылаются на правила Инструкции № 59, требуя использовать ее всем (разъяснение ГУ ГНС в Ивано-Франковской области). Правило следующее: нужно следить за пересадкой командированного работника на пути в иностранное государство и его остановками в гостинице или другом помещении на территории Украины. Это и есть раздельная точка. Норма «80 евро» работает с момента последней посадки на транспортное средство, ввозящего работника в иностранное государство и до момента первой пересадки на транспортное средство (или остановки в гостинице) на территории Украины. Если выбытие и пересадка происходит в один день, то также используется зарубежная норма 80 евро. Выходит, что если пересадок или остановок на территории Украины не было, то полностью вся командировка оплачивается по зарубежным нормам.

Внимание: если не пересаживаться и не останавливаться в гостиницах на территории Украины, то полностью все дни командировки считаются за «заграничным» режимом суточных.

Пример 1 (пересадок не было)

Работница была направлена из г. Чернигова в г. Кошице (Словакия). Она выбыла 12.01.2026 из Чернигова и в этот же день пересела на автобус в Киеве, который доставил ее на территорию Словакии 14.01.2026. Все 3 дня (12.01.2026 — 14.01.2026) считаются за «зарубежными» суточными.

Пример 2 (пересадка была в Украине)

Работница была направлена из г. Чернигова в г. Кошице (Словакия). Она выбыла 12.01.2026 из Чернигова и в этот же день пересела на поезд в Киеве, который доставил ее во Львов 13.01.2026. Во Львове работница осуществила пересадку на автобус, направлявшийся на территорию Словакии, куда он прибыл 14.01.2026. В такой ситуации:

- 1 день (12.01.2026) считается как командировка по украинским нормам (864,70 грн);

- 2 дня (13.01.2026 –14.01.2026) — уже по зарубежной норме (80 евро).

Если командировка осуществляется за счет принимающей стороны, оплачивающей транспортные расходы, проживание, питание, то суточные работнику все равно нужно начислять. Это обязанность работодателя.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Подтверждающие документы для командировки за границу

Рассмотрим теперь в таблице ниже нюансы подтверждающих документов, используемых в зарубежных командировках.

| ПОДТВЕРЖДАЮЩИЕ ДОКУМЕНТЫ ДЛЯ ЗАРУБЕЖНОГО ВОЗРАЖДЕНИЯ | |

Документ или реквизит | Нюансы использования |

отметка в загранпаспорте о пересечении границы | Необходима только в случае въезда в страны, с которыми существует визовый режим. Данная отметка вместе с приказом о командировке и другими подтверждающими документами являются подтверждением пребывания в командировке. Если со страной установлен безвизовый режим, то достаточно приказа о командировке и подтверждающих документов для суточных. Транспортные билеты в этом случае является подтверждением пересечения границы |

загранпаспорта и визы | Для того, чтобы расходы на их оформление работодатель мог компенсировать, их следует оформить после приказа о командировке работника. Аванс на оформление документов можно представить отдельно от аванса на командировку |

страховой полис | Проверяется факт обязательности такого страхования для въезда в страну или проживание в гостинице. Не облагается налогом для командированного только обязательные расходы на страхование (абз. 3 пп. 170.9.1 НК). Должны быть документы по оплате страхового полиса. Если в государстве существует бесплатная неотложная медицинская помощь, то тогда возмещения страхования рассматривается как дополнительное благо и подпадает под налогообложение |

авиабилет + расчетный документ | Большинство билетов сейчас электронные. Поэтому к электронному билету должен быть добавлен расчетный документ — кассовый чек РРО, подтверждающий его приобретение (разъяснение ГНС 109.10 ОИР). Контролирующие органы требуют чек РРО, так как форма авиабилета нет установленной формы. Кроме того, должно быть:

|

билет на поезд | Билет на поезд является одновременно расчетным документом, поэтому дополнительно чек РРО не нужен (письмо ДФС от 13.06.2016 № 12975/10 / 28-10-01-03-11) |

авансовый отчет (отчет об использовании средств выданных на командировку или под отчет) | Если средства выдавались в нескольких валютах, например евро и гривна, то суммы выданных средств отражаются отдельно по каждой из валют (письмо Миндохода от 30.09.2013 № 12251/6 / 99-99-22-02-04-18). Расходы в иностранной валюте в авансовом отчете отражаются в иностранной валюте, а также дублируется в гривне по соответствующему курсу (правила определения курсов — читайте дальше) |

Также может возникнуть ситуация необходимости перевода документов по зарубежной командировке. Однако не нужно спешить переводить документы, так как это обязательно только по запросу представителя контролирующего органа (пп. 170.9.1 НК).

Аванс, если заграничная командировка не произошла

Бывают ситуации, когда выдали средства на заграничную командировку, а потом она не произошла. К примеру, пограничники не выпустили военнообязанного работника, то по разъяснению Главного управления ГНС в Тернопольской области на возврат аванса таким работником остается 3 банковских дня, когда он должен:

- перечислить денежные средства на соответствующий счет предприятия;

- внести средства в кассу — в случае получения их наличными.

Компенсация отдельных расходов при командировки за границу

Кроме расходов на питание, проезд и проживание у работника могут возникнуть другие расходы. Да, подлежат возмещению и не считаются доходом командированного работника расходы (см. абз. 3 пп. 170.9.1 НК):

- перевозка груза;

- бронирование транспортных билетов;

- оформление загранпаспортов;

- обязательное страхование;

- бытовые услуги, включенные в гостиничные счета (стирка, чистка, починка и утюжка одежды, обуви или белья);

- оплату телефонных разговоров;

- оформление разрешений на въезд (воз);

- другие документально оформленные расходы, связанные с правилами въезда и пребывания в месте командировки, включая любые сборы и налоги, подлежащие уплате в связи с осуществлением таких расходов. Например, страхование жизни или здоровья командированного лица или его гражданской ответственности, если оно обязательно по законам страны командировки.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

У налоговиков нет возражений о возмещении расходов на пользование камерами хранения, платным залом ожидания, сервисными центрами по приобретению билетов (письмо Миндоходов от 24.12.2013 № 18173/6/99-99-19-03-02-15).

Условие всех расходов — наличие подтвердительных документов. При этом их нужно будет перевести на украинский язык, если будет запрос налоговиков (разъяснение Офиса ВПП ДПС).

Также с особыми оговорками не считаются доходом расходы, приведенные в таблице ниже.

РАСХОДЫ НА КОМАНДИРОВКУ, ИМЕЮЩИЕ ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ* | |

Расходы | Нюансы возмещения |

чаевые | Подпадают под налогообложение, если возмещаются предприятием. Исключение, если они обязательны по законодательству страны |

расходы на питание | Для коммерческих предприятий ограничений нет при условии, что они включены в счет отеля. Уменьшать суточные не нужно (письмо ГНС от 31.03.2012 № 5742/6/15-1415) |

приобретение товарно-материальных ценностей (ТМЦ) | Запрещено. Командированный работник не может покупать за наличные средства ТМЦ для нужд предприятия за рубежом. Это считается нарушением норм валютного законодательства, так как валютные расчеты по приобретению ТМЦ в наличной форме между субъектами хозяйствования – резидентами и нерезидентами запрещены (разъяснение ГНС 109.14 ОИР; п. 31 Положения № 2**). Однако работник может купить их за свой счет, ввезти их на территорию Украины. Затем предприятие может в него данные товары приобрести, но с его дохода нужно будет удержать 5% НДФЛ и военный сбор, как продажа движимого имущества |

такси | Суммы расходов на такси по зарубежным командировкам не считаются доходом при предоставлении таким работником подтвердительных документов, удостоверяющих стоимость этих расходов (есть разъяснение ГНС во Львовской области) |

* иначе при их возмещении — это доход (дополнительное благо) работника ** Положение об осуществлении операций с валютными ценностями, утвержденное постановлением правления НБУ от 02.01.2019 № 2 | |

Бухгалтерский учет командировки за границу

Главная сложность учета расходов в загранкомандировке — это правильное применение валютных курсов. Для того чтобы понять несколько запутанные правила, посмотрим на их первопричины:

- требования НП(С)БУ 21 «Влияние изменений валютных курсов» по определению курсовых разниц по монетарным активам. Монетарная статья, напоминаем, — это деньги или задолженность, которая будет погашена денежными средствами;

- дополнительное возмещение суммы расходов работнику производится в гривне по курсу НБУ на день выплаты.

Если откомандированный работник получил аванс, то его задолженность по субсчету 372 «Расчеты с подотчетными лицами» является немонетарной статьей, так как первоначально ожидается, что аванса хватит на командировку и никаких денежных средств он возвращать не будет. Из этого следствие: к учету таких средств курсовые разницы не рассчитывают (п. 7 НП(С)БУ 21) и при проведении командировки в учете все расходы списываются по курсу, действовавшему на дату выдачи аванса.

Ситуация усложняется, когда из суммы аванса остаются неизрасходованные средства. Тогда задолженность работника по авансу (субсчет 372) становится монетарной статьей и должны быть начислены курсовые разницы с использованием субсчетов:

Кроме того, отражать в учете командировки и составлять авансовый отчет тогда следует по курсу НБУ, действующему на день подачи подтверждающих документов (авансового отчета), так как сумма задолженности должна быть полностью по субсчету 372 перечислена по новому курсу.

Если суммы аванса не хватило, и предприятие должно средства работнику, то задолженность по субсчету 372 остается немонетарной. Курсовую разницу определять не нужно, а отражение командировки в учете и составлении авансового отчета осуществляется по курсу НБУ на дату выдачи аванса. Однако на дату выдачи долга работнику необходимо скорректировать сумму с учетом курса НБУ на день выдачи. Такая разница не считается курсовой, так как не обусловлена требованиями НП(С)БУ 21, поэтому ее следует отражать по другим субсчетам, а именно:

Данные правила представлены в виде компактной таблицы ниже.

ПРАВИЛА ИЗБРАНИЯ КУРСА ПРИ ОТРАЖЕНИИ РАСХОДОВ НА ВОЗРАЖЕНИЕ В УЧЕТЕ | |||

Ситуация | Курс НБУ, который применяется в учете | Курсовые разницы на дату подачи подтверждающих документов (авансовый отчет) | Выдача долга работнику |

расходы = аванс на командировку | на дату выдачи аванса | нет | × |

расходы < аванс на командировку | на дату подачи подтверждающих документов (авансовый отчет) | да | × |

расходы > аванс на командировку | на дату выдачи аванса | нет | по курсу НБУ на день выдачи |

В случае, если командировка за границу состоялась с использованием корпоративной платежной карты, то правила относительно подачи подтверждающих документов (заполнение авансового отчета) аналогичные.

Однако каждое использование платежной карточки рассматривается как дата выдачи аванса. Если остатка средств нет, то отчетности за использованные средства происходит по курсам НБУ, действовавшим на момент снятия средств с карты.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Налоговый учет командировок за границу

Учет расходов в командировке не вызывает налоговых разниц. Поэтому любые командировочные расходы можно включать в расходы, формирующие базу обложения налогом на прибыль.

Что касается НДС, то получение услуг командированными за границу работниками происходит за пределами таможенной территории Украины, поэтому не возникает налогового обязательства по импортного НДС. Если работник лично ввозит ТМЦ, то он уплачивает пошлину и НДС по общим правилам.

В случае возмещения расходов, которые рассматриваются как дополнительные блага (например, документально не подтвержденные), удержатся НДФЛ, военный сбор и начисляется ЕСВ. Такие возмещения по своей сути приравниваются к зарплате.

Командировка за границу проводки

Рассмотрим теперь учет заграничной командировки на типичном примере.

Пример 3. Менеджер по сбыту предприятия в г. Харьков направлена в командировку в Словакию в г. Кошице. Для командировки за границу суточные установлены 70 евро/сутки. Произошли следующие события:

- 12.01.2026 — выдан аванс на командировку в сумме 2000 евро (курс НБУ 50,1444 грн/евро) и 3600 грн;

- 17.01.2026 — выезд в командировку и прибытие во Львов, стоимость билета 460 грн, в этот же день состоялся приезд в Кошице. Стоимость билета — 1250 грн;

- 18.01.2026 — 19.01.2026 — пребывание в Кошице. Отель 2 суток с завтраком 750 евро/сутки. Оплата услуг состоялась 18.01.2026 (курс НБУ 50,4375 грн/евро);

- 19.01.2026 — выезд из Кошице и прибытие во Львов. Стоимость билета 1350 грн (билет куплен еще в Украине). Прибытие в Харьков, стоимость билета 460 грн;

- 24.01.2026 — поданы подтверждающие документы (составлен авансовый отчет) (курс НБУ 50,5201 грн/евро).

Бухгалтерские проводки будут выглядеть так, как в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ ЗАРУБЕЖНОГО ВОЗРАЖДЕНИЯ | |||||

№ | Хозяйственная операция | Дт | Кт | Сумма, грн | Сумма, евро |

выдача аванса на командировку 12.01.2026 | |||||

1 | выдан аванс в гривне на зарплатную карточку работника | 372 | 311 | 3600,00 | — |

2 | выдано аванс в евро наличными из кассы (=50,1444 ×2000€) | 372 | 302 | 100 88,80 | 2000,00 |

на дату подачи подтверждающих документов (авансового отчета) 24.01.2026 (сумма расходов < суммы аванса): | |||||

3 | переоценена задолженность по изменению курса НБУ и отражен доход от курсовой разницы (=2000 × (50,5201 – 50,1444)) | 372 | 714 | 751,40 | — |

4 | списана стоимость проезда в пределах Украины ( =2×460) | 93 | 372 | 920,00 | — |

5 | отображены расходы на отель (=50,5201 ×1500€) | 93 | 372 | 75780,15 | 1500,00 |

6 | списана стоимость переезда (= 1250 + 1350) | 93 | 372 | 2600,00 | — |

7 | списана сумма суточных (=3× 50,5201 ×70€) | 93 | 372 | 10609,21 | 210,00 |

8 | возвращено работницей денег в гривне в кассу (=3600 – 2600 – 920) | 301 | 372 | 80,00 | — |

9 | возвращено работницей денег в евро в кассу (=2000€ – 1500€ – 210€; 50,5201 ×290€) | 302 | 372 | 14650,83 | 290,00 |

10 | доход от курсовой разницы отнесен на финансовый результат операционной деятельности | 714 | 791 | 751,40 | — |

11 | расходы на сбыт отнесены на финансовый результат операционной деятельности (=920,00 + 75780,15 + 2600,00 + 10609,21) | 791 | 93 | 89909,36 | — |

Если выдача валютного аванса происходит с использованием корпоративной платежной валютной карты, то тогда бухгалтерские проводки будут выглядеть, как в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ С КОРПОРАТИВНОЙ ПЛАТЕЖНОЙ КАРТОЧКОЙ | |||||

№ | Хозяйственная операция | Дт | Кт | Сумма, грн | Сумма, евро |

5.1 | оплата командированной работницей услуг отеля корпоративной валютной картой (=50,4375×1500€) | 372 | 333 | 75656,25 | 1500,00 |

5.2 | средства списаны с валютного карточного счета | 333 | 314 | 75656,25 | 1500,00 |

Объяснение по выбранному курсу евро. Курс использован на 18.01.2026 (курс НБУ 50,4375 грн/євро) — день оплаты валютной картой в Германии, так как операции в иностранной валюте во время первоначального признания отражаются с применением валютного курса на начало дня даты осуществления операции (даты признания активов, обязательств доходов и расходов) (п. 5 НП(С)БУ 21).

Зразки документів про відрядження

Пример 4. Ситуация та же, что и в примере 3. Однако аванса было выдано лишь 1700 евро, а потому его не хватило. Не хватило 10 евро (= 1700€ – 210€ – 1500€). Бухгалтерские проводки приведены в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ ЗАРУБЕЖНОЙ КОМАНДИРОВКИ | |||||

№ | Хозяйственная операция | Дт | Кт | Сумма, грн | Сумма, евро |

выдача аванса на командировку 12.01.2026 | |||||

1 | выдан аванс в гривне на зарплатную карточку работника | 372 | 311 | 3600,00 | — |

2 | выдан аванс в евро наличными из кассы (=50,1444 ×1700€) | 372 | 302 | 85 245,48 | 1700,00 |

на дату подачи подтверждающих документов (авансового отчета) 24.01.2026 (сумма расходов > суммы аванса): | |||||

3 | списана стоимость проезда в пределах Украины (= 2×460) | 93 | 372 | 920,00 | — |

4 | отображены расходы на отель (=50,1444 ×1500€) | 93 | 372 | 75 216,60 | 1500,00 |

5 | списана стоимость переезда (= 1250 + 1350 ) | 93 | 372 | 2600,00 | — |

6 | списана сумма суточных (=3×50,1444 ×70€) | 93 | 372 | 3510,11 | 210,00 |

7 | возвращены работницей деньги в гривне в кассу (=3600 – 2600 – 920) | 301 | 372 | 80,00 | — |

выплата долга работнице 26.01.2026 (после утверждения авансового отчета), курс НБУ 50,6539 грн/євро: | |||||

8 | отображено расходы от переоценки суммы задолженности ((=50,1444 –50,6539)×10€) | 949 | 372 | 5,10 | — |

9 | перечислена сумма долга в гривнах на зарплатную карточку работника (=50,6539 ×10€) | 372 | 311 | 506,54 | — |

10 | расходы на сбыт отнесены на финансовый результат операционной деятельности (=920,00+75 216,60+2600,00+3510,11) | 791 | 93 | 82 246,71 | — |

11 | расходы от суммовой разницы отнесены на финансовый результат операционной деятельности | 791 | 949 | 5,10 | — |