Відрядження 2026: як правильно оформити документи та виплати

Яка поїздка працівника є відрядженням

Відрядження — це поїздка особи, яка перебуває у трудових відносинах з підприємством (працівника) до іншого населеного пункту поза місцем його постійної роботи.

Зразки документів про відрядження

Така поїздка має:

- здійснюватися за розпорядженням керівника — працівник не може поїхати у відрядження самовільно. Має бути оформлений наказ керівника;

- бути обмеженою у часі (на певний строк) — безстрокових відряджень не буває. Максимальний строк відрядження Україною встановлюються наказом про відрядження й може обмежуватися трудовим договором;

- мати мету — виконання службового доручення. Не може бути відрядження «просто так». Мета визначається у наказі про відрядження;

- обов’язково бути підтвердженою документально;

- бути пов’язаною з основною (господарською) діяльністю підприємства, посадовою інструкцією відрядженого працівника та визначеними нею трудовими функціями. Не можна робітника виробництва направляти укладати договір.

Як оформити й оплатити одноденне відрядження

Нормативні документи для відрядження

Питання організації відряджень та їхньої оплати врегульовують Кодекс законів про працю України (далі — КЗпП) та Податковий кодекс України (далі — ПК). Також можна звертатися до Інструкції про службові відрядження в межах України та закордон, яка затверджена наказом Мінфіну від 13.03.1998 № 59 (далі — Інструкція № 59). Хоча Інструкція № 59 стосується виключно бюджетних установ і підприємств, які отримують фінансування з держбюджету, регулює відрядження державних службовців, однак для звичайних комерційних підприємств, неприбуткових організацій вона носить суто рекомендаційний характер. Багато питань, пов’язаних з відрядженням в інших нормативних документах не зустрічається, а податківці полюбляють звертатися до Інструкції № 59.

Увага: Інструкція № 59 для підприємств має рекомендаційний характер.

Буває, що працівник у відрядженні скористався послугами таксі або камери схову. Чи можна компенсувати такі витрати і чи будуть ці суми для працівника додатковим благом, розповімо у консультації

Які поїздки працівників не є відрядженням

Не кожну поїздку можна вважати відрядженням. Так, не є відрядженням:

- поїздки в межах одного населеного пункту. Наприклад, поїздка за дорученням керівника в межах міста з офісу на склад і назад або для укладання договору на інше підприємство, у тому ж місті;

- постійна робота працівника за межами населеного пункту. Наприклад, працівник проживає в місті, основний офіс підприємства знаходиться в місті, але робочий цех — поза містом, куди організована щоденне розвезення робітників. Їхня робота поза містом у такому разі не є відрядженням;

- робота за вахтовим методом. Це різновид попередньої ситуації, але розвезення не щоденне. Наприклад, робітників відвезли на роботу на 2 тижні, а потім повертають їх назад. Як правило, такі робітники за умовами колективного договору отримують доплату за роботу вахтовим методом;

- поїздки працівників, робота яких має роз’їзний або пересувний характер. Наприклад, не можуть вважатися у відрядженні торгові представники (торгові агенти), супервайзери, водії. Необхідною умовою є обумовленість такого характеру роботи в трудовому договорі. Добові таким працівникам не виплачуються. Однак можуть бути доплати обумовлені трудовим договором за роботу, що носить роз’їзний характер. Детальніше з оформленням таких працівників можна ознайомитися в листі Мінфіну від 16.02.2017 № 31-08030-16-10/4313 та листі Мінпраці від 13.09.2006 № 905/13/84-06;

- поїздка працівника до іншого населеного пункту без наказу керівника підприємства;

- поїздка працівника для виконання завдання, що не відповідає його трудовим функціям (ст. 21 і ст. 31 КЗпП). Наприклад, робітника відправили на закупівлю сировини. У робітника немає в трудових функціях закупівлі, він здійснює лише її обробку;

- поїздка, що не пов’язана з основною (господарською) діяльністю підприємства. Мета відрядження має бути належним чином оформлена.

Також зверніть увагу, що відряджень не може бути у фізичних осіб-підприємців, адже вони не є найманими працівниками.

Увага: постійна робота в іншому населеному пункті, робота вахтовим методом, роз’їзного характеру — не вважається відрядженням.

Чи є відрядженням поїздка на навчання чи семінар

Окремо слід звернути увагу, що не вважаються відрядженням також:

- поїздка у зв’язку з навчанням працівника та підвищенням його кваліфікації. Таким працівникам виплачуються компенсації відповідно до постанови КМУ від 28.06.1997 № 695 (далі — Постанова № 695);

- поїздки на семінари.

Щодо семінарів, то тут є дві дещо протилежні позиції держорганів:

- це не відрядження. Є лист Мінфіну від 20.05.2013 № 31-07230-16-27/15177, де стверджується, що поїздка на семінар — це те саме, що навчання, а отже, до таких працівників треба застосовувати норми Постанови № 695;

- це може бути як відрядження, так і підвищення кваліфікації з відривом від виробництва залежно від мети семінару, місця проведення, видачі документа про освіту/навчання тощо. Це лист Мінсоцполітики у своєму листі від 13.09.2019 № 1318/0/206-19.

Як бути з семінаром? Проаналізувати мету й зміст семінару. Наприклад, якщо мета семінару — це презентація продукції підприємства, то його можна сміливо оформляти як відрядження, але таку мету прописати у наказі про відрядження. Тобто мета має бути «господарська», а не навчальна.

Однак немає нічого проти конференцій — поїздка на конференцію до іншого населеного пункту вважається відрядженням.

Увага: не можна оформляти відрядження на підвищення кваліфікації.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

Відрядження жінок з дітьми: які заборони

Не кожна поїздка є відрядженням, але й не кожного працівника за законодавством можна направити у відрядження. Без обмежень можливе відрядження працівників підприємства, тимчасових працівників, сезонних працівників, працівників з неповним робочим часом. Також можна направляти у відрядження засновників і членів керівних органів підприємства.

Максимально можливі часові межі відрядження бажано встановлювати трудовим договором, хоча законодавчо вони для небюджетників невизначені. Однак не кожний працівник погодиться відбути у відрядження, скажімо, на 30 днів. Це суттєві умови.

Повна заборона діє на:

- відрядження вагітних жінок (ст. 176 КЗпП);

- відрядження жінок, що мають дітей віком до 3-х років (ст. 176 КЗпП);

- відрядження батька, що має дітей віком до 3-х років і виховує їх без матері. До цієї ситуації прирівнюється перебування матері тривалий час у лікувальній установі (ст. 186 КЗпП).

- відрядження опікунів, піклувальників, прийомних батьків, батьків-вихователів дітей віком до 3-х років (ст. 186 КЗпП).

Тобто всі вищенаведені категорії — це захищені особи, направлення яких у відрядження є порушенням трудового законодавства та карається штрафом. Адмінштраф на посадових осіб від 510 до 1700 грн (ч. 1 ст. 41 КУпАП). Також є фінансовий штраф — 1 мінімальна зарплата на підприємство за кожне таке порушення (ст. 265 КЗпП).

Банк проведень: облік штрафів, пені, неустойки

Увага: відряджаючи жінок — слід дотримуватися особливих правил, пов’язаних з дітьми.

Є працівники, яких можна відправити у відрядження за умови дотримання певних умов. Мова йде про:

- відрядження жінок, які мають дітей віком від 3-х до 14 років або дітей з інвалідністю (ст. 177 КЗпП);

- відрядження батька, який має дітей віком від 3-х до 14 років або дітей з інвалідністю, який виховує їх без матері або мати тривалий час перебуває у лікарні (ст. 186 КЗпП).

Так, таких працівників треба належним чином оформити:

- попередити шляхом направлення повідомлення;

- ознайомити з правом відмови (обов’язок лежить на роботодавцеві), що можна зробити у наказі про відрядження, який буде підписувати працівник, у вигляді певного пункту.

Такий працівник має дати письмову згоду на відрядження. Це також можна оформити записом на тому ж наказі про відрядження або як окремий документ.

Однак в умовах воєнного стану за умови їхньої згоди можна направляти працівників з дітьми. Виняток (ст. 8, ст. 9 Закону «Про організацію трудових відносин в умовах воєнного стану» від 15.05.2022 № 2136):

- вагітні жінки;

- жінки, які мають дитину віком до одного року.

Які заборони щодо відрядження працівників у відпустці, на лікарняному, а також ЦПД

Відрядження працівника, який знаходиться у відпустці, можливо за умови його відкликання з відпустки (див. ч. 3 ст. 12 Закону України «Про відпустки» від 15.11.1996 № 504).

Однак заборонено повністю відрядження:

- працівника у період його тимчасової непрацездатності (лист Мінсоцполітики від 15.11.2013 № 656/18/99-13);

- осіб, які працюють за цивільно-правовими договорами (вони за визначенням не можуть бути відрядженими і в таких договорах категорично заборонено вживати термін «відрядження»).

Штрафи за відрядження таких працівників аналогічні.

Як оформити відрядження суміснику

Відправити сумісника у відрядження теж можна. Однак слід врахувати, що:

- Відрядження за сумісництвом може бути оформлене у вільний від час від основного місця роботи, що має підтверджувати складений графік роботи працівника за сумісництвом. Це ідеальна ситуація.

- На час відрядження за сумісництвом працівник може взяти за основним місцем роботи відпустку без збереження зарплати або щорічну відпустку. У цьому випадку, роботодавець за сумісництвом законодавство не порушить, оскільки для нього працівник не буде у відпустці. Однак слід враховувати, що роботодавець за основним місцем роботи не зобов’язаний надавати відпустку через відрядження за сумісництвом.

- Можливе відрядження за основним і місцем роботи за сумісництвом одночасно. Так, на обох підприємствах оформляються відповідні накази й при цьому може бути навіть розподіл оплати витрат на відрядження. На цьому наголошує Мінфін у листі від 29.12.2007 № 31-18030-07-27/29310.

- Відрядження внутрішнього сумісника має передбачати у наказі перелік тих посад, за якими він направляється у відрядження (якщо цього не зробити, вийде прогул за однією з посад).

Як оплачувати відрядження суміснику? Аби оплатити відрядження суміснику, слід розрахувати середній заробіток за місцем роботи за сумісництвом.

Чи пустять заброньованого працівника в закордонне відрядження

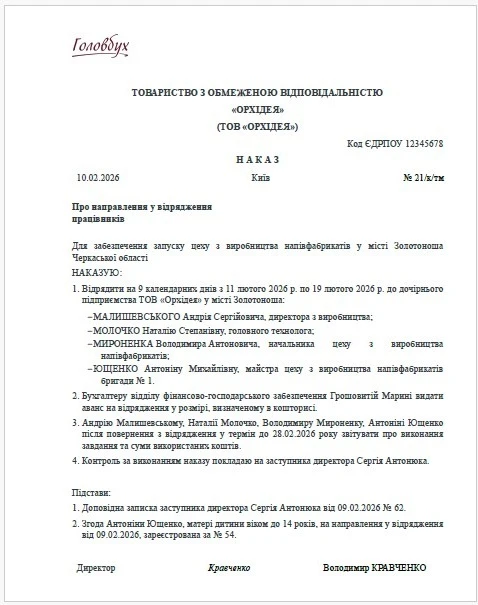

Як документально оформити відрядження 2026

Обов’язковий документ, який треба скласти при відправленні працівника у відрядження, — це наказ про відрядження. Саме він має пов’язати відрядження з господарською метою. У цілому ж документальне оформлення відрядження складається з 3-х етапів, які наведені у таблиці нижче.

ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ВІДРЯДЖЕННЯ (ПРОЦЕДУРА) |

етап І: |

оформлення наказу керівника про відрядження й видачу коштів під звіт |

етап ІІ: |

видача працівнику або перерахування йому на картку (власну чи корпоративну) підзвітних сум |

етап ІІІ: |

використання працівником отриманих коштів, повернення його з відрядження та звітування* щодо витрачання отриманих коштів, повернення невикористаних сум назад |

* авансовий звіт у стандартній ситуації не вимагається (пп. 170.9.4 ПК). Однак його краще скласти |

Розглянемо тепер ці етапи детальніше.

Документальне оформлення початку відрядження по Україні

Наказ про відрядження обов’язково має містити:

- мету поїздки;

- завдання (за потреби);

- пункт призначення — місто або міста призначення, інші населені пункти, найменування підприємства/установи, куди відряджають працівника;

- строк — дата вибуття у відрядження та прибуття з нього;

- джерело фінансового забезпечення витрат на відрядження — винятково бюджетних установ;

- інші ключові моменти, після затвердження кошторису витрат — вид транспорту, інформація про додаткові обмеження щодо сум та мети використання відрядних коштів, — якщо встановили їх (п. 1 розд. ІІ, п. 1 розд. ІІІ Інструкції № 59).

Якщо відрядження за запрошенням іншої сторони, — слід додати до наказу копію запрошення та програму заходів.

Увага: транспортні квитки обов’язково мають відповідати маршруту прописаному у наказі про відрядження.

Копія наказу про відрядження та документ, що підтверджує особу, — обов’язково мають бути з працівником, особливо у відрядженнях з поселенням у готелях.

У наказі має обов’язково стояти підпис працівника з надписом «Ознайомлений» та дата. Обов’язково треба видати працівнику наказ про відрядження у копії. Це необхідно з двох причин:

- для звільнення працівника (резидента) від сплати туристичного збору в готелі (відряджені працівники його не сплачують, а іншого способу підтвердити відрядження немає, оскільки колишні «посвідчення про відрядження» уже скасовані). Слід пам’ятати у такому разі і про паспорт чи інший документ, який посвідчує особу;

- інколи роблять на зворотній стороні такого документа надписи: «прибув» і «вибув», ставлять дати, підписи та печатки від приймаючої сторони. Це є додатковим підтвердженням факту перебування працівника у місці відрядження. Але це не обов’язково.

Щодо посвідчення про відрядження — сьогодні такий документ скасований. Однак роль посвідчення про відрядження може виконати копія наказу про відрядження з записами «Прибув», «Вибув». Такий підхід доцільний:

- для ситуації зі звільнення від сплати туристичного збору в готелі (див. вище);

- оформлення відрядження, за яким більше немає ніяких підтвердних документів (транспортних квитків, оплачених готельних рахунків тощо). При розрахунку тривалості відрядження вимагається обов’язкова наявність доказів перебування у відрядженні (абз. 4 пп. 170.9.4 ПК).

У статті — підказки, як оформлювати, табелювати й оплачувати час участі працівників у заходах БПР

Документальне оформлення закінчення відрядження

Після повернення працівник має документально підтвердити суми фактичних витрат на відрядження, подавши підтвердні документи. Зробити це слід до закінчення місяця, наступного за місяцем, у якому працівник завершує (пп. 170.9.3 ПК):

- таке відрядження;

- виконання окремої цивільно-правової дії за дорученням та за рахунок особи, яка видала кошти або електронні гроші під звіт.

Причому цей термін звітування може бути ще й продовжений на один місяць, якщо при використанні картки чи іншого платіжного засобу, списання коштів здійснено після закінчення відрядження (див. абз. 4 пп. 170.9.3 ПК).

Наприклад, працівник повертається з відрядження 20 червня. Подати підтвердні документи та/або повернути невикористані підзвітні кошти працівник повинен до 31 липня (включно). Якщо у відрядженні оплата була здійснена платіжною карткою, але кошти з неї були списані лише після закінчення відрядження, приміром 25 червня, то строк звітування відсувається аж до 31 серпня (включно).

Якщо ж працівник отримав кошти, але нікуди не поїхав, то їх слід повернути впродовж 3-х банківських днів з дня прийняття наказу про скасування поїздки (п. 11 розд. ІІ Інструкції № 59, роз’яснення ДПС). Наприклад, у ситуації коли працівник захворів та відрядження було скасоване.

Увага: якщо видавали аванс на картку — працівник має 3 дні на його повернення після відрядження.

Чи долучати до авансового звіту копію розрахункових документів

Чи треба складати авансовий звіт після повернення з відрядження

Краще складати. Так, подання авансового звіту після повернення з відрядження не вимагається, якщо подано підтвердні документи (див. абз. 4 пп. 170.9.3 ПК). Однак усе одно краще його складати завжди, адже він забезпечує:

- контроль за підзвітними сумами;

- дисциплінує відрядженого;

- дотримання касової дисципліни при використанні у відрядженні готівкових коштів;

- систематизацію та опис документів;

- робить непотрібними складання якихось інших довідок чи розрахунків.

Так чи інакше, але бухгалтеру треба оформити розрахунок добових, підрахувати витрати на відрядження, проконтролювати повний розрахунок за відрядженням. Крім того, розрахувати невикористані підзвітні кошти, порахувати суму, яку треба відшкодувати відрядженому, якщо він використав власні кошти. А ще з’ясувати, чи виникає оподатковуваний дохід. Замість складання якихось довідок краще скористатися стандартним та добре знайомим авансовим звітом

Також є дві ситуації, коли складання авансового звіту є обов’язковим (див. пп. 170.9.4 ПК):

- виник оподатковуваний дохід, що визначається за пп. 170.9.1 ПК;

- працівником використана готівка понад суму добових витрат (включаючи отриману із застосуванням платіжних інструментів).

У такому разі подається авансовий звіт — повна його назва «Звіт про використання коштів /електронних грошей, виданих на відрядження або під звіт». Однак складатися тепер він може не лише у паперовій формі, але й у електронній, за умови дотримання вимог законодавства про електронні документи, електронний документообіг та електронні довірчі послуги.

ТЕРМІНИ ПОДАЧІ ПІДТВЕРДНИХ ДОКУМЕНТІВ ПІСЛЯ ЗАВЕРШЕННЯ ВІДРЯДЖЕННЯ | |

Ситуація | Строк подання підтвердних |

отримання коштів готівкою з каси | місяць, наступний за місяцем, у якому працівник завершує (пп. 170.9.3 ПК):

|

готівка отримувалася з використанням платіжних банківських карт і платіжних інструментів для електронних грошей | |

застосовувалися корпоративні платіжні картки для проведення розрахунків у безготівковій формі | |

Як документувати використання платіжних карток під час відрядження

Під час використання платіжних карток вартість витрат засвідчується документом (випискою та/або відомостями з рахунку) в електронній / паперовій формі, що містить визначену законом інформацію про платіжні операції за рахунком, до якого емітовано такий платіжний інструмент (див. пп. 170.9.2 ПК). Виходить, що при використанні картки для підтвердження витрат достатнім стає виписки/відомості з рахунку. Це стосується як корпоративних платіжних карток, так і особистих карток відряджених.

Який максимальний термін відрядження Україною 2026

Максимальна кількість днів відрядження в межах України для комерційних підприємств не обмежений. Відрядження більше 30 днів для них цілком можливе, однак такі тривалі відрядження краще врегулювати трудовим договором. Наказ на відрядження наведений нижче.

Якщо працівник вибуває з відрядження у відрядження. Наприклад, працівника, який перебуває у відрядженні у Львові, вирішили ще направити до Івано-Франківська. У такому разі можна видати ще один наказ про зміни до попереднього наказу про відрядження та додати маршрут. Про це працівника потрібно повідомити факсом або електронною поштою (також отримати копію наказу).

Тривалість відрядження: як визначити

Тривалість відрядження рахується за наказом про відрядження. Крім того, повинен бути один чи декілька доказів перебування особи у відрядженні, наприклад проїзні документи, рахунки на проживання. Як наслідок, відрядження, за яким складений лише наказ про відрядження — такого бути не може. А якщо немає відрядження, то й немає добових (якщо вони були нараховані, то автоматично стають надлімітними). Такі вимоги стосуються як внутрішнього відрядження Україною, так і закордонного.

У якій формі видавати аванс на відрядження

Інструкція № 59 рекомендує видавати аванси на відрядження лише у безготівковій формі — на карткові рахунки працівників або через корпоративну платіжну картку. Повертати невикористані гроші треба теж на відповідний рахунок.

Така норма — це лише рекомендація для комерційних підприємств, але обов’язок для бюджетників.

Сума авансу може бути будь-яка. Навіть якщо аванс видається готівкою, то готівкове обмеження в 50 тис. грн за розрахунками між юрособою та фізособою — не діє. Про це говорять самі ж податківці в ІПК ДПС від 03.07.2000 № 2688/6/99-00-07-05-01-06/ІПК. Однак повертати в касу суму більше 50 тис. грн — не варто. Обережніше буде все ж таки — на банківський рахунок через касу банку. Адже виняток діє лише щодо видачі коштів на відрядження, а не їхнє повернення.

Чи можна у відрядження без авансу

Відправити працівника у відрядження без авансу не можна. Це порушення трудового законодавства, що випливає зі статті 121 КЗпП, пункту 170.9 ПК. Відрядженим працівникам виплачуються добові. Ці кошти мають покрити витрати на харчування, проїзд, наймання житла (ст. 121 КЗпП). Законодавство не містить прямої вказівки щодо оплати таких витрат авансом. Однак є роз’яснення Мінсоцполітики про штраф за відправлення у відрядження без авансу (лист від 07.11.2013 № 998/13/155-13). Цілком можлива ситуація, коли працівнику не вистачає виданого авансу й він отримує компенсацію після повернення.

Аванс можете видати або готівкою з каси підприємства, або перерахувати на картковий рахунок (корпоративна картка, зарплата або особиста картка працівника).

Табелювання днів відрядження

Дні відрядження у табелі обліку робочого часу позначаються «ВД» або «07». Якщо працівник раптом захворів у відрядженні, то такі дні позначте «ТН» або «26».

В графі табелю «Відпрацьовано за місяць» показуються робочі дні (години) відрядження, які відповідають графіку роботи підприємства на період відрядження. Тобто якщо підприємство має 8-годинний робочий день, то дні відрядження рахуються як 8-годинні.

Дні відрядження, що потрапляють на вихідний день, відображайте:

- «ВД» — у загальному випадку;

- «НУ» (або код «05») — надурочна робота, якщо працівник вичерпав за місяць норму робочого часу.

Нові правила Клубу білого бізнесу: зміни 2026

Відрядження у вихідний день

Якщо працівник знаходиться у відрядженні у ті дні, які мали бути для нього вихідними за графіком підприємства, то треба дотримуватися таких правил:

- у загальному випадку вважається, що працівник у ці дні відпочиває, тому оплачуватися йому будуть тільки робочі дні відрядження. Виняток — добові, оскільки вони є компенсацією витрат на їжу та інші особисті потреби, а тому вони нараховуються за кожну добу, включаючи вихідні дні;

- якщо працівник дійсно працював у вихідний день, то все можна вирішити за згодою сторін: надати інший день відпочинку або оплатити роботу у вихідний у подвійному розмірі (ст. 72 КЗпП). Однак працівник має мати докази, що він працював, наприклад, був підписаний договір чи акт виконаних робіт у цей день, накладна на отримання ТМЦ тощо (лист Мінпраці від 19.06.2008 № 154/13/116-08);

- якщо одразу прописати обов’язок працівника працювати у відрядженні у вихідний день у наказі про відрядження, то тоді нічого не потрібно доводити. Вважатиметься, що працівник працював.

Вихідний день при вибутті чи поверненні з відрядження

Вважається, що працівник у такі дні також відпочивав. Конкретних вимог КЗпП з цього приводу не містить. Зазвичай ситуацію вирішують за рекомендаціями Інструкції 59:

- при вибутті у відрядженні у вихідний день — надається інший день відпочинку після повернення (п. 10 розділу І Інструкція 59);

- при поверненні з відрядження у вихідний день працівнику день відпочинку може надаватися, а може й не надаватися — на розсуд керівника чи відповідно до вимог колективного договору (п. 11 розділу І Інструкції 59).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Відрядження Україною: добові 2026

За своїм змістом добові — це сума яка призначена для фінансування особистих потреб працівника у відрядженні, наприклад, харчування, й не вимагає документального підтвердження, крім наказу про відрядження.

Розмір добових на відрядження 2026 для комерційних підприємств не обмежується, тобто вони можуть бути будь-якої суми (навіть більше неоподатковуваної межі). Щодо відрядження бюджетних установ, то для них добові на відрядження Україною у 2026 році — 300 грн. Дану суму від бюджетників підприємства часто використовують як орієнтир для себе.

Однак є податкове обмеження, що пов’язане з поняттям «додаткового блага» для працівника. Воно становить 0,1 розміру мінімальної зарплати, встановленого на 01 січня (сума добових під час відрядження Україною не повинна перевищувати у 2026 році — 864,70 грн). Добові, що менші за цю цифру, — не оподатковуються ПДФО та ВЗ. Якщо ж добові більші за 864,70 грн, то сума перевищення підпадає під оподаткування як «додаткове благо» з застосуванням для визначення бази оподаткування так званого «натурального» коефіцієнта (є роз’яснення ДПС). На інші податки (податок на прибуток і податкові різниці, єдиний податок) ця цифра ніяк не впливає.

Чи можна використовувати електронні гроші під час відрядження

Так, можна. Електронні гроші прирівняно до безготівкових (п. 170.9 ПК). Зараз електронними грошима можна не лише оплачувати відрядження, але й видавати такі гроші під звіт, а також повертати невикористані назад. Однак слід розуміти, що «електронні гроші ≠ криптовалюти». Також це й не безготівкові кошти, й не сервіси типу LiqPay та подібні. У бухгалтерському обліку електронні гроші мають обліковуватися серед інших коштів на субрахунку 335 «Електронні гроші, номіновані в національній валюті».

Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Оплата відрядження Україною: приклад

Оплата відрядження 2026, добові та ПДФО. При сумі добових 900 грн у 2026 році сума перевищення складе 35,30 грн (= 900 –864,70). З цієї суми треба сплатити:

- ПДФО: 35,30 грн × 1,2195 × 0,18 = 7,75 грн, де 1,2195 — натуральний коефіцієнт, 18% — це ставка ПДФО;

- ВЗ: 35,30 грн × 0,05 = 1,77 грн.

ЄСВ з суми перевищення за добовими не сплачується, бо добові у відрядженні Україною не є фондом оплати праці. Такі виплати на відрядження в Додатку 4ДФ відображаються з ознакою доходу «118» (надміру витрачені та своєчасно неповернуті кошти) (роз’яснення ГУ ДПС у Черкаській області). Якщо ж добові не перевищують 864,70 грн у 2026 році, то їх у Додатку 4ДФ не відображаються.

Як рахувати кількість діб відрядження 2026

Відрядження узагалі без добових — практично неможливо. Відрядження менше доби — це повна сума добових.

Якщо працівник від’їжджає у відрядження ввечері, то день відрядження рахується за правилом «24:00». Тобто, якщо за білетом поїзд рушив о 23:55 12 червня, то саме 12 червня вважається днем початку відрядження з нарахуванням добових, хоча фактично працівник був у ньому лише 5 хвилин. Аналогічно й при поверненні.

Увага: 24:00 — це час розділення днів (діб) відрядження і нарахування добових.

Суму добових підприємство може встановити у внутрішньому Положенні про відрядження або щоразу визначати в наказі про відрядження. Однак краще дотримуватися певної усталеної суми незалежно від посад. Хоча може бути певна відмінність у добових за географічним критерієм (зрозуміло, що витрати на харчування та особисті потреби в столиці можуть бути вищими, ніж відрядження в межах області). Проте витрати на відрядження керівника підприємства мають не відрізнятися від витрат на відрядження звичайного менеджера.

Увага: відрядження без виплати добових неможливе. Для комерційних підприємств сума добових не обмежена розміром.

Коли працівник відбуває у відрядження оплата добових залежить саме від кількості діб за наказом та дат транспортних квитків — нараховувати треба за кожну добу, навіть якщо працівник виїжджає, наприклад, о 23:55, а прибуває з відрядження о 04:00 — кожний з цих днів має бути порахований (у цьому випадку як два окремих дні).

Українцям та бізнесу знову доводиться жити під час масових блекаутів. Тримайте консультації, які допоможуть правильно показати в обліку експлуатацію генераторів, нарахувати зарплату під час вимушених простоїв

Розрахунок відрядження 2026

Працівнику, що їздив у відрядження, мають бути нараховані після повернення:

- добові;

- компенсація понесених і документально підтверджених витрат;

- зарплата за дні перебування у відрядженні (нараховується за найбільшим показником: середнім заробітком за 2 попередніх місяці або за середньоденним заробітком працівника за місяць відрядження).

Для розрахунку середньої зарплати слід скористатися Порядком обчислення середньої заробітної плати, що затверджений постановою КМУ від 08.02.1995 № 100.

Відрядження: відшкодування витрат

За вимогами КЗпП відрядженому працівникові роботодавець має компенсувати вартість проїзду та найму житлового приміщення. Також працівники мають право на компенсацію інших витрат. Обережно треба бути бухгалтерам бюджетних установ, адже щодо відрядження у бюджетній установі діють обмеження за Постановою № 98 (зокрема щодо складових готельного рахунку, зменшення суми добових при харчуванні в готелі тощо). Комерційних підприємств ця постанова на стосується.

Витрати, які відшкодовуються працівнику не оподатковуються ПДФО, якщо вони не підпадають під поняття «додаткове благо». Так, додатковим благом не вважаються витрати на (пп. «а» пп. 170.9.1 ПК):

- проїзд, включаючи перевезення багажу, бронювання квитків (як до місця відрядження, так і назад, також за місцем відрядження). Це стосується й орендованого транспорту;

- оплату вартості проживання у готелях, а також витрати на харчування та побутові послуги, які були включені до готельних рахунків;

- найм житлових приміщень;

- оплату телефонних розмов.

У разі, якщо працівнику відшкодовуються витрати, які не зазначені у пп. «а» пп. 170.9.1 ПК (або без підтвердних документів), то тоді необхідно з них сплатити ПДФО та ВЗ. Також на відміну від понаднормових добових слід нарахувати та сплатити ЄСВ, оскільки такі витрати слід розглядати як такі, що належать до зарплати як «інші виплати, що мають індивідуальний характер» (пп. 2.3.4 Інструкції зі статистики заробітної плати, що затверджена наказом Держкомстату від 13.02.2004 № 5).

Якщо коштів, які видавалися на відрядження, не вистачило, то працівник може використати власні кошти. У подальшому при компенсації таких виплат оподаткування суми такої компенсації немає (узагальнююча податкова консультація, наказ Мінфіну від 26.04.2019 № 181).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

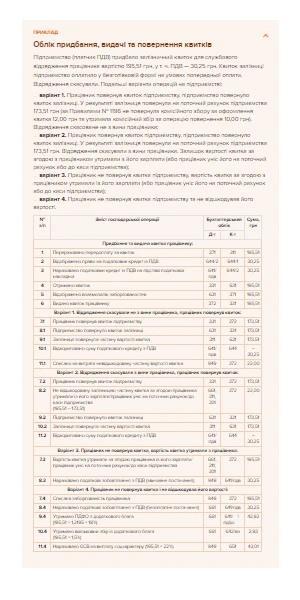

Облік витрат на відрядження Україною

Стандартні бухгалтерські проведення при відрядженні наведені у таблиці нижче.

ТИПОВІ БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ОБЛІКУ ВІДРЯДЖЕННЯ | ||||

№ | Господарська операція | Дт | Кт | Сума, грн |

1 | на картковий рахунок заступника директора перераховано аванс на відрядження | 372 | 311 | 10000 |

2 | добові віднесено до складу адміністративних витрат (за 5 діб відрядження згідно з наказом про відрядження — 300 грн/доба, = 5 діб × 300 грн = 1500 грн; після повернення заступник директора подав усі підтвердні документи) | 92 | 372 | 1500 |

3 | до складу адміністративних витрат включена вартість проїзду | 92 | 372 | 2500 |

4 | до складу адміністративних витрат включено вартість проживання у готелі | 92 | 372 | 4000 |

5 | залишок невикористаної суми директор повернув на банківський рахунок підприємства (= 10000 — 1500 — 2500 — 4000 = 2000) | 311 | 372 | 2000 |

6 | адміністративні витрати віднесено на фінансовий результат від операційної діяльності | 791 | 92 | 8000 |

Нижче також наводимо приклад обліку придбання залізничного квитка для працівника.

Проблемні ситуації щодо відрядження

Підтвердними документами є (пп. 170.9.1 ПК):

- транспортні квитки або транспортні рахунки та багажні квитанції (включаючи електронні квитки);

- документи, отримані від осіб, які надають послуги з розміщення та проживання фізичної особи, страхові поліси;

- документи (виписки та/або відомості з рахунку), що містять визначену законом інформацію про виконані платіжні операції за рахунком, до якого емітовано платіжні інструменти;

- документи, що підтверджують виконання операції з використанням платіжних інструментів;

- інші документи, що засвідчують вартість витрат.

Особливі ситуації, які можуть викликати труднощі розглянемо у таблиці нижче.

ПОШИРЕНІ ПИТАННЯ ЩОДО ДОКУМЕНТАЛЬНОГО ПІДТВЕРДЖЕННЯ ВІДРЯДЖЕННЯ | |

Ситуація | Вирішення ситуації |

оплата таксі | Існуючі нормативні документи не містять обмежень на оплати таксі у відрядженні Україною для комерційних підприємств (для бюджетників це заборонено). Немає документу — немає й оплати. ПК не містить обмежень (таксі — це теж проїзд). Однак проблема залишається з документальним підтвердженням такого перевезення. Ним може бути фіскальний чек РРО/пРРО, який зобов’язані видавати таксисти-підприємці (роз’яснення ГУ ДПС у Житомирській області) |

оплата метро | Можна, але при користуванні жетонами неможливо підтвердити дату й час перевезення. Можлива оплата тільки, якщо у працівника є картка поповнення та фіскальний чек щодо такого поповнення |

оплата послуг міського транспорту | Проблема залишається та ж, що й з метро — можлива відсутність дат на квитках. Якщо дати відсутні, то такі квитки не підходять для оформлення витрат у відрядженні. Часто в квитках відсутня й назва населеного пункту. Тому при відрядженнях в Україні проїзд у міському транспорті, як правило, не оплачується |

у відрядження на службовому автомобілі | При відрядженні на службовому автомобілі добові нараховуються як зазвичай. Щодо витрат на проїзд, то відбувається списання палива на основі існуючих норм |

Якщо працівник відбуває у відрядження на власному авто, то йому компенсується використання палива на основі діючих норм. Мають бути оформлені з відрядження підтвердні документи щодо купівлі палива | |

оплата готелю | Працівник має надати і рахунок готелю, і розрахунковий чек РРО (розрахункова квитанція, прибутковий касовий ордер) |

відрядження готель 2-місний | Проживання в одномісному номері проблем не викликає. Щодо ситуації, коли працівник оплачує 2-місний номер і проживає там один, то тут є цікава думка податківців: вони вважають такі надлишкові витрати додатковим благом (щоправда, не роз’яснюють як його рахувати) |

індексація відрядження | Все залежить від того, як саме була нарахована зарплата працівнику за дні відрядження. Якщо розрахунок був на основі середньої зарплати за минулі 2 місяці, то такі виплати не індексуються. Якщо оплата відбулася на основі денного заробітку за місяць відрядження, то тоді так, — індексується. Щодо добових та інших виплат, то вони не індексуються, адже не входять до зарплати |

відрядження водія | Оформлення відрядження на водія можливо, якщо робота водія не носить роз’їзний характер, тобто він працює водієм в межах одного населеного пункту й виїзд до іншого населеного пункту для нього є скоріше винятком, ніж правилом. Якщо ж водій використовується для перевезень між населеними пунктами постійно, то проводити йому оплату треба за правилами оплати працівників, робота яких носить виїзний характер, а не як відрядження |

лікарняний під час відрядження | Лікарняні оплачуються (як за 5 днів, так і решта за рахунок ПФУ). Має бути обов’язково листок тимчасової непрацездатності (може бути переданий поштою уже після повернення). Однак у табелі обліку робочого часу такі дні проставляються як «ТН» (код «26»), а не як «ВД». Також за ці дня працівник не отримує зарплати, але отримує добові та оплату послуг з проживання. Має бути виданий наказ щодо продовження відрядження у разі затримки працівника через поважні причини |

оплата комісійних зборів банків під час оплати послуг готелю | не оплачується, бо такі витрати не входять до переліку, незважаючи на їхню пов’язаність з відрядженням (лист Мінфіну від 17.02.2017 № 31-08030-16-10/4511) |

електронний квиток | серед підтвердних документів у пп. 170.9.1 ПК прямо згадуються електронні квитки, тому друкувати їх уже стало не обов’язково |