Налоговая накладная 2024/2025: образец заполнения

Новая налоговая накладная: образец 2024

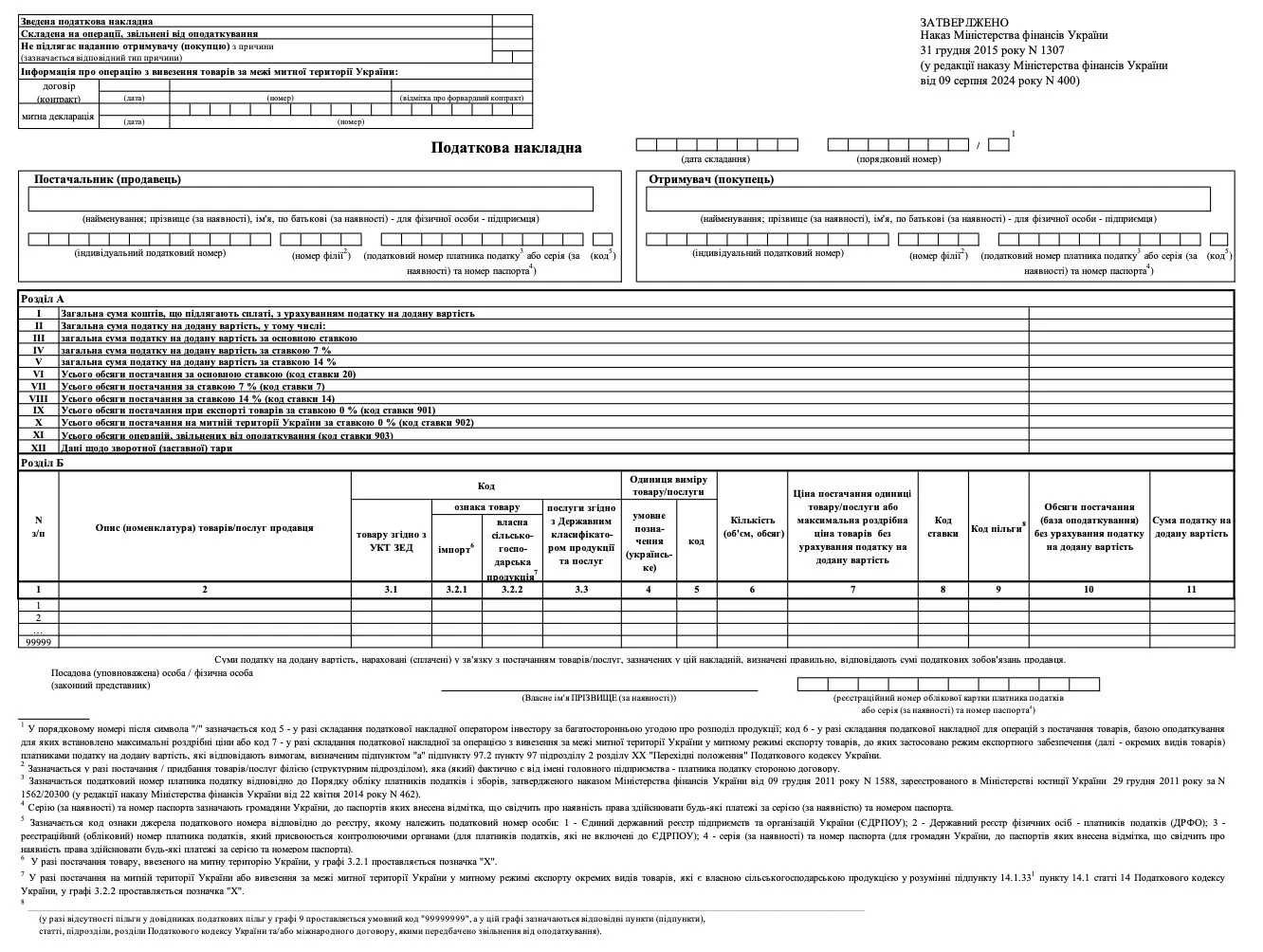

Бланк налоговой накладной (НН) утвержден приказом Минфина от 31.12.2015 № 1307 (последнее обновление осуществлено приказом Минфина от 17.05.2023 № 256, далее – Приказ № 256). Последние изменения в форму НН внесены приказом Минфина «О внесении изменений в некоторые нормативно-правовые акты Министерства финансов Украины» от 09.08.2024 № 400 (далее – Приказ № 400). Эти изменения вступили в силу 1 октября 2024 года. Скачать актуальную форму налоговой накладной можно ниже.

Налоговая накладная 2024 — назначение

Налоговая накладная — это документ, который существует исключительно в электронной форме и используется плательщиками НДС для учета налогового обязательства и налогового кредита, возникаю по этому налогу. Регистрация налоговой накладной в базе ГНС (ЕРНН) является необходимым условием для получения покупателем права на налоговый кредит и обязанностью продавца.

Если продавец — это филиал, то он тоже может иметь право оформлять новые налоговые накладные (Украина). В таком случае на налоговой накладной указывается номер филиала.

Кроме налоговых накладных, в системе учета НДС есть еще один документ — расчет корректировки к налоговой накладной. Он имеет свои собственные правила оформления и регистрации.

На какую дату создается налоговая накладная

Налоговую накладную следует создать на дату появления налогового обязательства. В общем случае, такая дата определяется по правилу первого события. По правилу первого события датой возникновения налогового обязательства является та дата, на которую произошло ранее одно из двух событий (п. 187.1, п. 201.1 Налогового кодекса Украины, далее – НК):

- дата отгрузки товара, фактического предоставления услуги, выполнения работы;

- дата получения предварительной оплаты за товары, работы, услуги.

Какое событие произошло раньше – и будет датой, на которую надо создавать налоговую накладную.

При этом не имеет значения полное или частичное поставки или предоплата состоялась. Если предприятие получило аванс 50%, то уже возникает налоговое обязательство на дату такого аванса. После отгрузки всей продукции (100%) возникнет налоговое обязательство на оставшуюся часть стоимости товара. При оформлении налоговой накладной допускают дробное количество единиц товаров, работ, услуг. Например, единица измерения «услуга», количество «0.7». Это значит, что налоговая накладная составлена на предоплату (аванс) за услугу в сумме 70%.

О регистрации налоговых накладных в условиях военного положения – читайте в материале Как зарегистрировать налоговую накладную.

Сроки регистрации НН и уменьшение штрафов за их нарушение 2024

При регистрации налоговых накладных в ЕРПН 2024 обратите внимание, что сейчас их регистрация временно производится только в рабочие дни с 800 до 2000 (п. 69.18 подраздел. 10 Переходных положений НК). Прежней регистрации в выходные дни сейчас нет – только в рабочие дни (см. разъяснение ГНС). В «крайние» дни, регистрация возможна с 000 до 2400 (дни, на которые приходится предельный срок регистрации НН).

Изменения в налоговую накладную

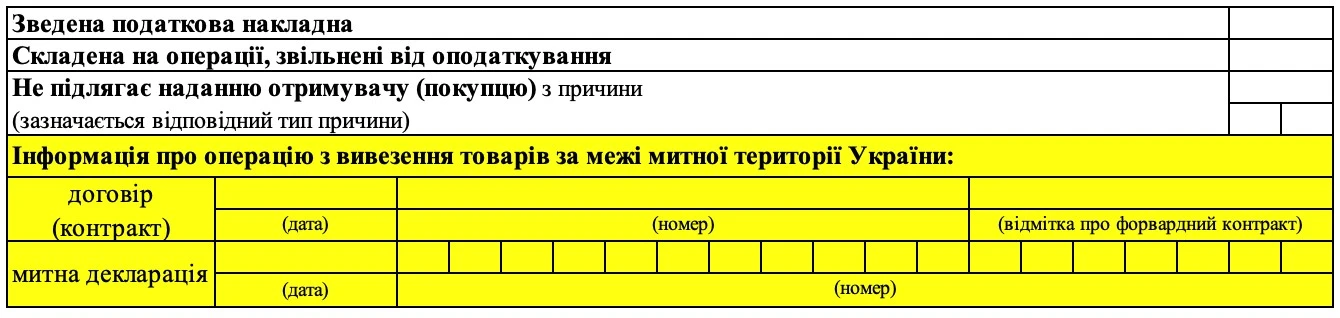

Приказ № 400 вносит изменения, как в самую форму НН, так и в Порядок № 1307. В НН появился это дополнительный реквизит в верхней левой части под полем для типа причин невыдачи НН – это «Информация об операции по вывозу товаров за пределы таможенной территории Украины:». Этот новый реквизит приведен ниже.

- дату и номер договора (контракта), на основе которого осуществляется такой вывоз;

- отметку «х», если товар вывозится из форвардного контракта;

- дату и номер соответствующей таможенной декларации.

Вышеприведенный реквизит заполняется во всех случаях вывоза товара за пределы таможенной территории Украины, а не только при экспорте отдельных видов товаров в период военного положения. Эти изменения связаны с обновлением пункта 201.1 НК (Закон от 09.05.2024 № 3706, частично вступил в силу 1 июля 2024). По этим изменениям в НН, что «составлена по операциям на вывоз товаров за пределы таможенной территории Украины, указываются те единицы измерения товаров, которые применяются при оформлении таможенной декларации на такие товары». Добавленный в НН реквизит позволяет контролировать соблюдение этого требования.

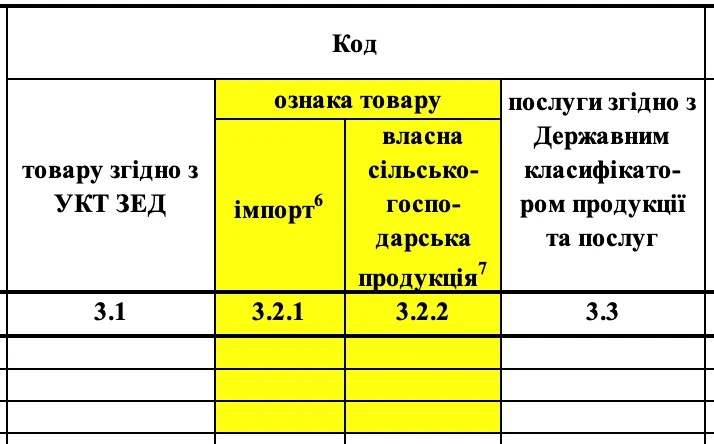

- 3.2.1 «импорт». Имеет то же назначение, что было у бывшей графы 3.2 – здесь проставляется отметка «х», если НН составлена на поставку импортируемого товара;

- 3.2.2 «собственная сельскохозяйственная продукция». В этой графе ставится отметка «х», если происходит поставка в пределах Украины или вывоз за пределы Украины путем экспорта отдельных видов товаров, являющихся собственной сельскохозяйственной продукцией (см. об экспорте отдельных видов товаров – пп. «а» пп. 97.2 подраздела 2 Переходных положений НК, ст. 192 Закона «О внешнеэкономической деятельности» от 16.04.1991 № 959, а о собственной сельскохозяйственной продукции – пп. 14.1.331 НК). Речь идет в частности о товарах группы 1-24 УКТ ВЭД, а также о меде, орехах.

Измененный реквизит импортного признака товара для НН приведен ниже:

Также есть изменения в составлении НН с типом причины «13» – использование производственных или непроизводственных средств, других товаров/услуг не в хозяйственной деятельности (см. пример 5).

Об экспорте отдельных видов товаров – Приказ № 400 определяет правила составления таких НН.

Коли платникові ПДВ не вдається розблокувати реєстрацію ПН в адміністративному порядку, єдиним шляхом вирішення проблеми залишається суд. Юрист проаналізувала судові рішення останнього року. Дізнайтеся, якуаргументацію наводили платники податків у справах, де суди ухвалили рішення на їх користь

Налоговая накладная: образец заполнения 2024

Составление налоговой накладной упростят вам примеры заполнения, приведенные ниже. При заполнении налоговой накладной следует руководствоваться Порядком заполнения налоговой накладной, утвержденным приказом Минфина от 31.12.2015 № 1307 (далее – Порядок № 1307). Также читайте материал Алгоритм заполнения реквизитов налоговой накладной.

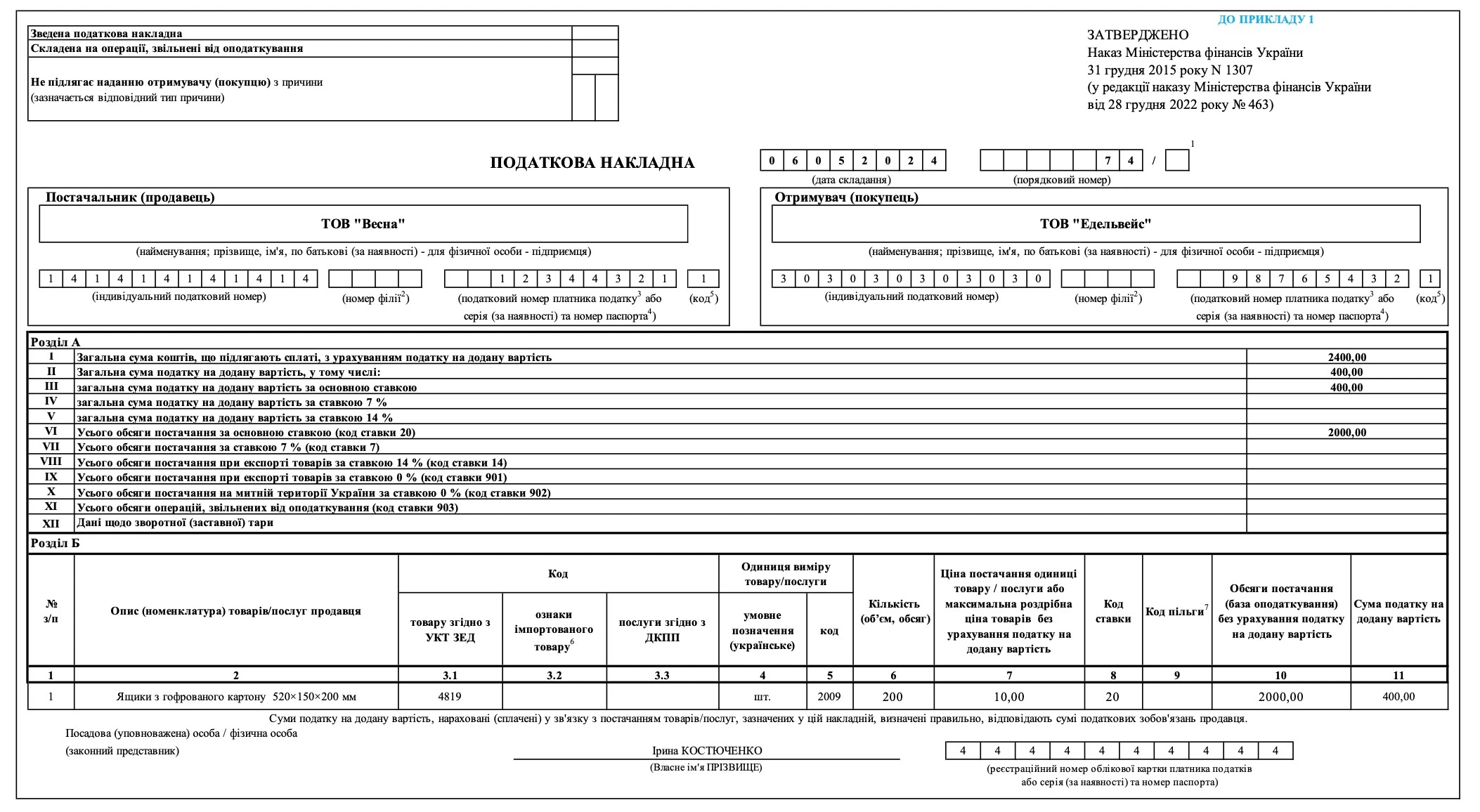

Пример 1. Пример заполнения налоговой накладной на продажу товаров. ООО «Весна» (ИНН 141414141414, налоговый номер (ЕГРПОУ) 12344321) на основании договора купли-продажи 23.04.2024 отгрузило 06.05.2024 ООО «Эдельвейс» (ИНН 303030303030, налоговый номер 98765432) 200 картонных ящиков из гофрированной бумаги размером 520 × 150 × 200 мм. Стоимость одного ящика - 12 грн, в т.ч. НДС – 2 грн. Ящики производимые ООО «Весна».

Полный код УКТ ВЭД 4819 10 00 00 (коробки и ящики из гофрированной бумаги или гофрированного картона). Так как товар не является импортированный, то используем для ПН сокращен код 4819.

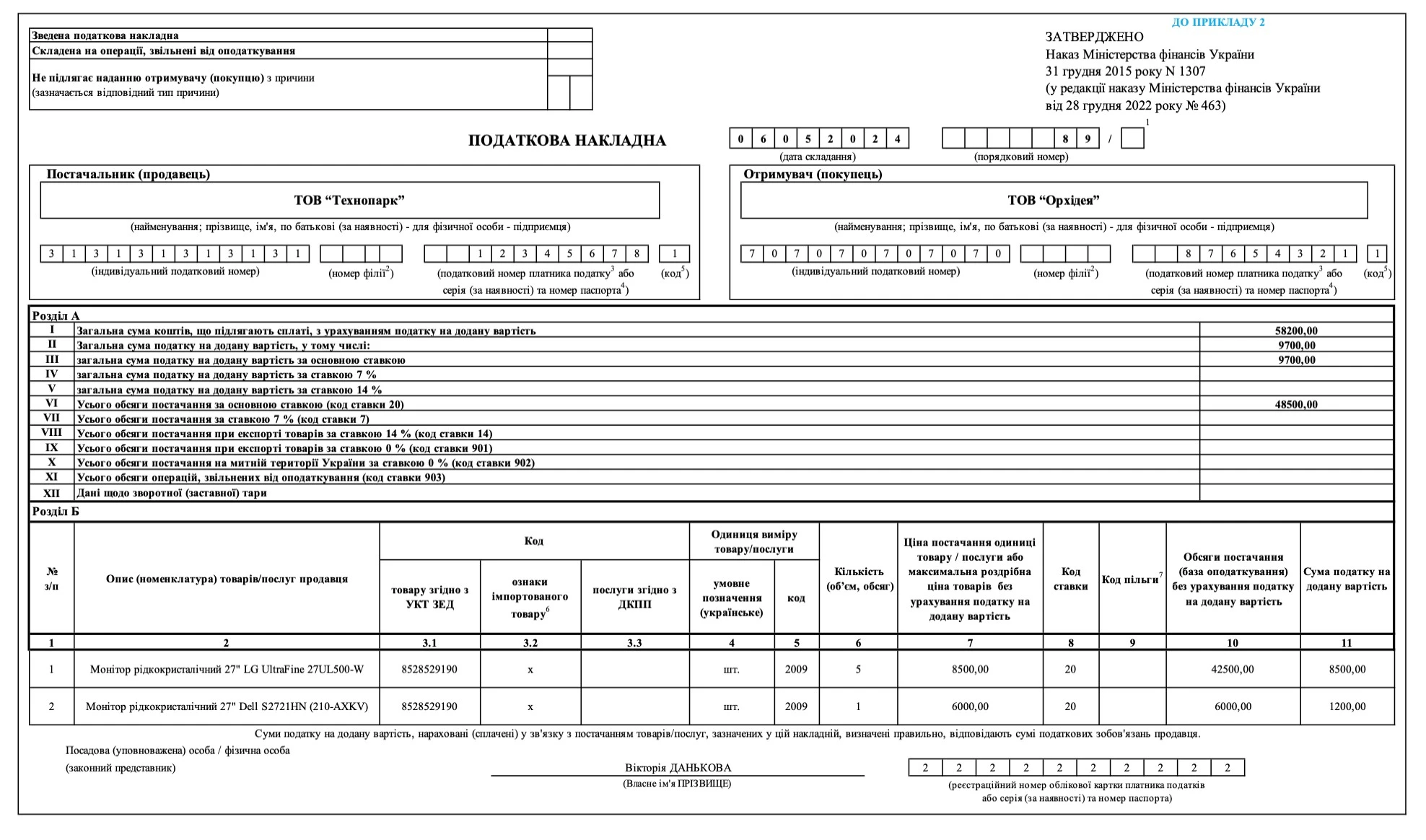

Пример 2. Пример заполнения налоговой накладной на импорт товаров. ООО «Технопарк» (ИНН 313131313131, налоговый номер (ЕГРПОУ) 12345678) продала 07.05.2024 ООО «Орхидея» (ИНН 707070707070, налоговый номер (ЕГРПОУ) 87654321) две номенклатуры товаров:

- 5 жидкокристаллических мониторов 27" LG UltraFine 27UL500-W. Стоимость одного монитора – 10200 грн, в т.ч. НДС – 1700 грн;

- 1 жидкокристаллический монитор 27" Dell S2721HN (210-AXKV). Стоимость монитора – 7200 грн, в т.ч. НДС – 1200 грн.

Полный код УКТ ВЭД в отношении данного товара: 8528 52 91 90 (другие цветные мониторы с экраном, который изготовлен по технологии жидкокристаллических дисплеев).

Товар ранее был импортирован, поэтому в НН накладной в графе 3.2 ставим «Х», а код УКТ ВЭД.

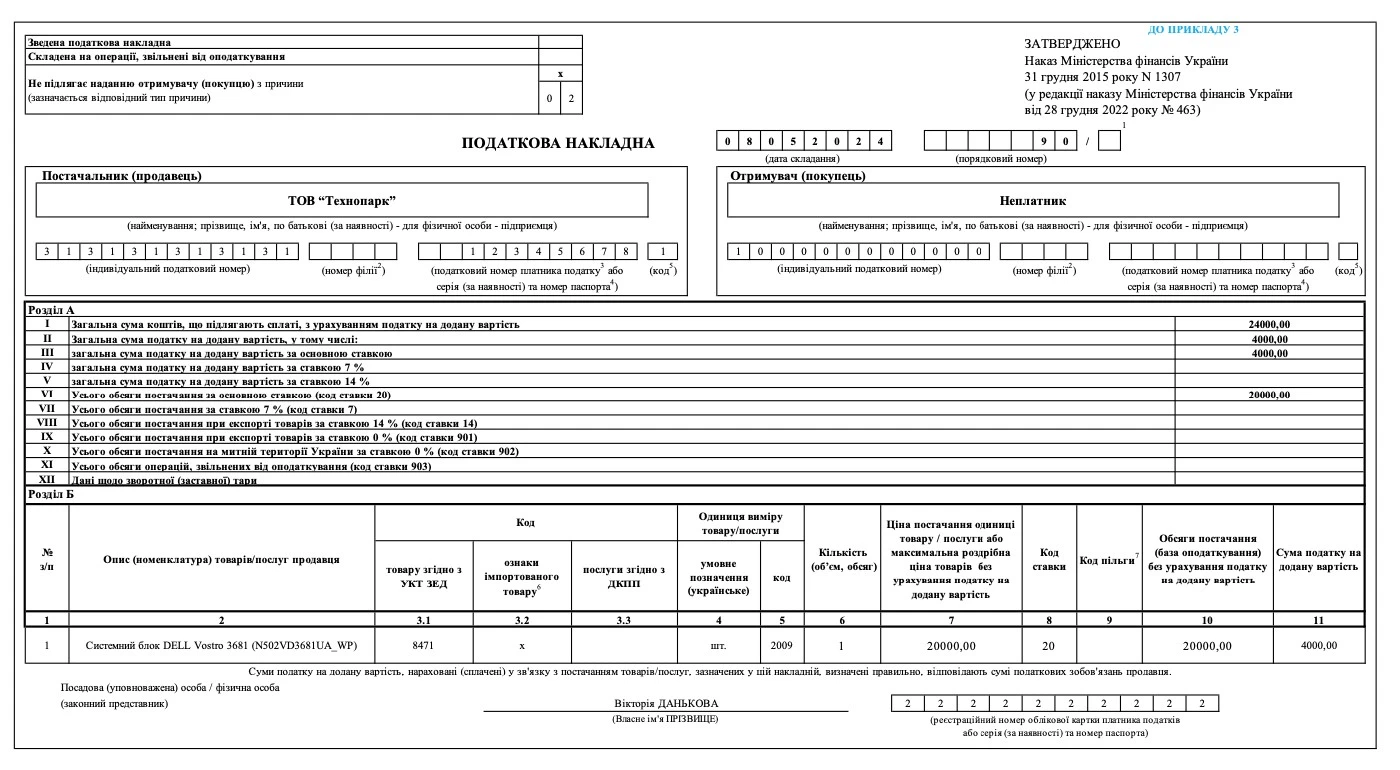

Пример 3. Образец заполнения налоговой накладной ФЛП-неплательщику НДС. Та же фирма, ООО «Технопарк» (ИНН 313131313131, налоговый номер (ЕГРПОУ) 12345678), продала 08.04.2024 системный блок (компьютер) физлицу-предпринимателю Стельмаху С.А. (неплательщик НДС, ИНН 909090909090). Стоимость компьютера 24 000 грн, в т.ч. НДС – 4000 грн. Полный код УКТ ВЭД по данному товару: 8471 90 00 00 (машины автоматической обработки информации и их блоки: прочие).

Товар был произведен (собран) ООО «Технопарк», поэтому в НН в графе 3.2 отметку «Х» уже не ставим, а код УКТ ВЭД можно указать не полностью, а только первые четыре цифры «8471».

Так как налоговая накладная составляется на неплательщика НДС (тип причины «02»), то налоговый номер покупателя Стельмаха С.А. не указываем (п. 4 Порядка № 1307).

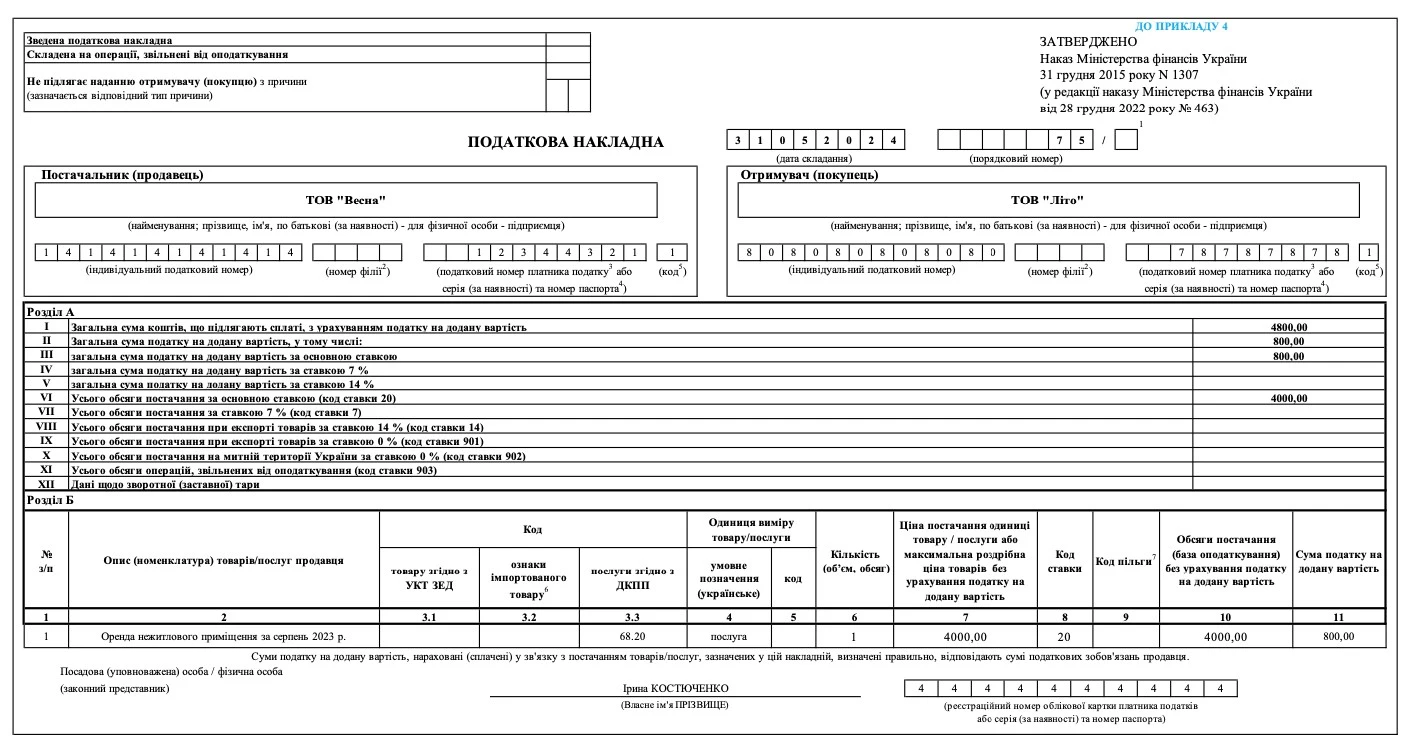

Пример 4. Пример заполнения налоговой накладной на услуги. ООО «Весна» (ИНН 141414141414, налоговый номер 12344321) на основании договора аренды от 07.01.2024 предоставило ООО «Лето» (ИНН 808080808080, налоговый номер 7878787) услугу с аренды за май 2024 года на суму 4800 грн, в т.ч. НДС 800,00 грн. Акт оказанных услуг и налоговая накладная составлены 31.05.2024.

В графе 3.3 проставляем код 68.20 «Услуги по аренде и эксплуатации собственной или взятой в лизинг недвижимости».

Единица измерения – указываем «услуга» (графа 4), код единицы измерения не заполняем (графа 5), количество «1» (графа 6). Такой вариант ГНС описывает в разъяснении 101.19 ОИР.

Податкова готує «чорний список» несумлінних платників, щоб управляти податковими ризиками і впливати на сплату податків. Хто і як готуватиме цей список і чим це загрожує платникам, розповімо у цьому матеріалі

Компенсирующая налоговая накладная 2024: образец заполнения

Компенсирующие НН составляются в соответствии с пунктом 198.5 и статьей 199 НК. Их цель – нейтрализовать («компенсировать») уже начисленный налоговый кредит по НДС путем начисления налогового обязательства по НДС на такую же сумму. Это, в частности, следующие ситуации:

- приобретение товаров работ, услуг для операций, не являющихся объектом обложения НДС (ст. 196 НК);

- внутреннего, то есть в пределах баланса, передачи материальных ценностей для непроизводственного использования, перевода производственных основных средств в состав непроизводственных (п. 189.9 НК);

- распределения общего «входного» налогового кредита по НДС по стоимости приобретенных товаров, работ и услуг по НДС между налогооблагаемыми и необлагаемыми налогами операциями (п. 199.1 НК). Такая компенсирующая НН составляется на основе доли (%) использования товаров, работ, услуг в необлагаемых НДС операциях и уменьшает общий «входной» налоговый кредит по НДС до размеров, соответствующий доле (%) налогооблагаемой деятельности. Нужна такая распределительная компенсирующая НН субъектам хозяйствования, которые имеют одновременно налогооблагаемую и не облагаемую налогом деятельность, но не могут отдельно выделить приобретение товаров, работ и услуг для таких видов деятельности. Например, это приобретение коммунальных услуг медучреждениями – КНП, страховыми компаниями и т.п. Более подробно – читайте в материале Годовой перерасчет НДС.

Компенсирующие НН считаются сводными НН и отличаются от обычных в частности наличием кода признака сводности в левом верхнем углу (см. п. 11 Порядка № 1307).

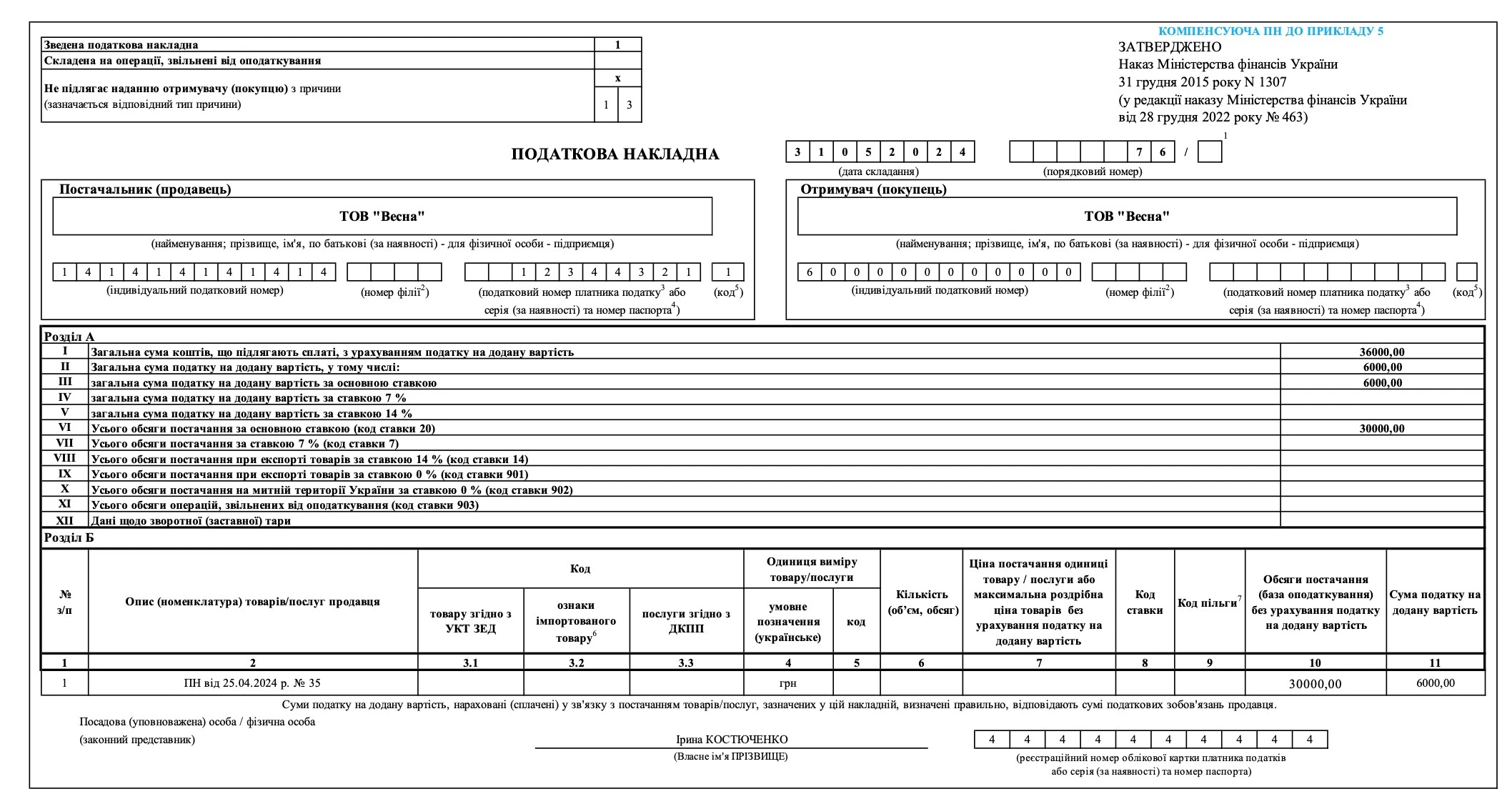

Составление компенсирующей налоговой накладной показано в примере, который приведен ниже.

Пример 5. Пример заполнения компенсирующей налоговой накладной при приобретении для необъектной деятельности. ООО «Весна» (ИНН – 141414141414, код ЕГРПОУ – 12344321) в сентябре 2024 года приобрело товары у ООО «Эдельвейс» (обои виниловые на флизелиновой основе VP Classic Грофа 2110-02 1,05 × 10 грн, в т.ч. НДС – 600 грн (10 рулонов). При приобретении товаров была получена зарегистрированная поставщиком НН от 25.09.2024 № 35.

Товары были предназначены для использования в налогооблагаемых операциях и хозяйственной деятельности предприятия. Однако в октябре 2024 года часть этих товаров на сумму 1800 грн, в т. ч. НДС – 300 грн, была использована в нехозяйственной деятельности предприятия (ремонт нехозяйственного/непроизводственного помещения, 5 рулонов).

Составляем сводную компенсирующую НН в октябре 2024 года:

- в верхней левой части данной НН делаем отметку, что это сводная НН. Для этого в данном поле указывается признак сводности – код «1», который означает, что НН составлена по пункту 198.5 НК (п. 11 Порядка № 1307);

- в то же время ставим отметку «х» в поле «Не подлежит предоставлению получателю (покупателю) по причине», которая свидетельствует о том, что НН не выдается покупателю, и приводится соответствующий тип причины «13» – использование товаров/услуг в хозяйственной деятельности;

- в графе «Получатель (покупатель)» – собственное наименование (т.е. ООО «Весна»);

- в графе «индивидуальный налоговый номер получателя (покупателя)» – условный ИНН «6000000000000», налоговый номер покупателя не указываем;

- строки VII–IX раздела А не заполняются (пп. «8» п. 16 Порядка № 1307);

- в графе 2 раздела Б «Описание (номенклатура) товаров/услуг продавца» указываем дату составления и порядковый номер НН, выписанных поставщику товаров, то есть НН от 25.09.2024 № 35 от ООО «Эдельвейс» (пп. «1» п. 16 Порядка №1307). Также указывается описание (номенклатура) товаров/услуг поставщика (продавца). Следовательно, нужно добавить «обои виниловые на флизелиновой основе VP Classic Грофа 2110-02 1,06×10,05 м» (обновленный пп. «1» п. 16 Порядка № 1307, Приказ № 400; ранее номенклатурная не заполнялась);

- в графе 4 раздела Б «Единица измерения товара/услуги, условное обозначение (украинское)» указываем единицу измерения товара (обновленный пп. «8» п. 16 Порядка № 1307, Приказ № 400; ранее единица измерения была – «грн»), а также код единицы измерения (ранее единица измерения не указывалась, так как была «грн»);

- графы 3.1, 3.2, 3.3, 5-9 раздела Б – заполняются, как и в обычной НН (обновленный пп. «10 п. 16 Порядка № 1307, Приказ № 400; ранее данные графы не заполнялись).

Убезпечте себе від штрафів — правильно нараховуйте компенсувальні компенсуючі зобов’язання у зведених податкових накладних

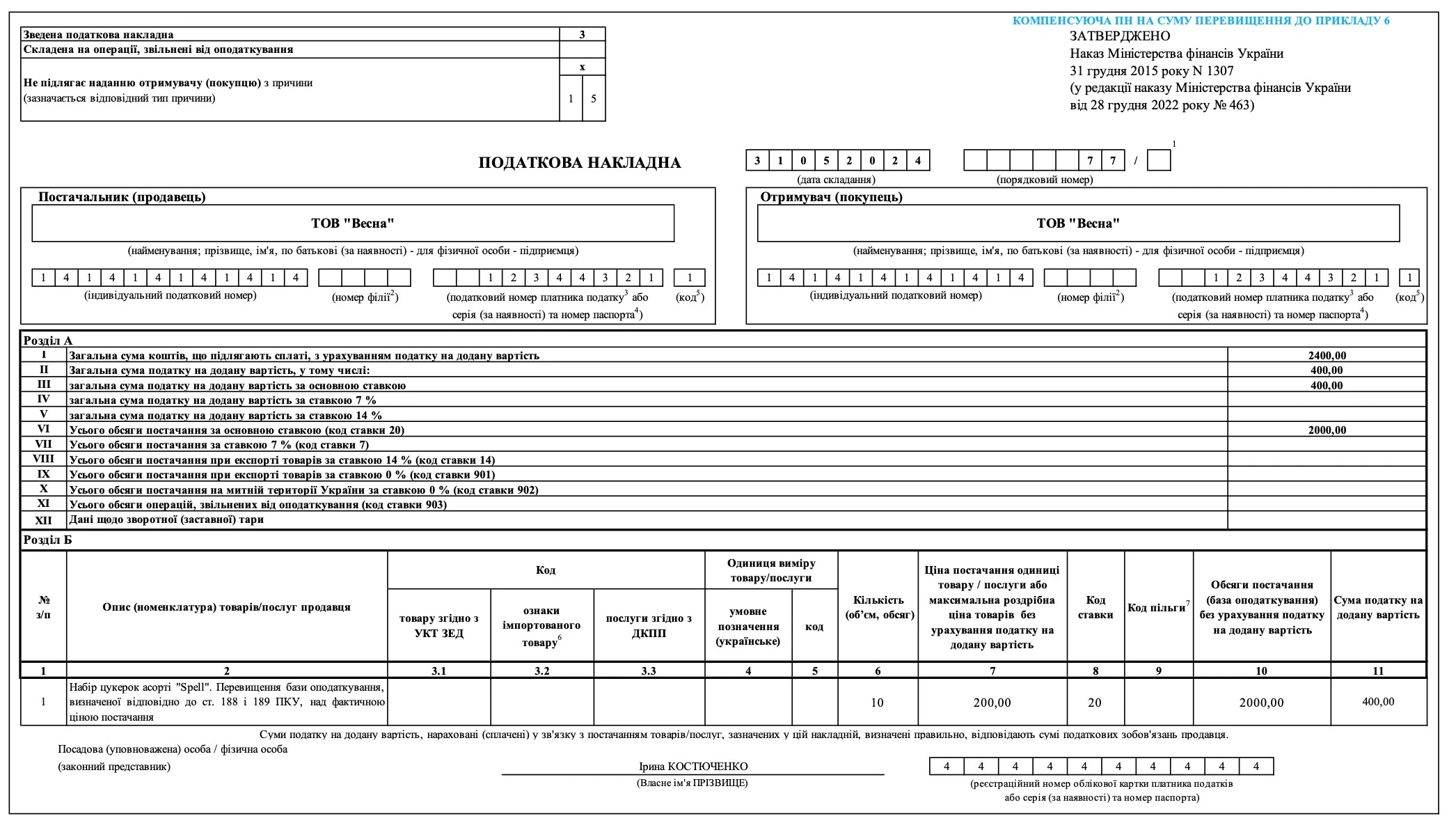

Пример заполнения сводной компенсирующей НН приведен ниже.

Новые налоговые накладные на превышение налогооблагаемой базы над фактической ценой поставки 2024: образец заполнения

Еще есть НН, которые складываются, если база налогообложения по статьям 188 и 189 НК больше фактической цены сделки. Их цель – доначислить НДС к соответствующему базе налогообложения («минимальному» НДС). Прежде всего, это нулевые поставки, когда товар поставляется по нулевой цене. Тогда возникает разница между стоимостью такого товара (базой налогообложения) и ценой поставки («нулем»). В таком случае складывается две НН – первая, обычная, по цене поставки. Заполняется такая НН также в обычном порядке. А вот вторая, на превышение базы, уже имеет свои особенности (см. в частности разъяснения ГНС 101.16 ОИР, 101.24 ОИР), которые рассмотрим на примере.

Пример 6. Пример наполнения налоговой накладной на превышение базы. ООО «Весна» (ИНН – 141414141414, код ЕГРПОУ – 12344321) в октябре 2024 года безвозмездно передало ООО «Эдельвейс» 10 наборов конфет ассорти «Spell» общей стоимостью 2400 грн, в т.ч. НДС – 400 грн. При передаче было зарегистрировано две НН: первая – «нулевая», в которой цена поставки значится 0 грн, а вторая – на превышение базы над фактической ценой (возведенная компенсирующая).

Составление сводной компенсирующей НН на превышение базы выглядит следующим образом:

- в верхней левой части данной НН делаем отметку, что это сводная НН. Для этого в поле указывается признак сводности – код «3», который означает, что НН составлена на сумму превышения базы над фактической ценой (п. 11, п. 15 Порядка № 1307);

- в то же время ставим отметку «х» в поле «Не подлежит предоставлению получателю (покупателю) по причине», которая свидетельствует о том, что НН не выдается покупателю, и приводится соответствующий тип причины «15» – составленная на сумму превышения налогооблагаемой базы, определенной в соответствии со статьями 188 и 189 НК, над фактической ценой снабжения;

- в графе «Получатель (покупатель)» – собственное наименование (т.е. ООО «Весна»);

- в графе «индивидуальный налоговый номер получателя (покупателя)» – приводим собственный ИНН (т.е. «141414141414»), налоговый номер покупателя – тоже указываем ООО «Весна» (т.е. «12344321»);

- строки VII–IX раздела А не заполняются (пп. «8» п. 16 Порядка № 1307);

- в графе 2 раздела Б «Описание (номенклатура) товаров/услуг продавца» указываем описания (номенклатуры) товаров/услуг («Набор конфет ассорти “Spell”»), а также фразу, «Превышение базы налогообложения, определенной в соответствии со статьями 188 и 189 НК, над фактической ценой поставки»;

- графы 3.1-3.3, 4, 5 раздела Б – не заполняются (пп. «10 п. 16 Порядка № 1307).

Пример такой второй НН на превышение налогооблагаемой базы приведен ниже.

Підприємство реалізувало товари і показало нарахування ПДВ на рахунках обліку. Проте під час реєстрації у Єдиному реєстрі податкових накладних (ЄРПН) оформлену податкову накладну заблокувала система. Якими записами в обліку продавця і покупця показати заблоковані податкові накладні?

Заполнение налоговых накладных с режимом экспортного обеспечения: новое из Приказа № 400

В Порядке № 1307 есть изменения из Приказа № 400 о НН на операции экспорта отдельных видов товаров плательщиками НДС, которые отвечают требованиям, определенным в подпункте «а» пункта 97.2 подраздела 2 Переходных положений НК (новый абз. 3 п. 12 Порядка № 1307) . Речь идет о товарах, вывозимых в режиме экспортного обеспечения (ст. 192 Закона ВЭД). Среди них 0409 00 00 00 «мед натуральный», 0802 31 00 00 «орехи грецкие в скорлупе», 0802 31 00 00 «орехи грецкие без скорлупы», 1001 «пшеница и смесь пшеницы и ржи» и другие сельскохозяйственные товары.

Такие НН действуют с 1 октября 2024 года и имеют следующие особенности заполнения:

- новый код типа причины невыдачи НН – «22». Он означает НН, которая составлена на операции по вывозу за пределы таможенной территории Украины товаров, к которым применен режим экспортного обеспечения, подлежащих обложению НДС по основной ставке (т.е. 20%) или ставке 14%;

- код «7», который ставится во второй части порядкового номера НН, которая составляется по операции по вывозу за пределы таможенной территории Украины в таможенном режиме экспорта отдельных видов товаров плательщиками НДС, отвечающими требованиям, определенным пп. «а» пп. 97.2 подраздела 2 Переходных положений НК;

- графа «Получатель (покупатель)» – ФИО нерезидента и через запятую – страна, в которой зарегистрирован покупатель (нерезидент);

- строка «Индивидуальный налоговый номер получателя (покупателя)» – условный ИНН «300000000000»;

- строка «Налоговый номер плательщика налога или серия (при наличии) и номер паспорта» – не заполняется;

- в верхней левой графе «Информация об операции по вывозу товаров за пределы таможенной территории Украины:» – дата и номер договора (контракта), согласно которому осуществляется операция по вывозу за пределы таможенной территории Украины отдельных видов товаров;

- если используется форвардный контракт – в специальном поле делается отметка «х»;

- единица измерения товара/услуги – используются килограммы (абз. 7 п. 3 Порядка № 1307).