Годовой перерасчет НДС 2025

Кому нужен годовой перерасчет НДС 2025

Причина пересчета находится в правилах учета НДС за приобретенными товарами и услугами, а также необоротными активами, используемые в необлагаемой НДС деятельности. Такая деятельность бывает двух разновидностей:

- освобождена от НДС. Это деятельность, которая по общим правилам Налогового кодекса Украины (далее — НК) подлежит налогообложению НДС, но по нему действует исключение — постоянное ст. 197 НК или временное — в подразд. 2 Переходных положений НК;

- необъектная деятельность, то есть та, которая вообще не может быть объектом обложения НДС. Список таких видов деятельности можно найти в статье 196 НК.

За использование своих приобретений в необлагаемой налогом деятельности налогоплательщик признает налоговый кредит в полной сумме, но затем начисляет компенсирующее налоговое обязательство по НДС на эту же сумму и регистрирует соответствующую налоговую накладную. Однако распределение НДС нужно при этом не всем. В простейших ситуациях он не нужен, а именно:

- вся деятельность освобождена от НДС или не является объектом налогообложения;

- плательщик НДС может четко выделить и разграничить назначение приобретенных активов — к какой именно деятельности они относятся, налогооблагаемой или нет.

Скачати Алгоритм заповнення декларації з ПДВ

Однако все усложняется у плательщика НДС, который имеет и налогооблагаемую, и не облагаемую налогом деятельность и не может разграничить использование между ними приобретенных товаров, услуг или необоротных активов. Такие товары, услуги, внеоборотные активы, которые могут использоваться в обоих видах деятельности, называются имеющими двойное назначение. И именно таким плательщикам НДС и нужен перерасчет НДС в конце года.

Подобная проблема возникает и когда осуществляется приобретение услуг, внеоборотных активов, которые могут использоваться как в хозяйственной, так и в нехозяйственной деятельности, быть как производственными, так и непроизводственными активами. В таком случае используется признание компенсирующих налоговых обязательств на пропорциональной основе — по части использования в не облагаемой налогом деятельности.

Внимание: перерасчет НДС осуществляют те плательщики НДС, которые уже имеют или приобрели внеоборотные активы, товары и услуги, имеющие двойное назначение.

Допоможемо відкоригувати ПДВ-звітність, якщо загубили ПДВ-зобов’язання, не зазначили в Декларації постачання, звільнені від ПДВ, та не задекларували надходження товарів без ПДВ

Почему возникает потребность в перерасчете НДС по истечении года

При наличии приобретений двойного назначения учет НДС становится сложнее и происходит в несколько последовательных этапов, а именно:

- сначала налоговый кредит признается в полной сумме — по зарегистрированной налоговой накладной;

- начисляется компенсирующее налоговое обязательство только на часть, определенную % такого налогового кредита (п. 199.1 НК). Этот % соответствует доле использования в необлагаемой налогом деятельности приобретенных активов, услуг (далее — Чнд). Рассчитывают ЧНД по результатам прошлого года, так как % не облагаемой налогом деятельности текущего года станет известно лишь по окончании текущего года. Порядок расчета ЧНД — п. 199.2 НК;

- регистрируется сводная налоговая накладная с компенсирующим налоговым обязательством по НДС;

- после окончании текущего года, то есть по результатам декабря, Чнд уточняется, ведь уже известными становятся данные по объемам необлагаемой налогом деятельности текущего года. Это и есть причина дальнейшего перерасчета НДС. То есть причина пересчета НДС — это самое уточнение Чнд с прошлогоднего на год, который закончился. Например, в течение 2025 года использовали Чнд по данным 2024 года 5,27%, но затем по результатам уже в 2025 году рассчитали уточненный Чнд — 6,23%;

- на основе уже уточненного Чнд перечисляется сумма компенсирующего налогового обязательства по НДС;

- составляются и регистрируются специальные расчеты корректировки в налоговую накладную, которыми производится корректировка к ранее зарегистрированным в течение года налоговым накладным с компенсирующими обязательствами. Основание — п. 199.4 НК.

Как видим, процедура непростая. Перерасчет НДС осуществляется в начале января следующего года, ведь только тогда известны все данные за декабрь. К примеру, перерасчет НДС за 2025 год должен быть произведен в январе 2026 года. Однако этот перерасчет следует успеть произвести до 20 января 2026 года (включительно), так как именно 20 календарных дней отводится на регистрацию сводных налоговых накладных за декабрь 2025 и корректирующих расчетов корректировки (РК) (п. 201.10 НК).

Внимание: причина перерасчета — использование приближенного показателя Чнд на основе прошлогодних данных и его дальнейшее уточнение по результатам года.

Примеры ситуаций, когда требуется годовой перерасчет НДС 2025

Перерасчету подлежит, по сути, не весь НДС, а только компенсирующее налоговое обязательство 2025 по п. 199.1 НК, которое начисляется, когда у налогоплательщика есть налогооблагаемые и необлагаемые НДС доходы, в которых были задействованы активы или были получены услуги двойного назначения.

Примеры подобных ситуаций могут быть следующие:

- предприятие производит ученические тетради (освобождены от НДС, пп. 197.1.25 НК) и другую бумажную продукцию, например блокноты (облагаются НДС, 20%). Для такого производства приобретается бумага, используемая для обоих направлений, а также коммунальные услуги — тоже для обоих направлений (отопление помещений, электронергия и т.п.);

- медучреждение, которое предоставляет услуги здравоохранения (освобождены от НДС, пп. 197.1.5 НК), а также предоставляет платные медицинские услуги, например услуги массажа, облагаемые НДС. Также есть коммунальные услуги, которые невозможно разделить между двумя видами деятельности;

- страховая компания, предоставляющая услуги страхования (не является объектом налогообложения НДС, пп. 196.1.3 НК) и услуги аренды, облагаемые НДС (ставка 20%). Однако страховая компания потребляет коммунальные и другие услуги, по которым формируется налоговый кредит по НДС;

- сельскохозяйственное предприятие, у которого есть автомобили и сельскохозяйственная техника, одновременно используемые для поставки сельхозпродукции (ставка 20% или 14%), а также поставки материалов для ремонта школ в с/х местности и услуг по обработке земли малообеспеченным, одиноким пожилым людям, школам и больницы (освобождены от НДС, пп. 197.1.24 НК). И такое сельскохозяйственное предприятие потребило топливо на такие автомобили и сельскохозяйственную технику. Выходит, что такие расходы на топливо имеют двойное назначение, так как их невозможно разделить между налогооблагаемой и необлагаемой налогом деятельность — эти транспортные средства и техника были задействованы повсюду;

- проведена реконструкция отопления здания, в которой есть производственные помещения, которые используются в хозяйственной деятельности, а также непроизводственные помещения, задействованные в определенной социальной (благотворительной) деятельности предприятия, например склад, на котором здания были приобретены строительные материалы, работы и услуги, по которым был начислен налоговый кредит с НДС.

Выходит, что перерасчет НДС нужен далеко не всем налогоплательщикам. В вышеперечисленных случаях и производитель бумажной продукции, и медучреждение, и страховая компания, и сельскохозяйственное предприятие признают налоговый кредит полностью, а затем начисляют компенсирующее налоговое обязательство по НДС по п. 199.1 НК на ту часть, которая по коэффициенту Чнд соответствует не облагаемой налогом деятельности.

Консультація допоможе розібратися, з яких підстав податківці не враховують таблиці даних платника, коли і як цьому можна запобігти.

Примеры приобретений двойного назначения

Типичными примерами товаров и услуг, необоротных активов, которые чаще всего становятся приобретениями двойного назначения, можно выделить следующие:

- коммунальные услуги, в частности отопление, водоснабжение, электроэнергия;

- услуги связи;

- услуги Интернет;

- офисная техника;

- горюче-смазочные материалы;

- строительные материалы;

- транспортные средства;

- услуги аренды;

- составляющие общепроизводственных или административных расходов, если они касаются как облагаемой НДС, так и необлагаемой налогом деятельности. К ним могут относиться уже упомянутые коммунальные услуги и аренда.

Обратите внимание, что администрация предприятия руководит всей деятельностью — облагаемой НДС и не облагаемой налогом. Поэтому практически все расходы административного назначения имеют двойственность. Даже офисная бумага, приобретенная для бухгалтерии, ведь в ней осуществляется учет всей деятельности предприятия — как налогооблагаемой, так и нет.

Кому перерасчет НДС не нужен

Перерасчет не нужен, если:

- были только налогооблагаемые НДС операции (ставки 20%, 14%, 7% и 0%), то есть не было операций освобожденных от НДС или не являющихся объектом обложения НДС;

- налогооблагаемые, освобожденные и необъектные операции были, но не было приобретений с двойным назначением (для хозяйственной и нехозяйственной деятельности) и не было использования активов, приобретенных ранее. это и есть фактически использование актива, приобретенного ранее (например, амортизация основных средств или нематериальных активов);

- были только операции, освобожденные от НДС или не являющиеся объектом налогообложения НДС, то есть налогооблагаемых операций вообще не было. Тогда по всем приобретениям надо начислить компенсирующее налоговое обязательство в полной сумме;

- активы, услуги двойного назначения были приобретены без НДС, то есть у неплательщиков НДС. Тогда нет налогового кредита и нечего распределять. Например, продукты питания были закуплены у населения или у предпринимателей-единщиков, не являющихся плательщиками НДС (1, 2, 3 группа — 5%);

- вообще не покупались активы, услуги двойного назначения или есть четкое их разделение между налогооблагаемыми и необлагаемыми операциями. Это касается как внеоборотных активов (основных средств, нематериальных активов), так и сырья, материалов, товаров, полученных услуг. Всех приобретений, по которым формировался налоговый кредит.

Основанием для проведения годового перерасчета НДС является пункт 199.4 НК. Он касается всех плательщиков НДС — как предприятий, так и физлиц-предпринимателей.

Податкову накладну зареєстрували за рішенням суду? Розберемо, коли можна включити її до податкового кредиту, на які дати орієнтуватися та що врахувати, щоб уникнути претензій від податкової

В каком месяце производят перерасчет НДС

Ситуаций может быть две:

- стандартно — как упоминалось, перерасчет в январе следующего года. Можно и в последние дни декабря текущего года, если уже есть все данные по налогооблагаемой и не облагаемой налогом деятельности за весь год;

- в последнем месяце регистрации — когда происходит аннулирование регистрации НДС. Тогда в перерасчет НДС включаются только месяцы с начала года до последнего месяца регистрации плательщиком НДС.

Можно ли годовой перерасчет НДС не проводить

Перерасчет следует произвести обязательно. Во-первых, если его не провести, есть риск получить корректировку налогового обязательства по НДС от самих налоговиков, когда они придут с плановой проверкой. Еще может быть штраф и пеня, если получится недоплата. То есть отсутствие перерасчета само по себе штраф не повлечет, но если получилось занижение налога, то штраф непременно получится. А есть занижение или нет — узнать можно только через перерасчет.

Во-вторых, проведение перерасчета все же прописано в пункте 199.4 НК. Следовательно, его непроведение — это нарушение учета налогов и сборов. Это может само по себе угрожать админштрафом.

Теперь подробнее об описанных выше этапах перерасчета НДС.

Составление сводных налоговых накладных для компенсирующих налоговых обязательств в течение года

Налоговые накладные на компенсирующее налоговое обязательство за пунктом 199.1 НК составляйте в следующей последовательности:

- Рассчитайте Чнд на основе данных прошлого года. То есть при регистрации компенсирующих налоговых накладных в 2025 году используем Чнд по данным 2024 года. Формула расчета такова:

Чнд = 100% — Чод = 100% — ВРод × 100%/(ВРод + ВРнд),

где

Чод — доля налогооблагаемых операций, %;

ВРод — выручка, объем поставки по налогооблагаемым операциям (без НДС);

ВРнд — выручка, объем поставок по не облагаемым налогом операциям.

В расчете сначала определяется показатель Чод, поскольку именно он упоминается в пункте 199.2 НК и при заполнении Приложения Д5 декларации по НДС (колонка 6 Таблицы 1 Приложения Д5). При этом Чод определяется в % (п. 199.2 НК). При расчете Чод следует округлять до 2-х знаков после запятой (письмо ГНС от 25.10.2011 № 4261/6/15-3415-04). Сам же показатель Чнд приводится в колонке 7 Таблицы 1 Приложения Д6 декларации по НДС. Например, есть ВРод = 88750 грн, ВРнд = 11250 грн. Есть Чнд = 100% - 88750 ×100%/(88750 + 11250) = 11,25%.

- Определите сумму компенсирующего налогового обязательства, которое следует начислить. Для этого используйте посчитанное ранее Чнд. Формула расчета компенсирующего налогового обязательства такова:

ПЗкомп = Объем приобретения (без НДС) × (Чнд/100) × (ставка НДС/100)

Например, есть налоговая накладная («входная») на сумму потребленных услуг двойного назначения на 50000 грн (без НДС) и сумму НДС 10000 грн. Чнд по расчетам = 11,25%. Следовательно, компенсирующее налоговое обязательство по п. 199.1 НК составляет 1125,00 грн (=50000 грн ×0,1125×0,2).

- Зарегистрируйте «распределительную» сводную налоговую накладную с кодом признака «2». Осуществить это следует в течение 20 календарных дней следующего месяца. В такой налоговой накладной должно быть указано в номенклатуре, которая «составлена по п. 199.1 НК». Тип причины указываем в зависимости от ситуации — «08» (не является объектом налогообложения НДС), «09» (освобождение от налогообложения НДС), а также могут быть «04» (поставки в пределах баланса для непроизводственного использования) и «13 » (использование производственных или непроизводственных средств, других товаров/услуг не в хозяйственной деятельности). Условный ИНН получателя «600000000000». В качестве получателя следует отметить себя, то есть в поле «Получатель» – название с поля «Поставщик».

Внимание: следствием годового перерасчета НДС является уточнение компенсирующего налогового обязательства по ранее зарегистрированным сводным налоговым накладным.

Алгоритм годового пересчета НДС 2025 года: шаг за шагом

Прежде чем проводить перерасчет НДС, следует составить и зарегистрировать сводную «распределительную» налоговую накладную за декабрь 2025 года, если были на это основания. Сделать это следует до 20 января 2026 года (включительно).

Каких-либо изменений в перерасчете НДС в 2025 году не было. Итак, перерасчет НДС по результатам 2025 года, как и в прошлом 2024 году, производим в следующем порядке:

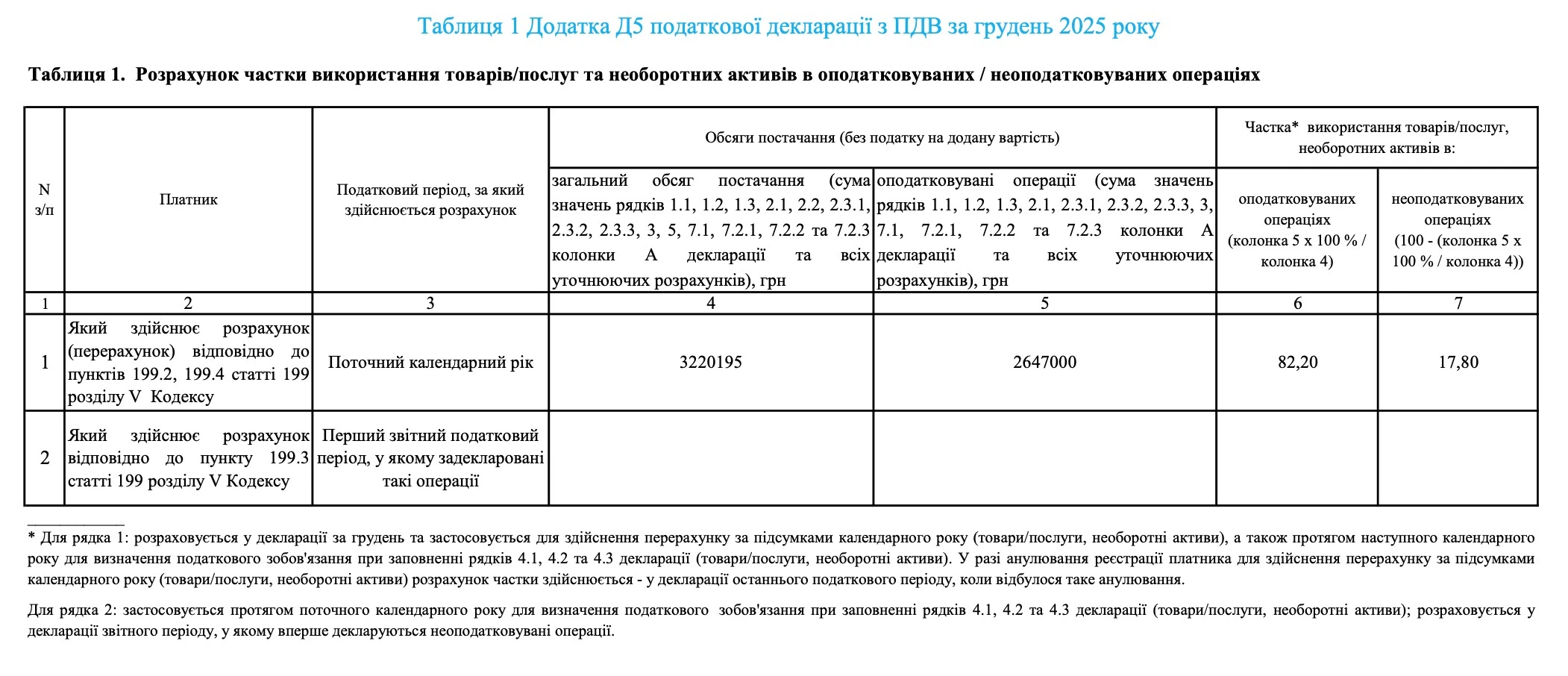

1. Рассчитываем новый процент Чнд, то есть по данным 2025 года. Сразу составляем Таблицу 1 Приложения Д5 к налоговой декларации по НДС за декабрь 2025 года.

2. Перечисляем налоговые обязательства по каждой сводной налоговой накладной (код «2»), зарегистрированной в течение 2025 года. Сразу составляем Таблицу 2 Приложения Д5 к налоговой декларации по НДС за декабрь 2025 года.

3. Составляем расчеты корректировки (РК) на каждую сводную налоговую накладную 2025 года. Дата составления РК — не позднее 31 декабря 2025 года. До 20 января 2026 (включительно) регистрируем эти РК в ЕРНН. Таких РК может быть не один, но и более даже 12, если компенсирующие обязательства начислялись ежемесячно с использованием прошлогоднего Чнд.

5. Отражаем результаты корректировки в бухгалтерском учете. см. далее).

4. Учитываем результаты пересчета при подаче декларации по НДС за декабрь 2025 года . Переносим данные Таблицы 2 Приложения Д5 декларации с соответствующим знаком («+» или «–») в строки 4.1 и 4.1.1 — для ставки НДС 20% (или строк 4.2, 4.2.1 — для ставки 7%, строк 4.3, 4.3.1 — для 14%). Однако если РК на увеличение в ЕРНН еще незарегистрированы, то тогда еще и заполняем Таблицу 1.2 Приложения Д1.

Для регистрации таких РК установлен особый срок — в течение 20 календарных дней , следующих за последним календарным днем месяца, в котором они составлены (п. 201.10 НК). То есть для сводных НН и РК, которые составляются по пунктам 198.5 и 199.1 НК, не применяются временные сроки регистрации обычных НН/РК из пунктов 89 и 90 подраздел. 2 Переходные положения НК. Следовательно, зарегистрировать РК по перерасчету НДС 2025 следует до уже упомянутой крайней даты — 20 января 2026 (включительно).

Пример годового пересчета НДС 2025

Есть такая ситуация для годового пересчета НДС по данным 2025 года:

- прошлогодний Чнд 2024 = 15,63% (колонка 7 Таблицы 1 Приложения Д4 декларации по НДС за 2024 год);

- текущий ВРод 2025, то есть объем налогооблагаемого дохода (снабжение) 2025 (январь-декабрь) = 2 647 000 грн;

- текущий ВРнд 2025, то есть объем не облагаемого налогом дохода (снабжение) 2025 (январь-декабрь) по деятельности, освобожденной от НДС = 573 195 грн;

- итого сумма дохода (снабжение) 2025 (январь-декабрь) = 3 220 195 грн (= 2647000 + 573195);

- в октябре 2025 были зарегистрированы две «входные» НН по услугам двойного назначения: на объемы поставки без НДС 15000 грн (18.10.2025 № 154) и 5000 грн (25.10.2025 № 160);

- 31.10.2025 была составлена сводная НН № 185 (код признака «2», тип причины «09», ИНН «600000000000») на объем поставки 3126,00 грн (= (15000+ 5000)×0,1463 = 2 50+781,50). Ею начислено компенсирующее налоговое обязательство 625,20 грн (=3126×0,2).

Пример расчета нового показателя ЧНД 2025 (Таблица 1 Приложения Д5)

По данным предыдущего примера производим расчет нового процента Чнд за 2025 год. Для этого считаем, используя графы 4–7 Таблицы 1 Приложения Д5:

- общий объем поставки по всей деятельности плательщика за 2025 год (налогооблагаемая + необлагаемая налогом). Это строки 1.1, 1.2, 2, 3, 5, и 7 колонки А деклараций за январь–декабрь 2025 года, включающие как налогооблагаемую, так и необлагаемую налогом деятельность;

- общий объем налогооблагаемых операций. Это все тот же общий объем, но без строки 5 колонки А деклараций за январь–декабрь (только строки 1.1, 1.2, 2, 3 и 7). Определить, какие операции относятся к строке 5 и не учитываются помогает таблице, приведенной далее;

- долю использования товаров (услуг), внеоборотных активов в налогооблагаемой деятельности ЧОД (в %). Округляем — до 2-х знаков после запятой (письмо ГНАУ от 25.11.2011 № 4261/6/15-3415-04). Выходит, Чод 2025 = 82,20% (= 2647000×100%/3220195);

- процент Чнд по формуле: Чнд = 100% – Чод . Понятно, что округление — тоже 2 знака после запятой. Тогда Чнд 2025 = 17,80% (=100% – 82,20%).

Обратите внимание, что если в налоговые декларации в течение года подавались уточняющие расчеты, то при определении общих объемов поставок следует учитывать и их, то есть налогооблагаемые и не облагаемые налогом операции берутся с учетом всех осуществленных корректировок. Поэтому, если найдена новая ошибка, то сначала следует подать уточняющую декларацию за соответствующий месяц, а затем уже проводить перерасчет НДС.

При подсчете общего объема поставки по налогооблагаемой деятельности в графе 5 Таблицы 1 Приложения Д5 не учитываются данные строки 5 колонки А декларации, к которым относятся операции, обобщенные в таблице ниже.

ОПЕРАЦИИ, НЕ УЧИТАЮЩИЕСЯ ПРИ РАСЧЕТЕ СУММЫ НАЛОГООБЛОЖЕННЫХ ОПЕРАЦИЙ* | |||

Операции строки 5 основной части НДС-декларации* | Источник НК | Таблица 1 Приложения Д5 | |

графа 4 | графа 5 | ||

производственной дотации из бюджета | п. 199.6, пп. 197.1.28 НК | да | нет |

операции по реорганизации предприятия | п. 199.6, пп. 196.1.7 НК | да | нет |

ввоз товаров/услуг на территорию Украины как международной технической / гуманитарной помощи | п. 199.6, п. 197.11 НК | да | нет |

благотворительное телекоммуникационное сообщение на благотворительные цели от оператора телекоммуникаций | п. 199.6, п. 197.24 НК | да | нет |

снабжение (продажа, отчуждение другим способом) имущества, реализуемого для погашения задолженности по плану реструктуризации | п. 46 подраздел. 2 Переходных положений НК | да | нет |

снабжение товаров на период выполнения программ Глобального фонда для борьбы со СПИДом, туберкулезом и малярией в Украине | п. 26 подразд. 2 Переходные положения НК | да | нет |

| пп. «4», пп. «5» п. 32 подразд. 2 Переходные положения НК | да | нет |

* в основе таких выводов лежит разъяснение ГНС 101.24 ОИР, а также непосредственно само текстовое описание граф 4 и 5 Таблицы 1 Приложения Д5 и строки 5 основной части НДС-декларации. Это разъяснение налоговиков действовало до 1 октября 2024, но базировалось именно на содержании упомянутых показателей НДС-декларации, поэтому можно им пользоваться и сейчас | |||

При этом в объемах налогооблагаемых и не облагаемых налогом операций в графах 4 и 5 учитываются и операции режима экспортного обеспечения, правила которых определены п. 97 подраздел. 2 Переходные положения НК. Такие операции входят в строку 2, а не в строку 5 основной части декларации, поэтому их исключать не нужно.

Составленный образец Таблицы 1 Приложения Д5 налоговой декларации по НДС за декабрь 2025 года:

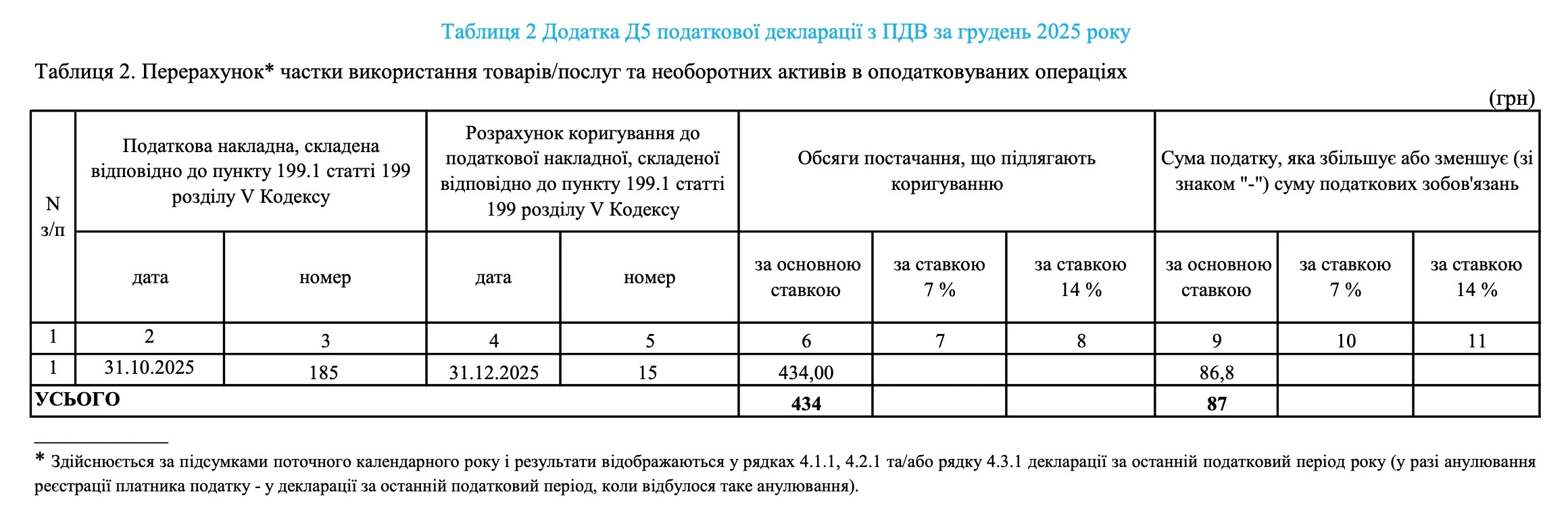

Пример перерасчета налоговых обязательств по НДС (Таблица 2 Приложения Д5)

Продолжая начавшиеся расчеты, получаем:

- новый объем поставки, на который начисляется компенсация НДС: 3560,00 грн (=(15000 + 5000)×0,1780 = 2670 + 890);

- сумма корректировки объема поставки (в сторону увеличения): + 434 грн (=3560 — 3126);

- сумма доначисленного НДС: + 86,80 грн (=434×0,2).

Составленный образец Таблицы 2 Приложения Д5 налоговой декларации по НДС за декабрь 2025 год приведен ниже.

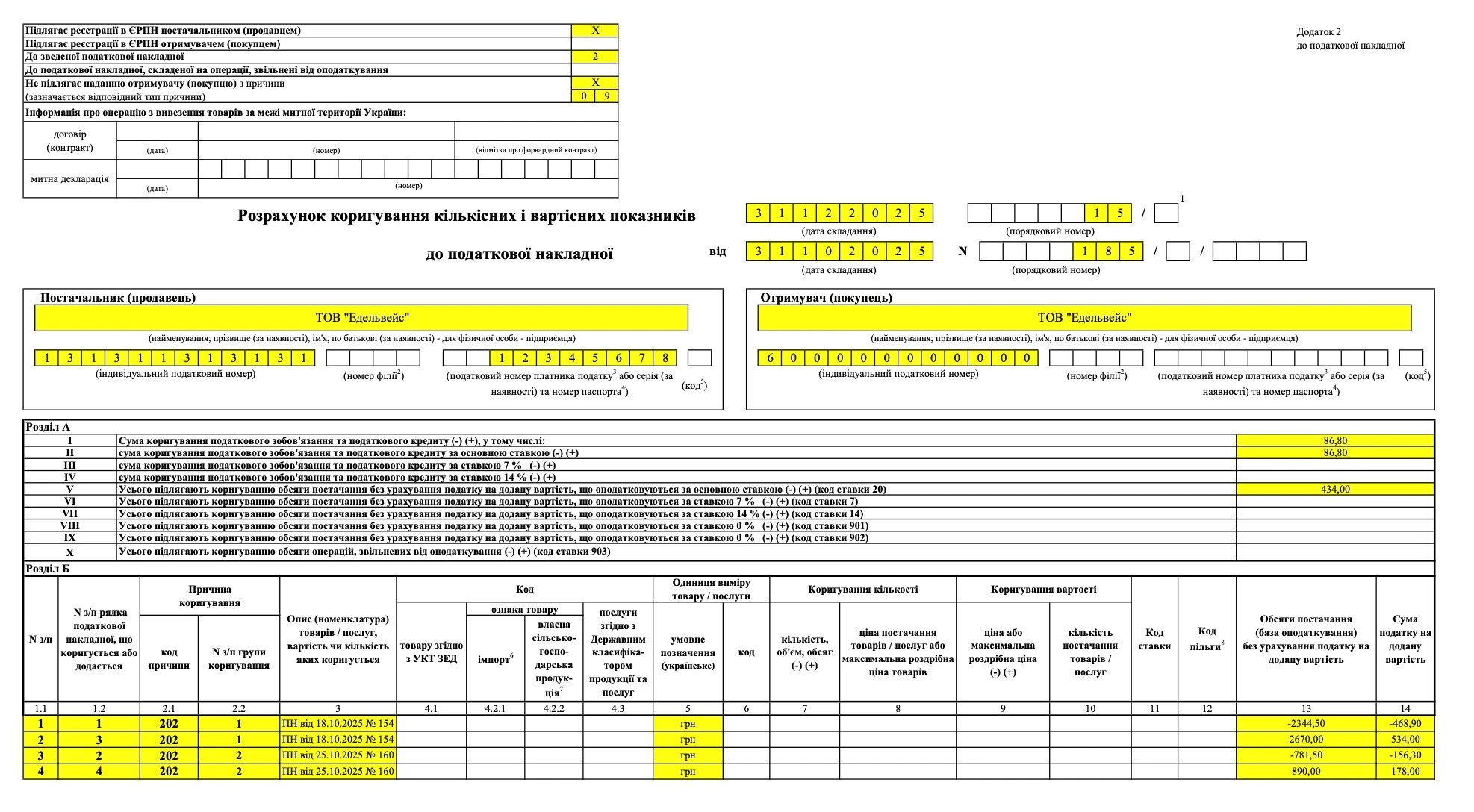

Пример составления расчета корректировки при перерасчете НДС 2025

Далее составляем расчет корректировки в сводную налоговую накладную № 185 от 31.10.2025. При составлении данного РК указываем следующие данные:

- код признака сводной НН — «2»;

- тип причины — «09» («Составлена на поставки для операций, освобожденных от налогообложения НДС»);

- подлежит регистрации: поставщиком (продавцом), отметка «Х»;

- дата составления — не позднее 31 декабря 2025 года;

- условный ИНН получателя — «600000000000»;

- получатель — название плательщика налога;

- налоговый номер покупателя — не заполняем;

- код причины корректировки — «202» («Коррекция сводной налоговой накладной, составленной в соответствии с п. 199.1 ст. 199 НК»);

- номенклатура — указываем «входные» НН, по которым была составлена соответствующая сводимая НН, которая корректируется, то есть их даты и порядковые номера;

- в графах 13 и 14 — со знаком «—» указываем соответственно значения граф 10 и 11 сводимой корректируемой налоговой накладной;

- добавляется новая строка с исправленными показателями и новым очередным порядковым номером. Со старой (минусовой) строкой он должен быть в одной группе;

- графы 4.1, 4.2.1, 4.2.2, 4.3, 6–12, 15 — остаются пустыми.

Порядок заполнения расчетов корректировки к годовому перерасчету приведен в письме ГНС от 25.02.2019 № 726/6/99-99-15-03-02-15/ІПК, а также разъяснении ГНС ОИР 101.15.

Разделение корректировки по соответствующим налоговым накладным приведено в таблице ниже.

КОРРЕКТИРОВКА НДС ПО НАЛОГОВЫМ НАКЛАДНЫМ ОКТЯБРЯ | |||||

НН | Было: | Стало после корректировки: | Разница в НДС | ||

стоимость без НДС | НДС | стоимость без НДС | НДС | ||

НН от 18.10.2025 № 154 | 2344,50 | 468,90 | 2670,00 | 534,00 | +65,10 |

НН от 25.10.2025 № 160 | 781,50 | 156,30 | 890,00 | 178,00 | +21,70 |

Итого в сводной НН за октябрь 2025 | 3126,00 | 625,20 | 3560,00 | 712,00 | +86,80 |

Образец расчета корректировки при перерасчете НДС 2025 (по данным примера)

Составленный РК по приведенному примеру размещен ниже. Как отмечалось, его следует составить до 31 декабря 2025 и зарегистрировать до 20 января 2026 (включительно).

Бухгалтерский учет результатов годового перерасчета НДС

В бухгалтерском учете корректировка НДС отражается бухгалтерскими проводками, приведенными в таблице ниже. Суммы приведены по результатам примера.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО ГОДОВОМУ ПЕРЕСЧЕТУ НДС | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма |

доначисление налогового обязательства по результатам перерасчета (по результатам примера): | ||||

1 | отнесена сумма доначисленного налогового обязательства на другие расходы от операционной деятельности на дату составления расчета корректировки (31.12.2025) | 949 | 643.2 | 86,80 |

2 | увеличена сумма налогового обязательства по НДС на дату регистрации расчета корректировки (до 20.01.2026, п. 89 подраздел. 2 Переходных положений НК) | 643.2 | 641.1 | 86,80 |

3 | расходы отнесены на финансовый результат операционной деятельности | 791 | 949 | 86,80 |

уменьшение налогового обязательства по результатам перерасчета*: | ||||

1 | признаны другие доходы от операционной деятельности на дату составления расчета корректировки (31.12.2025) | 643.2 | 719 | 86,80 |

2 | уменьшена сумма налогового обязательства по НДС на дату регистрации расчета корректировки (до 20.01.2026, п. 89 подраздел. 2 Переходных положений НК) | 641.1 | 643.2 | 86,80 |

3 | доходы отнесены на финансовый результат операционной деятельности | 719 | 791 | 86,80 |

уменьшение налогового обязательства по результатам перерасчета (альтернативный вариант)**: | ||||

1 | признаны другие доходы от операционной деятельности на дату составления расчета корректировки (31.12.2025) | 643.2 | 719 | 86,80 |

2 | уменьшена сумма налогового обязательства по НДС на дату регистрации расчета корректировки методом «красное сторно» (до 20.01.2026, п. 89 подраздел. 2 Переходных положений НК) | [643.2] | [641.1] | -86,80 |

3 | доходы отнесены на финансовый результат операционной деятельности | 719 | 791 | 86,80 |

* на сегодняшний день каких-либо рекомендаций по учету НДС нет, но такой подход соответствует п. 12 уже недействующей Инструкции по учету НДС, приказ Минфина от 01.07.1997 № 141 (отменена в 2019 году), поэтому можно ориентироваться хотя бы на нее; ** логичнее, ведь при первом варианте проводка по Дт 641 совпадает с налоговым кредитом и уплатой НДС, чего здесь не происходит | ||||

Скільки часу має платник ПДВ, щоб розблокувати РК до ПН

Годовой перерасчет НДС 2025 в декларации

Результат корректировки вносится в основную часть декларации (раздел 1), за декабрь 2025 года, а именно строки 4.1:

- колонка А — 434,00 грн;

- колонка Б — 86,80 грн.