Как удержать «лишние» отпускные при увольнении

Представим, что работник взял отпуск авансом. Не отработал и года, решил уволиться. Как бухгалтеру провести сторно отпускных при увольнении — смотрите на конкретных примерах. Бонус — образец приказа на содержание отпускных.

Розрахунок відпускних під час війни

Отпускные при увольнении: две ситуации

Ежегодный отпуск работник зарабатывает с первого дня работы на предприятии. С этого дня стартует рабочий год для отпускных. Стандартная продолжительность ежегодного отпуска — 24 календарных дня, в которые не входят праздничные и нерабочие дни (ст. 75 Кодекса законов о труде Украины; КЗоТ). Поэтому отпуск полной продолжительности работник заработает, когда отработает полный год, то есть 365 (366) дней. Однако в течение этого времени он может:

- использовать отпуск «авансом», отработав шесть месяцев;

- уволиться.

По общему правилу ежегодный отпуск вперед (основной и дополнительный) в полной продолжительности работодатели могут предоставлять работнику в первый год работы после шести месяцев непрерывной работы на предприятии (ст. 10 Закона Украины «Об отпусках» от 15.11.1996 № 504/96-ВР; далее — Закон об отпусках).

Есть льготные категории, которые могут пользоваться правом на ежегодный отпуск до истечения шестимесячного срока. Они перечислены в части 7 статьи 10 Закона об отпусках. Это, в частности:

- работники, которым не исполнилось 18 лет;

- лица с инвалидностью, женщины с двумя и более детьми младше 15 лет;

- женщины перед/после отпуска по беременности и родам и т. д.

Уволиться работник может независимо от того, воспользовался ли он правом на ежегодный отпуск или нет. Поэтому при увольнении возможны две ситуации:

- у работника есть неиспользованный отпуск — нужно выплатить компенсацию;

- работник излишне использовал отпуск — удержать денежные средства.

К сведению! Отпускной стаж работника — фактически отработанные им календарные дни в рабочем году до увольнения с вычетом праздничных и нерабочих дней за этот период.

Напомним, что на период военного положения праздничных и нерабочих дней нет.

Ситуация, когда фактически использованные дни ежегодного отпуска соответствуют заработанным, происходит нечасто. Поэтому всегда есть отклонения в ту или иную сторону. Поэтому при увольнении работнику должны начислить компенсацию неиспользованного отпуска или удержать оплату излишне использованного отпуска.

Когда удержать из заработной платы суммы за дни отпуска

Право работодателя удерживать из заработной платы суммы за дни отпуска, предоставленные в счет неотработанной части рабочего года, закреплено в пункте второй части второй статьи 127 КЗоТ и части первой статьи 22 Закона об отпусках.

Удерживать с зарплаты отпускные можно только за дни ежегодного отпуска (ст. 22 Закона об отпусках).

Если работник воспользовался учебным отпуском, социальным отпуском на детей, дополнительным отпуском для участников боевых действий, то оснований для содержания отпускных за дни таких отпусков нет.

Однако есть случаи, когда запрещено удерживать из заработной платы сумму «лишних» отпускных (ст. 22 Закона об отпусках). Это увольнение работника по следующим причинам:

- призыв или принятие (вступление) работника на военную службу, направление на альтернативную (невоенную) службу;

- перевод на другое предприятие;

- отказ от перевода на работу в другую местность;

- ликвидация, реорганизация, сокращение штата;

- несоответствие должности из-за отсутствия квалификации или несоответствующего состояния здоровья;

- четырехмесячная временная нетрудоспособность. Исключение — отпуск по беременности и родам (декрет);

- возобновление на работе другого работника, занимавшего данную должность;

- направлением на обучение;

- выход на пенсию;

- смерть.

Заранее использованный отпуск при увольнении таких работников считается законно оплаченным и не подлежит возврату.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Какую сумму отпускных можно удерживать

Если по факту работник был в отпуске больше, чем заработал, то сумму, которую должны удержать, определите по алгоритму:

1) рассчитайте «заработанные» дни отпуска;

2) определите дни отпуска, использованные излишне:

«незаработанные» дни отпуска = дни, которые работник отыграл — «заработанные» дни;

3) рассчитайте сумму удержаний: излишне использованные дни умножаем на среднедневную заработную плату. Берите тот показатель, который использовали для оплаты отпускных. Не нужно заново определять среднедневную зарплату, исходя из нового расчетного периода;

4) проверьте выполнение ограничения по максимальному размеру удержаний из заработной платы. При каждой выплате заработной платы общий размер всех отчислений не может превышать 20% (ч. 1 статьи 128 КЗоТ).

Если работник был в отпуске несколько раз, то используйте средний именно по отпуску, когда возникло использование «незаработанных» дней.

Пример 1. Удерживаем переплату отпускных при увольнении работника

На работу принял бухгалтер 23.12.2024. Отработав полгода, он уходил в июне 2025 года в ежегодный отпуск на 24 дня. Среднедневная зарплата для отпускных составила 527,45 грн. Начислена сумма отпускных 13738,80 грн (527,45 грн × 24 к. дн.). 29.08.2025 работник увольняется. Сумма начисленной зарплаты за август 2025 — 32 000 грн.

Рассчитаем:

1) отпускной «стаж» работника составляет (с 23.12.2024 по 15.08.2025) : 249 к. дней;

2) «заработанные» дни отпуска: 24 × 249 ÷ 365 ≈ 16 к. дней;

3) чрезмерно использованные дни отпуска: 24 – 16 = 8 к. дней;

4) сумма отпускных, которую следует удержать: 527,45 × 8 = 4219,60 грн. Перечислять среднедневную не нужно;

5) проверяем ограничения (начисленная зарплата уменьшена на сумму налогов): 32 000 × 0,77 × 0,2 = 4928,00 грн > 4219,60 грн. Ограничение производится.

Следовательно, сумма отпускных, которые необходимо удержать — 4219,60 грн.

Конечно, описанная в вышеприведенном примере ситуация идеальна. На практике возможны случаи, когда сумма, которую нужно удержать, превышает:

- общую сумму выплаты зарплаты и других выплат при увольнении;

- 20% заработной платы начисленной работнику.

Что в таком случае делать бухгалтеру? В первом варианте придется просить работника вернуть сумму излишне начисленных отпускных в кассу или на банковский счет предприятия. Если работник отказывается, то можно подавать дело в суд или «простить» работнику данный долг.

Во втором случае, чтобы не нарушать КЗоТ придется:

- удержать отпускные в пределах ограничения;

- разницу попросить работника вернуть в кассу предприятия или на банковский счет.

Еще один вариант — попросить работника написать заявление на содержание всей суммы отпускных — тогда ограничение в 20% не применяется. В таком случае нормы части 1 статьи 128 КЗоТ будут соблюдены.

Пример 2. Сумма переплаты отпускных превышает 20%-е ограничение

Возьмем данные примера 1 и предположим, что зарплата работника в августе 2025 года была 15100 грн.

Проверяем выполняется ли 20%-е ограничение: 15100 × 0,77 × 0,2 = 2325,40 грн

2325,40 грн < 4219,60 грн

Так что попросите работника написать заявление, где он позволяет удержать всю сумму переплаты отпускных. Или он согласится вернуть средства в кассу (на счет) предприятия. Вернуть он сумму за минусом налогов, которые уже уплатили в бюджет: 4219,60 × 0,77 = 3249,09 грн.

Если работник такого заявления не предоставит, удержать можете только 2325,40 грн.

Если удалось договориться с работником о возврате средств, то лучше, чтобы он это сделал для выплаты зарплаты. Тогда можно будет откорректировать ЕСВ, НДФЛ и военный сбор на налогооблагаемую базу. Если это сделать позже, то получится переплата по налогам.

Удержание «лишних» отпускных: как оформить

Чтобы удержать оплату излишне использованных отпускных при окончательном расчете при увольнении, подготовьте:

- расчет в виде бухгалтерской справки;

- приказ руководителя об удержании отпускных при увольнении работника.

Ознакомьте работника в письменном виде с расчетом суммы, причитающейся ему к выплате при увольнении, в т.ч. и с самим содержанием отпускных (ч. 1 ст. 116 КЗоТ).

Виплата грошової компенсації за невикористану відпустку, коли працівник звільняється та продовжує працювати. Розрахунок, оподаткування та бухоблік компенсації, у тому числі під час війни

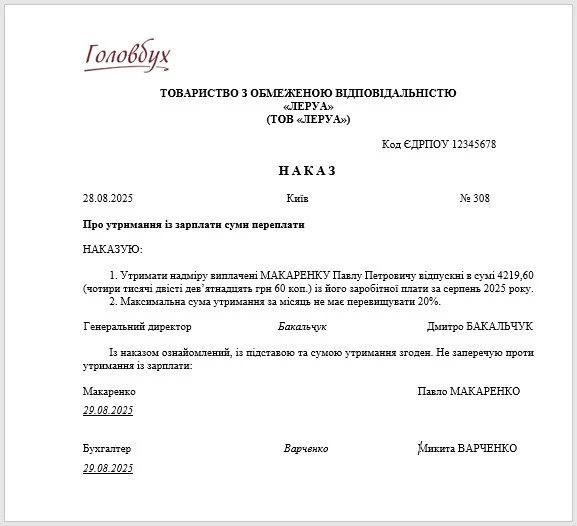

Приказ об удержании «лишних» отпускных при увольнении

Образец приказа о возврате средств за отпуск может быть следующим:

Что показать в отчетности при удержании отпускных

Если ограничение соблюдено и бухгалтер удерживает переплату отпускных по зарплате, то окончательные суммы НДФЛ включайте в приложение 4ДФ Налогового расчета того квартала, в котором увольняется работник. Подавать уточняющий расчет за период, в котором было начисление отпускных, не нужно, так как данная ситуация не является ошибкой.

Если работник вносит сумму излишне выплаченных отпускных в кассу (на счет) предприятия, ее отражайте в приложении 4ДФ Налогового расчета со знаком «—».

В приложении Д1 Налогового расчета сумма удержанных отпускных будет учтена на сумму зарплаты. Дополнительные корректировки не нужно делать.

Если работник вернул излишне выплаченные средства работником в кассу предприятия, то заполните строку, в которой укажите:

- в графе 09 — код «10»;

- в графе 10 — месяц, в котором начислены отпускные;

- в графе 16 — сумму отпускных со знаком «—».

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Удержание отпускных при увольнении: бухгалтерские проводки

Рассмотрим на основе Примера 1 проведение в случае, если бухгалтер удерживает полностью переплату отпускных с дохода работника при увольнении.

№ | Хозяйственная операция | Дт | Кт | Сумма, грн |

Вариант 1. Предприятие использует обеспечение оплаты отпусков | ||||

1 | Начислили зарплату за август 2025 года | 92 | 661 | 32 000,00 |

2 | Удержали сумму отпускных методом сторно* | [471] | [661] | -4219,60 |

Вариант 2. Предприятие не использует обеспечение оплаты отпусков | ||||

3 | Начислили зарплату за август 2025 года за минусом суммы удержанных отпускных (27 780,40 грн = 32000 грн – 4219,60 грн) | 92 | 661 | 27780,40 |

Удержание налогов с зарплаты и начисления ЕСВ: | ||||

4 | Начислили сумму ЕСВ (27 780,40 грн × 0,22) | 92 | 651 | 6111,69 |

5 | Удержали НДФЛ (27 780,40 грн × 0,18) | 661 | 641 | 5000,47 |

6 | Удержали военный сбор (27 780,40 грн × 0,05) | 661 | 642 | 1389,02 |

7 | Уплатили ЕСВ | 651 | 311 | 6111,69 |

8 | Уплаченный НДФЛ | 641 | 311 | 5000,47 |

9 | Уплаченный военный сбор | 642 | 311 | 1389,02 |

10 | Выплатили зарплату работнику (27 780,40 грн – 5000,47 грн – 1389,02 грн) | 661 | 311 | 21390,91 |

На основе Примера 2 рассмотрим бухпроведение, если работник вносит излишне выплаченную сумму в кассу:

№ | Хозяйственная операция | Дт | Кт | Сумма |

Вариант 1. Предприятие использует обеспечение оплаты отпусков | ||||

1 | Начислили зарплату за август 2025 года | 92 | 661 | 15100,00 |

2 | Удержали сумму отпускных методом сторно | [471] | [661] | -2325,40 |

Вариант 2. Предприятие не использует обеспечение оплаты отпусков | ||||

3 | Начислили зарплату за август 2025 года за минусом суммы удержанных отпускных в пределах ограничения (15100,00 грн – 2325,40 грн) | 92 | 661 | 12774,60 |

Удержание налогов с зарплаты и начисления ЕСВ: | ||||

4 | Начислили сумму ЕСВ (12774,60 грн × 0,22) | 92 | 651 | 2810,41 |

5 | Удержанный НДФЛ (12774,60 грн × 0,18) | 661 | 641 | 2299,43 |

6 | Удержанный военный сбор (12774,60 грн × 0,05) | 661 | 642 | 638,73 |

7 | Работник внес разницу по отпускным на расчетный счет предприятия | 311 | 661 | 923,69 |

8 | Откорректировали сумму зарплаты, исходя из налогооблагаемой базы | [92] | [661] | 1199,60 |

9 | Откорректировали начисленный ЕСВ (1199,60 × 0,22 = 263,91) | [92] | [651] | 263,91 |

10 | Откорректировали удержанный НДФЛ (1199,60 × 0,18 = 215,93) | [661] | [641] | 215,93 |

11 | Откорректировали удержанный военный сбор (1199,60 × 0,05 = 59,98) | [661] | [642] | 59,98 |