Поворотна фінансова допомога: бухгалтерські проводки

Що таке поворотна фінансова допомога

Термін поворотна фінансова допомога — це суто податкове поняття, яке означає господарську операцію, що належить до різновиду позики та оформляється договором позики (§1 гл. 71 Цивільного кодексу України). З точки зору права — це позика. Однак з точки зору Податкового кодексу України (ПК) є різниця між звичайною позикою та поворотною фінансовою допомогою (ПФД), що можна бачити у таблиці нижче.

ПОРІВНЯННЯ ДОГОВОРІВ ПОВОРОТНОЇ ФІНАНСОВОЇ ДОПОМОГИ ТА ПОЗИКИ | ||

Критерії порівняння | Варіанти трактовки договору позики для цілей оподаткування: | |

поворотна фінансова допомога (пп. 14.1.257 ПК) | позика (пп. 14.1.267 ПК) | |

предмет договору | грошові кошти | |

нарахування та сплата процентів | ні | так |

обов’язковість повернення | так | так |

чи є фінансовою послугою | ні | так |

* якщо видача ПФД носить систематичний характер, то податківці трактують таку операцію як фінансове посередництво, наприклад в листі ДПС від 28.02.2019 № 806/10/ІПК14-29-12-03-22 | ||

Як бачимо, ключова відмінність між поворотною фінансовою допомогою та позикою у податковому її розумінні — у сплаті процентів. Поворотна фінансова допомога повертається у тій же самій сумі, що була видана, й проценти чи інша подібна винагорода не сплачується.

Поворотна фінансова безвідсоткова допомога

Поворотна фінансова допомога від засновника розглядається податківцями тільки як безвідсоткова. Причина цьому в понятті фінансової послуги, що міститься в пункті 5 частини 1 статті 1 Закону «Про фінансові послуги…» від 12.07.2001 № 2664-III. Фінансові послуги мають такі ознаки:

- мета — отримання прибутку, який і забезпечують відсотки чи інші подібні винагороди;

- регулюються НБУ, а у минулому — Нацкомфінпослуг (насьогодні він перебуває у стадії ліквідації через передачу своїх функцій до НБУ);

- фінпослуги надають банки, кредитні спілки, ломбарди;

- на здійснення фінпослуг треба ліцензія.

Увага: поворотна фінансова допомога від засновника має бути безвідсотковою, інакше вона стає фінансовою послугою, які потребують ліцензії.

Так, як підприємство, надаючи ПФД ніякої ліцензії на фінпослуги не має, то й позика така має бути безвідсоткова. За цим треба простежити у договорах, аби не мати проблем. Про те, що нефінансові установи однозначно не можуть надавати фінпослуги заявили у своїх роз’ясненнях:

- колишній Нацкомфінпослуг — лист від 14.06.2006 № 5543/11-5;

- податківці — лист ДПС від 11.02.2013 № 1990/6/17-1216.

Увага: прямо у договорі вкажіть, що поворотна фінансова допомога не передбачає сплати відсотків чи іншої винагороди позикодавцю.

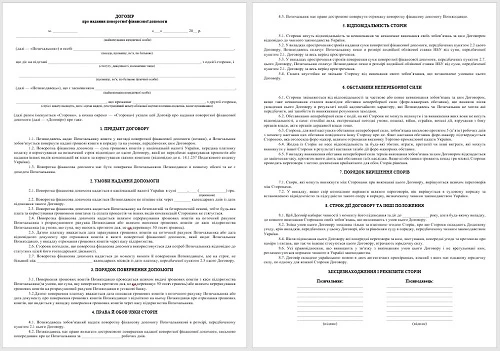

Поворотна фінансова допомога: договір

Поворотна фінансова допомога та єдиний податок

Надавати поворотну фінансову допомогу серед єдинників можуть тільки група 3 (юрособи) і єдинники групи 4. ФОП груп 1, 2 та 3 можуть завжди оформити все борговою розпискою як цивільні відносини між двома фізособами, але юрособам позики вони надавати не можуть, якщо не хочуть втратити право бути на спрощеній системі оподаткування. Детальніше про ці нюанси — в таблиці нижче.

ПОВОРОТНА ФІНАНСОВА ДОПОМОГА І ЄДИНИЙ ПОДАТОК: МОЖЛИВІСТЬ НАДАННЯ | |

Можуть | Ні |

| єдинники-фізособи (групи 1, 2 та 3) (лист ДПС від 14.11.2017 № 2609/К/99-99-13-02-03-14/ІПК, роз’яснення ДПС 107.04 ЗІР). Аргумент податківців: ПФД проходить за кодом 64 у КВЕД («Надання фінансових послуг»), а фінансове посередництво єдинникам заборонене (п. 6 пп. 291.5.1 ПК) |

Досить цікавим залишається питання, чому в однакових ситуаціях податківці трактують «фінансове посередництво» по-різному для єдинників-юросіб та єдинників-фізосіб. ПК конкретної вимоги щодо цього не містить.

Пропонуємо два безпечні варіанти, щоб не повертати поворотну фінансову допомогу позикодавцю — засновнику через 365 днів. Оберіть оптимальний для себе та задокументуйте операцію, скориставшись готовими зразками та формулюваннями

Поворотна фінансова допомога на єдиному податку супроводжується такими нюансами:

- якщо протягом 12 місяців ПФД не була повернута, то вона вважається безповоротною фінансовою допомогою та підлягає оподаткуванню (пп. 3 п. 292.11 ПК). Поворотна фінансова допомога фізичній особі підприємцю включається до доходу з наступного дня після закінчення 12-місячного терміну до відповідного кварталу;

- «прострочена» поворотна фінансова допомога потрапляє до доходу того кварталу, в якому сплив 12-місячний термін.

Якщо плануєте перехід з загальної системи оподаткування на спрощену та маєте ПФД, то краще її погасити до переходу, так як однозначних трактовок з цього приводу ПК не містить і податкові консультації розходяться в питанні оподатковувати таку ПФД чи ні після переходу.

При переході навпаки — зі спрощеної на загальну — теж краще погасити ПФД та знову її отримати після переходу, ніж підставлятися під ризик того, що податківці донарахують єдиний податок з неї заднім числом — на дату переходу, хоча це й дуже спірно.

Фінансовий моніторинг поворотної фінансової допомоги

З ПФД проблеми можуть бути й не податкового характеру — через те, що вона не пройшла критеріїв фінансового моніторингу. Правила такі:

- є ризик зупинки операції до з’ясування всіх обставин, якщо сума понад 400 тис. грн та має одну з 4-х ознак, які визначені у частині 1 статті 20 Закону про фінмоніторинг (Закон від 06.12.2019 № 361-IX). Одна з цих ознак — операція готівкою, але тут питання щодо існування готівкових обмежень НБУ і суму 400 тис. грн суб’єкту господарювання можливо набрати лише дробленням операції по 50 тис. грн на 8 днів, по 10 тис. грн на 40 днів і т.п. (див. нижче — Поворотна фінансова допомога готівкою). Справа в тому, що за правилами фінмоніторингу операція з ознаками дроблення розглядається як єдина;

- є ризик зупинки, операції, якщо вона за внутрішньою системою оцінки ризиків банку виявиться підозрілою. Це суми від 30 до 400 тис. грн. У такому разі суб’єкт фінансового моніторингу, через який проходить операція (банк) має застосувати процедури так званої належної перевірки, наприклад зажадати документів, які підтверджують походження коштів.

Військова агресія рф стала каталізатором, що спричинив зростання податкового боргу платників, який набув ознак безнадійного. Як списати в бухобліку податковий борг і які податкові наслідки матиме операція — розповість експерт

Поворотна фінансова допомога для ФОП та фізосіб

ПФД може надаватися також:

- працівникам підприємства. Тут можливий такий варіант погашення як відрахування з зарплати, якщо визначити такий спосіб у договорі. Однак розмір таких відрахувань має не перевищувати 20%, а при відрахуваннях за кількома документами — 50% зарплати (ст. 128 КЗпП);

- взагалі непов’язаним з підприємством фізособам;

- фізособам-підприємцям.

Поворотна фінансова допомога готівкою

Звертаємо увагу, що якщо фіндопомога видається готівкою, то за п. 6 Положення про ведення касових операцій (наказ НБУ від 29.12.2017 № 148) діють такі обмеження щодо розрахунків готівкою за один день:

- в операціях з фізособою — ≤ 50000 грн;

- в операціях з ФОП та юрособами, іншими суб’єктами господарювання — ≤ 10000 грн.

Цих обмежень слід дотримуватися й при поверненні допомоги.

Однак, аби обійти дані обмеження можна внести гроші через касу банку через оформлення заяви на переказ готівки для отримувача тощо. Тоді це буде безготівкова операція. У заяві обов’язково має бути вказано призначення платежу: «Поворотна фінансова допомога, за договором позики від /реквізити договору/».

Поворотна фінансова допомога: облік та оподаткування

Видача та повернення ПФД не оподатковується, окрім нюансу з «12 місяців» у єдинників (див. вище — Поворотна фінансова допомога та єдиний податок).

Як оподатковується поворотна фінансова допомога? Питання оподаткування такої допомоги зводимо до компактної таблиці.

ОПОДАТКУВАННЯ НАДАННЯ Й ПОВЕРНЕННЯ ПФД | |

Податки, збори, платежі | Правила оподаткування |

Видача поворотної фінансової допомоги | |

податок на прибуток | Не оподатковується та не спричиняє податкових різниць (лист ДПС від 07.04.2017 № 7307/6/99-99-15-02-02-15) |

ПДВ | Не є об’єктом оподаткування ПДВ, так як це не є постачання товарів, робіт, послуг (лист ДПС від 07.04.2017 № 7307/9/99-99-15-02-02-15) |

ПДФО | Сума поворотної фіндопомоги не включається до загального доходу фізособи (ст. 165.1.31 ПК). Однак позикодавець повинен відобразити її у Додатку 4ДФ Податкового розрахунку:

Якщо фізособа є підприємцем загальної системи оподаткування, то отримання допомоги також не є об’єктом оподаткування, так як це не є дохід від реалізації товарів, послуг (ст. 177 ПК) |

ВЗ | Не обкладається (п. 161 підрозд. 10 розділу ХХ ПК). Суми нарахованої допомоги, однак, відображаються у графах 5а та 5 розділу І Додатка 4ДФ Податкового розрахунку |

ЄСВ | Поворотна фінансова допомога не належить до фонду оплати праці, тому не є базою нарахування ЄСВ (див. п. 3.28 Інструкції зі статистки зарплати, яка затверджена наказом Держстатистики від 13.05.2004 № 5, далі — Інструкція № 5). Також це не є виплата за цивільно-правовим договором з проведення робіт (надання послуг) |

Повернення поворотної фінансової допомоги (юрособа повертає фізособі) | |

ПДФО | Відображаємо у Додатку 4ДФ Податкового розрахунку за кодом ознаки доходу «153» |

ВЗ | |

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Списання боргу за ПФД до закінчення строку давності

Підприємство може простити борг фізособі до закінчення строку позовної давності. У такому випадку боржник повідомляється письмово шляхом надсилання рекомендованого листа з повідомленням про вручення, укладанням відповідного договору (наприклад, угоди про прощення боргу) або повідомленням особисто під підпис. Чи оподатковується поворотна фінансова допомога в таких операціях — у таблиці нижче.

Увага: у разі письмового повідомлення про прощення боргу фізособа подає декларацію про майновий стан і сплачує ПДФО/ВЗ самостійно.

СПИСАННЯ БОРГУ З ПФД ДО ЗАКІНЧЕННЯ СТРОКУ ДАВНОСТІ | |

Податки, збори, платежі | Правила оподаткування |

податок на прибуток | Ситуація залежить від типу платника:

|

ПДВ | Не є об’єктом оподаткування |

ПДФО | Можливі варіанти:

Якщо підприємство не повідомило фізособу про прощення боргу, воно має виконати обов’язки податкового агента. Залежно від суми боргу у фізособи виникатиме оподатковуваний або неоподатковуваний дохід. Звільняється від оподаткування ПДФО основна сума прощеного боргу що не перевищує 25% однієї мінімальної зарплати (у розрахунку на рік), встановленої на 1 січня звітного податкового року (у 2025 році — 2000,00 грн). Якщо сума прощеного боргу перевищує такий розмір, то його включайте до оподатковуваного доходу як додаткове благо (пп. «д» пп. 164.2.17 ПК). Базу оподаткування ПДФО визначайте без застосування негрошового коефіцієнту, адже цей дохід був виплачений у грошовій формі. Так скеровують робити податківці (лист ДПС від 01.09.2023 № 2783/ІПК/99-00-24-03-03-06). У Додатку 4ДФ Податкового розрахунку суму прощеного боргу відобразіть, якщо ПДФО та військовий збір сплачує сама фізособа:

|

ВЗ | Правила ті самі, що для ПДФО (пп. 1.2 п. 16-1 піздрозд. 10 розд. ХХ ПК), тобто військовий збір сплачує або позикодавець, або фізособа з тієї самої суми, з якої сплатили ПДФО. Військовий збір обчисліть від вартості виплати без натуркоефіцієнта. У Додатку 4ДФ Податкового розрахунку основну суму боргу, яку простив позикодавець, відобразіть у графах 5а і 5 |

ЄСВ | ЄСВ не нараховуйте, якщо допомога має разовий характер. Інакше ДПС розглядатиме її як матеріальну допомогу, що має систематичний характер за пунктом 2.3.3 Інструкції № 5 (ЗІР, категорія 301.03) |

Зібрали в одній пам’ятці приклади заповнення реквізиту «Призначення платежу» платіжної інструкції для різних ситуацій. За нашими підказками без проблем складете платіжки на сплату податків, зборів, штрафів та інших платежів

Списання боргу за ПФД після закінчення строку давності

Строк позовної давності у загальному випадку становить 3 роки з дня порушення позичальником своїх зобов’язань. Списання боргу при закінчення строку позовної давності має свої особливості, які наведено в таблиці нижче.

СПИСАННЯ БОРГУ З ПФД ПІСЛЯ СПЛИНУ СТРОКУ ПОЗОВНОЇ ДАВНОСТІ | |

Податки, збори, платежі | Правила оподаткування |

податок на прибуток | Дебіторська заборгованість списується таким чином:

Податкові різниці:

|

ПДВ | Не є об’єкт оподаткування |

ПДФО | Сума такого прощеного боргу розглядається як додаткове благо (пп. 164.2.7 ПК). Оподатковується сума, що перевищує у розрахунку на рік 50% місячного прожиткового мінімуму, установленого на 1 січня звітного року (у 2025 році — 1514 грн) (пп. 164.2.7 ПК). ПДФО у даному випадку має сплатити сама фізособа через подачу декларації про майновий стан і доходи за підсумками відповідного року. Сума списаного боргу відображається у Додатку 4ДФ Податкового розрахунку:

|

ВЗ | Оподаткування відбувається за тими ж правилами, що й для ПДФО для даного випадку. ВЗ = 50000×0,015 = 750 грн. Сума списаної заборгованості фізособи відображається у розділі І Додатка 4ДФ Податкового розрахунку |

ЄСВ | Суми списаних через закінчення строку позовної давності боргів не входять до фонду оплати праці (див. Інструкцію № 5), тому й не є об’єктом обкладання ЄСВ |

Дисконтування поворотної фінансової допомоги

Згідно абз. 2 п. 12 НП(С)БО 10 «Дебіторська заборгованість» та п. 9 НП(С)БО 11 «Зобов’язання» довгострокова дебіторська заборгованість обліковується за теперішньою вартістю. Це значить, що ПФД на строк більше 1 року треба дисконтувати. Після нарахування дисконту та подальшої амортизації балансова вартість суми боргу стає рівною сумі погашення.

Для уникнення дисконтування можна вдатися до таких дій:

- зміна умов договору у бік скорочення терміну погашення ПФД;

- погашення заборгованості й потім заново її видача, якщо це можливо.

Варіант з договором позики, в якому не вказаний строк погашення (така заборгованість вважається поточною) не рекомендуємо, так як це може призвести до визнання такої позики податківцями безповоротною фінансовою допомогою.

Процедура дисконтування обов’язкова й для малих і мікропідприємств, які складають свою фінансову звітність за спрощеними формами.

Під час воєнного стану особливостей дисконтування ПФД не передбачено (роз’яснення ДПС ЗІР 102.12)

Документальне оформлення фіндопомоги працівникам. Зразок заяви на отримання матеріальної допомоги. Оподаткування фінансової допомоги працівникам. Облік нецільової благодійної допомоги працівнику

Поворотна фінансова допомога: проводки

Отже, про бухгалтерський облік поворотної фінансової допомоги. Якщо фінансова допомога надається на строк менше 1 року, то застосовуються субрахунки:

- на строк менше 1 року — 377 «Інша дебіторська заборгованість»;

- на строк якщо більше 1 року — субрахунок 183 «Інша дебіторська заборгованість».

При отриманні поворотної фінансової допомоги використовуємо субрахунки:

- на строк менше 1 року — 685 «Розрахунки з іншими кредиторами»;

- на строк якщо більше 1 року — субрахунок 505 «Інші довгостроковій позики в національній валюті». При цьому сума боргу, яка має бути погашена протягом 1 року відображається на субрахунку 611 «Поточна заборгованість за довгостроковим позиками у національній валюті».

ПРОВОДКИ З ОБЛІКУ ВИДАЧІ ТА ОТРИМАННЯ КОРОТКОСТРОКОВОЇ ПФД | ||||

№ | Господарська операція | Дт | Кт | Сума |

Видача поворотної фіндопомоги фізособі строком на 1 рік | ||||

1 | перерахована сума допомоги на рахунок фізособи 03.01.2025 | 377 | 311 | 100000 |

2 | боржник погасив 50000 грн через півроку | 311 | 377 | 50000 |

Отримання поворотної фіндопомоги строком на 1 рік | ||||

3 | отримання поворотної фінансової допомоги | 311 | 685 | 200000 |

4 | повернення поворотної фінансової допомоги | 685 | 311 | 100000 |

Прощення й списання будь-якої (коротко- й довгострокової) ПФД у бухгалтерських проведеннях розкрито у таблицях нижче.

ПРОВОДКИ З ОБЛІКУ СПИСАННЯ (ПРОЩЕННЯ) ПФД | ||||

№ | Господарська операція | Дт | Кт | Сума |

Прощення суми боргу 50000 грн до закінчення строку позовної давності | ||||

1 | списана сума боргу (підприємство повідомило фізособу письмово під розписку, тому не є податковим агентом і ПДФО та ВЗ не утримує) | 949 | 377 | 50000 |

2 | віднесені витрати зі списання боргу на фінансовий результат | 791 | 949 | 50000 |

Списання суми боргу 50000 грн після закінчення строку позовної давності | ||||

3 | попереднє нарахування резерву сумнівних боргів на основі аналізу платоспроможності боржника | 944 | 38 | 50000 |

4 | списання суми боргу за рахунок резерву сумнівних боргів | 38 | 377 | 50000 |

5 | віднесені витрати з формування перезву сумнівних боргів на фінансовий результат | 791 | 944 | 50000 |

ПРОВОДКИ З ОБЛІКУ ВИДАЧІ ТА ОТРИМАННЯ ДОВГОСТРОКОВОЇ ПФД | |||||||

№ | Господарська операція | Отримання ПФД | видача ПФД | ||||

Дт | Кт | Сума | Дт | Кт | Сума | ||

ПФД у сумі 100000 грн з погашенням одним платежем через 2 роки. Дата отримання/видачі — 30.06.2025 р. Ставка дисконту 25% (ставка % річних можливого отримання кредитування з банку) | |||||||

1 | отримання/перерахування ПФД (30.06.2025) | 311 | 505 | 100000 | 183 | 311 | 100000 |

2 | визнання дисконту/премії за довгостроковою ПФД:

| 505 | 733 | 36000 | 952 | 183 | 36000 |

3 | списання інших фінансових доходів/витрат на фінансовий результат від фінансової діяльності | 733 | 792 | 36000 | 792 | 952 | 36000 |

— | залишок за рахунками заборгованості на 30.06.2025 (згорнутий, для формування даних балансу) | 505 | 64000 | 183 | 64000 | ||

4 | нарахування 31.12.2025 амортизації дисконту/премії за 6 місяців = 64000×0,25×6/12 = 8000 грн | 952 | 505 | 8000 | 183 | 733 | 8000 |

5 | списання інших фінансових доходів/витрат на фінансовий результат від фінансової діяльності | 792 | 952 | 8000 | 733 | 792 | 8000 |

— | залишок за рахунками заборгованості на 30.06.2025 (згорнутий, для формування даних балансу) | 505 | 72000 | 183 | 72000 | ||

6 | нарахування 31.12.2025 амортизації дисконту/премії за 12 місяців = 72000×0,25 = 18000 грн | 952 | 505 | 18000 | 183 | 733 | 18000 |

7 | списання інших фінансових доходів/витрат на фінансовий результат від фінансової діяльності | 792 | 952 | 18000 | 733 | 792 | 18000 |

— | залишок за рахунками заборгованості на 31.12.2025 (згорнутий) | 505 | 90000 | 183 | 90000 | ||

8 | списання залишку амортизації премії/дисконту перед переведенням боргу з ПФД до складу поточної заборгованості | 505 | 733 | 10000 | 183 | 733 | 10000 |

9 | переведення боргу з ПФД до складу поточної заборгованості, так як вона очікується до погашення протягом 12 місяців | 505 | 685 | 100000 | 377 | 183 | 10000 |

— | залишок за рахунками заборгованості на 31.12.2026 (згорнутий для складання балансу) | 505 | 0 | 183 | 0 | ||

— | залишок за рахунками заборгованості на 31.12.2026 (згорнутий для складання балансу) | 685 | 100000 | 183 | 100000 | ||

10 | погашення боргу 30.06.2027 | 685 | 311 | 100000 | 311 | 183 | 100000 |

Оподаткування списання ПФД виданої юрособам

У разі неповернення ПФД її облік здійснюється за правилами списання безнадійної дебіторської та кредиторської заборгованості:

- у позикодавця відбуваються аналогічні коригування, як і при списанні дебіторської заборгованості фізосіб на підставі пп. «а» пп. 14.1.11 ПК;

- у позичальника ситуація зі списання кредиторської заборгованості відображається аналогічно бухобліку, податкових різниць у платників податку на прибуток не передбачено. У єдинників ПФД при неповерненні протягом 12 місяців включається до доходу.