Податкова декларація платника єдиного податку фізичної особи підприємця 3 група

Хто подає декларацію платника єдиного податку 3 групи

Фізособа-підприємець (ФОП) групи 3 складає та подає таку ж саму декларацію, як груп 1 та 2 єдинників, — за формою з наказу Мінфіну від 19.06.2015 № 578 (оновлена наказом Мінфіну від 31.01.2025 № 57, далі — Наказ № 57). Для ФОП цієї групи там призначений свій розділ — четвертий. Її заповнюють як підприємці, що сплачують єдиний податок за ставкою 3% (платники ПДВ), так і за ставкою 5% (неплатники ПДВ).

Коли набуває чинності оновлена форма декларації платника єдиного податку 3 групи

Наказ № 57 з оновленої формою декларації набрав чинності 20 лютого 2025 року. За п. 2 Наказу № 57 нова форма застосовується для подачі декларації за звітні (податкові) періоди з 2025 року. Тобто нова форма застосовується для звітування вже за І квартал 2025 року. Код цієї електронної форми — F0103309.

Чого очікувати агропідприємствам у 2026 році

Які строки подання декларації платника єдиного податку ФОП 3 групи

ФОП групи 3 (3% і 5%) подають декларацію щокварталу у 40-денний календарний (п. 296.3 та пп. 49.18.2 Податкового кодексу України, далі — ПК). Якщо останній день подачі декларації припадає на вихідний або святковий день, то тоді останнім днем строку подачі вважається операційний (банківський) день, що настає за цим вихідним або святковим днем (п. 49.20 ПК).

Відтак кінцевою датою подачі декларації за І квартал 2025 року є 12 травня 2025 року включно (понеділок; 10 травня 2025 року — субота, тому дата подачі перенесена на найближчий робочий день за вихідним, п. 49.20 ПК). Декларація платника єдиного податку ФОП 3 групи подається наростаючим підсумком, а тому включається сума даних за І, ІІ, ІІІ квартали 2025 року, а не лише останній IV квартал.

Податкова декларація ФОП 3 група: як подати

Куди ФОП подає декларацію платника єдиного податку 3 групи? Податковою адресою платника єдиного податку (ФОП) є місце її проживання, за яким вона береться на облік як платник податків у контролюючому органі (п. 45.1 ПК). При цьому це можна зробити одним з 3-х варіантів:

- у паперовому вигляді особисто;

- електронному вигляді (для цього потрібно мати ключі електронного підпису;

- поштою (не пізніше, ніж за 5 к. днів до закінчення граничного строку подачі декларації).

Коли та скільки сплатити єдиного податку

Податок сплачується впродовж 10 к. днів після граничного строку подачі декларації, тому для сплати за I квартал 2025 р. такою датою буде 19 травня 2025 року включно (понеділок).

Якщо підприємець не отримував впродовж кварталу дохід, то сплачувати податок не потрібно. Існує норма, що якщо ФОП не отримував впродовж звітного періоду доходів та не має об’єкта оподаткування, то він може декларацію не подавати (п. 49.2 ПК). Однак краще все-таки подати порожню, щоб запобігти непорозумінь з ДПС.

У чому особливості нинішньої форми декларації єдинника

Нинішня форма декларації платника єдиного податку групи 3, що з Наказу № 57, має такі відмінності від попередньої:

- додали новий розділ VIII «Визначення податкових зобов’язань по військовому збору»;

- змінили Додаток 2 з розрахунком мінімального податкового зобов’язання (МПЗ). У розділі І цього додатку поряд з площею в га зараз ще й треба відображати частку ріллі, у відсотках (%). Цих відсотків потребує розрахунок МПЗ у гр. 11 і гр. 12 (п. 74 підрозд. 10 Перехідних положень ПК). У розділі ІІ до рядка 02.3 відтепер входить і військовий збір (ВЗ) за періоди з 01 січня 2025 року по 31 грудня року, у якому буде припинено або скасовано воєнний стан (п. 1.14 п. 161 підрозд. 10 Перехідних положень ПК).

Алгоритм заповнення декларації платника єдиного податку 3 групи

Третя група єдиного податку заповнює заголовну частину декларації, розділи І, ІV та V. Розділ VI заповнюється у разі подачі уточнюючої декларації при виявленні помилки.

Щодо заповнення рядків, за яких дані відсутні, керуйтеся таким правилом:

- якщо декларацію подаєте в паперовому вигляді, то робите прочерк «п»;

- якщо декларацію подаєте в електронній формі, то такий рядок залишаєте порожнім.

АЛГОРИТМ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ ЄДИНННИКА ГРУПИ 3 | |

Рядок | Як заповнювати |

Заголовна частина | |

1 | Обираємо тип декларації в залежності від ситуації та ставимо відповідну позначку (знак «×»). Типи декларацій означають таке:

|

2 | Ставимо відмітка «×» напроти звітного періоду (квартал, півріччя, 3 квартали, рік) та вказуємо рік, наприклад «2025». При подачі декларації «Довідково» вказується порядковий номер місяця, за який вона подається |

3 | Заповнюємо лише при виправлення помилки у минулих звітних періодах. У цьому рядку зазначаємо той період, за який виправляєте помилку. У результаті виходить:

|

4-7 | Проставляємо відповідні реквізити органу ДПС та підприємця:

|

8 | Заповнюємо лише при припиненні підприємницької діяльності, тобто закритті ФОП (ряд. 8.1) або при переході на загальну систему оподаткування (ряд. 8.2). У відповідному рядку проставляється позначка «+» |

Розділ І «Загальні показники підприємницької діяльності» | |

9 | Ставимо кількість працюючих. Платники єдиного податку групи 3, можуть мати будь-яку кількість працюючих. Чисельність працівників слід указувати за той місяць звітного періоду, у якому вона була максимальною. У цьому показнику не враховуються працівники, які перебувають у відпустці у зв’язку з вагітністю та пологами, у відпустці для догляду за дитиною до досягнення нею 3-річного віку (або 6-річного за наявності медичних показань). Також не враховуються мобілізовані працівники (роз’яснення ДПС 107.01 ЗІР) |

10 | Вказуємо види діяльності з кодами КВЕД-2010, за якими платник податку фактично отримував дохід у звітному періоді (роз’яснення ДПС 107.01 ЗІР). Це значить, що вказуються лише ті коди КВЕД, за якими отримувався дохід впродовж звітного періоду, а не всі зареєстровані на ФОП. Основний вид діяльності при цьому треба показати першим у цьому переліку та зазначити після, що він є основним — після назви цього виду діяльності написати в дужках «основний». Платник єдиного податку групи 3 може здійснювати всі види діяльності, крім заборонених у п. 291.5 ПК. Якщо було отримано дохід за забороненим для групи 3 КВЕД, то слід зазначити його теж. Аналогічно, якщо дохід отриманий за незареєстрованим КВЕД. Однак за таких обставин ФОП втрачає право перебувати на єдиному податку — ця декларація остання й наступною буде вже декларація про майновий стан і доходи, що подається на загальній системі оподаткування. Якщо очікується дохід за незареєстрованим КВЕД слід спершу внести зміни до реєстру ЄДР, тобто зареєструвати новий КВЕД, а також оновити таку інформацію у ДПС через заяву на застосування спрощеної системи оподаткування з позначкою «х» — «Внесення змін» |

Розділ ІV. Показники господарської діяльності для платників єдиного податку третьої групи | |

05-06 | Зазначається накопичений обсяг доходу за відповідний звітний період від здійснення господарської діяльності, який обкладається єдиним податком за ставками:

Слід врахувати також про межу 9 336 000 грн для групи 3 на 2025 рік (1167 мінімальних зарплат на 01 січня) та те, що дохід визнається за касовим принципом: надходження грошей на підприємницький рахунок — уже дохід. Небезпечним нюансом може бути повернення підприємцем раніше отриманих передоплат за товари (послуги). У цій ситуації необхідно діяти таким чином* (ІПК ДФС від 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК та роз’яснення ДПС у 107.01 ЗІР):

В останньому випадку дохід може отримати від’ємне значення |

07 | Відображаємо доходи, що обкладаються єдиним податком за ставкою 15 % (п. 293.4 ПК), якщо вони наявні (у такому разі для підприємця це буде остання декларація як платника єдиного податку):

|

Розділ V. Визначення податкових зобов’язань по єдиному податку | |

08 | Повторюємо значення ряд. 05 (для 3%) або 06 (для 5%) з розділу ІV, якщо ФОП не має доходів, які оподатковуються за ставкою 15% та не перебував на інших групах. Якщо ж такі доходи були, то наводиться їхня загальна сума (ряд. 05 + ряд. 06 + ряд. 07 та + суми з розділів II та ІІІ) |

09 | Заповнюємо тільки у разі наявності даних за ряд. 07 розділу ІV: сума доходу за гр. 07 × 15% |

10 | Розраховуємо суму податку за ставкою 3% (= ряд. 05 × 3%) |

11 | Розраховуємо суму податку за ставкою 5% (= ряд. 06 × 5%) |

12 | Знаходимо сума рядків 09-11 |

13 | Зазначаємо загальну суму податкових зобов’язань з декларації за минулий звітний період (ряд. 12 попередньої декларації). Для декларації за І квартал цей рядок буде порожнім. Наприклад, якщо заповнюється декларація за ІV квартал 2025, то тут наводиться сума за ряд. 12 декларації за ІІІ квартал 2025. У такому випадку порожнім рядок залишати не можна, адже це призведе до завищення податкового зобов’язання та появи недоплати |

14.1 | Розраховуємо та заносимо суму єдиного податку, яка підлягає нарахуванню та сплаті в бюджет за підсумками поточного звітного (податкового) періоду: ряд. 12 — ряд. 13 |

14.2 | Якщо є сільськогосподарські угіддя, то слід розрахувати та занести позитивне значення різниці між сумою загального МПЗ та загальною сумою сплачених податків, зборів, платежів та витрат на оренду земельних ділянок. Попередньо треба заповнити Додаток 2 та знайти у ньому значення ряд. 04 кол. 3 розділу ІІ, яке й слід перенести у цей рядок декларації |

14 | Відображаємо тут сума податкового зобов’язання до сплати в бюджет: ряд. 14.1 + ряд. 14.2 (у порівнянні з колишньою формою декларації змінили формулу, оскільки додалися допоміжні рядки — 14.1 та 14.2. Якщо МПЗ немає, то ряд. 14 = ряд. 14.1 |

Розділ VI. Визначення податкових зобов'язань у зв’язку з виправленням самостійно виявлених помилок** | |

15 | Вказуємо суму єдиного податку з ряд. 14 декларації за період, який уточнюємо, тобто зазнається цифра, яка є помилковою. Виправляти помилки можна впродовж 1095 днів з дня закінчення крайньої дати звітування за той період, у якому була допущена помилка (ст. 102 ПК). Слід також вказати період, який виправляється, в ряд. 3 декларації |

16 | Вказуємо суму податкового зобов’язання за уточнюваний період, яка є правильною |

17 | Зазначаємо результат різниці: ряд. 16 — ряд. 15, якщо виникла недоплата єдиного податку, тобто ряд. 16 > ряд. 15 |

18 | Зазначаємо результат різниці: ряд. 15 — ряд. 16, якщо виникла переплата єдиного податку, тобто ряд. 16 < ряд. 15 |

19 | Нараховуємо «самоштраф»***. Якщо вийшла недоплата податкового зобов’язання (ряд. 17), то розрахунок такий:

|

20 | Нараховуємо суму пені***. Цей рядок також заповнюємо у разі недоплати податку за уточнюваний період. Розрахунок такий (див. пп. 129.1.3 ПК): (ряд. 17 + ряд. 19) × ставка НБУ(%) × (кількість днів, починаючи з 91-го дня виникнення недоплати по день погашення податкового боргу) ÷ (100 × 365). Пеня рахується починаючи з 91-го дня прострочення сплати єдиного податку (п. 129.1.3 ПК). Це 1-й день нарахування пені. Останній день — це день сплати податкового зобов’язання (включно). Ставка НБУ береться у розмірі 100%, а база нарахування пені включає суму штрафних санкцій (абз. 3 п. 129.4 ПК) |

VІI. Визначення зобов'язань із сплати єдиного внеску за даними звітного (податкового періоду) | |

21 | Зазначаємо суму ЄСВ, яка підлягає сплаті за даними звітного періоду, яка розраховується у Додатку 1 (там це рядок «Усього» гр. 4 розд. 9). Однак цей рядок заповнюється і Додаток 1 подається лише у деклараціях:

Тобто цей рядок буде порожнім:

|

VІІI. Визначення податкових зобов'язань по військовому збору | |

VІІI. 2. Для платників єдиного податку третьої групи | |

23 | Вносимо розраховану суму ВЗ (= (ряд. 05 + ряд. 06 + ряд. 07) × 0,01). Наприклад, якщо обсяг доходу, що оподатковується за ставкою 5% (ряд. 06) — 1 535 000 грн, то в ряд. 23 зазначається сума ВЗ — 15 350 грн (= 1 535 000 × 0,01) |

24 | Записуємо суму ВЗ, що був нарахований за попередній звітний період поточного року (= ряд. 23 декларації за попередній звітний період). Це поле порожнє у декларації за І квартал |

25 | Записуємо підсумкову суму ВЗ, яка підлягає сплаті за підсумками поточного звітного періоду (= ряд. 23 — ряд. 24; у декларації за І квартал ряд. 25 = ряд. 23). ВЗ сплачується у ті ж самі терміни, що й єдиний податок |

рядки для уточнення показників нарахування ВЗ, якщо в деклараціях минулих періодів допущена помилка: | |

26 | Вносимо суму ВЗ з помилкою, тобто та, яка була наведена в ряд. 25 декларації, що виправляється |

27 | Зазначаємо правильну (виправлену) суму ВЗ |

28 | Зазнаємо розраховану суму недоплати ВЗ (ряд. 27 — ряд. 26, якщо ряд. 27 > ряд. 26) |

29 | Зазначаємо розраховану суму переплати ВЗ, тобто зменшення суми ВЗ до сплати (ряд. 27 — ряд. 26, якщо ряд. 27 < ряд. 26). |

Доповнення до податкової декларації | |

— | Заповнюємо лише, якщо є потреба подати податківцям додаткову до декларації інформацію, наприклад певні первинні документи через які сталася помилка, пояснювальну записку тощо |

Додаток 1. Відомості про суми нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску | |

1 | Проставляємо відмітку «+», якщо подається Додаток 1. За стандартної ситуації це буде декларація за весь рік |

Додаток 2. Розрахунок загального мінімального податкового зобов’язання за податковий (звітний) рік | |

2 | Проставляємо відмітку «+», якщо подаємо Додаток 2. За стандартної ситуації це буде декларація за весь рік. Додаток заповнюємо лише, якщо ФОП є власником, орендарем, користувачем на інших умовах сільськогосподарських угідь або головою сімейних фермерських господарств |

* такий же результат має бути у Книгах обліку доходів (доходів і витрат). Наприклад, можна повернуті аванси відображати в окремій графі, яка зменшує дохід при розрахунку загальної суми доходу в Книзі. Інший варіант — відображати повернуті аванси з зі знаком «мінус» у колонці, яка призначена для обліку доходів. Оскільки Книга обліку зараз довільної форми, то ФОП сам визначає підхід для обліку повернення авансів; ** цей розділ заповнюється для декларації «Уточнююча»; *** зараз є звільнення від нарахування як «самоштрафу», так і податкової пені (підстава — пп. 69.38 підрозд. 10 Перехідних положень ПК). При цьому немає якихось обмежень на період, за який виправляється помилка, — вона може бути як після, так і до початку воєнного стану. Однак є умови цього звільнення, а саме (див. п. 50.1 ПК):

| |

Платите гроші ФОПу? Наприклад, замовили послуги у ФОПа, все оплатили, а потім виявилося, що потрібно було сплатити ще й ПДФО та військовий збір. Розповімо, що треба знати, щоб уникнути таких ситуацій і зробити все правильно

Як заповнювати Додаток 1 (ЄСВ) до декларації платника єдиного податку

Додаток 1 (ЄСВ) до декларації подається, якщо підприємцем сплачувався єдиний соціальний внесок (ЄСВ), який майже всі підприємці розраховують з мінімальної бази (у січні-грудні 2025 року — 8000 грн). Ця база нарахування та розрахований ЄСВ й декларується у Додатку 1 у рядках щодо тих місяців, за які сплачувався ЄСВ.

На 2025 рік обов’язок сплати ЄСВ поновлений (!) згідно п. 3 Прикінцевих положень Закону про Держбюджет 2025. У минулі роки була можливість не сплачувати ЄСВ за «воєнним» звільненням від ЄСВ, яке діяло з березня 2022 року. За ним всі підприємці могли впродовж воєнного стану та 12 місяців після його завершення не сплачувати ЄСВ (п. 919 Прикінцевих і перехідних положень Закону України «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування» від 08.07.2010 № 2464, далі — Закон про ЄСВ). Щоправда, при цьому не нараховувався й страховий стаж, що впливає зокрема на нарахування таких соцвиплат, як пенсії, декретні, лікарняні. Однак на 2025 рік норма п. 919 Прикінцевих і перехідних положень Закону про ЄСВ призупинена (не скасована, а саме призупинена).

Якщо ж ЄСВ узагалі за жоден місяць не сплачувався, то Додаток 1 (ЄСВ) не треба подавати взагалі. Якщо єдинник не має сільськогосподарських угідь, той Додаток 2 (МПЗ) йому заповнювати не треба. Як наслідок, типовою ситуацією для більшості єдинників для 2025 року є те, що декларація взагалі не має ніяких додатків.

Порядок заповнення Додатка 1 з ЄСВ:

АЛГОРИТМ ЗАПОВНЕННЯ ДОДАТКА 1 (ЄСВ) | |

Рядки | Як заповнити |

Заголовна частина | |

Тип декларації | Проставляємо позначку «×», що відповідає типу декларації: «Звітна», «Звітна нова», «Уточнююча» чи «Довідково». Тип декларації відповідає тому, який був зазначений в основній частині декларації |

1 | Повторюємо реєстраційний номер облікової картки платника податку (податковий номер) |

2 | це поле заповнюємо лише для особи, яка через релігійні переконання не має податкового номеру, про що має бути зазначено в її паспорті |

3 | Зазначаємо повністю прізвище, ім’я, по батькові підприємця |

4 | Заповнюємо аналогічно основній частині декларації. Найчастіше тут ставлять звітний період «рік», адже звітування з ЄСВ відбувається за весь рік (виняток, наприклад при закритті ФОП чи подачі декларації «Довідково»). Наступний рядок заповнюємо лише для виправляючої декларації «Уточнююча». Тут вказуємо податковий період щодо якого виправляємо помилка. У такому разі звітні періоди у першому та другому рядках гр. 4 співпадають |

5 | Вказуємо тип форми — лише у разі, якщо подається цей додаток як «ліквідаційний» при закритті ФОП або ж подаємо декларацію «Довідково» |

6 | Заповнюємо лише при закритті ФОП — тут потрібна дата державної реєстрації припинення |

7 | Вказуємо код за КВЕД, який у основній частині декларації позначений у гр. 10 як основний |

8 | Зазначаємо період перебування на спрощеній системі. Якщо декларація подається за рік і ФОП був платником єдиного податку весь 2025 рік, то період буде з 1 січня по 31 грудня 2025 року. Нижче у полі 8.1 зазначаємо код «6», що означає ФОП, який перебуває на спрощеній системі оподаткування |

9. Визначення сум нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску | |

9, гр. 2 | Зазначаємо дохід, що є базою нарахування ЄСВ. Як правило, тут зазначають мінімальну базу ЄСВ, чим є розмір мінімальної зарплати за відповідний місяць (січень-березень 2025 року — 8000 грн). Однак сума такого доходу не має ніякого відношення до реального доходу, який отримував ФОП. Фактично це умовна сума. Можна зазначати й суми більші за мінімальну базу, але тоді й ЄСВ слід було сплачувати більший (інколи ФОП так роблять перед виходом у відпустку у зв’язку з вагітністю та пологами або на пенсію). Однак більше ніж 20 мінімальних зарплат у 2025 році вказувати не можна (січень-березень 2025 року — 160000 грн). Ставимо нуль («0,00»), якщо вирішили скористатися за цей місяць «воєнним» звільненням від ЄСВ |

9, гр. 3 | Вказуємо ставка ЄСВ. Тобто «22,0%». Робимо це й тоді, коли ЄСВ не сплачувався й у графі 2 стоїть «0,00» грн |

9, гр. 4 | Заповнюємо як результат множення (= гр. 2 × гр. 3). Якщо ЄСВ сплачувався з мінімальної бази, то виходить для січня-грудня 2025 року 1760 грн (= 8000 грн × 0,22). Підсумок за гр. 4 переноситься у ряд. 21 розділу VII декларації** |

10. Визначення зобов'язань із сплати єдиного внеску у зв’язку з виправленням самостійно виявлених помилок* | |

1 | Зазначаємо помилкову суму ЄСВ за той звітний період, який виправляємо |

2 | Вказуємо правильну (потрібну) суму ЄСВ за той період, який виправляємо |

3 | Зазначаємо суму недоплати ЄСВ, якщо така виникає (= ряд. 2 — ряд. 1) |

4 | Вказуємо суму переплати ЄСВ, якщо така виникає (= ряд. 1 — ряд. 2) |

5 | Нараховуємо пеню, якщо вийшла недоплата ЄСВ до мінімального рівня. Пеню розраховується у сумі 0,1% своєчасно несплаченої суми за кожний день прострочення сплати ЄСВ*** |

* заповнюється лише при виправленні помилки; ** однак, якщо цього не зробити, тобто у разі не відображення зазначеної суми єдиного внеску у ряд. 21 декларації, подавати уточнюючу декларацію не потрібно (роз’яснення ДПС 107.01.07); *** тимчасово, на період дії правового режиму воєнного, надзвичайного стану та впродовж 3-х місяців після припинення або скасування воєнного, надзвичайного стану, штрафні санкції, визначені частиною одинадцятою ст. 25 Закону про ЄСВ, не застосовуються (п. 921 Прикінцевих та перехідних положень Закону про ЄСВ) | |

Особливості заповнення декларації, якщо підприємець був на 1-й чи 2-й групі єдиного податку

Якщо впродовж року був перехід з однієї групи єдиного податку на іншу, то у такому випадку в усіх деклараціях, що подаються впродовж такого року, треба зазначати дані про доходи, які були отримані раніше у відповідних групах. Тобто мають бути заповнені розділи ІІ (група 1) та/або розділ ІІІ (група 2).

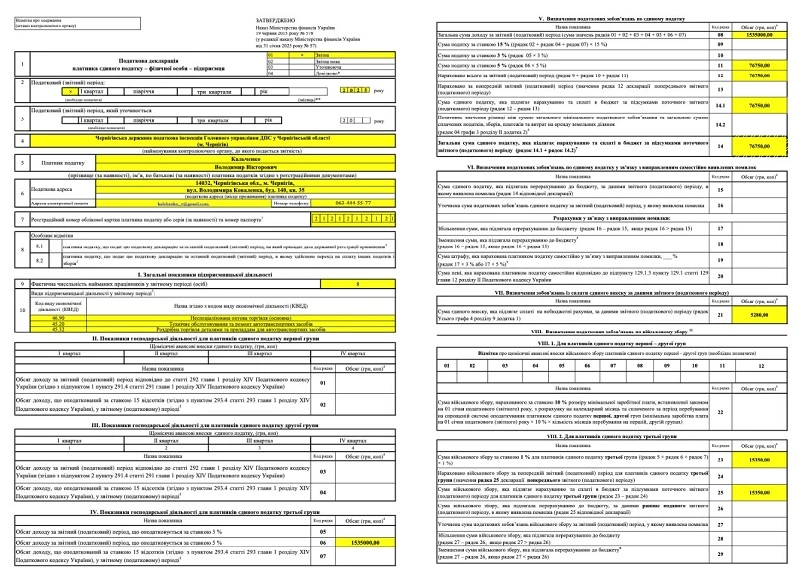

Податкова декларація ФОП група 3: приклад заповнення

За умовами прикладу за 2025 рік підприємець групи 3 єдиного податку (неплатник ПДВ) отримав 1535000 грн.

Приклад заповненої декларації платника єдиного податку групи 3 за І квартал 2025 року наведений нижче. Якщо сплачувався ЄСВ та заповнений Додаток 1, то у такій декларації у ряд. 21 має стояти річна сума ЄСВ з Додатку Д1 та позначка «+» щодо Додатка 1 під основною частиною декларації.

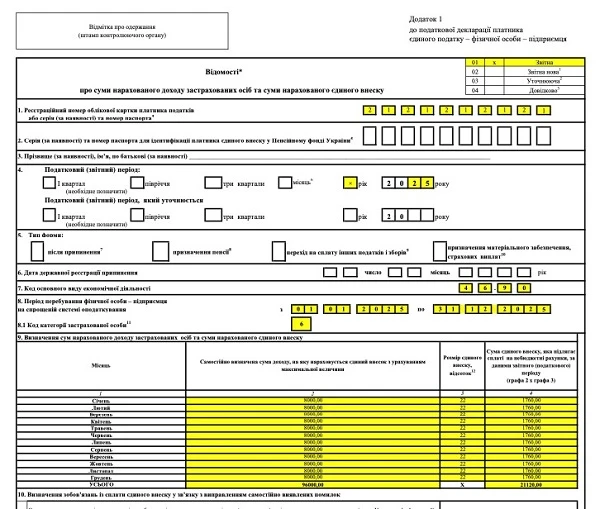

Приклад заповненого Додатку 1 до податкової декларації з єдиного податку групи 3 — ФОП

Наводимо приклад заповненого Додатку 1 для річної декларації за 2025 рік. При цьому мінімальна база ЄСВ у січні-грудні 2025 — 8000 грн, а сума ЄСВ — 1760 грн за відповідні місяці. Якщо Додаток 1 заповнюється, то ще треба навести суму ЄСВ у ряд. 21 основної частини декларації (перенести суму з гр. 4 рядка «Усього» Додатка 1 — у прикладі 21120,00 грн). У декларації за І квартал, півріччя та 9 місяців заповнювати Додаток 1 не треба.

Відповідальність за неподання декларації платника єдиного податку

Неподання чи несвоєчасне подання декларації платника єдиного податку передбачає такі штрафи (п. 120.1 ПК):

- 340 грн за кожне неподання (несвоєчасне подання);

- 1020 грн при повторному порушенні впродовж року.