Декларация единщика группы 3 (физлицо)

Кто и по какой форме подает декларацию плательщика единого налога 3 группы

Физлицо-предприниматель (ФЛП) группы 3 составляет и подает такую же декларацию, как групп 1 и 2 единщиков, — по форме из приказа Минфина от 19.06.2015 № 578 (обновлено приказом Минфина от 31.01.2025 № 57, далее — Приказ № 57). Для ФЛП этой группы там предназначен свой раздел — четвертый. Ее заполняют как предприниматели, уплачивающие единый налог по ставке 3% (плательщики НДС), так и по ставке 5% (неплательщики НДС).

Когда вступает в силу обновленная форма декларации плательщика единого налога 3 группы

Приказ № 57 с обновленной формой декларации вступил в силу 20 февраля 2025 года. По пункту 2 Приказа № 57 новая форма применяется для подачи декларации за отчетные (налоговые) периоды с 2025 года. То есть новая форма применяется для отчетности уже за I квартал 2025 года. Код этой электронной формы — F0103309.

Чого очікувати агропідприємствам у 2026 році

Какие сроки подачи декларации плательщика единого налога ФЛП 3 группы

ФЛП группы 3 (3% и 5%) подают декларацию ежеквартально в 40-дневный календарный (п. 296.3 и пп. 49.18.2 Налогового кодекса Украины, далее — НК). Если последний день подачи декларации приходится на выходной или праздничный день, то в последний день срока подачи считается операционный (банковский) день, следующий за этим выходным или праздничным днем (п. 49.20 НК).

Следовательно, конечной датой подачи декларации за I квартал 2025 года является 12 мая 2025 года включительно (понедельник; 10 мая 2025 года — суббота, поэтому дата подачи перенесена на ближайший рабочий день за выходным, п. 49.20 НК). Декларация плательщика единого налога ФЛП 3 группы представляется нарастающим итогом, а потому включается сумма данных за I, II, III кварталы 2025 года, а не только последний IV квартал.

Налоговая декларация ФЛП 3 группа: как подать

Куда ФЛП представляет декларацию плательщика единого налога 3 группы? Налоговым адресом плательщика единого налога (ФЛП) является место жительства, по которому она берется на учет как налогоплательщик в контролирующем органе (п. 45.1 НК). При этом это можно сделать одним из трех вариантов:

- в бумажном виде лично;

- электронном виде (для этого нужно иметь ключи электронной подписи;

- почтой (не позднее чем за 5 к. дней до истечения предельного срока подачи декларации).

Когда и сколько уплатить единый налог

Налог уплачивается в течение 10 к. дней после предельного срока подачи декларации, поэтому для оплаты за I квартал 2025 года такой датой будет 19 мая 2025 включительно (понедельник).

Если предприниматель не получал за квартал доход, то платить налог не нужно. Существует норма, что если ФЛП не получал в течение отчетного периода доходы и не имеет объекта налогообложения, то он может декларацию не подавать (п. 49.2 НК). Однако лучше все-таки подать пустую, чтобы предотвратить недоразумения с ГНС.

В чем особенности нынешней формы декларации единщика

Нынешняя форма декларации плательщика единого налога группы 3, связанная с Приказом № 57, имеет следующие отличия от предыдущей:

- добавили новый раздел VIII «Определение налоговых обязательств по военному сбору»;

- изменили Приложение 2 с расчетом минимального налогового обязательства (МНО). В разделе I этого приложения наряду с площадью в га сейчас еще и нужно отражать долю пашни, в процентах (%). Эти проценты нуждаются в расчете МНО в гр. 11 и гр. 12 (п. 74 подразд. 10 Переходных положений НК). В разделе II в строку 02.3 теперь входит и военный сбор (ВС) за периоды с 01 января 2025 года по 31 декабря года, в котором будет прекращено или отменено военное положение (п. 1.14 п. 161 подразд. 10 Переходных положений НК).

Алгоритм заполнения декларации плательщика единого налога 3 группы

Третья группа единого налога заполняет заглавную часть декларации, разделы I, IV и V. Раздел VI заполняется при подаче уточняющей декларации при обнаружении ошибки.

Для заполнения строк, при которых данные отсутствуют, следуйте следующему правилу:

- если декларацию подаете в бумажном виде, то делаете прочерк «п»;

- если декларацию подаете в электронной форме, то такую строку оставляете пустой.

АЛГОРИТМ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ЕДИНЩИКА ГРУППЫ 3 | |

Строка | Как заполнять |

Заглавная часть | |

1 | Выбираем тип декларации в зависимости от ситуации и ставим соответствующую отметку (символ «×»). Типы деклараций означают следующее:

|

2 | Ставим отметка «×» против отчетного периода (квартал, полугодие, 3 квартала, год) и указываем год, например «2025». При подаче декларации «Справочно» указывается порядковый номер месяца, за который она подается |

3 | Заполняем только при исправлении ошибки в прошлых отчетных периодах. В этой строке указываем тот период, за который исправляете ошибку. В результате получается:

|

4-7 | Проставляем соответствующие реквизиты органа ГНС и предпринимателя:

|

8 | Заполняем только при прекращении предпринимательской деятельности, то есть закрытии ФЛП (стр. 8.1) или при переходе на общую систему налогообложения (стр. 8.2). В соответствующей строке проставляется отметка «+» |

Раздел I «Общие показатели предпринимательской деятельности» | |

9 | Ставим количество работающих. Плательщики единого налога группы 3 могут иметь любое количество работающих. Численность работников следует указывать за тот месяц отчетного периода, в котором она была максимальной. В этом показателе не учитываются работники, находящиеся в отпуске по беременности и родам, в отпуске по уходу за ребенком до достижения им 3-летнего возраста (или 6-летнего при наличии медицинских показаний). Также не учитываются мобилизованные работники (разъяснение ГНС 107.01 ОИР) |

10 | Указываем виды деятельности с кодами КВЭД-2010, по которым налогоплательщик фактически получал доход в отчетном периоде (разъяснение ГНС 107.01 ОИР). Это означает, что указываются только те коды КВЭД, по которым получался доход в течение отчетного периода, а не все зарегистрированные на ФЛП. Основной вид деятельности при этом следует показать первым в этом перечне и указать после того, что он является основным — после названия этого вида деятельности написать в скобках «основной». Плательщик единого налога в группе 3 может осуществлять все виды деятельности, кроме запрещенных в п. 291.5 НК. Если был получен доход по запрещенному для группы 3 КВЭД, то следует указать его тоже. Аналогично, если доход получен по незарегистрированному КВЭД. Однако при таких обстоятельствах ФЛП теряет право находиться на едином налоге — эта декларация последняя и последующей будет уже право на имущественное состояние и доходы, подаваемые на общей системе налогообложения. Если ожидается доход по незарегистрированному КВЭД, следует сначала внести изменения в реестр ЕГР, то есть зарегистрировать новый КВЭД, а также обновить такую информацию в ГНС через заявление на применение упрощенной системы налогообложения с отметкой «х» — «Внесение изменений» |

Раздел IV. Показатели хозяйственной деятельности для плательщиков единого налога третьей группы | |

05-06 | Указывается накопленный объем дохода за соответствующий отчетный период от осуществления хозяйственной деятельности, облагаемый единым налогом по ставкам:

Следует учесть также границу 9 336 000 грн для группы 3 на 2025 год (1167 минимальных зарплат на 01 января) и то, что доход признается по кассовому принципу: поступление денег на предпринимательский счет — уже доход. Опасным нюансом может стать возврат предпринимателем ранее полученных предоплат за товары (услуги). В этой ситуации необходимо действовать следующим образом* (ИНК ГФС от 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК и разъяснение ГНС в 107.01 ОИР):

В последнем случае доход может получить отрицательное значение |

07 | Отражаем доходы, облагаемые единым налогом по ставке 15% (п. 293.4 НК), если они наличествуют (в таком случае для предпринимателя это будет последняя декларация в качестве плательщика единого налога):

|

Раздел V. Определение налоговых обязательств по единому налогу | |

08 | Повторяем значение ряд. 05 (для 3%) или 06 (для 5%) из раздела IV, если ФЛП не имеет доходов, облагаемых налогом по ставке 15% и не находился на других группах. Если же такие доходы были, то приводится их общая сумма. |

09 | Заполняем только при наличии данных за ряд. 07 раздела IV: сумма дохода по гр. 07 × 15% |

10 | Рассчитываем сумму налога по ставке 3% (= ряд. 05 × 3%) |

11 | Рассчитываем сумму налога по ставке 5% (= ряд. 06 × 5%) |

12 | Находим сумму строк 09-11 |

13 | Указываем общую сумму налоговых обязательств по декларации за прошлый отчетный период (стр. 12 предыдущей декларации). Для декларации за I квартал эта строка будет пустой. Например, если заполняется декларация за IV квартал 2025, то здесь приводится сумма за ряд. 12 декларации за ІІІ квартал 2025. В таком случае пустую строку оставлять нельзя, ведь это приведет к завышению налогового обязательства и появлению недоплаты |

14.1 | Рассчитываем и заносим сумму единого налога, подлежащую начислению и уплате в бюджет по итогам текущего отчетного (налогового) периода: ряд. 12 – ряд. 13 |

14.2 | Если есть сельскохозяйственные угодья, то следует рассчитать и занести положительное значение разницы между суммой общего МНО и общей суммой уплаченных налогов, сборов, платежей и расходов на аренду земельных участков. Предварительно нужно заполнить Приложение 2 и найти в нем значение ряд. 04 кол. 3 раздела II, который и следует перенести в эту строку декларации |

14 | Отражаем здесь сумму налогового обязательства к уплате в бюджет: ряд. 14.1+ряд. 14.2 (по сравнению с прежней формой декларации изменили формулу, поскольку добавились вспомогательные строки — 14.1 и 14.2. Если МНО нет, то ряд. 14 = ряд. 14.1 |

Раздел VI. Определение налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок** | |

15 | Указываем сумму единого налога по ряд. 14 декларации за период, который уточняем, то есть ведется цифра, которая является ошибочной. Исправлять ошибки можно в течение 1095 дней со дня окончания крайней даты отчетности за тот период, в котором была допущена ошибка (ст. 102 НК). Следует также указать исправляемый период в ряд. 3 декларации |

16 | Указываем сумму налогового обязательства за уточняемый период, которая является правильной |

17 | Указываем результат разницы: ряд. 16 – ряд. 15, если возникла недоплата единого налога, то есть ряд. 16 > ряд. 15 |

18 | Указываем результат разницы: ряд. 15 – ряд. 16, если возникла переплата единого налога, то есть ряд. 16 < ряд. 15 |

19 | Насчитываем «самоштраф»***. Если получилась недоплата налогового обязательства (стр. 17), то расчет таков:

|

20 | Начисляем сумму пени***. Эту строчку также заполняем в случае недоплаты налога за уточняемый период. Расчет такой (см. пп. 129.1.3 НК): (стр. 17 + ряд. 19) × ставка НБУ (%) × (количество дней, начиная с 91-го дня возникновения недоплаты по день погашения налогового долга) ÷ (100 × 365). Пеня считается начиная с 91 дня просрочки уплаты единого налога (п. 129.1.3 НК). Это 1-й день начисления пени. Последний день — это день уплаты налогового обязательства (включительно). Ставка НБУ взимается в размере 100%, а база начисления пени включает сумму штрафных санкций (абз. 3 п. 129.4 НК) |

VII. Определение обязательств по уплате единого взноса по данным отчетного (налогового периода) | |

21 | Указываем сумму ЕСВ, которая подлежит уплате по данным отчетного периода, которая рассчитывается в Приложении 1 (там это строка «Всего» гр. 4 разд. 9). Однако эта строка заполняется и Приложение 1 представляется только в декларациях:

То есть эта строка будет пустой:

|

VIII. Определение налоговых обязательств по военному сбору | |

VIII. 2. Для плательщиков единого налога третьей группы | |

23 | Вносим рассчитанную сумму ВС (= (стр. 05 + ряд. 06 + ряд. 07) × 0,01). Например, если объем облагаемого дохода по ставке 5% (стр. 06) — 1 535 000 грн, то в ряд. 23 указывается сумма ВС — 15 350 грн (= 1 535 000 × 0,01) |

24 | Записываем сумму ВС, начисленную за предыдущий отчетный период текущего года (= стр. 23 декларации за предыдущий отчетный период). Это поле пусто в декларации за I квартал |

25 | Записываем итоговую сумму ВС, которая подлежит уплате по итогам текущего отчетного периода (= стр. 23 — стр. 24; в декларации за I квартал стр. 25 = стр. 23). ВС уплачивается в те же сроки, что и единый налог |

строки для уточнения показателей начисления ВС, если в декларациях прошлых периодов допущена ошибка: | |

26 | Вносим сумму ВС с ошибкой, то есть та, которая была приведена в ряд. 25 исправляемой декларации |

27 | Указываем правильную (исправленную) сумму ВС |

28 | Испытываем рассчитанную сумму недоимки ВС (стр. 27 — ряд. 26, если ряд. 27 > ряд. 26) |

29 | Отмечаем рассчитанную сумму переплаты ВС, т.е. уменьшение суммы ВС к уплате (стр. 27 — ряд. 26, если ряд. 27 < ряд. 26). |

Дополнение к налоговой декларации | |

— | Заполняем только, если есть необходимость предоставить налоговикам дополнительную к декларации информацию, например определенные первичные документы, через которые произошла ошибка, пояснительная записка и т.д. |

Приложение 1. Сведения о суммах начисленного дохода застрахованных лиц и о суммах начисленного единого взноса | |

1 | Проставляем отметку «+», если представляется Приложение 1. При стандартной ситуации это будет декларация за весь год |

Приложение 2. Расчет общего минимального налогового обязательства за налоговый (отчетный) год | |

2 | Проставляем отметку «+», если прилагаем Приложение 2. В стандартной ситуации это будет декларация за весь год. Приложение заполняем только, если ФЛП является собственником, арендатором, пользователем на других условиях сельскохозяйственных угодий или главой семейных фермерских хозяйств |

* такой же результат должен быть в Книгах учета доходов (доходов и расходов). Например, можно возвращенные авансы отображать в отдельной графе, уменьшающей доход при расчете общей суммы дохода в Книге. Другой вариант – отображать возвращенные авансы со знаком «минус» в колонке, предназначенной для учета доходов. Поскольку Книга учета сейчас произвольной формы, то ФЛП сам определяет подход для учета возврата авансов; ** этот раздел заполняется для декларации «Уточняющая»; *** сейчас есть освобождение от начисления как «самоштрафа», так и налоговой пени (основание — пп. 69.38 подразд. 10 Переходных положений НК). При этом нет каких-либо ограничений на период, за который исправляется ошибка, она может быть как после, так и до начала военного положения. Однако есть условия этого увольнения, а именно (см. п. 50.1 НК):

| |

Платите гроші ФОПу? Наприклад, замовили послуги у ФОПа, все оплатили, а потім виявилося, що потрібно було сплатити ще й ПДФО та військовий збір. Розповімо, що треба знати, щоб уникнути таких ситуацій і зробити все правильно

Как заполнять Приложение 1 (ЕСВ) к декларации плательщика единого налога

Приложение 1 (ЕСВ) к декларации подается, если предпринимателем уплачивался единый социальный взнос (ЕСВ), который почти все предприниматели рассчитывают с минимальной базы (в январе-декабре 2025 года — 8000 грн). Эта база начисления и рассчитана ЕСВ и декларируется в Приложении 1 в строках относительно тех месяцев, за которые уплачивался ЕСВ.

На 2025 год обязанность уплаты ЕСВ возобновлена (!) согласно п. 3 Заключительные положения Закона о Госбюджете 2025. В прошлые годы была возможность не платить ЕСВ за «военное» освобождение от ЕСВ, которое действовало с марта 2022 года. За ним все предприниматели могли во время военного положения и 12 месяцев после его завершения не платить ЕСВ (п. 9 19 Заключительных и переходных положений Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464 (далее — Закон о ЕСВ). Правда, при этом не начислялся и страховой стаж, влияющий, в частности, на начисление таких соцвыплат, как пенсии, декретные, больничные. Однако на 2025 год норма п. 919 Заключительных и переходных положений Закона о ЕСВ приостановлено (не отменено, а именно приостановлено).

Если же ЕСВ вообще ни за один месяц не уплачивалось, то Приложение 1 (ЕСВ) не нужно подавать вообще. Если у единщика нет сельскохозяйственных угодий, то Приложение 2 (МНО) ему заполнять не нужно. Как следствие, типичной ситуацией для большинства единщиков для 2025 года является то, что у декларации вообще нет никаких приложений.

Порядок заполнения Приложения 1 из ЕСВ:

АЛГОРИТМ ЗАПОЛНЕНИЯ ПРИЛОЖЕНИЯ 1 (ЕСВ) | |

Строки | Как заполнить |

Заглавная часть | |

Тип декларации | Проставляем отметку «×», соответствующую типу декларации: «Отчетная», «Отчетная новая», «Уточняющая» или «Справочно». Тип декларации соответствует тому, какой был указан в основной части декларации |

1 | Повторяем регистрационный номер учетной карточки плательщика налога (налоговый номер) |

2 | Это поле заполняем только для лица, которое по религиозным убеждениям не имеет налогового номера, о чем должно быть указано в его паспорте |

3 | Отмечаем полностью фамилию, имя, отчество предпринимателя |

4 | Заполняем аналогично основной части декларации. Чаще здесь ставят отчетный период «год», ведь отчетность по ЕСВ происходит за весь год (исключение, например при закрытии ФЛП или подаче декларации «Справочно»). Следующую строчку заполняем только для исправляющей декларации «Уточняющая». Здесь указываем налоговый период, по которому исправляем ошибка. В этом случае отчетные периоды в первой и второй строках гр. 4 совпадают |

5 | Указываем тип формы — только в случае, если подается это приложение как «ликвидационное» при закрытии ФЛП или же подаем декларацию «Справочно» |

6 | Заполняем только при закрытии ФЛП — здесь нужна дата государственной регистрации прекращения |

7 | Указываем код по КВЭД, который в основной части декларации указан в гр. 10 как основной |

8 | Указываем период пребывания на упрощенной системе. Если декларация подается за год и ФЛП был плательщиком единого налога весь 2025 год, то период с 1 января по 31 декабря 2025 года. Ниже в поле 8.1 указываем код «6», что означает ФЛП, находящийся на упрощенной системе налогообложения |

9. Определение сумм начисленного дохода застрахованных лиц и суммы начисленного единого взноса | |

9, гр. 2 | Отмечаем доход, являющийся базой начисления ЕСВ. Как правило, здесь отмечают минимальную базу ЕСВ, чем размер минимальной зарплаты за соответствующий месяц (январь-март 2025 года — 8000 грн). Однако сумма такого дохода не имеет никакого отношения к реальному доходу, получаемому ФЛП. Фактически это условная сумма. Можно указывать и суммы больше минимальной базы, но тогда и ЕСВ следовало платить больше (иногда ФЛП так поступают перед выходом в отпуск по беременности и родам или на пенсию). Однако более 20 минимальных зарплат в 2025 году указывать нельзя (январь-март 2025 года — 160000 грн). Ставим ноль («0,00»), если решили воспользоваться за этот месяц «военным» освобождением от ЕСВ |

9, гр. 3 | Указываем ставка ЕСВ. То есть «22,0%». Делаем это и тогда, когда ЕСВ не уплачивался и в графе 2 стоит 0,00 грн |

9, гр. 4 | Заполняем как результат умножения (= гр. 2 × гр. 3). Если ЕСВ уплачивался с минимальной базы, то выходит для января-декабря 2025 1760 грн (= 8000 грн × 0,22). Итог по гр. 4 переносится в ряд. 21 раздела VII декларации** |

10. Определение обязательств по уплате единого взноса в связи с исправлением самостоятельно выявленных ошибок* | |

1 | Указываем ошибочную сумму ЕСВ за тот отчетный период, который исправляем |

2 | Указываем правильную (нужную) сумму ЕСВ за тот период, который исправляем |

3 | Указываем сумму недоимки ЕСВ, если таковая возникает (= ряд. 2 — ряд. 1) |

4 | Указываем сумму переплаты ЕСВ, если таковая возникает (= ряд. 1 — ряд. 2) |

5 | Насчитываем пеню, если вышла недоплата ЕСВ до минимального уровня. Пеню рассчитывается на сумму 0,1% своевременно неуплаченной суммы за каждый день просрочки уплаты ЕСВ*** |

* заполняется только при исправлении ошибки; ** однако если этого не сделать, то есть в случае не отражения указанной суммы единого взноса в ряд. 21 декларации, подавать уточняющую декларацию нет необходимости (разъяснение ГНС 107.01.07); *** на время действия правового режима военного, чрезвычайного положения и в течение 3-х месяцев после прекращения или отмены военного, чрезвычайного положения, штрафные санкции, определенные частью одиннадцатой ст. 25 Закона о ЕСВ, не применяются (п. 921 Заключительных и переходных положений Закона о ЕСВ | |

Особенности заполнения декларации, если предприниматель находился на 1-й или 2-й группе единого налога

Если в течение года был переход с одной группы единого налога на другую, то в таком случае во всех декларациях, подаваемых в течение такого года, следует указывать данные о доходах, полученных ранее в соответствующих группах. То есть должны быть заполнены разделы ІІ (группа 1) и/или раздел ІІІ (группа 2).

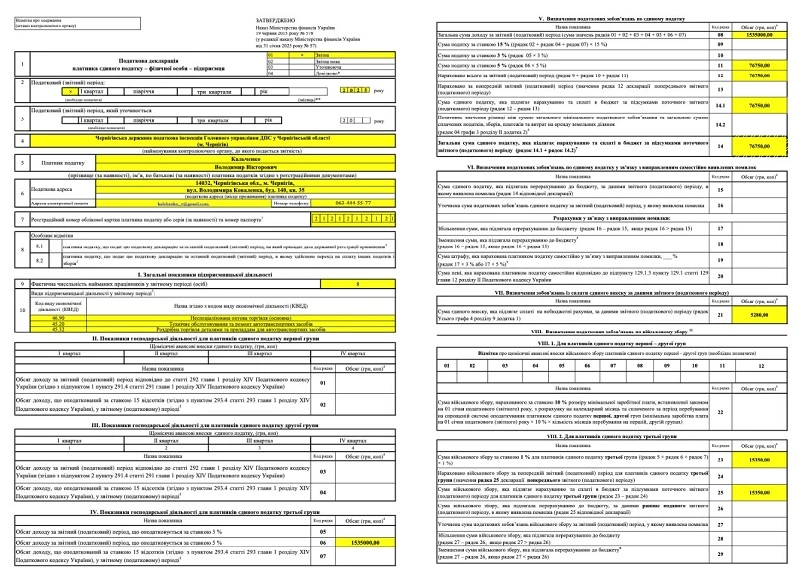

Налоговая декларация ФЛП группа 3: пример заполнения

По условиям примера за 2025 год предприниматель группы 3 единого налога (неплательщик НДС) получил 1535000 грн.

Пример заполненной декларации плательщика единого налога группы 3 за I квартал 2025 года приведен ниже. Если уплачивалось ЕСВ и заполнено Приложение 1, то в такой декларации в ряд. 21 должна стоять годовая сумма ЕСВ из Приложения Д1 и отметка «+» по Приложению 1 под основной частью декларации.

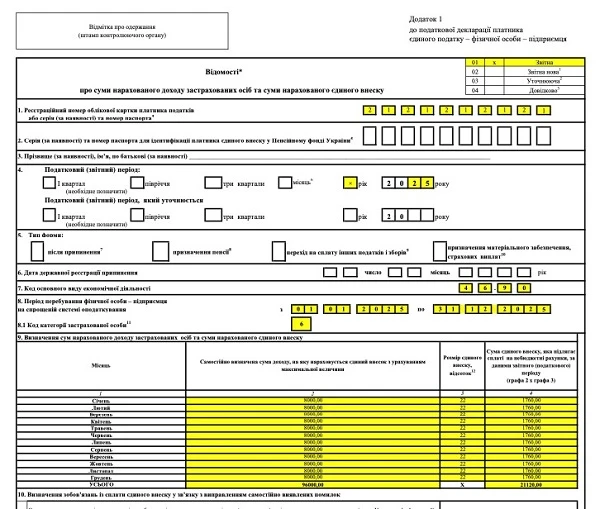

Пример заполненного Приложения 1 к налоговой декларации по единому налогу группы 3 — ФЛП

Приводим пример заполненного Приложения 1 для годовой декларации за 2025 год. При этом минимальная база ЕСВ в январе-декабре 2025 — 8000 грн, а сумма ЕСВ — 1760 грн за соответствующие месяцы. Если Приложение 1 заполняется, то еще нужно привести сумму ЕСВ в ряд. 21 основной части декларации (перенести сумму из гр. 4 строки «Всего» Приложения 1 — в примере 21120,00 грн). В декларации за I квартал, полугодие и 9 месяцев заполнять Приложение 1 не следует.

Ответственность за непредставление декларации плательщика единого налога

Непредставление или несвоевременное представление декларации плательщика единого налога предусматривает следующие штрафы (п. 120.1 НК):

- 340 грн за каждое неподача (несвоевременная подача);

- 1020 грн при повторном нарушении в течение года.