Що таке талон на пальне та паливна картка

Суть придбання талонів на пальне, а також так званих паливних карток одна — підприємство здійснює попередню оплату продавцю готівковими або безготівковими коштами, а фактично отримує пальне вже під час заправки автомобіля. Охарактеризуємо такі поняття відповідно до нормативних документів. Поняття талона визначає розділ 3 Інструкції про порядок приймання, транспортування, зберігання, відпуску та обліку нафти і нафтопродуктів на підприємствах і організаціях України, затвердженої спільним наказом Міненергетики, Мінекономіки, Мінтрансу, Держспоживстандарту від 20.05.2008 № 281/171/578/155 (далі — Інструкція № 281). Тож талоном є документ, придбаний за відпускною ціною обумовленого номіналу, який підтверджує право його власника отримати на автозаправній станції (АЗС) фіксовану кількість нафтопродукту певного найменування і марки.

Форму, зміст та ступінь захисту бланків талонів установлює емітент талона. Причому необхідними елементами талона є його серійний та порядковий номери.

Водночас загальновживаного в побуті поняття «паливна картка» Інструкція № 281 не визначає та не використовує. Натоміть таку картку називають платіжною. Тобто це спеціальний платіжний засіб у вигляді емітованої в установленому законодавством порядку пластикової чи іншого виду картки, що використовується для ініціювання переказу коштів з рахунку платника або з відповідного рахунку банку з метою оплати вартості товарів і послуг.

Порядок використання та видачі паливних карток підприємство узгоджує з продавцями палива на основі договору. Вебінари для бухгалтерів 2026

Як документувати придбання талонів і карток

Талон виступає документом, який засвідчує право його власника отримати пальне на АЗС. Так само заправку автомобіля можна здійснити з використанням паливних карток. Однак сам факт придбання пального треба підтвердити окремим первинним документом. Зазвичай роль такого документа відіграє видаткова накладна.

Оприбутковувати пальне можна й на підставі будь-якого іншого документа, реквізити якого відповідають вимогам статті 9 Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16.07.1999 № 996-XIV.

Видаткову накладну чи інший первинний документ, який виконує аналогічні функції, продавець переважно надає покупцю водночас з видачею паливної картки або талона. Зважаючи на чинну практику оформлення договорів з великими постачальниками пального, дата видачі такого первинного документа зазвичай фіксує й перехід права власності на пальне до покупця. Повноваження на отримання паливної картки або талона конкретною особою — представником підприємства-покупця (наприклад, водієм) підтверджуватиме довіреність, письмовий договір тощо (п. 2.5 Положення про документальне забезпечення записів у бухгалтерському обліку, затвердженого наказом Мінфіну від 24.05.1995 № 88).

Нагадаємо, що з 01.01.2015 під час одержання матеріальних цінностей вже не обов’язково використовувати лише довіреності. Так само канула в небуття і її типова форма.

Увага: повноваження на отримання паливної картки або талона представником підприємства — покупця підтверджуватиме довіреність, письмовий договір тощо

Тепер перейдемо до документа, який підтвердить факт списання використаного пального.

Раніше для списання пального для роботи автомобіля застосовували подорожній лист за типовою формою. Зважаючи, що наразі вже немає затвердженої типової форми подорожнього листа ані для легкового, ані для вантажного автомобіля, підприємство може використовувати для таких цілей первинний документ, складений довільної форми з урахуванням обов’язкових реквізитів для первинного документа.

Зі свого боку рекомендуємо користуватися вже нечинною формою подорожнього листа, прибравши перед цим з нього згадку про затвердження певним наказом.

Окремо наголосимо на потребі збереження чеків, які надаватиме продавець при оплаті пального та його видачі на АЗС.

Як обліковувати отримання пального за талонами та картками

Попри те що підприємство, отримуючи талон або паливну картку, фактично ще не одержує пального, вартість останнього відображають на балансі підприємства. Адже на АЗС таке пальне перебуває лише на зберіганні, допоки підприємство не вирішить його забрати.

Акцентуємо увагу, що підставою для оприбуткування палива на баланс підприємства буде видаткова накладна або інший первинний документ, а не талон чи паливна картка.

Увага: підставою для оприбуткування палива на баланс підприємства виступатиме видаткова накладна або інший первинний документ.

Вартість придбаного за талонами або паливною карткою пального підприємство відображає на субрахунку 203 «Паливо». У цілях аналітичного обліку можна виділяти вартість пального, яке перебуває на АЗС, у баках автомобілів тощо.

Списання вартості пального на витрати відбуватиметься лише при його фактичному використанні, що підтверджуватимуть первинні документи (наприклад, подорожні листи).

Як оподатковувати отримання пального за талонами та картками

Податок на прибуток

Вкотре нагадаємо, що з 01.01.2015 об’єкт оподаткування податком на прибуток визначають за правилами бухгалтерського обліку. Підприємства, в яких річний дохід перевищує 20 млн. грн., зобов’язані коригувати такий об’єкт на різниці, визначені відповідно до розділу ІІІ Податкового кодексу України (ПКУ). На різниці доведеться зважати й тим, хто не повідомить контролюючі органи про рішення їх не застосовувати (ст. 134 ПКУ).

При відображенні витрат, пов’язаних з використанням пального, підприємство повністю спирається на дані бухгалтерського обліку. Такі витрати впливатимуть на об’єкт оподаткування податком на прибуток та не формуватимуть різниці відповідно до розділу ІІІ ПКУ.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

ПДВ

За умови наявності податкової накладної, зареєстрованої в Єдиному реєстрі податкових накладних підприємство матиме право на податковий кредит під час купівлі пального за талонами та паливними картками (п. 201.1, 198.5 ПКУ). Дату відображення податкового кредиту визначають за правилом «першої події». А першою подією буде здійснення попередньої оплати за пальне.

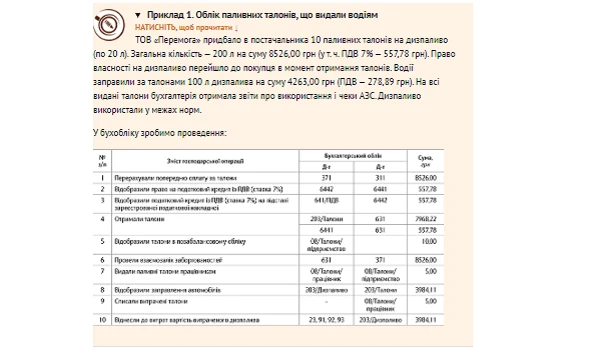

Приклад 1. Облік паливних талонів, що видали водіям

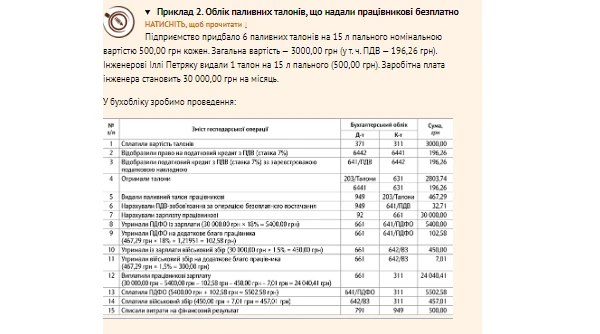

Приклад 2. Облік паливних талонів, що надали працівникові безплатно

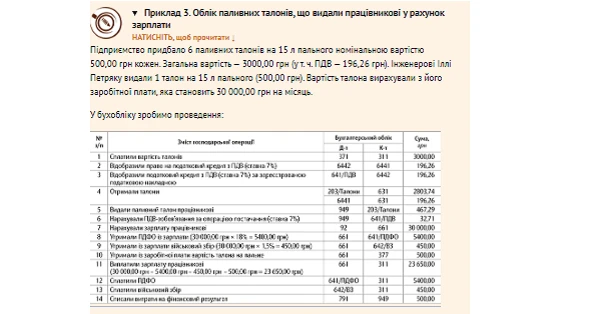

Приклад 3. Облік паливних талонів, що видали працівникові у рахунок зарплати

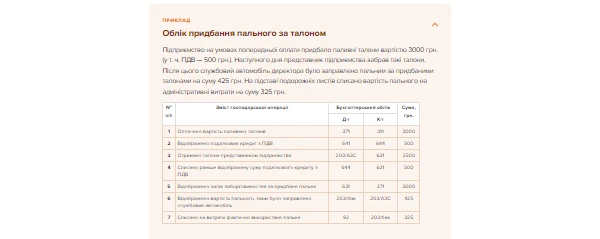

Приклад 4. Облік придбання пального за талоном

Що робити, якщо сплив строк дії талонів

Якщо строк дії талонів сплив, маєте два варіанти дій:

- обміняти старі талони на нові (з доплатою — якщо ціна зросла). Це можна зробити за домовленістю з постачальником;

- списати талони з балансу підприємства на підставі інвентаризаційної відомості та протоколу інвентаризаційної комісії, що затвердив керівник підприємства.

Списання талонів відобразіть в обліку проведенням: Д-т 949 «Інші витрати операційної діяльності» — К-т 203/Талони «Паливо». Також маєте відкоригувати податковий кредит за пунктом 198.5 ПК, адже талони не використали у госпдіяльності підприємства. Тому нарахуйте компенсувальні зобов’язання з ПДВ.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Працівник заправив власне авто через паливну картку підприємства: як оформити й оподаткувати

Паливні картки випускають в обіг у вигляді пластикової картки або ваучера. Такий документ дає право придбати пальне на АЗС.

Паливна картка є товарно-розпорядчим документом. На її підставі видають (повертають) пальне. Паливна картка не є розрахунковим або платіжним засобом.

Чи є заправлення авто працівника реалізацією пального

Реалізація пального — це будь-яка фізична передача (відпуск, відвантаження) пального на митній території України за плату або без неї, що передбачає передачу права власності або розпорядження (пп. 14.1.212 ПКУ).

Якщо працівник заправив власне авто за паливною карткою підприємства та використав це пальне для власних потреб — вважають, що таке пальне використали не у госпдіяльності підприємства. Тому податківці можуть розцінити цю операцію як реалізацію пального.

Як відобразити в обліку заправлення авто працівника за допомогою паливної картки підприємства, залежить від того, чи уклало підприємство із працівником договір оренди його автомобіля. Від наявності договору залежить і те, чи має підприємство зареєструватися платником акцизу та нараховувати податок. Далі розглянемо обидва випадки.

Якщо оформили договір оренди авто

Щоб не реєструватися платником акцизу й не отримувати ліцензію на оптову торгівлю пальним, можете укласти договір оренди або позички авто у працівника. Складіть його письмово та засвідчте нотаріально (ст. 799 ЦКУ передати наймачеві майно у користування за плату на певний строк (ст. 759 ЦКУ).

За договором позички одна сторона (позичкодавець) безоплатно передає або зобов’язується передати другій стороні (користувачеві) річ для користування протягом встановленого строку. Користування річчю вважають безоплатним, якщо сторони прямо домовилися про це або якщо це випливає із суті відносин між ними (ч. 1, 2 ст. 827 ЦКУ).

Про безоплатність користування автомобілем запишіть у договорі позички, щоб податківці не вважали такий договір договором оренди.

Увага: за договором позички ПДФО та військового збору не нараховуйте.

За договором позички працівник не отримує доходу, тому ПДФО та військового збору нараховувати не потрібно.

Договір оренди або позички мають підписати обидві його сторони — орендодавець (позичкодавець) та орендар автомобіля (користувач).

Але якщо підприємство орендує авто у директора, виходить, що він має підписати договір з обох сторін. При цьому представникові заборонено вчиняти правочин від імені особи, яку він представляє, у своїх інтересах або в інтересах іншої особи, представником якої він одночасно є, за винятком комерційного представництва, а також щодо інших осіб, встановлених законом (п. 3 ст. 238 ЦКУ).

Директор підприємства є його представником, тому він не може підписувати договір з обох сторін — це є порушенням пункту 3 статті 238 ЦКУ.

Тому якщо статут підприємства надає право підписувати договори не лише директорові, нехай договір оренди або позички підпише така особа.

Увага: уклали договір оренди авто — не реєструйтеся платником акцизу, а пальне списуйте на витрати підприємства.

Якщо ж за статутом договори може підписувати лише директор, він мусить видати довіреність на підписання договору іншому працівникові. Таку довіреність складіть письмово та засвідчте нотаріально (ч. 1 ст. 245 ЦКУ).

Коли матимете в оренді такий автомобіль, зможете списувати пальне на витрати підприємства (відрядження працівника, пересування містом, перевезення вантажів тощо). Договір оренди підтверджує використання пального у господарській діяльності підприємства, зокрема, для обліку податкового кредиту з ПДВ. Без договору не зможете довести зв’язок із господарською діяльністю, адже автівка належить працівникові, а не підприємству.

Якщо не уклали договору оренди

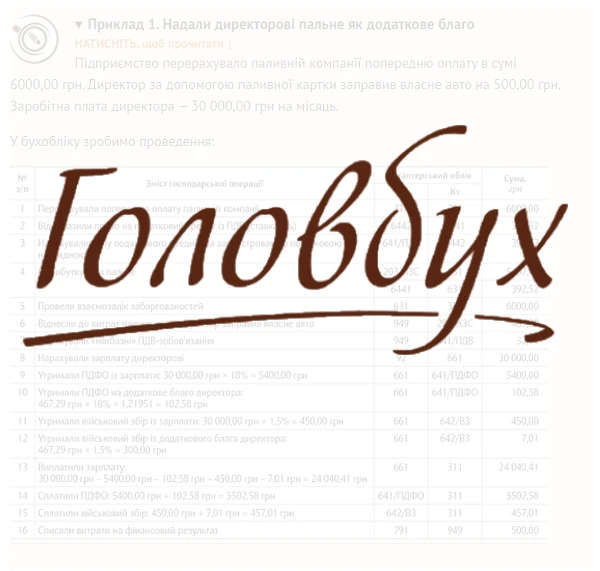

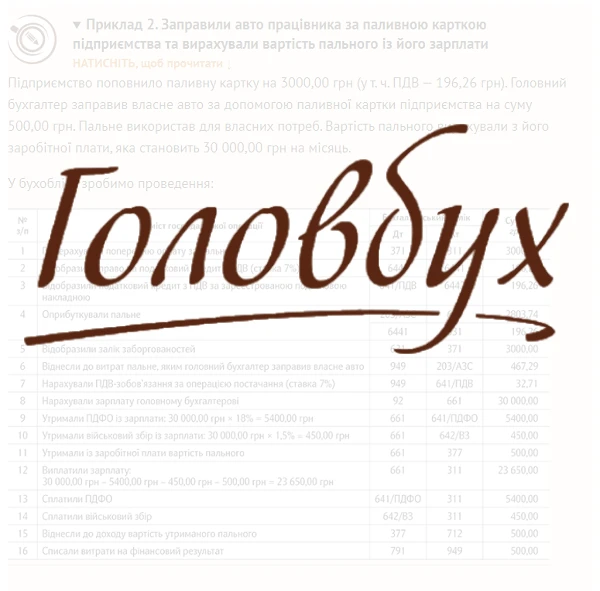

Якщо не оформлювали договір оренди, заправлення авто працівника можете провести в обліку як додаткове благо, подарунок або вирахувати вартість пального із заробітної плати.

Додаткове благо | |||

Подарунок працівникові | |||

Вирахування вартості пального із зарплати | |||

Стаття підготовлена за матеріалами журналу «Головбух»