Премія за підсумками року: нарахування та оподаткування

Винагорода за підсумками роботи за рік належить до складу зарплати як інші заохочувальні виплати (ч. 3 ст. 2 Закону «Про оплату праці» від 24.03.1995 № 108/95-ВР, далі — Закон про ОП).

Премія в розрахунку середньої зарплати

Незалежно від того, як названо цю виплату, визначте у колективному договорі умови запровадження премій, винагород та інших заохочувальних виплат. Як додаток до колективного договору затвердьте Положення про виплату винагороди (див. Додаток). Якщо колективного договору на підприємстві не уклали, погодьте ці питання з виборним органом первинної профспілки, що представляє інтереси більшості працівників. Якщо немає профспілки — з іншим органом, уповноваженим на представництво трудовим колективом (ч. 2 ст. 97 Кодексу законів про працю, далі – КЗпП). Наприклад, можна зібрати загальні збори трудового колективу й там затвердити дане положення.

Зразок додатка до Колективного договору (витяг)

Як правило, премія за рік нараховується й виплачується не в грудні, а десь на початку наступного року (січень-лютий). Це пов’язано з тим, що роботодавцю треба спочатку визначити фінансовий результат підприємства, а потім уже вирішити скільки коштів можна направити на премії. Місяць виплати премії впливає на її оподаткування ПДФО, військовим збором і нарахування ЄСВ. Також місяць виплати премії впливає на обчислення середньої зарплати, наприклад при розрахунку відпускних.

Що записати у Положенні про виплату винагороди

У Положенні про виплату винагороди за підсумками роботи за рік визначте:

- як винагорода залежить від результатів господарської діяльності підприємства за рік;

- які показники впливають на розмір премії;

- яким категоріям працівників виплачуються такі премії;

- чи виплачують винагороду тим, хто звільнився протягом року;

- строки виплат премій;

- порядок призначення премії/винагороди. Наприклад, чи має бути подання безпосереднього керівника працівника, хто саме приймає остаточне рішення про преміювання тощо.

Позаяк виплата є заохочувальною, її розмір доцільно обчислювати зважаючи на особисті заслуги працівників та їхній внесок у загальні показники діяльності підприємства.

За базу для обчислення суми винагороди, як правило, беруть посадовий оклад (тарифну ставку) або показник середньомісячної зарплати, до якого застосовують коригувальні коефіцієнти.

Наприклад, річна премія у розмірі одного окладу (100%), 1.5 оклади (150%), 2-х окладів (200%) і т.п. Певних обов’язкових для всіх вимог щодо розміру цих коефіцієнтів немає, тому підприємство питання розміру премій може вирішити самостійно у межах правил, які визначені положенням про преміювання або колективним договором. Якщо ж і там це все не визначено, то тоді все вирішує керівник у межах своїх повноважень.

Тож суму винагороди працівникові слід обчислювати з огляду на:

- час, фактично відпрацьований протягом календарного року;

- стаж роботи на підприємстві;

- досвід роботи за професією чи спеціальністю;

- підвищення кваліфікації, набуття нових навичок і знань протягом календарного року;

- ефективність і своєчасність виконання роботи;

- ініціативність, активність, впровадження нових проектних рішень;

- його вклад у загальний фінансовий результат підприємства чи досягнення інших цілей, які ставляться підприємством, наприклад соціальних.

Можна для обговорення створити навіть комісію, до якої залучити представників кадрової служби, бухгалтерії та профспілки в залежності від структури підприємства. На малих підприємствах усе може вирішити й власник/керівник одноосібно.

Увага: при нарахуванні премій обов’язково слід зважати на внутрішні документи підприємства (колективний договір, положення про преміювання тощо).

- Як підприємства зобов’язані проводити інвентаризацію

- Коли проводити інвентаризацію на підприємстві

- Як створити інвентаризаційну комісію

- Як оплачувати роботу з проведення інвентаризації

- Як документувати результати отримані під час інвентаризації

- Відповідальність за несвоєчасну або неякісну інвентаризацію

Як нарахувати й оподаткувати річну премію

Основою для нарахування премії є підготовлений наказ про преміювання працівників. Він має містити список працівників, за яким записані уже розраховані суми винагороди для кожного працівника. Це і є підставою нарахувати винагороду.

Зразок наказу про виплату винагороди:

Бухгалтерський облік річної премії

Суми винагороди за підсумками року віднесіть до відповідних витрат підприємства (НП(С)БО 16 «Витрати»). Наприклад, якщо премія бухгалтеру, то має бути у складі адміністративних витрат, як і інша його зарплата.

Річні премії не вимагають нарахування забезпечення, так як сама собою робота протягом року не дає працівнику права на річну премію. Вона залежить від результату підприємства в цілому та рішень керівництва. Отже, ніякого забезпечення на зразок забезпечення відпускних для річних премій створювати не потрібно (п. 8 НП(С)БО 26 «Виплати працівникам»).

Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Податковий облік річних премій

Винагорода за підсумками року оподатковується ПДФО і військовим збором (ВЗ) так само, як зарплату. Тобто включіть її до загального оподатковуваного доходу місяця, в якому нарахували винагороду (Приклад 1). У Податковому розрахунку цю виплату слід показати за той місяць, коли її було нараховано. Незважаючи на те, що річна премія стосується минулого року оподатковується вона завжди за правилами того місяця, в якому нараховується.

Приклад 1. Облік винагороди за підсумками року. Працівнику Кузьменку В.О. нарахували зарплату за січень 2026 року — 16 000 грн і винагороду за підсумками року — 15 000 грн. Виплатити планують 06.02.2026. Наведемо облік розрахунків із працівником. Бухгалтерські проведення з нарахування винагороди наведені у таблиці нижче.

ОБЛІК РІЧНОЇ ВИНАГОРОДИ ЗА ПІДСУМКАМИ РОКУ | ||||

№ з/п | Зміст господарської операції | Дт | Кт | Сума, грн |

1 | нарахована зарплата Кузьменку В.О. за січень 2026 року і винагорода за підсумками року (=16 000 + 15 000) | 23 | 661 | 31 000 |

2 | нарахований ЄСВ на зарплату і винагороду (=31 000 грн × 0,22) | 23 | 651 | 6820 |

3 | утримано із зарплати і винагороди: | |||

| 661 | 641 | 5580 | |

| 661 | 642 | 1550 | |

4 | перераховано до бюджету: | |||

| 651 | 311 | 6820 | |

| 641 | 311 | 5580 | |

| 642 | 311 | 1550 | |

5 | виплачена зарплата, включаючи аванс, на картковий рахунок (= 31 000 – 5580 – 1550) | 661 | 311 | 23 870 |

На суму винагороди нараховується ЄСВ у місяці, в якому вона була нарахована згідно з розрахунковою відомістю, з огляду на максимальну величину бази нарахування єдиного внеску (ч. 3 ст. 7 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464-VI, далі — Закон про ЄСВ).

Річна премія у Додатку 4ДФ Податкового розрахунку

Сума винагороди разом із зарплатою відображається у Додатку 4ДФ Податкового розрахунку в одному рядку — з ознакою доходу «101».

У Додатку Д1 Податкового розрахунку за січень зарплата разом із річною винагородою слід вносити також одним рядком:

- код застрахованої особи «1» — графа «08»;

- місяць — «012026» — графа «10»;

- кількість календарних днів перебування у трудових відносинах — «31» — графа «14»;

- суму нарахованої зарплати разом із винагородою — «31000,00» — графи «16» і «17»;

- нарахований ЄСВ — «6820,00» — графа «20».

Як виплатити річну премію колишнім працівникам

Строки виплати винагороди за підсумками роботи за рік встановіть у Положенні про виплату винагороди, адже вони залежать від результатів діяльності підприємства за рік. Тому неможливо її виплатити, коли відбувається остаточний розрахунок з працівником під час його звільнення. Це не буде порушенням статей 47 і 116 КЗпП.

Винагороду звільненим працівникам слід виплачувати, коли й решті працівників — у строки, встановлені Положенням про виплату винагороди. Але тут виникають нюанси щодо оподаткування і нарахування єдиного внеску.

ПДФО і військовий збір

Сума винагороди за підсумками року, яку нарахували працівнику після звільнення, не є зарплатою. Підприємство як податковий агент під час нарахування і виплати винагороди утримує із цієї суми ПДФО та військовий збір (пп. 164.2.2 Податкового кодексу, далі — ПК). У Додатку 4ДФ Податкового розрахунку таку виплата відображається як інші доходи з ознакою доходу «127».

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

ЄСВ

Сума винагороди, яку виплачують звільненому працівникові, залежить від того, скільки часу він відпрацював протягом року. Тобто це виплата за відпрацьований час.

Щоб визначити суму, на яку потрібно нарахувати ЄСВ, треба поділити зарплату за відпрацьований час на кількість місяців, за які її було нараховано (абз. 2 ч. 2 ст. 7 Закону про ЄСВ). ЄСВ за кожен із цих місяців нараховується з урахуванням мінімальної бази нарахування ЄСВ, що була чинною у відповідному місяці.

Приклад 2. Виплата винагороди колишнім працівникам. Колишньому працівникові Кравченку Л.І., який звільнився у квітні 2025 року, нарахували у січні 2026 винагороду за підсумками роботи за 2025 рік — 3000 грн.

Умовно вважатимемо, що в січні–квітні 2025 року база нарахування ЄСВ була більшою за розмір мінімальної зарплати.

Звільнена особа відпрацювала лише чотири місяці впродовж 2025 року, тому:

- база нарахування для кожного місяця із січня по квітень 2025 року становить: 3000 грн ÷ 4 = 750 грн;

- сума ЄСВ за місяць дорівнює: 750 грн × 22% = 165 грн;

У Додатку Д1 Податкового розрахунку винагорода відображається у стількох рядках, за скільки місяців її було нараховано. Обов’язково зазначте у графі «09» код типу нарахувань — «1».

Річна премія, доплата до мінімалки та індексація

Доплата до мінзарплати

Незалежно від того, коли саме була виплачена винагорода за підсумками роботи за 2025 рік, її суму слід враховувати, коли визначається сума доплати до мінімальної зарплати. Адже така виплата не входить до переліку виплат (ч. 2 ст. 31 Закону про ОП), яких не враховують для забезпечення мінімального рівня.

Наприклад, якщо працівник має у січні 2026 року оклад 9000 грн і внаслідок нарахування премії загальна зарплата вийшла за межі 8647 грн (очікувана мінімальна зарплата січня 2026 року), то доплату до мінімалки нараховувати не потрібно.

Індексація

Індексації підлягають виплати, що не мають разового характеру (ч. 1 ст. 2 Закону України «Про індексацію доходів населення» від 03.07.1991 № 1282-XII). Винагорода за підсумками роботи за 2025 рік — виплата одноразова. Тому вона не індексується. Коли визначається сума підвищення зарплати для проведення індексації, її також не потрібно враховувати. Наприклад, не потрібно її враховувати, якщо у січні 2026 року працівникам проводиться підвищення окладів і саме в цьому місяці нараховується винагорода за 2025 рік.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Річна премія при розрахунку лікарняних

Як враховувати винагороду, залежить від того, для якої виплати обчислюється середня зарплата й коли її нарахували: поточного року за поточний або поточного за попередній рік.

Середня зарплата для лікарняних і декретних визначається за правилами, що визначені в Порядку обчислення середньої заробітної плати (доходу, грошового забезпечення) для розрахунку виплат за загальнообов’язковим державним соціальним страхуванням, який затверджений постановою КМУ від 26.09.2001 № 1266 (далі — Порядок № 1266).

При розрахунку середньої зарплати для лікарняних річна премія, місяць нарахування якої потрапив у розрахунковий період, включається повністю. Так, абзац 1 пункту 3 Порядку № 1266 не містить ніяких винятків щодо премій. Він встановлює, що включається у розрахунок зарплата, нарахована за розрахунковий період. Аналогічне правило дії й для розрахунку середньої для декретних (допомоги у звʼязку з вагітністю та пологами).

Увага: річна премія повністю враховується у дохід місяця свого нарахування при обчисленні середньоденної для лікарняних і декретних.

Однак є одна умова — у місяці нарахування річної премії працівник має відпрацювати хоча б один день. Якщо весь місяць невідпрацьований з поважних причин, то він увесь повністю не входить до розрахункового періоду. У такому разі не враховуються всі виплати, які були у такому місяці, включаючи й річну премію. Це правило містить абз. 2 п. 3 Порядку № 1266, а також є роз’яснення у листі ФСС з ТВП від 20.09.2016 № 2.4-46-1616.

Зверніть увагу, що за Порядком № 1266 НЕ вважається поважною причиною щорічна відпустка. Поважними причинами за п. 3 Порядку № 1266 є:

- лікарняний (тимчасова непрацездатність);

- відпустка у зв’язку з вагітністю та пологами;

- відпустка для догляду за дитиною до досягнення нею 3 (6)-річного віку;

- відпустка без збереження зарплати;

- призупинення трудових відносин внаслідок російської агресії.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

Увага: якщо працівник у місяці нарахування річної премії не відпрацював жодного дня з поважних причин, то така премія не враховується при обчисленні середньої для лікарняних і декретних.

Розглянемо приклади щодо врахування річних премій у розрахунку середньої для лікарняних (для декретних — те ж саме).

Приклад 3. Річна премія у розрахунковому періоді лікарняних. Працівник йде на лікарняний у лютому 2026 року. У січні 2026 року йому була нарахована річна премія у розмірі 10000 грн — за 2025 рік. Розрахунковим періодом для обчислення лікарняних тоді є лютий 2025–січень 2026 (12 місяців). У цей період потрапляє й місяць нарахування премії (січень 2025). Отже, вся премія (10000 грн) включається у доходи такого розрахункового періоду при обчисленні середньоденної для нарахування лікарняних.

Приклад 4. Щорічна премія у місяці лікарняних. Працівник іде на лікарняний у січні 2026 року. Річна премія нараховувалася:

- у січні 2026 року у розмірі 12000 грн — за 2025 рік;

- у січні 2025 року у розмірі 10000 грн — за 2024 рік.

Розрахунковим періодом для нарахування лікарняних тоді є січень 2025–грудень 2025 (12 місяців). У цей період потрапляє місяць нарахування премії за 2024 рік (10000 грн), але не увійшов місяць нарахування річної премії за 2025 рік (12000 грн). Отже, у розрахунок середньоденної для лікарняних січня 2026 року такого працівника включаються знову ті ж самі 10000 грн — минулорічну премію.

Приклад 5. Невідпрацьований місяць нарахування премії. Працівник іде на лікарняний у січні 2026 року. Річна премія нараховувалася:

- у січні 2026 року у розмірі 12000 грн — за 2025 рік;

- у січні 2025 року у розмірі 10000 грн — за 2024 рік. Однак у січні 2025 працівник весь місяць був спочатку на лікарняному, а потім у відпустці за власний рахунок і не відпрацював жодного дня.

Розрахунковим періодом для нарахування лікарняних тоді є січень 2025–грудень 2025 (12 місяців). Жодна з премій не враховується, так як:

- премія січня 2026 року — місяць нарахування знаходиться за межами розрахункового періоду;

- премія січня 2025 року — у цьому місяці невідпрацьований жодний день (з поважних причин).

Спільний представницький орган, нові строки колективних переговорів, пауза в дії окремих положень колективного договору — з’ясуємо, коли запрацюють ці та інші зміни в регулюванні трудових відносин і до чого ще готуватися роботодавцям

Річна премія при розрахунку відпускних

При визначенні середньої зарплати для відпусток і компенсації невикористаної відпустки слід користуватися Порядком обчислення середньої заробітної плати, який затверджений постановою КМУ від 08.02.1995 № 100 (далі — Порядок № 100).

Складність врахування річної премії у тому, що місяць нарахування може бути й за межами розрахункового періоду, так як річна премія при розрахунку відпускних слід перераховується й розподіляється за відпрацьованими робочими днями «ВПЕРЕД». Це означає, що просто взяти й включати річну премію у місяці її нарахування разом з іншими виплатами, як це відбувається при розрахунку лікарняних і декретних — не можна.

Наразі існує такий алгоритм врахування річної премії (абз. 3 п. 3 Порядку № 100):

- перевірити, чи потрапляє період перерахунку премії у розрахунковий період (РП) для відпускних. Для цього місяць нарахування премії вважається першим. Починаючи з першого місяця треба відрахувати «ВПЕРЕД» 12 місяців. Так, якщо премія нарахована у січні 2025 року за заслуги 2024 року, то періодом перерахунку премії буде січень 2025–грудень 2025 (12 місяців);

- розрахувати загальну кількість відпрацьованих робочих днів за той період, за який була нарахована премія, тобто за рік;

- розрахувати кількість відпрацьованих робочих днів за кожним місяцем РП, які потрапили у період перерахунку премії;

- визначити середньоденну премію. Розділити суму нарахованої річної премії на кількість відпрацьованих робочих днів того року, за який вона була нарахована;

- середньоденну премію помножити на кількість відпрацьованих робочих днів у кожному місяці перерахунку премії, які потрапили до РП

- отримані результати перерахунку додати до заробітку відповідного місяця РП.

У вигляді формули даний перерахунок можна показати так:

перерахована річна премія для місяця РП = (річна премія/ВРДр) × ВРДм,

де

- ВРДр — відпрацьовані робочі дні року, за який нарахована премія;

- ВРДм — відпрацьовані робочі дні того місяця, на який перераховується премія.

Внаслідок застосування такого алгоритму врахування річних премій не потрібно перераховувати «заднім числом» ті виплати, які вже були нараховані до цього на основі середньоденної.

Увага: у розрахунковий період за новими правилами річна премія може потрапити у таких випадках:

- якщо увійшов місяць нарахування річної премії;

- якщо увійшли наступні 12 місяців, враховуючи місяць нарахування.

Розглянемо тепер, як такий порядок врахування річних премій виглядає на прикладах.

Приклад 6. Перерахунок всієї річної премії. Працівник іде у відпустку у січні 2026 року. Розрахунковий період: січень 2025–грудень 2025 року (12 місяців). У січні 2025 року була нарахована премія за 2024 рік — 22500 грн. У 2024 році працівник відпрацював 225 р. днів (норма — 262 р. дні, невідпрацьовані 36 р. днів — це відпускні, лікарняні, дні відпустки за власний рахунок).

При розрахунку середньої має бути перерахована вся річна премія, так як перший місяць перерахунку — січень 2025, а якщо відрахувати 12, то виходить період перерахунку січень 2025–грудень 2025, що співпадає з розрахунковим періодом відпускних.

Розрахунок:

- середньоденна премія =22500/225 = 100 грн;

- результати подальшого перерахунку річної премії зведено у таблиці нижче.

ПЕРЕРАХУНОК і РОЗПОДІЛ РІЧНОЇ ПРЕМІЇ за відпрацьованими робочими днями місяців розрахункового періоду | |||||

Місяць перерахунку | Робочі дні | Перерахована премія*, грн | Розрахунок | Чи входить місяць у РП | |

норма | відпрацьовані | ||||

січень 2025 | 23 | 19 | 1900 | = 100×19 | так |

лютий 2025 | 20 | 20 | 2000 | = 100×20 | так |

березень 2025 | 21 | 20 | 2000 | = 100×20 | так |

квітень 2025 | 22 | 17 | 1700 | = 100×17 | так |

травень 2025 | 22 | 13 | 1300 | = 100×13 | так |

червень 2025 | 21 | 10 | 1000 | = 100×10 | так |

липень 2025 | 23 | 22 | 2200 | = 100×22 | так |

серпень 2025 | 21 | 21 | 2100 | = 100×21 | так |

вересень 2025 | 22 | 12 | 1200 | = 100×12 | так |

жовтень 2025 | 23 | 11 | 1100 | = 100×11 | так |

листопад 2025 | 20 | 20 | 2000 | = 100×20 | так |

грудень 2025 | 23 | 21 | 2100 | = 100×21 | так |

Всього (12 місяців) | 261 | 206 | 20600 | × | × |

* ці цифри потім слід додати до виплат відповідного місяці розрахункового періоду при розрахунку середньоденної зарплати, що використовується для обчислення суми відпускних у січні 2026 року | |||||

Зверніть увагу, що з причини різної кількості відпрацьованих робочих днів у 2025 році (рік, за який нарахована премія) і 2024 році (період перерахунку премії) перерахована премія відрізняється від фактично нарахованої: 20600 грн ˂ 22500 грн. Стати однаковими вони можуть лише, коли кількість відпрацьованих робочих днів у періоді премії та періоді перерахунку будуть однаковими.

Увага: річна премія в ході перерахунку в залежності від співвідношення відпрацьованих робочих днів змінюється у своїй сумі, як у більшу, так і меншу сторону.

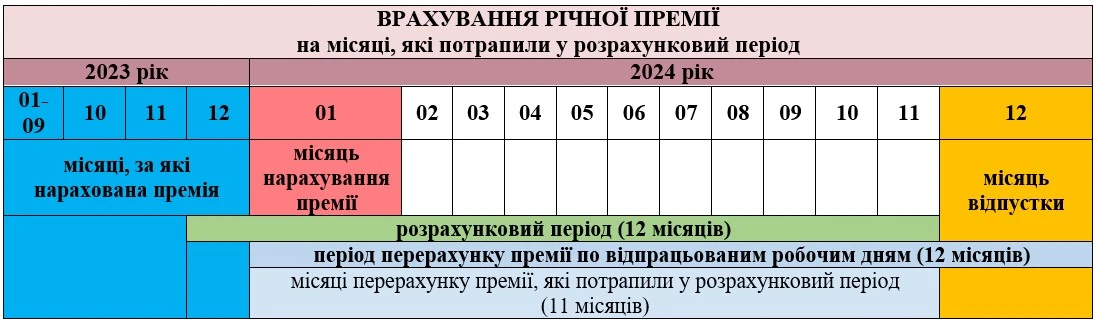

Наглядно всі періоди, які пов’язані з нарахуванням, перерахунком та нарахування відпускних показано у діаграмі нижче.

Приклад 7. Враховується лише частина перерахованої річної премії. Працівник іде у відпустку у грудні 2025 року. Розрахунковий період: грудень 2024–листопад 2025 року (12 місяців). У січні 2025 року була нарахована премія за 2024 рік — 22500 грн. У 2024 році працівник відпрацював 225 р. днів (норма — 262 р. дні, невідпрацьовані 36 р. днів — це відпускні, лікарняні, дні відпустки за власний рахунок).

При розрахунку середньої річна премія буде перерахована лише на 11 місяців з 12 можливих, тобто на ті місяці, які потрапили у розрахунковий період (січень 2025–листопад 2025). Це так, тому що перший місяць перерахунку — січень 2025, а якщо відрахувати 12, то виходить період перерахунку січень 2025–грудень 2025. Однак у розрахунковий період потрапляє лише січень 2025-листопад 2025 (11 місяців).

Розрахунок:

- середньоденна премія =22500/225 = 100 грн;

- результати подальшого перерахунку річної премії зводимо у Таблиці.

ПЕРЕРАХУНОК і РОЗПОДІЛ РІЧНОЇ ПРЕМІЇ | |||||

Місяць перерахунку | Робочі дні | Перерахована премія*, грн | Розрахунок | Чи входить місяць у РП | |

норма | відпрацьовані | ||||

січень 2025 | 23 | 19 | 1900 | = 100×19 | так |

лютий 2025 | 20 | 20 | 2000 | = 100×20 | так |

березень 2025 | 21 | 20 | 2000 | = 100×20 | так |

квітень 2025 | 22 | 17 | 1700 | = 100×17 | так |

травень 2025 | 22 | 13 | 1300 | = 100×13 | так |

червень 2025 | 21 | 10 | 1000 | = 100×10 | так |

липень 2025 | 23 | 22 | 2200 | = 100×22 | так |

серпень 2025 | 21 | 21 | 2100 | = 100×21 | так |

вересень 2025 | 22 | 12 | 1200 | = 100×12 | так |

жовтень 2025 | 23 | 11 | 1100 | = 100×11 | так |

листопад 2025 | 20 | 20 | 2000 | = 100×20 | так |

Всього (11 місяців) | 238 | 185 | 18500 | × | × |

грудень 2025 | 23 | 21 | 2100 | = 100×21 | ні |

* ці цифри потім слід додати до виплат відповідного місяці розрахункового періоду при розрахунку середньоденної зарплати, що використовується для обчислення суми відпускних у грудні 2025 року | |||||

Зверніть увагу, що якщо працівнику була нарахована річна премія за 2023 рік ще у січні 2024 року, то вона теж при перерахунку потрапляє у розрахунок середньої для відпускних за грудень 2025 року. Причина у тому, що місяці перерахунку такої премії — січень–грудень 2024. Однак грудень 2024 належить до розрахункового періоду відпускних за грудень 2025.

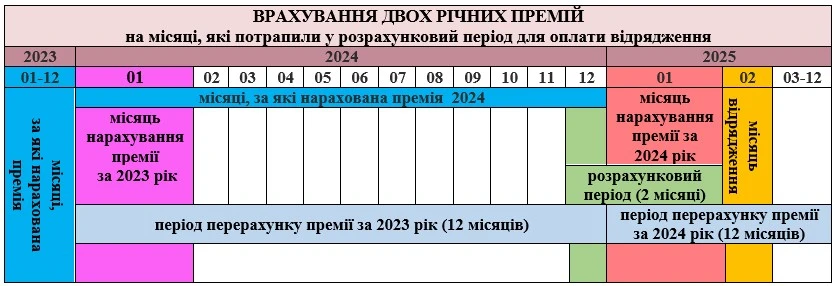

Аналогічно, якщо працівник буде йти у відпустку у лютому 2026 і матиме річну премію за 2025 рік, яка буде нарахована у січні 2026. У такому разі, окрім перерахованої річної премії за 2024 рік (місяці перерахунку, які входять у розрахунковий період, — лютий–грудень 2025), у розрахунку буде брати один місяць перерахунку річної премії за 2025 рік (січень 2026).

Усі періоди, які пов’язані з нарахуванням, перерахунком та нарахування відпускних показуємо у Діаграмі.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Річна премія та середня за 2 місяці

Якщо середня розраховується за 2 місяці, тобто у випадках збереження зарплати, наприклад у дні роботи у відрядженні, то за абз. 3 п. 3 Порядку № 100 річну премію слід враховувати за тими ж правилами, що й для 12-місячного розрахункового періоду, який використовується для розрахунку відпускних (див. вище). Однак кількість місяців з періоду перерахунку, які можуть потрапити у РП не більше 2-х.

Приклад 8. Середня за 2 місяці. Працівник з прикладу 6 направлений у відрядження у лютому 2026 році. При розрахунку середньої використовується період грудень 2024–січень 2025 року (2 місяці). У січні 2026 року була річна премія за 2025 рік у сумі 24840 грн.

У 2025 році працівник відпрацював 207 р. днів (норма — 261 р. день, невідпрацьовані 54 р. дні — це відпускні, лікарняні, дні відпустки за власний рахунок). У січні 2026 року працівник відпрацював 10 р. днів з 22 р. днів за нормою.

При розрахунку середньої річна премія буде перерахована лише на 1 місяць з 12 можливих. Так, перший місяць перерахунку — січень 2026, а якщо відрахувати 12, то вийде період перерахунку січень 2026–грудень 2026. Однак у розрахунковий період потрапляє лише січень 2026, тобто перший місяць (місяць нарахування премії).

Розрахунок:

- середньоденна премія = 24840/207 = 120 грн;

- перерахована річна премія для січня 2026 = 120 грн × 10 р. днів = 1200 грн.

Однак у двомісячний розрахунковий період грудень 2025–січень 2026 потрапляє інша річна премія — за 2024 рік, яка нараховувалася у січні 2025 року. Хоча місяць її нарахування не входить до розрахункового періоду оплати днів відрядження, але 12-місячний період перерахунку увійшов у даний період груднем 2025 року. Тоді за результатами розрахунку минулорічної премії для грудня 2025 виходить 2100 грн (див. таблицю з розрахунком з прикладу 6).

Увага: у розрахунковий період за новими правилами може увійти перерахована премія «з минулого».

Отже, необхідно у виплати відповідних місяців додати:

- грудня 2025 року — 2100 грн (з річної премії за 2024 рік);

- січня 2026 року — 1200 грн (з річної премії за 2025 рік).

Наглядно всі періоди, які пов’язані з нарахуванням, перерахунком та нарахування відпускних показано у діаграмі нижче.