Премия по итогам года: начисление и налогообложение

Вознаграждение по итогам работы за год относится к составу зарплаты как другие поощрительные выплаты (ч. 3 ст. 2 Закона Украины «Об оплате труда» от 24.03.1995 № 108/95-ВР, далее — Закон об ОП).

Премія в розрахунку середньої зарплати

Независимо от того, как названа эта выплата, определите в коллективном договоре условия введения премий, вознаграждений и других поощрительных выплат. Как приложение к коллективному договору утвердите Положение о выплате вознаграждения (см. Приложение). Если коллективный договор на предприятии не был заключен, согласуйте эти вопросы с выборным органом первичного профсоюза, представляющим интересы большинства работников. Если нет профсоюза — с другим органом, уполномоченным на представительство трудовым коллективом (ч. 2 ст. 97 Кодекса законов о труде, далее — КЗоТ). Например, можно собрать общее собрание трудового коллектива и там утвердить данное положение.

Образец приложения к Коллективному договору (извлечение)

Как правило, премия за год начисляется и выплачивается не в декабре, а где-то в начале следующего года (январь-февраль). Это связано с тем, что работодателю нужно сначала определить финансовый результат предприятия, а потом уже решить, сколько средств можно направить на премии. Месяц выплаты премии влияет на ее налогообложение НДФЛ, военным сбором и начисление ЕСВ. Также месяц выплаты премии влияет на вычисление средней зарплаты, например при расчета отпускных.

Что записать в Положении о выплате вознаграждения

В Положении о выплате вознаграждения по итогам работы за год определите:

- как вознаграждение зависит от результатов хозяйственной деятельности предприятия за год;

- какие показатели влияют на размер премии;

- каким категориям работников выплачиваются следующие премии;

- выплачивают ли вознаграждение уволившимся в течение года;

- сроки выплат премий;

- порядок назначения премии/вознаграждения. Например, должно ли быть представление непосредственного руководителя работника, кто принимает окончательное решение о премировании и т.п.

Поскольку выплата поощрительна, ее размер целесообразно исчислять ввиду личных заслуг работников и их вклад в общие показатели деятельности предприятия.

За базу для исчисления суммы вознаграждения, как правило, берут должностной оклад (тарифную ставку) или показатель среднемесячной зарплаты, к которому применяют корректирующие коэффициенты

К примеру, годовая премия в размере одного оклада (100%), 1.5 оклада (150%), 2-х окладов (200%) и т.п. Определенных обязательных для всех требований по размеру этих коэффициентов нет, поэтому предприятие вопрос размера премий может решить самостоятельно в пределах определенных правил положением о премировании или коллективным договором. Если же и там все это не определено, то тогда все решает руководитель в пределах своих полномочий.

Поэтому сумму вознаграждения работнику следует исчислять с учетом:

- время, фактически отработанное в течение календарного года;

- стаж работы на предприятии;

- опыт работы по профессии или специальности;

- повышение квалификации, приобретение новых навыков и знаний в течение календарного года;

- эффективность и своевременность выполнения работы;

- инициативность, активность, внедрение новых проектных решений;

- его вклад в общий финансовый результат предприятия или достижение других целей, которые ставятся предприятием, например социальных.

Можно для обсуждения создать даже комиссию, в которую будут привлечены представители кадровой службы, бухгалтерии и профсоюза в зависимости от структуры предприятия. На малых предприятиях все может решить и собственник/руководитель единолично.

Внимание: при начислении премий обязательно следует учитывать внутренние документы предприятия (коллективный договор, положение о премировании и т.п.).

- Як підприємства зобов’язані проводити інвентаризацію

- Коли проводити інвентаризацію на підприємстві

- Як створити інвентаризаційну комісію

- Як оплачувати роботу з проведення інвентаризації

- Як документувати результати отримані під час інвентаризації

- Відповідальність за несвоєчасну або неякісну інвентаризацію

Как начислить и обложить годовую премию

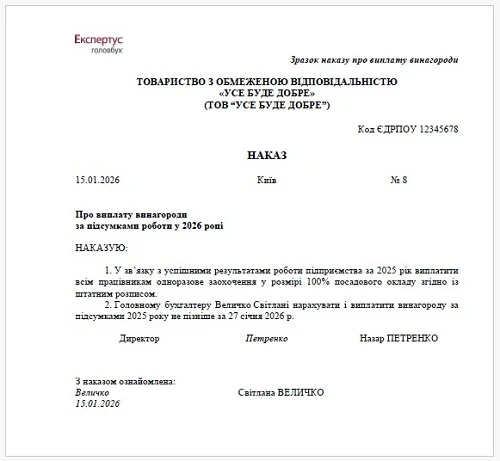

Основой для начисления премии является подготовка приказ о премировании работников. Он должен содержать список работников, по которым записаны уже рассчитанные суммы вознаграждения каждому работнику. Это и есть основание начислить вознаграждение.

Образец приказа о выплате вознаграждения:

Бухгалтерский учет годовой премии

Суммы вознаграждения по итогам года отнесите к соответствующим расходам предприятия (НП(С)БУ 16 «Расходы»). К примеру, если премия бухгалтеру, то должна быть в составе административных расходов, как и другая его зарплата.

Годовые премии не требуют начисления довольствия, так как сама по себе работа в течение года не дает работнику права на годовую премию. Она зависит от результата предприятия в целом и решений руководства. Следовательно, никакого обеспечения типа обеспечения отпускных для годовых премий создавать не нужно (п. 8 НП(С)БУ 26 «Выплаты работникам»).

Налоговый учет годовых премий

Вознаграждение по итогам года облагается НДФЛ и военным сбором (ВС) так же, как заработная плата. То есть включите ее в общий налогооблагаемый доход месяца, в котором начислили вознаграждение (Пример 1). В Налоговый расчет эту выплату следует показать за тот месяц, когда она была начислена. Несмотря на то, что годовая премия касается прошлого года, облагается она всегда по правилам того месяца, в котором начисляется.

Пример 1. Учет вознаграждения по итогам года. Работнику Кузьменко В.А. насчитали заработную плату за январь 2026 года — 16 000 грн и вознаграждение по итогам года — 15 000 грн. Выплатить планируется 06.02.2026. Приведем учет расчетов с работником. Бухгалтерские проводки по начислению вознаграждения приведены в таблице ниже.

УЧЕТ ГОДОВОГО ВОЗНАГРАЖДЕНИЯ ПО ИТОГАМ ГОДА | ||||

№ з/п | Содержание хозяйственной операции | Дт | Кт | Сумма, грн |

1 | начислена зарплата Кузьменко В.А. за январь 2026 года и вознаграждение по итогам года (= 16 000 + 15 000) | 23 | 661 | 31 000 |

2 | насчитано ЕСВ на зарплату и вознаграждение (=31 000 грн × 0,22) | 23 | 651 | 6820 |

3 | удержано с зарплаты и вознаграждения: | |||

| 661 | 641 | 5580 | |

| 661 | 642 | 1550 | |

4 | перечислено в бюджет: | |||

| 651 | 311 | 6820 | |

| 641 | 311 | 5580 | |

| 642 | 311 | 1550 | |

5 | выплачена зарплата, включая аванс, на карточный счет (= 31 000 — 5580 — 1550) | 661 | 311 | 23 870 |

На сумму вознаграждения начисляется ЕСВ в месяце, в котором оно было начислено согласно расчетной ведомости, учитывая максимальную величину базы начисления единого взноса (ч. 3 ст. 7 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 № 2464-VI, далее — Закон о ЕСВ).

Годовая премия в Приложении 4ДФ Налогового расчета

Сумма вознаграждения вместе с зарплатой отражается в Приложения 4ДФ Налогового расчета в одной строке — с признаком дохода «101».

В Приложения Д1 Налогового расчета за январь зарплату вместе с годовым вознаграждением покажите также одной строчкой:

- код застрахованного лица «1» — графа «08»;

- месяц — «012026» — графа «10»;

- количество календарных дней пребывания в трудовых отношениях — «31» — графа «14»;

- сумму начисленной зарплаты вместе с вознаграждением — «31000,00» — графы «16» и «17»;

- начисленный ЕСВ — «6820,00» — графа «20».

Как выплатить годовую премию бывшим работникам

Сроки выплаты вознаграждения по итогам работы за год установите в Положении о вознаграждении, ведь они зависят от результатов деятельности предприятия за год. Поэтому невозможно ее выплатить, когда производится окончательный расчет с работником при его увольнении. Это не будет нарушением статей 47 и 116 КЗоТ.

Вознаграждение уволенным работникам следует выплачивать, когда и остальным работникам — в сроки, установленные Положением о выплате вознаграждения. Но здесь возникают нюансы по налогообложению и начислению единого взноса.

НДФЛ и военный сбор

Сумма вознаграждения по итогам года, начисленная работнику после увольнения, не является зарплатой. Предприятие как налоговый агент при начислении и выплате вознаграждения содержит из этой суммы НДФЛ и военный сбор (пп. 164.2.2 Налогового кодекса, далее — НК). В Приложении 4ДФ Налогового расчета такая выплата отражается как другие доходы с признаком дохода «127».

ЕСВ

Сумма вознаграждения, выплачиваемая уволенному работнику, зависит от того, сколько времени он отработал в течение года. То есть это выплата за отработанное время.

Чтобы определить сумму, на которую нужно начислить ЕСВ, нужно поделить зарплату за отработанное время на количество месяцев, за которые она была начислена (абз. 2 ч. 2 ст. 7 Закона о ЕСВ). ЕСВ за каждый из этих месяцев начисляется с учетом минимальной базы начисления ЕСВ, действующей в соответствующем месяце.

Пример 2. Выплата вознаграждения бывшим работникам. Уволившемуся в апреле 2025 года бывшему работнику Кравченко Л.И. насчитали в январе 2026 вознаграждение по итогам работы за 2025 год — 3000 грн.

Условно будем считать, что в январе—апреле 2025 года база начисления ЕСВ была больше размера минимальной зарплаты.

Уволенное лицо отработало только четыре месяца в течение 2025 года, поэтому:

- база начисления для каждого месяца с января по апрель 2025 составляет: 3000 грн ÷ 4 = 750 грн;

- сумма ЕСВ за месяц равна: 750 грн × 22% = 165 грн;

В Приложении Д1 Налогового расчета вознаграждение отражается в стольких строках, за сколько месяцев оно было начислено. Обязательно укажите в графе «09» код типа начислений — «1».

Годовая премия, доплата к минималке и индексация

Доплата к минзарплате

Независимо от того, когда именно было выплачено вознаграждение по итогам работы за 2025 год, его сумму следует учитывать, когда определяется сумма доплаты к минимальной зарплате. Ведь такая выплата не входит в перечень выплат (ч. 2 ст. 31 Закона об оплате труда), которые не учитываются для обеспечения минимального уровня.

Например, если работник имеет в январе 2026 оклад 9000 грн и вследствие начисления премии общая зарплата вышла за пределы 8647 грн (ожидаемая минимальная зарплата января 2026), то доплату к минималке начислять не нужно.

Индексация

Индексации подлежат выплаты, не имеющие разового характера (ч. 1 ст. 2 Закона Украины «Об индексации доходов населения» от 03.07.1991 № 1282-XII). Вознаграждение по итогам работы за 2025 год — выплата единовременная. Потому она не индексируется. Когда определяется сумма повышения зарплаты для проведения индексации, ее тоже не следует учитывать. Например, не нужно ее учитывать, если в январе 2026 работникам проводится повышение окладов и именно в этом месяце начисляется вознаграждение за 2025 год.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Годовая премия при расчете больничных

Как учитывать вознаграждение, зависит от того, для какой выплаты исчисляется средняя зарплата и когда ее начислили: текущий год за текущий или текущий за предыдущий год.

Средняя зарплата для больничных и декретных определяется по правилам, определенным в Порядка исчисления средней заработной платы (дохода, денежного довольствия) для расчета выплат по общеобязательному государственному социальному страхованию, который утвержден постановлением КМУ от 26.09.2001 № 1266 (далее — Порядок № 1266).

При расчете средней зарплаты для больничных годовая премия, месяц начисления которой попал в расчетный период, включается полностью. Да, абзац 1 пункта 3 Порядка № 1266 не содержит никаких исключений по премиям. Он устанавливает, что включается в расчет заработная плата, начисленная за расчетный период. Аналогичное правило действия и для расчета среднего для декретных (пособия по беременности и родам).

Внимание: годовая премия полностью учитывается в доходе месяца своего начисления при исчислении среднедневной для больничных и декретных.

Однако есть одно условие — в месяце начисления годовой премии работник должен отработать хотя бы один день. Если весь месяц не отработан по уважительным причинам, то он полностью не входит в расчетный период. В таком случае не учитываются все выплаты, которые были в таком месяце, включая годовую премию. Это правило содержит абзац 2 пункта 3 Порядка № 1266, а также есть разъяснения в письме ФСС по ВПТ от 20.09.2016 № 2.4-46-1616.

Обратите внимание, что по Порядку № 1266 НЕ считается уважительной причиной ежегодный отпуск. Уважительными причинами по п. 3 Порядка № 1266 являются:

- больничный (временная нетрудоспособность);

- отпуск по беременности и родам;

- отпуск по уходу за ребенком до достижения им 3 (6)-летнего возраста;

- отпуск без сохранения зарплаты;

- приостановление трудовых отношений в результате российской агрессии.

Внимание: если работник в месяце начисления годовой премии не отработал ни одного дня по уважительным причинам, то такая премия не учитывается при вычислении средней для больничных и декретных.

Рассмотрим примеры по учету годовых премий в расчете средней для больничных (для декретных — то же).

Пример 3. Годовая премия в расчетном периоде больничных. Работник идет на больничный в феврале 2026 года. В январе 2026 года ему была начислена годовая премия в размере 10000 грн — за 2025 год. Расчетным периодом для вычисления больничных тогда является февраль 2025-январь 2026 года (12 месяцев). В этот период попадает и месяц начисления премии (январь 2025). Следовательно, вся премия (10000 грн) включается в доходы такого расчетного периода при исчислении среднедневной для начисления больничных.

Пример 4. Ежегодная премия в месяце больничных. Работник идет на больничный в январе 2026 года. Годовая премия начислялась:

- в январе 2026 года на сумму 12000 грн — за 2025 год;

- в январе 2025 года на сумму 10000 грн — за 2024 год.

Расчетным периодом для начисления больничных тогда январь 2025-декабрь 2025 (12 месяцев). В этот период попадает месяц начисления премии за 2024 год (10 000 грн), но не вошел месяц начисления годовой премии за 2025 год (12 000 грн). Итак, в расчет среднедневной для больничных января 2026 года такого работника включаются опять те же 10000 грн — прошлогоднюю премию.

Пример 5. Неотработанный месяц начисления премии. Работник идет на больничный в январе 2026 года. Годовая премия начислялась:

- в январе 2026 года на сумму 12000 грн — за 2025 год;

- в январе 2025 года на сумму 10000 грн — за 2024 год. Однако в январе 2025 года работник весь месяц был сначала на больничном, а затем в отпуске за свой счет и не отработал ни одного дня.

Расчетным периодом для начисления больничных тогда январь 2025-декабрь 2025 (12 месяцев). Ни одна из премий не учитывается, так как:

- премия января 2026 года — месяц начисления находится за пределами расчетного периода;

- премия января 2025 года — в этом месяце не отработан ни один день (по уважительным причинам).

Спільний представницький орган, нові строки колективних переговорів, пауза в дії окремих положень колективного договору — з’ясуємо, коли запрацюють ці та інші зміни в регулюванні трудових відносин і до чого ще готуватися роботодавцям

Годовая премия при расчете отпускных

При определении средней зарплаты для отпусков и компенсации неиспользованного отпуска следует пользоваться Порядком исчисления средней заработной платы, который утвержден постановлением КМУ от 08.02.1995 № 100 (далее — Порядок № 100).

Сложность учета годовой премии состоит в том, что месяц начисления может быть и за пределами расчетного периода, так как годовая премия при расчете отпускных следует перечисляться и распределяется по отработанным рабочим дням «ВПЕРЕД». Это значит, что просто взять и включать годовую премию в месяце ее начисления вместе с другими выплатами, как это происходит при расчете больничных и декретных — нельзя.

В настоящее время существует такой алгоритм учета годовой премии (абз. 3 п. 3 Порядка № 100):

- проверить, попадает ли период пересчета премии в расчетный период (РП) для отпускных. Для этого месяц начисления премии считается первым. Начиная с первого месяца нужно отчислить «ВПЕРЕД» 12 месяцев. Так, если премия начислена в январе 2025 года за заслуги 2024, то периодом пересчета премии будет январь 2025-декабрь 2025 (12 месяцев);

- рассчитать общее количество отработанных рабочих дней за тот период, за который была начислена премия, то есть за год;

- рассчитать количество отработанных рабочих дней по каждому месяцу РП, попавших в период пересчета премии;

- определить среднедневную премию. Разделить сумму начисленной годовой премии на количество отработанных рабочих дней того года, за который она была начислена;

- среднедневную премию умножить на количество отработанных рабочих дней в каждом месяце пересчета премии, попавших в РП;

- полученные результаты перерасчета добавить к заработку соответствующего месяца РП.

В виде формулы данный перерасчет можно показать так:

перечисленная годовая премия для месяца РП = (годовая премия/ВРДр) × ВРДм,

где

- ВРДр — отработаны рабочие дни года, за который начислена премия;

- ВРДм — отработаны рабочие дни того месяца, в который перечисляется премия.

В результате применения такого алгоритма учета годовых премий не нужно перечислять «задним числом» те выплаты, которые уже были начислены на основе среднедневной.

Внимание: в расчетный период по новым правилам годовая премия может попасть в следующих случаях:

- если вошел месяц начисления годовой премии;

- если вошли следующие 12 месяцев, учитывая месяц начисления.

Із 1 грудня реквізит «Призначення платежу» платіжної інструкції на сплату податків, зборів та ЄСВ заповнюйте лише за новими правилами. Експерт пояснить, як деталізувати призначення платежу, які поля платіжки обов’язкові, як не припуститися помилок

Рассмотрим теперь, как такой порядок учета годовых премий смотрится на примерах.

Пример 6. Перерасчет всей годовой премии. Работник уходит в отпуск в январе 2026 года. Расчетный период: январь 2025-декабрь 2025 (12 месяцев). В январе 2025 года была начислена премия за 2024 год 22 500 грн. В 2024 году работник отработал 225 р. дней (норма — 262 р. дней, неотработанные 36 р. дня — это отпускные, больничные, дни отпуска за свой счет).

При расчете средней должна быть перечислена вся годовая премия, так как первый месяц перерасчета — январь 2025, а если отчислить 12, то получается период перерасчета январь 2025-декабрь 2025, совпадающий с расчетным периодом отпускных.

Расчет:

- среднедневная премия = 22500/225 = 100 грн;

- результаты дальнейшего перерасчета годовой премии сведены в таблице ниже.

Пересчет и распределение годовой премии по отработанным рабочим дням месяцев расчетного периода | |||||

Месяц пересчета | Рабочие дни | Перечисленная премия*, грн | Расчет | Входит ли месяц в РП | |

норма | отработанные | ||||

январь 2025 | 23 | 19 | 1900 | = 100×19 | да |

февраль 2025 | 20 | 20 | 2000 | = 100×20 | да |

март 2025 | 21 | 20 | 2000 | = 100×20 | да |

апрель 2025 | 22 | 17 | 1700 | = 100×17 | да |

май 2025 | 22 | 13 | 1300 | = 100×13 | да |

июнь 2025 | 21 | 10 | 1000 | = 100×10 | да |

июль 2025 | 23 | 22 | 2200 | = 100×22 | да |

август 2025 | 21 | 21 | 2100 | = 100×21 | да |

сентябрь 2025 | 22 | 12 | 1200 | = 100×12 | да |

октябрь 2025 | 23 | 11 | 1100 | = 100×11 | да |

ноябрь 2025 | 20 | 20 | 2000 | = 100× 20 | да |

декабрь 2025 | 23 | 21 | 2100 | = 100×21 | да |

Всего (12 месяцев) | 261 | 206 | 20600 | × | × |

* эти цифры затем следует добавить к выплатам соответствующего месяца расчетного периода при расчете среднедневной зарплаты, используемой для исчисления суммы отпускных в январе 2026 года | |||||

Обратите внимание, что по разному количеству отработанных рабочих дней в 2025 году (год, за который начислена премия) и 2024 году (период пересчета премии) перечисленная премия отличается от фактически начисленной: 20600 грн ˂ 22500 грн. Стать одинаковыми они могут, только если количество отработанных рабочих дней в периоде премии и периоде перерасчета будут одинаковыми.

Внимание: годовая премия в ходе перерасчета в зависимости от соотношения отработанных рабочих дней меняется в своей сумме, как в большую, так и в меньшую сторону.

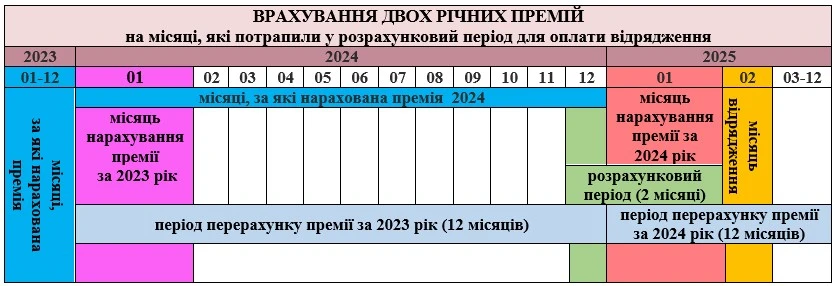

Наглядно все периоды, связанные с начислением, перерасчетом и начислением отпускных, показаны в диаграмме ниже.

Пример 7. Учитывается только часть перечисленной годовой премии. Работник уходит в отпуск в декабре 2025 года. Расчетный период: декабрь 2024-ноябрь 2025 (12 месяцев). В январе 2025 года была начислена премия за 2024 год — 22 500 грн. В 2024 году работник отработал 225 р. дней (норма — 262 р. дней, неотработанные 36 р. дни — это отпускные, больничные, дни отпуска за свой счет).

При расчете средней годовая премия будет перечислена лишь на 11 месяцев из 12 возможных, то есть на те месяцы, которые попали в расчетный период (январь 2025-ноябрь 2025). Это так, потому что первый месяц перерасчета — январь 2025 года, а если отчислить 12, то выходит период пересчета январь 2025-декабрь 2025 года. Однако в расчетный период попадает только январь 2025-ноябрь 2025 года (11 месяцев).

Расчет:

- среднедневная премия = 22500/225 = 100 грн;

- результаты дальнейшего перерасчета годовой премии сведены в Таблице.

Пересчет и распределение годовой премии | |||||

Месяц пересчета | Рабочие дни | Перечисленная премия*, грн | Расчет | Входит ли месяц в РП | |

норма | отработанные | ||||

январь 2025 | 23 | 19 | 1900 | = 100×19 | да |

февраль 2025 | 20 | 20 | 2000 | = 100×20 | да |

март 2025 | 21 | 20 | 2000 | = 100×20 | да |

апрель 2025 | 22 | 17 | 1700 | = 100×17 | да |

май 2025 | 22 | 13 | 1300 | = 100×13 | да |

июнь 2025 | 21 | 10 | 1000 | = 100×10 | да |

июль 2025 | 23 | 22 | 2200 | = 100×22 | да |

август 2025 | 21 | 21 | 2100 | = 100×21 | да |

сентябрь 2025 | 22 | 12 | 1200 | = 100×12 | да |

октябрь 2025 | 23 | 11 | 1100 | = 100×11 | да |

ноябрь 2025 | 20 | 20 | 2000 | = 100× 20 | да |

Всего (11 месяцев) | 238 | 185 | 18500 | × | × |

декабрь 2025 | 23 | 21 | 2100 | = 100×21 | нет |

* эти цифры затем следует добавить к выплатам соответствующего месяца расчетного периода при расчете среднедневной зарплаты, используемой для исчисления суммы отпускных в декабре 2025 года | |||||

Обратите внимание, что если работнику была начислена годовая премия за 2023 год еще в январе 2024, то она тоже при перерасчете попадает в расчет средней для отпускных за декабрь 2025 года. Причина в том, что месяцы пересчета такой премии — январь–декабрь 2024 года. Однако декабрь 2024 года относится к расчетному периоду отпускных за декабрь 2025 года.

Аналогично, если работник будет уходить в отпуск в феврале 2026 года и будет иметь годовую премию за 2025 год, которая будет начислена в январе 2026 года. В таком случае, кроме перечисленной годовой премии за 2024 год (месяцы перерасчета, входящие в расчетный период — февраль–декабрь 2025), в расчете будет брать один месяц пересчета годовой премии за 2025 год (январь 2026).

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Годовая премия и средняя за 2 месяца

Если средняя рассчитывается за 2 месяца, то есть в случаях сохранения зарплаты, например в дни работы в командировке, то за абз. 3 п. 3 Порядка № 100 годовую премию следует учитывать по тем же правилам, что и для 12-месячного расчетного периода, используемого для расчета отпускных (см. выше). Однако количество месяцев с периода перерасчета, которые могут попасть в РП не больше 2-х.

Пример 8. Среднее за 2 месяца. Работник из примера 6 направлен в командировку в феврале 2026 года. При расчете средней используется период декабря 2024–января 2025 года (2 месяца). В январе 2026 года была годовая премия за 2025 год на сумму 24840 грн.

В 2025 году работник отработал 207 дней (норма — 261 день, неотработанные 54 дня — это отпускные, больничные, дни отпуска за свой счет). В январе 2026 года работник отработал 10 лет с 22 р. дней по норме.

При расчете средней годовая премия будет перечислена всего на 1 месяц из 12 возможных. Так, первый месяц пересчета — январь 2026, а если отчислить 12, то выйдет период пересчета январь 2026 – декабрь 2026 года. Однако в расчетный период попадает только январь 2026 года, то есть первый месяц (месяц начисления премии).

Расчет:

- среднедневная премия = 24 840/207 = 120 грн;

- перечислена годовая премия для января 2026 года = 120 грн × 10 р. дней = 1200 грн.

Однако в двухмесячный расчетный период декабрь 2025 – январь 2026 попадает другая годовая премия — за 2024 год, которая насчитывалась в январе 2025 года. Хотя месяц ее начисления не входит в расчетный период оплаты дней командировки, но 12-месячный период пересчета вошел в данный период в декабре 2025 года. Тогда по результатам расчета прошлогодней премии для декабря 2025 года выходит 2100 грн (см. таблицу с расчетом на примере 6).

Внимание: в расчетный период по новым правилам может войти перечисленная премия из прошлого.

Следовательно, необходимо в выплаты соответствующих месяцев добавить:

- декабря 2025 года — 2100 грн (с годовой премии за 2024 год);

- января 2026 года — 1200 грн (с годовой премии за 2025 год).

Наглядно все периоды, связанные с начислением, перерасчетом и начислением отпускных, показаны в диаграмме ниже.