Командировка по Украине

Что такое командировка

Командировка — это поездка лица, находящегося в трудовых отношениях с предприятием (работником) в другой населенный пункт вне места его постоянной работы.

Указанная поездка имеет:

- осуществляться по распоряжению руководителя – работник не может поехать в командировку самовольно. Должен быть оформлен приказ руководителя;

- быть ограниченным во времени (на определенный срок) – бессрочных командировок не бывает. Временные границы инсталлируются приказом о командировке и могут ограничиваться трудовым контрактом;

- иметь цель – выполнение служебного поручения. Не может быть командировка «просто так». Цель определяется в приказе о командировке;

- обязательно быть подтвержденной документально;

- быть связанной с основной (хозяйственной) деятельностью предприятия, должностной инструкцией командированного работника и определенными им трудовыми функциями. Нельзя рабочего производства направлять заключать договор.

Як оформити й оплатити одноденне відрядження

Вопросы организации командировок и их оплаты регулируют Кодекс законов о труде Украины (КЗоТ) и Налоговый кодекс Украины (НК). Также можно обращаться к Инструкции о служебных командировках в пределах Украины и за границу (приказ Минфина от 13.03.1998 № 59, далее - Инструкция 59). Хотя Инструкция № 59 касается исключительно бюджетных учреждений и предприятий, получающих финансирование из госбюджета, регулирует командировку государственных служащих, однако для обычных коммерческих предприятий неприбыльных организаций она носит сугубо рекомендательный характер. Многие вопросы, связанные с командировками в других нормативных документах не встречаются, а налоговики любят обращаться к Инструкции 59.

Внимание: Инструкция № 59 для предприятий носит рекомендательный характер.

📝Кому потрібне Положення про відрядження

📝Як визначати кількість днів перебування у відрядженні

📝Які документи підтвердять поїздку

📝Які добові платити у 2024 році

📝Коли подавати авансовий звіт

Что не считают командировкой

Из вышеописанных требований следует, что не каждую поездку можно считать командировкой. Да, не является командировкой:

- поездки в пределах одного населенного пункта. Например, поездка по поручению руководителя в пределах города из офиса на склад и обратно или для заключения договора на другое предприятие, в том же городе;

- постоянная работа работника вне населенного пункта. Например, работник проживает в городе, основной офис предприятия находится в городе, но рабочий цех – вне города, куда организована ежедневная развозка рабочих. Их работа вне города в таком случае не является командировкой;

- работа за вахтовым методом. Это разновидность предыдущей ситуации, но развоз не ежедневный. К примеру, рабочих отвезли на работу на 2 недели, а затем возвращают их обратно. Как правило, такие рабочие по условиям коллективного договора получают доплату за работу вахтовым методом;

- поездки работников, работа которых имеет разъездной или передвижной характер. К примеру, не могут считаться в командировке торговые представители (торговые агенты), супервайзеры, водители. Необходимым условием является договоренность такого характера работы в трудовом договоре. Суточные работники не выплачиваются. Однако обязаны быть доплаты оговоренные трудовым контрактом за работу, носящую разъездной характер. Детальнее с оформлением таких работников можно ознакомиться в письме Минфина от 16.02.2017 № 31-08030-16-10/4313 и письме Минтруда от 13.09.2006 № 905/13/84-06;

- поездка работника в другой населенный пункт без приказа управляющего компании;

- поездка работника для выполнения задачи, не отвечающей его трудовым функциям (ст. 21 и ст. 31 КЗоТ). К примеру, рабочего отправили на закупку сырья. У рабочего нет в трудовых функциях закупки, он производит только ее обработку;

- поездка, не связанная с основной (хозяйственной) деятельностью компании. Цель командировки должна быть должным образом оформлена.

Внимание: постоянная работа в другом населенном пункте, работа вахтенным методом, разъездного характера – не считается командировкам.

Является ли командировкой поездка на обучение или семинар

Отдельно обращаем внимание, что не считаются командировкой также:

- поездка в связи с обучением работника и повышением его квалификации. Таким работникам выплачиваются компенсации в соответствии с постановлением КМУ от 28.06.97 № 695 (далее — Постановление № 695);

- поездки на семинары.

Что касается семинаров, то здесь есть несколько противоположных позиций госорганов:

- это не командировка. Существует письмо Минфина от 20.05.2013 № 31-07230-16-27/15177, где утверждается, что поездка на семинар — это сродни обучению, а к таким работникам нужно применять нормы Постановления № 695;

- это может быть как командировка, так и повышение квалификации на расстоянии от производства в зависимости от цели семинара, места проведения, выдачи документа об образовании/обучении и т.д. Это письмо Минсоцполитики в своем письме от 13.09.2019 № 1318/0/206-19.

Как быть с семинаром? Проанализировать цель и содержание семинара. Например, если цель семинара – это презентация продукции предприятия, то его можно смело оформлять как командировочную, но такую цель прописать в приказе о командировке. То есть цель должна быть «хозяйственной», а не учебной.

Однако нет ничего против конференций-поездка на конференцию в другой населенный пункт считается командировкой.

Внимание: нельзя оформлять командировки на повышение квалификации.

Попри діджиталізацію листків непрацездатності всі етапи, які е-лікарняний проходить на підприємстві, мають бути документально оформлені. Аби не витрачати час на пошуки потрібних зразків – скористайтеся готовими зразками

Какие запреты командировок работников, имеющих детей

Не каждая поездка является командировкой, но и каждого сотрудника по законодательству можно направить в командировку. Без ограничений возможно командировки работников предприятия, временных работников, сезонных работников, работников с неполным рабочим временем. Также можно направлять в командировку учредителей и членов руководящих органов предприятия.

Максимально возможные временные границы командировки желательно устанавливать трудовому договору, хотя законодательно они для небюджетников неопределенные. Однако каждый работник согласится отправиться в командировку, скажем, на 30 дней. Это существенные условия.

Полный запрет существует на:

- командировка беременных женщин (ст. 176 КЗоТ);

- командировка женщин, имеющих детей в возрасте до 3-х лет (ст. 176 КЗоТ);

- командировка отца, имеющего детей в возрасте до 3-х лет и воспитывающая их без матери. К этой ситуации приравнивается пребывание матери длительное время в лечебном учреждении (ст. 186 КЗоТ).

- командировки опекунов, попечителей, приемных родителей, родителей-воспитателей детей в возрасте до 3-х лет (ст. 186 КЗоТ).

То есть все вышеприведенные категории – это защищенные лица, направление которых в командировку является нарушением трудового законодательства и карается штрафом. По ч. 1 ст. 41 КУоАП админштраф на должностных лиц от 510 до 1700 грн. Также финансовый штраф по ст. 265 КЗоТ – 1 минимальная зарплата на предприятие за каждое такое нарушение.

Внимание: командируя женщин – соблюдаем особые правила, связанных с детьми.

Есть работники, которых можно отправить в командировку при условии соблюдения определенных условий. Речь идет о:

- командировка женщин, имеющих детей в возрасте от 3 до 14 лет или детей с инвалидностью (ст. 177 КЗоТ);

- командировка отца, имеющего детей в возрасте от 3 до 14 лет или детей с инвалидностью, воспитывающего их без матери или иметь длительное время пребывающего в больнице (ст. 186 КЗоТ).

Да, таких работников нужно должным образом оформить:

- предупредить путем направления сообщения;

- ознакомить с правом отказа (обязанность лежит на работодателе), что можно сделать в командировочном приказе, который будет подписывать работник, в виде определенного пункта.

Такой работник должен дать письменное согласие на командировку. Это также можно оформить записью на том же командировочном приказе или как отдельный документ.

Однако в условиях военного положения при их согласии можно направлять работников с детьми. Исключение (ст. 8, ст. 9 Закона «Об организации трудовых отношений в условиях военного положения» от 15.05.2022 № 2136-IX):

- беременные женщины;

- женщины, имеющие ребенка в возрасте до одного года.

Какие запреты на командировку работников в отпуске, на больничном, а также ЦПД

Командировка работника, находящегося в отпуске, возможно при его отзыве из отпуска (см. ч. 3 ст. 12 Закона «Об отпусках» от 15.11.1996 № 504/96-ВР).

Однако запрещена полностью командировка:

- работника в период его временной нетрудоспособности (письмо Минсоцполитики от 15.11.2013 № 656/18/99-13);

- лиц, работающих за гражданско-правовыми договорами (они по определению не могут быть откомандированы и в таких договорах категорически запрещено употреблять термин «командировки»).

Штрафы за командировку таких работников аналогичны.

У яких випадках маєте обов'язково складати звіт про використання коштів, виданих на відрядження або під звіт, та що вносити до кожного рядка звіту. Відеороз'яснення, зразок заповнення авансового звіту і пам’ятка щодо строків його подання та діючих санкцій

Как направлять в командировку совместителя

Отправить совместителя в командировку тоже можно. Но снова нужно учесть определенные нюансы.

- Командировки с совместительством может быть оформлено в свободное от времени от основного места работы, что должно подтверждать составленный график работы работника по совместительству. Это идеальная ситуация.

- На время командировки по совместительству работник может взять по основному месту работы отпуск без сохранения зарплаты или ежегодный отпуск. В этом случае, работодатель по совместительству законодательство не нарушит, так как для него работник не будет в отпуске). Однако учтите, что работодатель по основному месту работы не обязан предоставлять отпуск через командировка по совместительству.

- Возможна командировка по основному и месту работы по совместительству одновременно. Так, на обоих предприятиях оформляются соответствующие приказы и при этом может быть даже распределение оплаты расходов на командировку. На этом подчеркивает Минфин в письме от 29.12.2007 № 31-18030-07-27/29310.

- Командировка внутреннего совместителя должна предусматривать в приказе перечень тех должностей, по которым он направляется в командировку (если этого не сделать, получится прогул по одной из должностей);

- Чтобы оплатить командировку совместителю рассчитайте средний заработок по месту работы по совместительству.

Изменения в документальном оформлении и налогообложении командировок 2024

Напомним, с 1 апреля 2023 года обновлен пункт 170.9 НК, регулирующий налогообложение командировок НДФЛ (и военным сбором). Основные изменения таковы.

Расчет продолжительности командировки. Продолжительность командировки считается по приказу о командировке. Кроме того, должно быть одно или несколько доказательств пребывания в командировке, например проездные документы, счета на проживание. Как следствие, командировка, по которой составлен только один приказ о командировке – такого быть больше не может. А если нет командировки, то и нет суточных (если они были начислены, то автоматически становятся сверхлимитными). Такие требования касаются и внутренних командировок в Украине, а не только зарубежных. О целесообразности составления командировочного удостоверения при таких обстоятельствах – читайте дальше.

Подтверждающие документы. НК теперь содержит достаточно конкретный перечень таких подтверждающих документов, учитывая возможность использования электронных билетов и электронных денег в оплате командировки. При использовании электронных денег достаточно для подтверждения расходов выписки и/или сведений соответствующего счета. Сам же список подтвердительных документов – читайте дальше.

Использование авансового отчета. Пожалуй, самое существенное изменение для большинства работодателей. Изменения к нему таковы:

- существенно продлены сроки подачи подтверждающих командировочных документов. Следовательно, для того, чтобы документально подтвердить понесенные расходы и вернуть неиспользованный остаток выданных под отчет средств, документы нужно подать до окончания месяца, следующего за месяцем, в котором налогоплательщик завершает такую командировку или завершает выполнение отдельного гражданско-правового действия по доверенности и за счет лица , выдавшей средства под отчет (см. обновленный пп. 170.9.3 НК).

- при стандартной ситуации составление и подача авансового отчета становится ненужным. Авансовый отчет теперь обязательно подается только, если по командировке возник налогооблагаемый доход (определяется по пп. 170.9.1 НК) и нужно рассчитать НДФЛ (и военный сбор). Второе условие подачи авансового отчета – использование наличных денег свыше суммы суточных (включая полученную с применением платежных инструментов). Такие условия содержат пп. 170.9.4 НК. До 01 апреля 2023 года при любых условиях весь командировочный аванс, даже при наличии подтвердительных документов, но без авансового отчета, по сути становился дополнительным благом и налогооблагаемым доходом;

- стала возможна электронная форма авансового отчета. В таком случае должны соблюдаться условия законодательства относительно электронных документов. До 01 апреля 2023 года возможна была только бумажная форма авансового отчета.

Обратите внимание, что пп. 170.9.4 НК вообще не исключает составления авансового отчета при стандартной ситуации. Работодатель может и дальше требовать его составления (хотя бы из соображений контроля за подотчетными суммами, дисциплины, систематизации и описания подтверждающих документов). Однако, кроме упомянутых двух исключений, неотражение командировочных расходов в авансовом отчете отныне никак не влияет на их налогообложение. Есть такой отчет или нет – дело работодателя. Однако подтверждающие документы по командировочным расходам должны быть представлены.

Использование платежной карты при командировке. Это касается как корпоративных платежных карт, так и личных карт командированных. В таком случае стоимость расходов удостоверяется документом (выпиской и/или сведениями со счета) в электронной/бумажной форме, содержащей определенную законом информацию о платежных операциях по счету, к которому эмитирован такой платежный инструмент (см. обновленный пп. 170.9.2 НК). Выходит, что при использовании карты для подтверждения расходов достаточным является выписка/сведения со счета.

Электронные деньги в командировке. Урегулировано использование в командировках не только наличных и безналичных средств, но и электронных денег. Понятие «электронные деньги» введено в п. 170.9 НК на уровне с безналичными. Кого касается данное изменение? Работодателей, которые действительно имеют и используют электронные деньги или планируют это делать. Теперь электронными деньгами можно не только оплачивать командировки, но и выдавать такие деньги под отчет, а также возвращать неиспользованные обратно.

Однако что такое электронные деньги и есть ли они у работодателя? Во-первых, «электронные деньги ≠ криптовалюты» (как можно подумать сначала, криптовалюты с точки зрения законодательства – это виртуальные активы, а не деньги). Также это не безналичные средства, и не сервисы типа LiqPay и подобные. Электронные деньги – это самостоятельные средства расчета, которые выпускаются исключительно эмитентами, имеющими на это лицензию от НБУ – перечень банков, имеющие право осуществлять выпуск электронных денег согласно законодательству Украины, можно найти на сайте НБУ. Законодательством электронные деньги определяются как «единицы стоимости, хранящиеся в электронном виде, выпущенные эмитентом электронных денег для выполнения платежных операций (в т.ч. с использованием заранее оплаченных платежных карт многоцелевого использования), которые принимаются как средство платежа другими лицами, чем их эмитент , и есть денежное обязательство такого эмитента электронных денег» (п. 14 ч. 1 ст. 1 Закона «О платежных услугах» от 30.06.2021 № 1591-IX). В бухгалтерском учете электронные деньги должны учитываться среди других средств на субсчете 335 «Электронные деньги, номинированные в национальной валюте».

Теперь же рассмотрим сам процесс документального оформления командировки в деталях, учитывая описанные выше изменения.

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

Как документально оформить командировку по Украине 2024

Обязательный документ, который надо составить при отправке работника в командировку - это приказ о командировке. Именно он связать командировки с хозяйственной целью. В целом же документальное оформление командировки состоит из 3-х этапов, приведенные в таблице ниже.

ПРОЦЕДУРА ДОКУМЕНТАЛЬНОГО ОФОРМЛЕНИЯ ВОЗРАЖДЕНИЯ |

Этап I |

Оформление приказа руководителя о командировке и выдаче средств под отчет |

Этап II |

Работнику выдаются или перечисляются на карточку (собственную или корпоративную) подотчетные суммы |

Этап ІІІ |

Работник использует полученные средства, возвращается из командировки и отчитывается* по их расходованию. Неиспользованные средства возвращаются назад |

* с 01 апреля 2023 года по пп. 170.9.4 НК авансовый отчет в стандартной ситуации больше не требуется. Однако все равно рекомендуем его сочинять всегда, ведь он обеспечивает:

делает ненужными составление каких-либо других справок или расчетов. Так или иначе, но бухгалтеру нужно оформить расчет суточных, подсчитать командировочные расходы, проконтролировать полный расчет по командировкам. Кроме того, рассчитать неиспользованные подотчетные средства, сосчитать сумму, которую нужно возместить командированному, если он использовал собственные средства. А еще выяснить, возникает налогооблагаемый доход. Вместо составления каких-либо справок лучше воспользоваться стандартным и хорошо знакомым авансовым отчетом |

Рассмотрим теперь данные этапы поподробнее.

Документальное оформление начала командировки 2024

В приказе о командировках обязательно нужно указать:

- цель поездки;

- задачи (при необходимости);

- пункт назначения - город или города назначения, другие населенные пункты, наименование предприятия / учреждения, куда отправляют работника;

- срок - дата выбытия в командировку и прибытия из нее;

- источник финобеспечения расходов - исключительно бюджетных учреждений;

- другие ключевые моменты, после утверждения сметы расходов - вид транспорта, информация о дополнительные ограничения относительно сумм и цели использования водородных средств, - если установили их (п. 1 разд. ІІ, п. 1 разд. ІІІ Инструкции № 59).

Если командировка по приглашению другой стороны, - добавьте к приказу копию приглашения и программу мероприятий.

Внимание: транспортные билеты обязательно должны соответствовать маршруту прописанному в приказе о командировке.

Копия приказа о командировке и документ, подтверждающий личность, - обязательно должны быть с работником, особенно в командировках с поселением в гостиницах

На приказе должна стоять подпись работника с надписью «Ознакомленный» и дата. Обязательно нужно выдать работнику копию командировочного приказа. Это необходимо по 2-м причинам:

- для увольнения работника (резидента) от уплаты туристического сбора в отеле (командировочные работники его не платят, а другого способа подтвердить командировку нет, так как прежние «командировочные удостоверения» уже отменены). Не забываем здесь и о паспорте или другом документе, удостоверяющем личность;

- иногда производят на обратной стороне такого документа надписи: «прибыл» и «выбыл», ставят даты, подписи и печати от принимающей стороны. Это является дополнительным подтверждением факта нахождения работника в месте командировки. Но это не обязательно.

Относительно командировочных удостоверений – на сегодня такой документ отменен. Однако его роль может выполнить копия командировочного приказа с записями «Прибыл», «Выбыл». Такой подход целесообразен:

- для ситуации по освобождению от уплаты туристического сбора в гостинице (см. выше);

- оформление командировки, по которой больше нет никаких подтверждающих документов (транспортных билетов, оплаченных гостиничных счетов и т.п.). При расчете продолжительности командировки с 1 апреля 2023 требуется обязательное наличие доказательств пребывания в командировке (абз. 4 обновленного пп. 170.9.4 НК).

Документальное оформление окончания командировки 2024

После возвращения работник должен документально подтвердить суммы фактических командировочных расходов, подав подтвердительные документы. Сделать это следует до окончания месяца, следующего за месяцем, в котором работник завершает (пп. 170.9.3 НК):

- такая командировка;

- выполнение отдельного гражданско-правового действия по доверенности и за счет лица, выдавшего средства или электронные деньги под отчет.

Причем этот срок отчетности может быть продлен на один месяц, если при использовании карты или иного платежного средства, списание средств осуществлено по окончании командировки (см. абз. 4 обновленного пп. 170.9.3 НК).

Например, работник возвращается из командировки 20 июня. Представить подтверждающие документы и/или вернуть неиспользованные подотчетные средства работник должен до 31 июля (включительно). Если в командировке оплата была произведена платежной картой, но средства с нее были списаны только после окончания командировки, например, 25 июня, то срок отчетности отодвигается вплоть до 31 августа (включительно).

С 01 апреля 2023 года подача авансового отчета по возвращению из командировки не требуется, если поданы подтверждающие документы (см. абз. 4 обновленного пп. 170.9.3 НК). Однако лучше его и дальше составлять (почему? см. примечание к таблице с этапами оформления командировки).

Также есть два исключения, когда составление авансового отчета и в дальнейшем является обязательным (см. пп. 170.9.4 НК):

- возник налогооблагаемый доход в целях расчета суммы НДФЛ и военного сбора;

- работником использованы наличные деньги свыше суммы суточных расходов (включая полученную с применением платежных инструментов).

В таком случае подается бывший авансовый отчет — полное его название «Отчет об использовании средств/электронных денег, выданных на командировку или под отчет». Однако теперь он может быть не только в бумажной форме, но и в электронной, при условии соблюдения требований законодательства об электронных документах, электронном документообороте и электронных доверительных услугах.

СРОКИ ПОДАЧИ ПОДТВЕРДЧЕСКИХ ДОКУМЕНТОВ | ||

Ситуация | Срок представления подтвердительных после дня завершения командировки с 01 апреля 2023 | |

получение средств наличными из кассы | месяц, следующий за месяцем, в котором работник завершает (обновленный пп. 170.9.3 НК):

| |

наличные деньги получались с использованием платежных банковских карт* | ||

применялись корпоративные платежные карты для проведения расчетов в безналичной форме* | ||

* с 01 апреля 2023 года также и платежных инструментов для электронных денег | ||

Если работник получил средства, но никуда не уехал, то их следует вернуть в течение 3-х банковских дней со дня принятия приказа об отмене поездки (п. 11 разд. II Инструкции № 59, разъяснение ГНС). Например, в ситуации, когда работник заболел и командировка была отменена.

Внимание: если выдавали аванс на карточку - работник имеет 3 дня на его возвращение после командировки.

Какой максимальный срок командировки по Украине

Максимальный срок командировки по Украине для коммерческих предприятий не ограничен. Командировка больше 30 дней для них вполне возможна, однако столь длительные командировки лучше урегулировать трудовым договором. Пример командировочного приказа приведен ниже.

Если работник выбывает из командировки в командировку. Например, работника, находящегося в командировке во Львове, решили еще направить в Ивано-Франковск. В таком случае можно издать еще один приказ об изменениях в предыдущий командировочный приказ и добавить маршрут. Об этом работнику нужно сообщить по факсу или электронной почте (также получить копию приказа).

В какой форме выдавать командировочный аванс

Инструкция № 59 рекомендует выдавать авансы на командировку только в безналичной форме - на карточные счета работников или через корпоративную платежную карточку. Возвращать неиспользованные деньги надо тоже на соответствующий счет.

Данная норма - это лишь рекомендация для коммерческих предприятий, но обязанность для бюджетников. Эти изменения вступили в силу 12 мая 2020.

Сумма аванса может быть любая. Даже если аванс выдается наличными, то наличное ограничение в 50 тыс. грн по расчетам между юрлицом и физлицом – бездействует. Об этом говорят сами же налоговики в ИНК ГНС от 03.07.2000 № 2688/6/99-00-07-05-01-06/ІПК. Однако возвращать в кассу сумму более 50 тыс. грн. — не стоит. Осторожнее будет все же — на банковский счет через кассу банка Ведь исключение действует только по выдаче командировочных средств, а не их возврату.

Можно ли в командировку без аванса

Отправить работника в командировку без аванса нельзя. Это нарушение трудового законодательства, вытекающего из ст. 121 КЗоТ, п. 170.9 ТК. Откомандированным работникам выплачивайте суточные. Эти средства должны покрыть расходы на питание, проезд, наем жилья (ст. 121 КЗоТ). Законодательство не содержит прямого указания по оплате таких расходов авансом. Однако есть разъяснение Минсоцполитики о штрафе за отправку в командировку без аванса (письмо от 07.11.2013 № 998/13/155-13). Вполне возможна ситуация, когда работнику не хватает выданного аванса и получает компенсацию по возвращению.

Аванс можете выдать либо наличными из кассы предприятия, либо перечислить на карточный счет (корпоративная карточка, зарплата или личная карточка работника).

Как отразить командировку в табеле учета рабочего времени

Дни командировки в табеле учета рабочего времени отмечайте «ВД» или «07». Если работник вдруг заболел в командировке, то такие дни отметьте «ТН» или «26».

В графе табеля «Отработано за месяц» показывайте рабочие дни (часы) командировки, соответствующие графику работы предприятия на период командировки. То есть если у предприятия есть 8-часовой рабочий день, то дни командировки считайте как 8-часовые.

Дни командировки, попадающие на выходной день, отображайте:

- «ВД» в общем случае;

- «НУ» (или код «05») — сверхурочная работа, если работник исчерпал за месяц норму рабочего времени.

Командировка в выходной день

Если работник находится в командировке в те дни, которые должны быть для него выходными по графику предприятия, то надо соблюдать следующие правила:

- в общем случае считается, что работник в эти дни отдыхает, поэтому оплачиваться ему будут только рабочие дни командировки. Исключение - суточные, так как они являются компенсацией расходов на еду и другие личные потребности, а потому они начисляются за каждые сутки, в т.ч. и выходные дни;

- если работник действительно работал в выходной день, то все можно решить по соглашению сторон: предоставить другой день отдыха или оплатить работу в выходной в двойном размере (ст. 72 КЗоТ). Однако работник иметь доказательства, что он работал, например, был подписан договор или акт выполненных работ в этот день, накладная на получение ТМЦ и т.д. (письмо Минтруда от 19.06.2008 № 154/13/116-08)

- если сразу прописать обязанность работника работать в командировке в выходной день в приказе о командировке, то тогда ничего не нужно доказывать. Считается, что работник работал.

Выходной день при выбытии или возвращении из командировки

Считается, что работник в такие дни также отдыхал. Конкретных требований КЗоТ по этому поводу не содержит. Обычно ситуацию решают по рекомендациям Инструкции 59:

- при выбытии в командировке в выходной день предоставляется другой день отдыха после возвращения (п. 10 раздела I Инструкция 59);

- при возвращении из командировки в выходной день работнику день отдыха может предоставляться, а может и не предоставляться — на усмотрение руководителя или в соответствии с требованиями коллективного договора (п. 11 раздела І Инструкции 59).

Якщо сплатите податок не на той рахунок, ДПС вже не штрафуватиме. Це справедливо, адже ви все одно поповнили бюджет держави. Але врегулювати напрям сплати податку маєте самотужки, подавши заяву до податкової

Командировки по Украине: суточные 2024

По своему содержанию суточные – это сумма, предназначенная для финансирования личных потребностей работника в командировке, например, питание, и не требует документального подтверждения, кроме приказа о командировке.

Размер суточных для коммерческих предприятий не лимитируется, то есть они могут быть любой суммы. Что касается командировки бюджетных учреждений, то для них суточные командировки в 2024 году 300 грн. Данную сумму от бюджетников предприятия часто используют как ориентир для себя.

Однако есть налоговое ограничение, связанное с понятием «дополнительного блага» для работника. Оно составляет 0,1 размера минимальной зарплаты, установленного на 01.01 (сумма суточных при командировке по Украине не должна превышать в 2024 году — 710,00 грн). Суточные, которые меньше этой цифры – не облагаются НДФЛ и военным сбором. Если же суточные больше, чем суточные 710,00 грн, то сумма превышения подпадает под налогообложение как «дополнительное благо» с применением для определения налогооблагаемой базы так называемого «натурального» коэффициента (есть разъяснение ГНС). На другие налоги (налог на прибыль и налоговые разницы, единый налог) эта цифра никак не влияет.

Пример (командировка, оплата суточных и НДФЛ). При сумме суточных 770 грн в 2024 году сумма превышения составит 60,00 грн. С этой суммы надо оплатить:

- НДФЛ: 60,00 грн × 1,2195 × 0,18 = 13,17 грн (где 1,2195 — натуральный коэффициент, 18% – это ставка НДФЛ);

- военный сбор: 60,00 грн. × 0,015 = 0,90 грн.

ЕСВ с суммы превышения по суточным не уплачивается, так как суточные не являются фондом оплаты труда. Такие командировочные выплаты в Приложения 4ДФ отображайте с признаком дохода «118» (излишне израсходованы и своевременно невозвращенные средства) (разъяснение ГНС в 103.02 ВИР). Если же суточные не превышают 710,00 грн в 2024 году, то их в Приложения 4ДФ не отображайте.

Как считать количество суток командировки

Командировка вообще без суточных — практически невозможно. Командировки меньше суток – это полная сумма суточных.

Если работник уезжает в командировку вечером, то день командировки считается по правилу «24:00». То есть, если за билетом поезд отправился в 23:55 12 июня, то именно 12 июня считается днем начала командировки с начислением суточных, хотя фактически работник был в нем всего 5 минут. Аналогично и при возвращении.

Внимание: 24:00 – это время разделения дней (суток) командировки и начисления суточных.

Сумму суточных предприятие может установить во внутреннем командировочном Положении или каждый раз определять в приказе о командировке. Однако рекомендуем соблюдать определенную установившуюся сумму независимо от должностей. Хотя может быть определенное отличие у суточных по географическому критерию (понятно, что расходы на питание и личные потребности в столице могут быть выше командировок в пределах области). Однако расходы на командировка руководителя предприятия должны не отличаться от командировочных расходов обычного менеджера.

Внимание: командировка без выплаты суточных невозможна. Для коммерческих компаний сумма дневных не ограничена размером.

Когда работник отбывает в командировку оплата суточных зависит именно от количества суток по приказу и дат транспортных билетов – начисляем за каждые сутки, даже если работник выезжает, например, в 23:55, а прибывает из командировки в 04:00 – каждый из этих дней имеет быть сочтен (в этом случае как два отдельных дня).

Расчет командировки 2024

Работнику, ездил в командировки, должны быть начислены по возвращению:

- суточные 2024;

- компенсация понесенных и документально подтвержденных расходов;

- заработная плата за дни нахождения в командировке (начисляется по наибольшему показателю: средним заработком за 2 предыдущих месяца или среднедневного заработка работника за месяц командировки).

Чтобы рассчитать среднюю заработную плату, воспользуйтесь Порядком исчисления средней заработной платы, утвержденным постановлением КМУ № 100 от 08.02.1995.

Возмещение расходов за время пребывания в командировке

По требованиям КЗоТ командированному работнику работодатель должен компенсировать стоимость проезда и найма жилого помещения. Также работники имеют право на компенсацию других расходов. Осторожно нужно быть бухгалтерам бюджетных учреждений, так как по командировке в бюджетном учреждении действуют ограничения по Постановлению № 98 (в частности, по составляющим гостиничного счета, уменьшению суммы суточных при питании в отеле и т.п.). Коммерческих предприятий это постановление не касается.

Расходы, возмещаемые работнику не облагаются НДФЛ, если они не подпадают под понятие «дополнительное благо». Так, дополнительным благом не считаются расходы по (пп. «а» пп. 170.9.1 НК):

- проезд, включая перевозку багажа, бронирование билетов (как к командировке, так и обратно, также по месту командировки). Это касается и арендованного транспорта;

- оплату стоимости проживания в гостиницах, а также расходы на питание и бытовые услуги, включенные в гостиничные счета;

- наем жилых помещений;

- оплату телефонных разговоров.

В случае, если работнику возмещаются расходы, не указанные в пп. «а» пп. 170.9.1 НК (или без подтверждающих документов), тогда необходимо с них уплатить НДФЛ и военный сбор. Также в отличие от сверхурочных суточных следует начислить и уплатить ЕСВ, так как такие расходы следует рассматривать как относящиеся к заработной платы как «другие выплаты, имеющие индивидуальный характер» (пп. 2.3.4 Инструкции по статистике заработной платы, приказ Госкомстата от 13.02.2004 № 5).

Если средств, которые выдавались на командировку, не хватило, то работник может использовать собственные средства. В дальнейшем при компенсации таких выплат налогообложения суммы такой компенсации нет (обобщающая налоговая консультация, приказ Минфина от 26.04.2019 № 181).

Шукайте в системі «Експертус Головбух» опис робочої ситуації, яка аналогічна вашій, потрібні форму (зразок), довідник, відео. Якщо не знайдете, то можете надіслати звернення до нашої експертної підтримки через Онлайн-помічник

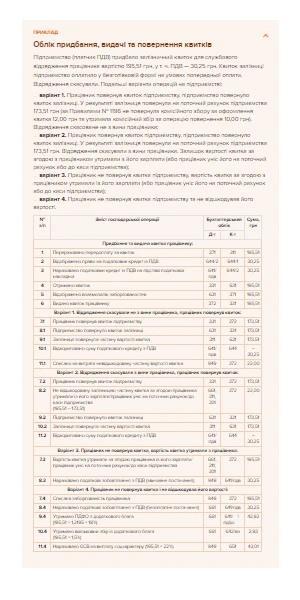

Учет командировочных расходов по Украине

Стандартные бухгалтерские проводки при командировке имеют вид, как в таблице ниже.

ТИПИЧНЫЕ БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ ВОЗРАЖДЕНИЯ | ||||

№ | Хозяйственная операция | Дт | Кт | Сумма, грн |

1 | На карточный счет заместителя директора перечислен аванс на командировку | 372 | 311 | 10000 |

2 | По возвращении заместитель директора подал подтверждающие документы. За 5 суток командировки согласно приказу о командировке начислены суточные в размере 300 грн/сутки. Суточные отнесены к составу административных расходов | 92 | 372 | 1500 |

3 | В состав административных расходов включена стоимость проезда | 92 | 372 | 2500 |

4 | В состав административных расходов включена стоимость проживания в отеле | 92 | 372 | 4000 |

5 | Остаток неиспользованной суммы директор вернул на банковский счет предприятия (= 10000 – 1500 – 2500 – 4000 = 2000) | 311 | 372 | 2000 |

6 | Административные расходы отнесены на финансовый результат от операционной деятельности | 791 | 92 | 8000 |

Ниже также приводим пример учета приобретения ж/д билета для работника.

Проблемные ситуации связаны с командировкой

Подтверждающими документами по обновленному пп. 170.9.1 НК с 01 апреля 2023 года:

- транспортные билеты или транспортные счета и багажные квитанции (в т.ч. электронные билеты);

- документы, полученные от лиц, предоставляющих услуги по размещению и проживанию физического лица, страховые полисы;

- документы (выписки и/или сведения со счета), содержащие определенную законом информацию о выполненных платежных операциях по счету, к которому эмитированы платежные инструменты;

- документы, подтверждающие выполнение операции с использованием платежных инструментов;

- другие документы, удостоверяющие стоимость расходов.

Особые ситуации, которые могут вызвать трудности рассмотрим в таблице ниже.

| РАСПРОСТРАНЕНЫЕ ВОПРОСЫ ПО ДОКУМЕНТАЛЬНОМУ ПОДТВЕРЖДЕНИЮ КОМАНДИРОВКИ | |

Ситуация | Решение ситуации |

Оплата такси | Существующие нормативные документы не содержат ограничений для оплаты такси в командировке для коммерческих предприятий (для бюджетников это запрещено). Нет документа - нет и оплаты. НКУ не содержит ограничений (такси - это тоже проезд). Однако проблема остается с документальным подтверждением такой перевозки. Им может быть чек с электронного таксометра (разъяснение 103.17 ОИР). |

Оплата метро | Можно, но при пользовании жетонами невозможно подтвердить дату и время перевозки. Возможна оплата только, если у работника есть карточка пополнения и фискальный чек по такому пополнения |

Оплата услуг городского транспорта | Проблема остается та же, что и с метро - возможное отсутствие дат на билетах. Если дать отсутствуют, то такие билеты не подходят для оформления командировочных расходов. Часто в билетах отсутствует и название населенного пункта. Поэтому при командировках в Украине проезд в городском транспорте, как правило, не оплачивается |

В командировку на служебном автомобиле | При командировке на служебном автомобиле суточные начисляются как как обычно. По расходам на проезд, то происходит списание топлива на основе существующих норм |

Если работник отбывает в командировку на собственном автомобиле, то ему компенсируется использования топлива на основе действующих норм. Должны быть подтверждающие документы по покупке топлива | |

Оплата гостиницы | Работник должен предоставить и счет отеля, и расчетный чек РРО (расчетная квитанция, приходный кассовый ордер) |

Командировки отель 2-местный | Проживание в одноместном номере проблем не вызывает. По ситуации, когда работник оплачивает 2-местный номер и проживает там один, то есть интересная мысль налоговиков: они считают такие избыточные расходы дополнительным благом (правда, не разъясняют как его считать) |

Или индексируются командировки | Все зависит от того, как была начислена зарплата работнику за дни командировки. Если расчет был на основе средней зарплаты за прошедшие 2 месяца, то такие выплаты не индексируются. Если оплата состоялась на основе дневного заработка за месяц командировки, то тогда да, – индексируется. По суточных и других выплат, то они не индексируются, так как не входят в зарплате |

Командировки водителя | Оформление командировки на водителя возможно, если работа водителя не носит разъездной характер, то есть он работает водителем в пределах одного населенного пункта и выезд в другой населенный пункт для него скорее исключением, чем правилом. Если же водитель используется для перевозок между населенными пунктами постоянно, то проводить ему оплату нужно по правилам оплаты работников, работа которых носит выездной характер, а не как командировки |

Больничный во время командировки | Больничные оплачиваются (как за 5 дней, так и остальные за счет ПФУ). Должен быть обязательно лист временной нетрудоспособности (может быть передан почтой уже по возвращении). Однако в табеле учета рабочего времени такие дни проставляем как «ТН» (код «26»), а не как «ВД». Также за эти дни работник не получает заработную плату, но получает суточные и оплату услуг по проживанию. Должен быть издан приказ о продлении командировки в случае задержки работника по уважительным причинам |

Оплата комиссионных сборов банков при оплате услуг гостиницы | Не оплачивается, так как такие расходы не входят в перечень, несмотря на их связь с командировкой (письмо Минфина от 17.02.2017 № 31-08030-16-10/4511) |

Электронный билет | Если билет был приобретен электронным, а не бумажным, то до 01 апреля 2023 года обязательно следовало распечатать его бумажный вариант. Об этом говорят налоговики, рекомендуя всем предприятиям руководствоваться п. 12 раздела II Инструкции № 59. При этом, если был приобретен билет:

С 1 апреля 2023 г. после обновления пп. 170.9.1 НК среди подтверждающих документов прямо упоминаются электронные билеты, поэтому печатать их уже стало не обязательно |