Декларация плательщика единого налога 3 группы юридического лица

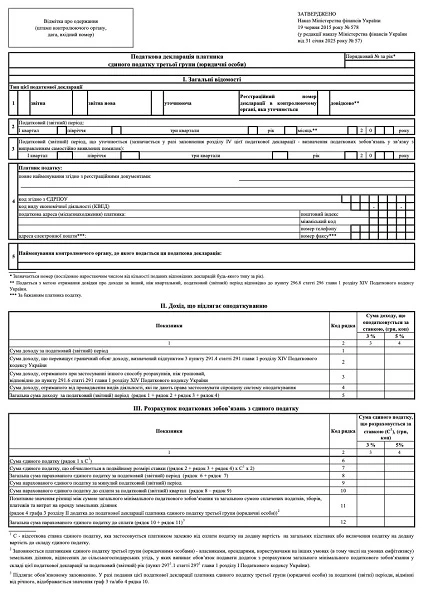

Форма декларации плательщика единого налога 3 группы юридического лица

Налоговую декларацию плательщика единого налога юрлица группа 3 утверждает приказ Минфина от 19.06.2015 № 578. Форма декларации была обновлена приказом Минфина от 31.01.2025 № 57 (далее — Приказ № 57), который вступил в силу 20 февраля 2025 года. Формат этой формы в электронном кабинете таков J0135709. Декларацию используют за отчетные (налоговые) периоды с 2025 года (п. 2 Приказа № 57), то есть впервые используем форму, когда отчитываемся за I квартал 2025 года. Вебінари для бухгалтерів 2026

Декларация по единому налогу для юрлиц отличается от той, которую представляют физлица группы 3. Однако общие требования к ним совпадают. Эту форму все равно применяют как плательщики НДС со ставкой единого налога 3%, так и неплательщики, уплачивающие единый налог по ставке 5%.

Актуальна для 2025 года форма налоговой декларации для предприятий — плательщиков единого налога группы 3, учитывающая изменения Приказа № 57:

Налоговая декларация плательщика единого налога 3 группы юридического лица бланк:

Сроки подачи юрлицом декларации плательщика единого налога 3 группы

Декларацию для единщика группы 3 подаем ежеквартально в 40-дневный период (п. 296.3 Налогового кодекса Украины, далее — НК; и п. 49.18.2 НК). Крайняя дата подачи декларации за I квартал 2025 года — 12 мая 2025 года включительно (40-й день, 10 мая 2025 года — это суббота, поэтому дата переносится на ближайший рабочий день). Сумма единого налога должна быть уплачена не позднее 20 мая 2025 года.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Как подать декларацию плательщика единого налога юрлицу 3 группы

Декларацию плательщика единого налога подаем по местонахождению (п. 45.1 НК). Куда юридическое лицо 3 группы подает декларацию плательщика единого налога, если единщик в отчетном периоде изменил свой налоговый адрес, перешел из одного административного района в другой? До конца года все равно подавать декларацию и уплачивать налог нужно по старому адресу (п. 10.13 разд. Х Порядка учета налогоплательщиков и сборов, утвержденного приказом Минфина от 09.12.2011 № 1588).

Подать декларацию можно так:

- в бумажном виде лично (или через уполномоченное лицо);

- в электронном виде;

- почтой с уведомлением о вручении и описанием вложения (не позднее чем за 5 календарных дней до истечения предельного срока подачи декларации).

Если юрлицо — плательщик единого налога группы 3 в декларациях за предыдущий отчетный период занизило сумму налоговых обязательств, то важно исправить такие ошибки и самостоятельно рассчитать штраф и пеню.

Чем отличается форма декларации по единому налогу 2025

Изменения в форме основной части декларации единщика – юрлица 2025 из Приказа № 57 были следующие:

- появился новый раздел V «Определение налоговых обязательств по военному сбору». Единщики — юрлица группы 3 с 1 января 2025 года стали плательщиками военного сбора (ВС) (пп. «3» пп. 1.1 п. 16 1 подразд. 10 Переходных положений НК). При этом ВС определяется как 1% от дохода единщика, определенного по ст. 292 НК, то есть задекларированного дохода (пп. «3» пп. 1.3 п. 161 подразд. 10 переходных положений НК);

- изъяли ряд. 19, предназначенный для начисления налоговой пени в случае самостоятельного исправления ошибки (раздела IV «Определение налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок»). Подобное изменение системно вносилось и в другие налоговые декларации. Это связано с устранением необходимости камеральной проверки налоговиками правильности начисления налоговой пени налогоплательщиками, что предупреждает споры между налоговиками и налогоплательщиками, например, по количеству дней применения учетной ставки НБУ. Сегодня Информационно-коммуникационная система (ИКС) ГНС «Налоговый блок» позволяет осуществлять такую процедуру, как начисление пени, автоматически (разъяснении ГНС).

Остальные показатели основной части декларации единщика – юрлица группы 3 остались без изменений.

Также были изменения в Приложении к декларации, которое касается расчета общего минимального налогового обязательства (МНО) за налоговый (отчетный) год, а именно:

- теперь нужно отражать долю пашни (%), для чего были внедрены 2 новых графы в разделе I расчета общего МНО. Для собственного земельного участка — это графа 4, а арендованного — графа 6. Эти доли (%) нужны для расчета МНО в графах 11 и 12 с учетом (п. 74 подразд. 10 Переходных положений НК);

- прим. 3 графы 9 раздела I уточняет, что за 2025 и последующие годы военного положения коэффициент «К» применяют со значением 0,057 (п. 671 подразд. 10 подразд. 10 Переходных положений НК; пп. 381.1.1 НК, пп. 381.1.2 НК);

- добавили прим. 13 в графы 11 и 12 раздела I, в которых отражается сумма МНО. С 1 января и в годы военного положения сумма МНО ≥ 700 грн с 1 га, а для земельных участков, в площади которых доля пашни составляет не менее 50%, — 1 400 грн с 1 га (исключение — территории боевых действий) (п. 74 подразд. 10 Переходных положений НК). Например, если есть 4800 грн на земельный участок 10 га, то нужно показать в декларации не 4800 грн, а 7000 грн (= 700 грн× 10);

- в ряд. 02.09 разд. II появился ВС как новый вид налога (сбора), на который можно уменьшить общее МНО. Такое уменьшение возможно в период с 01.01.2025 в годы военного положения (п. 1.14 п. 161 подразд. 10 Переходных положений НК).

Как заполнить декларацию единщика группы 3 (юрлица)

Юрлицо на едином налоге группы 3 заполняет заглавную часть декларации, разделы II, III и V. Раздел IV заполняем в случае исправления ошибки в декларациях за прошлые отчетные периоды.

Относительно строк, по которым отсутствуют данные, следуйте следующему правилу:

- в бумажной декларации делаем прочерк «–»;

- в электронной декларации такую строку оставляем пустой.

Заполнение декларации происходит накопительно, то есть за I квартал, за I+II кварталы (полугодие), за I+II+III кварталы (три квартала) и за в целом за год. Поэтому при заполнении нужно быть внимательными, ведь ошибка в одном периоде может «перейти» к другим периодам. Единица измерения – гривна с копейками. Подробно, о порядке заполнения декларации плательщика единого налога 3 группы юрлица в таблице ниже:

АЛГОРИТМ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ПО ЕДИНОМУ НАЛОГУ | |

Строки | Как заполнять |

Раздел I. Заглавная часть | |

Порядковый № за год | Указываем номер (последовательно нарастающим числом от количества поданных соответствующих деклараций любого типа за год). Например, если декларация с типом «Отчетная» подавалась за I квартал, то декларация «Отчетная» за ІІ квартал будет № 2. Если за І квартал были «Отчетная» и «Отчетная новая», то декларация «Отчетная» за ІІ квартал будет № 3 и т.д. д. |

1 | Выбираем тип декларации в зависимости от ситуации и ставится отметка в виде знака «х». Типы деклараций означают следующее:

|

2 | Ставим отметку «х» напротив отчетного периода (квартал, полугодие, три квартала, год) и указываем год, например «2025» |

3 | Заполняем только если с помощью декларации исправляли ошибки за прошлые отчетные периоды. Ситуаций может быть две:

При подаче декларации «Отчетная новая» это поле заполнять специально не надо, ведь с точки зрения базы налоговиков ошибки вообще не возникает. Однако если декларацией «Отчетная новая» не только меняется текущая декларация, но еще и исправляется ошибка в определенном прошлом периоде — заполняется по общему правилу, указывая тот истекший период, который исправляется |

4 | Проставляем соответствующие реквизиты налогоплательщика:

|

5 | Указываем наименование контролирующего органа, в который подается декларация |

Раздел II. Доход, подлежащий налогообложению | |

– | В этой и следующей главе свои показатели предприятия приводят в следующих колонках:

|

1 | Отражаем сумму дохода за налоговый (отчетный) период (в гривнах с копейками). Указывается сумма дохода (без НДС), которая не нарушает требований НК относительно пребывания на группе 3 единого налога, т.е. В доход плательщика единого налога включается:

Доход признается на дату поступления средств (п. 292.6 НК), а не по принципу начисления, как в бухгалтерском учете. Это значит, что доход в декларации отличается от такового в Отчете о финансовых результатах, составленном по НП(С)БУ 1 или НП(С)БУ 25. К примеру, отгрузка продукции не является доходом для единщика, а только факт ее оплаты. Отсюда полученный аванс за продукцию, продукты, работы, сервисы признается как доход того отчетного периода, в котором он был получен. Если в течение периода произошел возврат денег покупателю, то плательщик единого налога должен откорректировать (уменьшить) свой доход в период такого возврата (ИНК ГФС от 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК). Если доход плательщиком единого налога получен в иностранной валюте, то он перечисляется в гривну по курсу НБУ на дату получения (п. 292.5 НК) |

2 | Указываем сумму превышения доходом единщика лимита группы 9336000 грн (для 2025 года). Однако здесь не учитываем дохода запрещенных видов деятельности и запрещенных для единщика расчетов в неденежной форме, если таковые были (для них предназначены строки 3 и 4). Для единщика такой доход будет означать дальнейший переход на общую систему налогообложения. |

3 | Отмечаем доход, полученный единщиком в неденежной форме, если таковой был. Плательщики единого налога не могут воспользоваться бартером либо векселями. Появление такого дохода означает утрату права нахождения на упрощенной системе налогообложения и переход на общую |

4 | Отмечаем доход, полученный от запрещенных видов деятельности (пп. 291.5 НК), если таковой был. Появление такого дохода означает дальнейший переход из упрощенной системы на общую систему налогообложения. |

5 | Приводим результат расчета общей суммы дохода за отчетный период из строк 1-5. Если у единщика не было превышений лимита, запретных и неденежных доходов, то ряд. 5 = ряд. 1 этого раздела |

Раздел ІІІ. Расчет налоговых обязательств по единому налогу | |

6 | Приводим результат расчета единого налога:

|

7 | Указываем результат расчета налога с суммы «неправильных» доходов. За такими доходами налог платим по двойным ставкам и теряется само право пребывания на упрощенной системе. Сумма налога по таким доходам рассчитывается следующим образом:

|

8 | Записываем общую сумму единого налога за налоговый период: ряд. 6+ряд. 7. Если запретных доходов не было, то ряд. 8 = ряд. 6 |

9 | Указываем сумма единого налога с декларации за предыдущий период. Для декларации за I квартал эту строчку не заполняем. Эта сумма уменьшает сумму единого налога с ряд. 8, ведь эта часть единого налога должна быть уплачена в предыдущем периоде (даже, если не уплатили, на заполнение декларации это не влияет) |

10 | Указываем результат разницы: ряд. 8 – ряд. 9 |

11 | Заполняем только для тех, кому нужно считать МНО, что связано с сельскохозяйственными угодьями. Здесь указываем результат расчета МНО по ряд. 4 графы 3 раздела II приложения декларации |

12 | Отмечаем результат сложения: ряд. 10 + ряд. 11. Если МНО нет, то ряд. 12 = ряд. 10. Именно эта сумма подлежит уплате в течение 10-дневного срока после крайней даты отчетности за соответствующий отчетный период |

Раздел IV. Определение налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок** | |

13 | Указываем ошибочную сумму единого налога с декларации за истекший период. Общий срок давности по устранению ошибок — 1095 дней со дня окончания отчетности за соответствующий период*** |

14 | Указываем правильную сумму единого налога. Форма декларации не позволяет указать причину ошибки. Объяснение следует добавить как дополнение к декларации (составляется в произвольной форме). При составлении объяснения следует заполнить информацию о дополнениях в нижней части декларации |

15 | Указываем сумму недоимки (стр. 14 – ряд. 13), если ряд. 14 > ряд. 13 |

16 | Указываем сумму переплаты (стр. 13 – ряд. 14), если ряд. 14 < ряд. 13 |

17 | Указываем сумму самоштрафа****. Заполняем в том случае, если ошибку исправляем путём подачи декларации «Уточняющая»: ряд. 15 × 0,03 |

18 | Указываем сумму самоштрафа****. Заполняем в случае, если ошибку исправляем в текущей декларации: ряд. 15 × 0,05. В этом случае самоштраф получается больше, чем при подаче декларации «Уточняющая» (см. заполнение ряд. 16) |

Раздел V. Определение налоговых обязательств по военному сбору | |

19 | Указываем результат начисления ВС за соответствующий отчетный период (= ряд. 5 × 0,01) |

20 | Указываем сумму начисленного ВС за истекший налоговый период (= стр. 21 Декларации за истекший отчетный период отчетного года). Например, в декларации за ІІ квартал (полугодие) здесь должно быть значение ряд. 21 декларации за I квартал |

21 | Отмечаем результат начисления ВС к уплате за налоговый (отчетный) период (= стр. 19 – стр. 20). При заполнении декларации за I квартал ряд. 21 = ряд. 19 |

следующие строки (с 22 по 25) - для уточнения показателей начисленного ВС в случае исправления ошибки за прошлые отчетные периоды: | |

22 | Указываем сумму ВС, приведенную в ряд. 21 декларации, которую исправляем |

23 | Указываем правильную сумму ВС |

24 | Отмечаем недоплату ВС, то есть дополнительную сумму ВС к уплате (= ряд. 23 – ряд. 22), если ряд. 23 > ряд. 22 |

25 | Указываем переплату суммы ВС, то есть сумму уменьшения ВС к уплате (= ряд. 23 – ряд. 22), если ряд. 23 < ряд. 22 |

Дополнение к налоговой декларации | |

– | Указываем порядковый номер дополнения («1», «2» и т.д.), его описание в произвольной форме и количество листов. У большинства налогоплательщиков эта ячейка будет пустой. В качестве дополнения может быть, например, разъяснение причин исправляемой настоящей декларацией ошибки |

К декларации прилагается | |

1 | Ставим отметку «+», если к декларации составлялось приложение для расчета МНО. Другие единщики оставляют ячейку пустой |

* вообще-то такую декларацию юрлицу не подают. Такая декларация «Справочно» существует, например, в физлицах — там она используется для получения справки о доходах за другой период, отличающийся от квартального. Юрлицам такая справка не нужна. Однако налоговики зачем-то оставляют опцию подачи такой декларации у юрлиц-единщиков; ** заполняют только те единщики, которые исправляют ошибку путем подачи декларации «Уточняющая» или текущей «Отчетная» («Отчетная новая»); *** есть приостановка истечения сроков давности, которые предусматривает статья 102 НК на время COVID-карантина и военного положения. Приостановка на время COVID-карантина началась с 18.03.2020 и продолжалась до последнего дня COVID-карантина — 30.06.2023 (разъяснение ГНС 132.01 ОИР, п. 522 подразд. 10 Переходных положений НК). Приостановление сроков давности по причине военного положения закончилось 31.07.2023. Итак, течение сроков возобновлено с 01.08.2023 (разъяснение ГНС 132.01 ОИР); **** если ошибку исправляете в период до прекращения военного положения, то самоштраф и налоговая пеня за любой период — как за время военного положения, так и до него — отсутствуют (пп. 69.38 подразд. 10 Переходных положений НК). Однако есть условие такого увольнения — соблюдение требований пункта 50.1 НК, в частности исправить ошибку через уточняющую или текущую декларацию и уплатить возникшую сумму недоплаты. | |

Финансовая отчетность и декларация

Финансовую отчетность в декларацию плательщика единого налога подавать не нужно, что следует из п. 46.2 НК. Вопрос встает, так как финансовую отчетность в декларацию представляют плательщики налога на прибыль и неприбыльщики.

Отчетный период для тех, кто стал единщиком в 2025 году

Если единщик стал таким только в 2025 году, то начало отчетного года для него определяем по следующим правилам:

- для вновь юрлиц — первое число месяца, в котором было зарегистрировано такое юрлицо при условии подачи заявления о переходе на упрощенную систему в течение 10 календарных дней со дня государственной регистрации. Если же в этот срок не уложились — первое число места следующего отчетного квартала за кварталом регистрации такого юрлица (п. 294.4 НК);

- для перешедших на упрощенную систему с общей — первое число месяца следующего отчетного квартала за кварталом регистрации такого юрлица плательщиком единого налога (п. 294.3 НК).

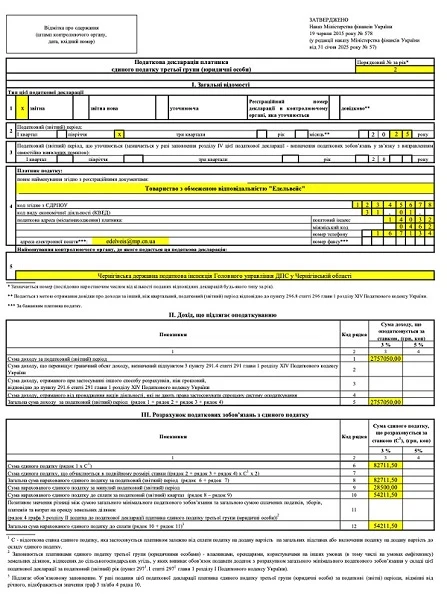

Пример заполнения декларации для группы 3 (юрлица)

Пусть за первое полугодие 2025 года предприятие, производящее офисную мебель и уплачивающее единый налог по ставке 3%, имело следующие доходы:

- выручка от реализации продукции (оплата за мебель, которая поступила на текущий счет, а также полученные авансы от покупателей) — 2307050 грн;

- полученный станок по договору дарения стоимостью 450000 грн.

Запрещенных для единого налога не было, а по результатам І квартала 2025 года было начислено 28 500 грн единого налога и 9500,00 грн — ВС.

Сумма дохода для отражения в декларации за первое полугодие 2025 года равна:

2307050 + 450000 = 2757050 грн

Подсчитанная сумма дохода и заносится в ряд. 1 кол. 3 разд. II декларации.

Суммы начисленных налогов за первое полугодие 2025 года выходят:

- единый налог — 82711,50 грн (= 2757050 грн × 0,03);

- ВС — 27570,50 грн (= 2757050 грн × 0,01).

Тогда суммы налогов к уплате по результатам первого полугодия 2025 года будут:

- единый налог — 54211,50 грн (= 82711,5 — 28500);

- ВС — 18070,50 грн (= 27570,50 — 9500).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Образец заполненной декларации плательщика единого налога для группы 3 (юрлица) приведен ниже.

Когда плательщик единого налога подает еще и декларацию по налогу на прибыль

Декларацию по налогу на прибыль плательщик единого налога группы 3 представляет в случае, если произвел выплату нерезиденту и уплатил налог на доходы нерезидента (он же — налог на репатриацию). В таком случае единщику нужно заполнить Приложение НН, а также перенести информацию из него в строк 23 и 25 декларации по налогу на прибыль, заполнить ее заглавные и заключительные части. Других показателей в таком случае в декларацию не вносят.

Если выплачиваются проценты нерезидентам, следует удержать с них налог на репатриацию. Для этого следует определить, какие ставки налога применяются, какие международные договоры следует учитывать. Кроме того, существует возможность освободиться от налогообложения.

Подавать ли пустую декларацию, если доходов не было

Если доходов нет, то лучше подать пустую, то есть нулевую декларацию. Вообще если объекта налогообложения не было, нет показателей для декларирования, то декларацию можно не подавать — основанием является п. 49.2 НК. И с этим будто согласны налоговики (разъяснение ГНС 108.01.05 ОИР). И ключевое здесь — показатели для декларирования. Можно ли быть уверенным, что их действительно нет? Обратите внимание: если показатели были хотя бы за один квартал, то дальнейшие декларации не могут быть «нулевыми», ведь они содержат накапливаемые итоги. Декларация за полугодие содержит данные по декларации за I квартал и суммарный объем дохода. Кроме того, если позже обнаружится ошибка, например определенный доход был, то возникнет вопрос исправления такого периода и минимизации штрафа. Если на счет предприятия или в кассу вообще за квартал не поступало средств, то следует ответить на вопрос, не было ли определенных «невидимых» сначала доходов, например:

- невозврат в течение 12 месяцев возвратной финансовой помощи;

- прощение долга со стороны контрагента;

- просроченная кредиторская задолженность, по которой истек срок исковой давности;

- положительная курсовая разница, в частности по задолженности в иностранной валюте или остатке иностранной валюты на банковском счете;

- безвозмездно полученные товары, работы, услуги.

Следовательно, если нет уверенности, декларацию лучше подать, ведь подготовка и подача «нулевой» декларации у бухгалтера много времени не занимает. Позже, если обнаружится ошибка по поводу такого периода, то ее проще будет исправить.