Декларація платника єдиного податку 3 групи юридичної особи

Форма декларації платника єдиного податку 3 групи юридичної особи

Податкову декларацію платника єдиного податку юрособи група 3 затверджує наказ Мінфіну від 19.06.2015 № 578. Форма декларації була оновлена наказом Мінфіну від 31.01.2025 № 57 (далі — Наказ № 57), який набув чинності 20 лютого 2025 року. Формат цієї форми в електронному кабінеті такий J0135709. Декларацію використовують за звітні (податкові) періоди з 2025 року (п. 2 Наказу № 57), тобто вперше використовуємо форму, коли звітуємо за І квартал 2025 року.

Декларація з єдиного податку для юросіб відрізняється від тої, яку подають фізособи групи 3. Однак загальні вимоги до них збігаються. Цю форму однаково застосовують як платники ПДВ зі ставкою єдиного податку 3%, так і неплатники, які сплачують єдиний податок за ставкою 5%.

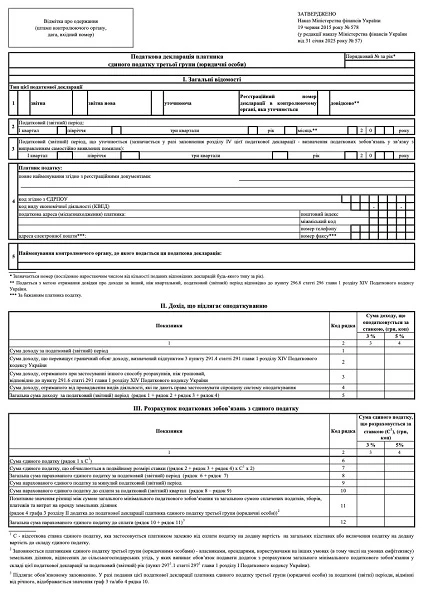

Актуальна для 2025 року форма податкової декларації для підприємств — платників єдиного податку групи 3, яка враховує зміни Наказу № 57:

Податкова декларація платника єдиного податку 3 групи юридичної особи бланк:

Строки подання юрособою декларації платника єдиного податку 3 групи

Декларацію для єдинника групи 3 подаємо щокварталу у 40-денний період (п. 296.3 Податкового кодексу України, далі — ПК; та п. 49.18.2 ПК). Кінцевою датою подання декларації за І квартал 2025 року є 12 травня 2025 року включно (40-й день, 10 травня 2025 року, — це субота, тому дата переноситься на найближчий робочий день). Сума єдиного податку має бути сплачена не пізніше 20 травня 2025 року.

Чого очікувати агропідприємствам у 2026 році

Як подати декларацію платника єдиного податку юрособі 3 групи

Декларацію платника єдиного податку подаємо за місцезнаходженням (п. 45.1 ПК). Куди юридична особа 3 групи подає декларацію платника єдиного податку, якщо єдинник у звітному періодів змінив свою податкову адресу, перейшов з одного адміністративного району до іншого? До кінця року все одно подавати декларацію та сплачувати податок треба за старою адресою (п. 10.13 розд. Х Порядку обліку платників податків і зборів, що затверджений наказом Мінфіну від 09.12.2011 № 1588).

Подати декларацію можна так:

- у паперовому вигляді особисто (або через уповноважену особу);

- в електронному вигляді;

- поштою з повідомленням про вручення та описом вкладення (не пізніше, ніж за 5 календарних днів до закінчення граничного строку подачі декларації).

Якщо юрособа — платник єдиного податку групи 3 у деклараціях за попередній звітний період занизила суму податкових зобов’язань, то важливо виправити такі помилки та самостійно розрахувати штраф і пеню.

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Чим відрізняється форма декларації з єдиного податку 2025

Зміни у формі основної частини декларації єдинника–юрособи 2025 з Наказу № 57 були такі:

- з’явився новий розділ V «Визначення податкових зобов’язань по військовому збору». Єдинники–юрособи групи 3 з 1 січня 2025 року стали платниками військового збору (ВЗ) (пп. «3» пп. 1.1 п. 161 підрозд. 10 Перехідних положень ПК). При цьому ВЗ визначається як 1% від доходу єдинника, який визначений за ст. 292 ПК, тобто задекларованого доходу (пп. «3» пп. 1.3 п. 161 підрозд. 10 Перехідних положень ПК);

- вилучили ряд. 19, що був призначений для нарахування податкової пені у разі самостійного виправлення помилки (розділу ІV «Визначення податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок»). Подібна зміна системно вносилася й до інших податкових декларацій. Це пов’язано з усуненням необхідності камеральної перевірки податківцями правильності нарахування податкової пені платниками податків, що упереджує спори між податківцями та платниками податків, наприклад щодо кількості днів застосування облікової ставки НБУ. На сьогодні Інформаційно-комунікаційна система (ІКС) ДПС «Податковий блок» дозволяє здійснювати таку процедуру, як нарахування пені, автоматично (роз’ясненні ДПС).

Решта показників основної частини декларації єдинника–юрособи групи 3 залишилися без змін.

Також були зміни у Додатку до декларації, який стосується розрахунку загального мінімального податкового зобов’язання (МПЗ) за податковий (звітний) рік, а саме:

- тепер потрібно відображати частку ріллі (%), для чого було впроваджено 2 нові графи у розділу І розрахунку загального МПЗ. Для власної земельної ділянки — це графа 4, а орендованої — графа 6. Ці частки (%) потрібні для розрахунку МПЗ у графах 11 і 12 з урахуванням (п. 74 підрозд. 10 Перехідних положень ПК);

- прим. 3 графи 9 розділу І уточнює, що за 2025 та наступні роки воєнного стану коефіцієнт «К» застосовують зі значенням 0,057 (п. 671 підрозд. 10 підрозд. 10 Перехідних положень ПК; пп. 381.1.1 ПК, пп. 381.1.2 ПК);

- додали прим. 13 до граф 11 і 12 розділу І, в яких відображається сума МПЗ. Із 1 січня та у роки воєнного стану сума МПЗ ≥ 700 грн з 1 га, а для земельних ділянок, у площі яких частка ріллі становить не менше ніж 50%, — 1 400 грн з 1 га (виняток — території бойових дій) (п. 74 підрозд. 10 Перехідних положень ПК). Наприклад, якщо маємо 4800 грн на земельну ділянку 10 га, то треба показати у декларації не 4800 грн, а 7000 грн (= 700 грн× 10);

- у ряд. 02.09 розд. ІІ з’явився ВЗ як новий вид податку (збору), на який можна зменшити загальне МПЗ. Таке зменшення можливе у період з 01.01.2025 у роки воєнного стану (п. 1.14 п. 161 підрозд. 10 Перехідних положень ПК).

Як заповнити декларацію єдинника групи 3 (юрособи)

Юрособа на єдиному податку групи 3 заповнює заголовну частину декларації, розділи ІІ, ІІІ та V. Розділ IV заповнюємо у разі виправлення помилки у деклараціях за минулі звітні періоди.

Щодо рядків, за якими відсутні дані, то керуйтеся таким правилом:

- у паперовій декларації робимо прочерк «–»;

- в електронній декларації такий рядок залишаємо порожнім.

Заповнення декларації відбувається накопичувано, тобто за І квартал, за І + ІІ квартали (півріччя), за І+ІІ+ІІІ квартали (три квартали) та за в цілому за рік. Через це під час заповнення треба бути уважними, адже помилка в одному періодів може «перейти» до інших періодів. Одиниця виміру — гривня з копійками. Детально, про порядок заповнення декларації платника єдиного податку 3 групи юрособи в таблиці нижче:

АЛГОРИТМ ЗАПОВНЕННЯ ДЕКЛАРАЦІЇ З ЄДИНОГО ПОДАТКУ | |

Рядки | Як заповнювати |

Розділ І. Заголовна частина | |

Порядковий № за рік | Зазначаємо номер (послідовно наростаючим числом від кількості поданих відповідних декларацій будь-якого типу за рік). Наприклад, якщо декларація з типом «Звітна» подавалася за І квартал, то декларація «Звітна» за ІІ квартал буде № 2. Якщо за І квартал були «Звітна» та «Звітна нова», то декларація «Звітна» за ІІ квартал буде № 3 і т. д. |

1 | Обираємо тип декларації в залежності від ситуації та ставиться позначка у вигляді знаку «х». Типи декларацій означають таке:

|

2 | Ставимо відмітку «х» навпроти звітного періоду (квартал, півріччя, три квартали, рік) та вказуємо рік, наприклад «2025» |

3 | Заповнюємо лише, якщо за допомогою декларації виправляли помилки за минулі звітні періоди. Ситуацій може бути дві:

Під час подання декларації «Звітна нова» це поле заповнювати спеціально не треба, адже з точки зору бази податківців помилки узагалі не виникає. Однак, якщо декларацією «Звітна нова» не лише змінюється поточна декларація, але ще й виправляється помилка у певному минулому періоді — заповнюється за загальним правилом, вказуючи той минулий період, який виправляється |

4 | Проставляємо відповідні реквізити платника податку:

|

5 | Вказуємо найменування контролюючого органу, до якого подається декларація |

Розділ ІІ. Дохід, що підлягає оподаткуванню | |

– | У цьому та наступному розділі свої показники суб’єкти господарювання наводять у таких колонках:

|

1 | Відображаємо суму доходу за податковий (звітний) період (у гривнях з копійками). Вказується сума доходу (без ПДВ), яка не порушує вимог ПК щодо перебування на групі 3 єдиного податку, тобто ≤ 9 336 000 грн для групи 3 на 2025 рік (1167 мінімальних зарплат на 1 січня, = 8000 грн × 1167), дохід отриманий від дозволених видів діяльності, а також тільки в результаті грошових розрахунків з контрагентами. До доходу платника єдиного податку включається:

Дохід визнається на дату надходження коштів (п. 292.6 ПК), а не за принципом нарахування, як у бухгалтерському обліку. Це значить, що дохід у декларації відрізняється від такого у Звіті про фінансові результати, складеному за НП(С)БО 1 чи НП(С)БО 25. Наприклад, відвантаження продукції не є доходом для єдинника, а тільки факт її оплати. Звідси отриманий аванс за продукцію, товари, роботи, послуги визнається як дохід того звітного періоду, в якому він був отриманий. Якщо впродовж періоду відбулося повернення грошей покупцю, то платник єдиного податку має відкоригувати (зменшити) свій дохід у періоді такого повернення (ІПК ДФС від 06.06.2017 № 470/6/99-99-12-02-03-15/ІПК). Якщо дохід платником єдиного податку отримано в іноземній валюті, то він перераховується в гривню за курсом НБУ на дату отримання (п. 292.5 ПК) |

2 | Вказуємо суму перевищення доходом єдинника ліміту групи 9 336 000 грн (для 2025 року). Однак тут не враховуємо дохід заборонених видів діяльності та заборонених для єдинника розрахунків у негрошовій формі, якщо такі були (для них призначені рядки 3 і 4). Для єдинника такий дохід означатиме подальший перехід на загальну систему оподаткування |

3 | Зазначаємо дохід, який був отриманий єдинником у негрошовій формі, якщо такий був. Платники єдиного податку не можуть користуватися бартером або векселями. Поява такого доходу означає втрату права перебування на спрощеній системі оподаткування та перехід на загальну |

4 | Зазначаємо дохід, що був отриманий від заборонених видів діяльності (пп. 291.5 ПК), якщо такий був. Поява такого доходу означає подальший перехід зі спрощеної системи на загальну систему оподаткування |

5 | Наводимо результат розрахунку загальної суми доходу за звітний період з рядків 1-5. Якщо у єдинника не було перевищень ліміту, заборонених і негрошових доходів, то ряд. 5 = ряд. 1 цього розділу |

Розділ ІІІ. Розрахунок податкових зобов’язань з єдиного податку | |

6 | Наводимо результат розрахунку єдиного податку:

|

7 | Зазначаємо результат розрахунку податку з суми «неправильних» доходів. За такими доходами податок сплачуємо за подвійними ставками та втрачається саме право перебування на спрощеній системі. Сума податку за такими доходами розраховується так:

|

8 | Записуємо загальну суму єдиного податку за податковий період: ряд. 6 + ряд. 7. Якщо заборонених доходів не було, то ряд. 8 = ряд. 6 |

9 | Вказуємо сума єдиного податку з декларації за попередній період. Для декларації за І квартал цей рядок не заповнюємо. Ця сума зменшує суму єдиного податку з ряд. 8, адже ця частина єдиного податку мала бути сплачена у попередньому періоді (навіть, якщо не сплатили, на заповнення декларації це не впливає) |

10 | Зазначаємо результат різниці: ряд. 8 – ряд. 9 |

11 | Заповнюємо лише для тих, кому треба рахувати МПЗ, що пов’язано з сільськогосподарськими угіддями. Тут зазначаємо результат розрахунку МПЗ з ряд. 4 графи 3 розділу ІІ додатка декларації |

12 | Зазначаємо результат додавання: ряд. 10 + ряд. 11. Якщо МПЗ немає, то ряд. 12 = ряд. 10. Саме ця сума підлягає сплаті впродовж 10-денного строку після крайньої дати звітування за відповідний звітний період |

Розділ ІV. Визначення податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок** | |

13 | Вказуємо помилкову суму єдиного податку з декларації за певний минулий період, який виправляться. Загальний строк давності щодо виправлення помилок — 1095 днів з дня закінчення звітування за відповідний період*** |

14 | Вказуємо правильну суму єдиного податку. Форма декларації не дозволяє вказати причину помилки. Пояснення треба додати як доповнення до декларації (складається у довільній формі). При складанні пояснення треба заповнити інформацію про доповнення у нижній частині декларації |

15 | Вказуємо суму недоплати (ряд. 14 – ряд. 13), якщо ряд. 14 > ряд. 13 |

16 | Вказуємо суму переплати (ряд. 13 – ряд. 14), якщо ряд. 14 < ряд. 13 |

17 | Зазначаємо суму «самоштрафу»****. Заповнюємо у тому випадку, якщо помилку виправляємо шляхом подання декларації «Уточнююча»: ряд. 15 × 0,03 |

18 | Зазначаємо суму «самоштрафу»****. Заповнюємо у тому випадку, якщо помилку виправляємо у поточній декларації: ряд. 15 × 0,05. У цьому разі «самоштраф» виходить більшим, ніж під час подання декларації «Уточнююча» (див. заповнення ряд. 16) |

Розділ V. Визначення податкових зобов’язань по військовому збору | |

19 | Зазначаємо результат нарахування ВЗ за відповідний звітний період (= ряд. 5× 0,01) |

20 | Вказуємо суму нарахованого ВЗ за минулий податковий період (= ряд. 21 декларації за минулий звітний період звітного року). Наприклад, у декларації за ІІ квартал (півріччя) тут має бути значення ряд. 21 декларації за І квартал |

21 | Зазначаємо результат нарахування ВЗ до сплати за податковий (звітний) період (= ряд. 19 – ряд. 20). Під час заповнення декларації за І квартал ряд. 21 = ряд. 19 |

наступні рядки (з 22 по 25) — для уточнення показників нарахованого ВЗ у разі виправлення помилки за минулі звітні періоди: | |

22 | Зазначаємо суму ВЗ, що наведена в ряд. 21 декларації, яку виправляємо |

23 | Вказуємо правильну суму ВЗ |

24 | Зазначаємо недоплату ВЗ, тобто додаткову суму ВЗ до сплати (= ряд. 23 – ряд. 22), — якщо ряд. 23 > ряд. 22 |

25 | Вказуємо переплату суми ВЗ, тобто суму зменшення ВЗ до сплати (= ряд. 23 – ряд. 22), — якщо ряд. 23 < ряд. 22 |

Доповнення до податкової декларації | |

– | Вказуємо порядковий номер доповнення («1», «2» і т.д.), його опис у довільній формі та кількість аркушів. У більшості платників податку ця комірка буде порожньою. Як доповнення може бути, наприклад, роз’яснення причин помилки, що виправляється цією декларацією |

До декларації додається | |

1 | Ставимо відмітку «+», якщо до декларації складався додаток для розрахунку МПЗ. Інші єдинники залишають комірку порожньою |

* взагалі-то таку декларацію юрособи не подають. Така декларація «Довідково» існує, наприклад, у фізосіб — там вона використовується для отримання довідки про доходи за інший період, який відрізняється від квартального. Юрособам така довідка не потрібна. Однак податківці навіщось залишають опцію подачі такої декларації у юросіб-єдинників; ** заповнюють лише ті єдинники, які виправляють помилку шляхом подачі декларації «Уточнююча» чи поточної «Звітна» («Звітна нова»); *** є призупинення перебігу строків давності, які передбачає стаття 102 ПК на час COVID-карантину та воєнного стану. Призупинення на час COVID-карантину розпочалося з 18.03.2020 та тривало по останній день COVID-карантину — 30.06.2023 (роз’яснення ДПС 132.01 ЗІР, п. 522 підрозд. 10 Перехідних положень ПК). Призупинення перебігу строків давності з причини воєнного стану закінчилося 31.07.2023. Отже, перебіг строків відновлений з 01.08.2023 (роз’яснення ДПС 132.01 ЗІР); **** якщо помилку виправляєте у період до припинення воєнного стану, то «самоштраф» і податкова пеня за будь-який період — як за час воєнного стану, так і до нього — відсутні (пп. 69.38 підрозд. 10 Перехідних положень ПК). Однак є умова такого звільнення — дотримання вимог пункту 50.1 ПК, зокрема виправити помилку через уточнюючу або поточну декларацію та сплатити суму недоплати, яка виникла | |

Фінансова звітність та декларація

Фінансову звітність до декларації платника єдиного податку подавати не потрібно, що випливає з п. 46.2 ПК. Питання постає, так як фінансову звітність до декларації подають платники податку на прибуток та неприбутківці.

Звітний період для тих, хто став єдинником у 2025 році

Якщо єдинник став таким лише у 2025 році, то початок звітного року для нього визначаємо за такими правилами:

- для новостворених юросіб — перше число місяця, у якому було зареєстровано таку юрособу за умови подачі заяви про перехід на спрощену систему впродовж 10 календарних днів з дня державної реєстрації. Якщо ж у цей строк не вклалися — перше число місця наступного звітного кварталу за кварталом реєстрації такої юрособи (п. 294.4 ПК);

- для тих, хто перейшов на спрощену систему з загальної — перше число місяця наступного звітного кварталу за кварталом реєстрації такої юрособи платником єдиного податку (п. 294.3 ПК).

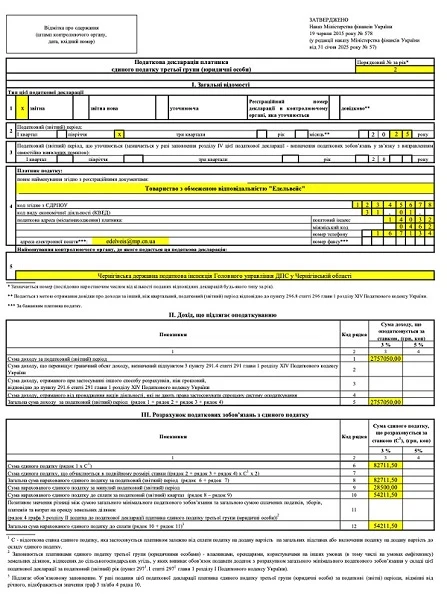

Приклад заповнення декларації для групи 3 (юрособи)

Нехай за перше півріччя 2025 року підприємство, що виробляє офісні меблів та сплачує єдиний податок за ставкою 3%, мало такі доходи:

- виручка від реалізації продукції (оплата за меблі, яка надійшла на поточний рахунок, а також отримані аванси від покупців) — 2307050 грн;

- отриманий верстат за договором дарування вартістю 450000 грн.

Заборонених для єдиного податку не було, а за результатами І кварталу 2025 року було нараховано 28500 грн єдиного податку та 9500,00 грн — ВЗ.

Сума доходу для відображення у декларації за перше півріччя 2025 року дорівнює:

2307050 + 450000 = 2757050 грн

Порахована сума доходу й заноситься до ряд. 1 кол. 3 розд. ІІ декларації.

Суми нарахованих податків за перше півріччя 2025 року виходять:

- єдиний податок — 82711,50 грн (=2757050 грн ×0,03);

- ВЗ — 27570,50 грн (=2757050 грн×0,01).

Тоді суми податків до сплати за результатами першого півріччя 2025 року будуть:

- єдиний податок — 54211,50 грн (=82711,5 – 28500);

- ВЗ — 18070,50 грн (=27570,50 – 9500).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Зразок заповненої декларації платника єдиного податку для групи 3 (юрособи) наведений нижче.

Коли платник єдиного податку подає ще й декларацію з податку на прибуток

Декларацію з податку на прибуток платник єдиного податку групи 3 подає у разі, якщо здійснив виплату нерезиденту та сплатив податок на доходи нерезидента (він же — податок на репатріацію). У такому разі єдиннику треба заповнити Додаток ПН, а також перенести інформацію з нього до рядків 23 і 25 декларації з податку на прибуток, заповнити її заголовні та прикінцеві частини. Інших показників в такому разі до декларації не вносять.

Якщо виплачуються проценти нерезидентам, то слід утримати з них податок на репатріацію. Для цього слід визначити, які ставки податку застосовуються, на які міжнародні договори треба зважати. Крім того, існує можливість звільнитися від оподаткування.

Чи подавати порожню декларацію, якщо доходів не було

Якщо доходів немає, то краще подати порожню, тобто «нульову» декларацію. Взагалі, якщо об’єкта оподаткування не було, немає показників для декларування, то декларацію можна не подавати — підставою є п. 49.2 ПК. І з цим ніби погоджуються податківці (роз’яснення ДПС 108.01.05 ЗІР). І ключове тут — показники для декларування. Чи можна бути впевненим, що їх дійсно немає? Зверніть увагу: якщо показники були хоча б за один квартал, то вже подальші декларації не можуть бути «нульовими», адже вони містять накопичувані підсумки. Декларація за півріччя містить дані з декларації за І квартал і сумарний обсяг доходу. Крім того, якщо пізніше виявиться помилка, наприклад певний дохід був, то постане питання виправлення такого періоду та мінімізації штрафу. Якщо на рахунок підприємства чи в касу взагалі за квартал не надходило коштів, то слід дати відповідь на питання, чи не було певних «невидимих» спершу доходів, наприклад:

- неповернення впродовж 12 місяців поворотної фінансової допомоги;

- прощення боргу з боку контрагента;

- прострочена кредиторська заборгованість, за якою сплив термін позовної давності;

- позитивна курсова різниця, зокрема щодо заборгованості в іноземній валюті чи залишку іноземної валюти на банківському рахунку;

- безоплатно отримані товари, роботи, послуги.

Отже, якщо немає впевненості, — декларацію краще подати, адже підготовка та подача «нульової» декларації у бухгалтера багато часу не займає. Пізніше, якщо виявиться помилка щодо такого періоду, то її простіше буде виправити.