Матеріальна допомога працівникам: коли можна надати і як оподатковувати

Що таке матеріальна допомога

Матеріальна допомога — це фінансова підтримка, що надається підприємством окремим працівникам.

Як роботодавцеві оформити й оподаткувати матеріальну допомогу працівникам, залежить від її виду. Адже матеріальна допомога може належати до фонду оплати праці, бути разового характеру або цільовою. Одні види допомоги несуть податкове навантаження, інші можуть не входити до оподатковуваного доходу працівника.

Розглянемо особливості оподаткування різних видів матеріальної допомоги, хоча всі вони зводяться до двох видів — систематичної та разової. Перша надається всім, а друга — на індивідуальній основі.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

Систематична матеріальна допомога

Що це. Систематична матдопомога — це та, яка нараховується постійно і всім працівникам один раз на рік, але щорічно, наприклад:

- матеріальна допомога на оздоровлення (так звані «оздоровчі»). На підприємствах вона може бути передбачена колективним договором і виплачується раз на рік при виході працівника у відпустку (основну частину відпустки). Для бюджетної сфери така матеріальна допомога передбачена навіть певним профільним законодавством. Наприклад, вона існує на обов’язковій основі у розмірі посадового окладу для педагогічних, науково-педагогічних, медичних працівників і держслужбовців, службовців органів місцевого самоврядування;

- матеріальна допомога у зв’язку з екологічним станом. Може виплачуватися для осіб, які працюють на забрудненій території. Такий вид допомоги може передбачатися колективним договором.

Взагалі колективний договір може мати положення й про інші види систематичної допомоги з будь-якого приводу. Головні риси такої допомоги — це виплата всім, постійно, і без заяви працівників. Якщо така допомога виплачується, то вона розглядається як частина зарплати, а саме серед інших заохочувальних і компенсаційних виплат (пп. 2.2.3 Інструкції зі статистики заробітної плати, яка затверджена наказом Держкомстату від 13.01.2004 № 5, далі — Інструкція № 5). Керівник не може позбавити працівника такої матеріальної допомоги.

Як оформити. По-перше, таку матеріальну допомогу слід передбачити в колективному договорі, положенні про оплату праці або ж певному внутрішнього документі підприємства.

По-друге, її нарахування оформляється таким же чином, як і нарахування зарплати — у відомості з нарахування зарплати. За потреби оформляється бухгалтерська довідка.

Просити від працівника заяву на матеріальну допомогу на оздоровлення до щорічної відпустки немає сенсу, адже вона нараховується на основі внутрішнього документа, наказу керівника і без наявності волі працівника.

Щоб не загубитися у строках і формах, зібрали для вас все в одному місці. Перевірте добірку консультацій — підкаже, що і коли подавати

Як обліковувати. Матеріальна допомога, що має систематичний характер, належить до фонду оплати праці, тому використовуються стандартні рахунки для обліку зарплати: 23 «Виробництво», 91 «Загальновиробничі витрати», 92 «Адміністративні витрати», 93 «Витрати на збут», 949 «Інші витрати операційної діяльності» і кредитом субрахунку 661 «Розрахунки за заробітною платою».

Оподаткування систематичної матеріальної допомоги

Податок на прибуток. Об’єкт оподаткування податком на прибуток розраховуйте на основі даних бухгалтерського обліку (п. 134.1 Податкового кодексу України, далі — ПК). ДПС неодноразово наголошувала, що фінансовий результат до оподаткування не коригують на суми виплат, пов’язаних з оплатою праці (лист ДФС від 17.01.2019 № 195/6/99-99-15-02-02-15/ІПК).

ЄСВ. Оскільки систематична матеріальна допомога частина зарплати, то на неї нараховується ЄСВ за ставкою 22% (для осіб з інвалідністю — 8,41%).

Матеріальна допомога в об'єднаній звітності, а саме у Додатку Д1 відображається у складі заробітної плати, нарахованої у звітному місяці.

ПДФО і військовий збір. ПК не розмежовує матеріальну допомогу на систематичну і разову. Тому матеріальну допомогу, що має систематичний характер і яку надають усім чи більшості працівників, у Додатку 4ДФ Податкового розрахунку відображають разом з зарплатою за ознакою доходу «101» та утримують податок на доходи фізичних осіб (ПДФО) — 18%. Також утримується, як і з будь-якої зарплати, військовий збір (ВЗ), ставка якого зросла до 5% з 01.12.2024 (з набуттям чинності Закону від 10.10.2024 № 4015). До 1 грудня 2024 року ВЗ рахували за ставкою 1,5%.

Нарахування систематичної матеріальної допомоги розглянемо на такому прикладі.

Алгоритм обчислення матеріальної (грошової) допомоги

Правила і приклади розрахунку матдопомоги за неповного робочого часу та підсумованого обліку

Розрахунковий період для обчислення матдопомоги

Розрахунок допомоги за відсутності заробітку в розрахунковому періоді

Приклад 1. Надання матеріальної допомоги на оздоровлення

Працівник адміністрації у жовтні 2024 року пішов у щорічну відпустку. Відповідно до умов колективного договору йому нарахували матеріальну допомогу на оздоровлення в сумі 10 000 грн. Зарплата за жовтень становить 12 000 грн. Відпускні у розмірі 8 000 грн виплатили у жовтні 2024. Відображення матеріальної допомоги проводки:

БУХГАЛТЕРСЬКИЙ ОБЛІК МАТЕРІАЛЬНОЇ ДОПОМОГИ НА ОЗДОРОВЛЕННЯ | ||||

№ з/п | Зміст господарської операції | Дт | Кт | Сума, грн |

1 | нараховано зарплату | 92 | 661 | 12000,00 |

2 | нараховано відпускні | 471 | 661 | 8000,00 |

3 | нараховано суму матеріальної допомоги на оздоровлення відповідно до колективного договору («оздоровчі») | 92 | 661 | 10000,00 |

4 | нарахований ЄСВ на зарплату, відпускні та «оздоровчі» (=(12000+8000 +10000) × 0,22) | 92 | 651 | 6600,00 |

5 | утриманий ПДФО (=(12000 + 8000 + 10000)×0,18) | 661 | 641/пдфо | 5400,00 |

6 | утриманий ВЗ (= (12000 + 8000 + 10000)×0,015) | 661 | 642 | 450,00 |

7 | сплачений ЄСВ | 651 | 311 | 6600,00 |

8 | сплачений ПДФО | 641/пдфо | 311 | 5400,00 |

9 | сплачений ВЗ | 642 | 311 | 450,00 |

10 | виплачена зарплата на картковий рахунок працівника у банку | 661 | 311 | 24150,00 |

11 | адміністративні витрати віднесено на фінансовий результат (=12000 + 10000 + 6600) | 791 | 92 | 28600,00 |

Одноразова матеріальна допомога

Що це. Одноразова матеріальна допомога — це допомога, яка надається на прохання працівника через певні причини у його житті. Наприклад, це можуть бути такі формулювання:

- «матеріальна допомога на вирішення соціально-побутових питань»;

- «на лікування (себе або рідних)»;

- «у зв’язку з сімейними обставинами»;

- «у зв’язку з одруженням»;

- «у зв’язку з народженням дитини»;

- «на поховання»;

- «при виходу на пенсію» тощо.

Причина надання такої матеріальної допомоги може бути у цілому будь-яка. Як правило, надання матеріальної допомоги передбачається у колективному договорі підприємства. Та навіть, якщо вона не передбачена, то на комерційних підприємствах вона може бути надана. У ПК вона розглядається під терміном нецільова благодійна допомога, а також окремо є норми щодо оподаткування допомоги на лікування.

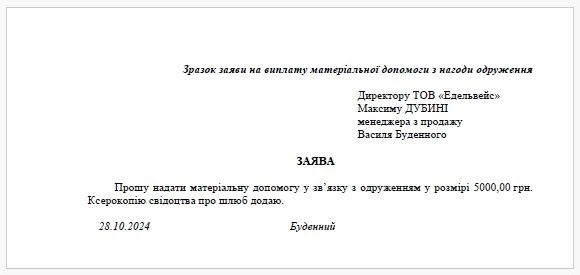

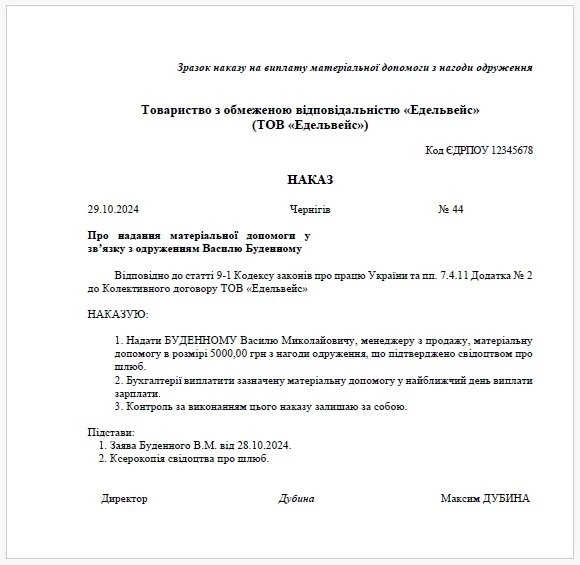

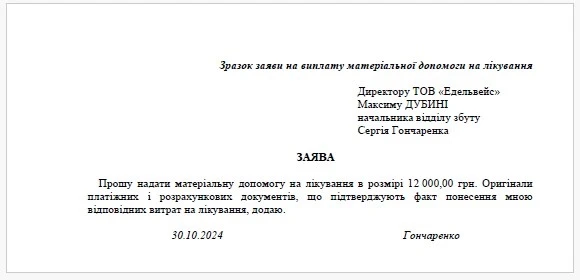

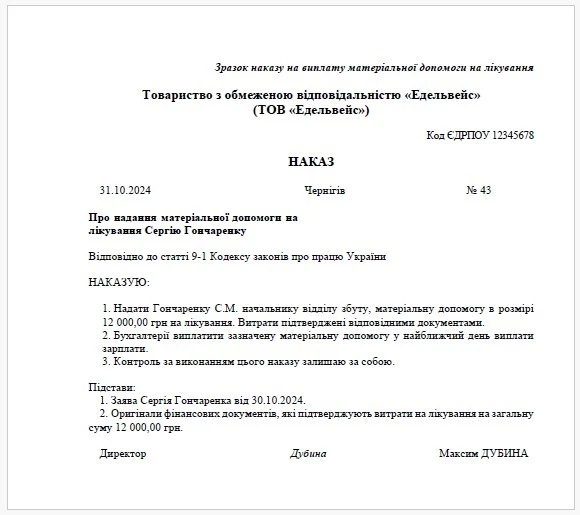

Як оформити. Ця виплата матдопомоги для підприємства є незапланованою і непередбачуваною, тобто раптовою, разовою. Отже, потрібна заява працівника. У разі, якщо таку матеріальну допомогу треба «підвести» під певне оподаткування чи норму колективного договору, то ще й треба підтвердні документи, наприклад свідоцтво про смерть, певні платіжні документи, договори на лікування, свідоцтво про реєстрацію шлюбу. Якщо підтвердних документів немає, то матеріальна допомога оподатковується як звичайна нецільова благодійна допомога.

Аби отримати разову матеріальну допомогу, працівник подає заяву, у якій визначити причину надання допомоги та її бажаний розмір.

Якщо у працівника певної явної причини немає чи він її не хоче розголошувати, то можна обмежитися «у зв’язку з сімейними обставинами», «у зв’язку зі скрутним матеріальним становищем» тощо. Eсі ці допомоги за ПК розглядаються як нецільова благодійна допомога.

Чи оподатковується матеріальна допомога на лікування? Так як оподаткування допомоги на лікування дещо відрізняється, то приклади відповідної заяви та наказу наведемо окремо:

Одноразова матеріальна допомога: оподаткування

Виплата матдопомоги разового характеру, яку надають окремим працівникам у зв’язку із сімейними обставинами, на оплату лікування, оздоровлення дітей тощо, не входить до фонду оплати праці, тобто не вважається зарплатою (пп. 3.31 Інструкції № 5).

Податок на прибуток. Тут знову діють норми п. 134.1 ПК. Жодних коригувань для виплати працівникам разової матеріальної допомоги ПК не передбачає. Тож користуйтеся лише загальними правилами.

Як обліковувати. Виплата разової допомоги не пов’язана ані з виробничою, ані з адміністративною чи збутовою діяльністю. Тому її нарахування обліковуйте на субрахунку 949 «Інші витрати операційної діяльності».

ПДФО та ВЗ. Для оподаткування ПДФО і ВЗ одноразову матеріальну допомогу розмежовують на цільову і нецільову. Правила оподаткування ПДФО та ВЗ одноразової матеріальної допомоги за її видами представлено у таблиці нижче.

ОПОДАТКУВАННЯ МАТЕРІАЛЬНОЇ ДОПОМОГИ | ||||||

Вид допомоги | Оподатковувати | Не оподатковувати | ||||

2023 рік | 2024 рік | 2025 рік | 2023 рік | 2024 рік | 2025 рік | |

Нецільова благодійна допомога | у сумі перевищення | у частині, що не перевищує сукупно за рік | ||||

3760 грн | 4240 грн | 4240 грн | 3760 грн | 4240 грн | 4240 грн | |

У Додатку 4ДФ суму нецільової благодійної допомоги, у т. ч. ту, що перевищує неоподатковуваний розмір, показуйте за ознакою доходу «169» (ЗІР, підкатегорія 103.25). | ||||||

Допомога на лікування | — | у повній сумі допомога, яка покриває витрати на лікування та вартість медобслуговування у разі наявності підтвердних документів* (пп. 165.1.19 ПК). Стосується лікування не тільки в Україні, але закордоном (ІПК від 10.07.2018 № 3055/6/99-99-13-02-03-15/ІПК). Матеріальна допомога в 4ДФ Податкового розрахунку має ознаку доходу «143» | ||||

Допомога на поховання, яку виплачує роботодавець | у сумі перевищення | у сумі, що не перевищує | ||||

7520 грн | 8480 грн | 8480 грн | 7520 грн | 8480 грн | 8480 грн | |

У Додатку 4ДФ Податкового розрахунку допомогу на поховання померлого працівника за його останнім місцем роботи, незалежно від розміру такого доходу, відображаєте в додатку 4ДФ до Розрахунку за ознакою доходу «146» (ЗІР, підкатегорія 103.25). Умова — допомога виплачується за останнім місцем роботи померлого** | ||||||

* якщо підтвердних документів немає, то оподатковуйте як нецільову благодійну допомогу; ** якщо рідні звернулися до роботодавця не за останнім місцем роботи, то тоді оподатковуйте як нецільову благодійну допомогу або додаткове благо. Перший варіант вигідніший, так як сума до 4240 грн у 2024/2025 роках не оподатковується. | ||||||

Чи оподатковується матеріальна допомога? ЄСВ на одноразову матеріальну допомогу не нараховується незалежно від того, чи вона оподатковується чи ні. По-перше, це не фонд оплати праці. По-друге, одноразова матеріальна допомога присутня у Переліку видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов’язкове державне соціальне страхування, що затверджений постановою КМУ від 22.12.2010 № 1170 (далі — Перелік № 1170). Зокрема тут згадується:

- одноразова допомога при виході на пенсію;

- за сімейними обставинами;

- на оплату лікування;

- на оздоровлення дітей;

- на поховання.

Помилка в сумі зарплати призводить до сумних наслідків. Якщо виплатите занадто мало або невчасно — покарає трудова інспекція. Не сплатите із зарплати податків — претензії пред’явить податковий інспектор. Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

Види матеріальної допомоги, на яку не нараховують ЄСВ, наведено у пункті 14 розділу І Переліку № 1170. Так, не є об’єктом нарахування ЄСВ матеріальна допомога разового характеру, яку надають окремим працівникам:

- за сімейними обставинами;

- на оплату лікування;

- оздоровлення дітей;

- поховання.

Суму матеріальної допомоги, на яку не нараховували ЄСВ, не треба показувати й у Додатку Д1 Податкового розрахунку.

Розглянемо приклад нарахування матеріальної допомоги у зв’язку з сімейними обставинами.

Приклад 2. Надання нецільової благодійної допомоги в межах неоподатковуваного ліміту

У жовтні 2024 року працівник відділу збуту звернувся із проханням надати йому нецільову матеріальну допомогу у зв’язку із сімейними обставинами у розмірі 3500 грн. Його зарплата у жовтні 2024 становила 15 000 грн. Підприємство виплатило допомогу в запрошеній сумі 3500 грн. Ця сума не перевищує 4240 грн, тому допомога не оподатковується ані ПДФО, ані ВЗ, не нарахували на неї ЄСВ.

Матеріальна допомога: проводки бухобліку

БУХГАЛТЕРСЬКИЙ ОБЛІК НЕЦІЛЬОВОЇ МАТЕРІАЛЬНОЇ ДОПОМОГИ | ||||

№ з/п | Зміст господарської операції | Дт | Кт | Сума, грн |

1 | нарахована зарплату | 93 | 661 | 15000,00 |

2 | нарахована нецільова матеріальна допомога у зв’язку з сімейними обставинами на підставі заяви працівника | 949 | 661 (663) | 3500,00 |

3 | виплачена матеріальна допомога наступного дня після отримання заяви працівника | 661 | 311 | 3500,00 |

4 | нарахований ЄСВ (=15000× 0,22) | 93 | 651 | 3300,00 |

5 | утриманий ПДФО (=15000 × 0,18) | 661 | 641/пдфо | 2700,00 |

6 | утриманий ВЗ (= 15000 × 0,015) | 661 | 642 | 225,00 |

7 | сплачений ЄСВ | 651 | 311 | 3300,00 |

8 | сплачений ПДФО | 641/пдфо | 311 | 2700,00 |

9 | сплачений ВЗ | 642 | 311 | 225,00 |

10 | виплачена зарплата на картковий рахунок працівника у банку (= 15000 — 2700 — 225) | 661 | 311 | 12075,00 |

11 | витрати на збут віднесено на фінансовий результат операційної діяльності | 791 | 93 | 15000,00 |

12 | інші витрати віднесено на фінансовий результат операційної діяльності | 791 | 949 | 3500,00 |

Отже, матеріальна допомога може бути систематичною або разовою. Від цього залежить її оподаткування ПДФО і ВЗ, а також чи є вона базою для нарахування ЄСВ.

Приклад 3. Надання нецільової благодійної допомоги з перевищенням оподатковуваного ліміту

У жовтні 2024 року працівник відділу збуту звернувся із проханням надати йому нецільову матеріальну допомогу у зв’язку із сімейними обставинами у розмірі 5 000 грн. Його зарплата у жовтні 2024 становить 15 000 грн. Підприємство виплатило допомогу в запрошеній сумі — 5 000 грн. Ця сума вже перевищує 4240 грн, тому на суму перевищення 760 грн (= 5000 — 4240) допомогу оподаткували ПДФО та ВЗ, а також нарахували на перевищення ЄСВ. У Додатку 4ДФ матеріальну допомоги розбили на дві частини:

- оподатковувану 760 грн — за ознакою доходу «127»;

- неоподатковувану 4240 грн — за ознакою доходу «169».

Відобразимо в обліку таку ситуацію:

БУХГАЛТЕРСЬКИЙ ОБЛІК НЕЦІЛЬОВОЇ МАТЕРІАЛЬНОЇ ДОПОМОГИ | ||||

№ з/п | Зміст господарської операції | Дт | Кт | Сума, грн |

1 | нарахована зарплата | 93 | 661 | 15000,00 |

2 | нарахована нецільова матеріальну допомогу у зв’язку з сімейними обставинами на підставі заяви працівника | 949 | 661 | 5000,00 |

3 | виплачено матеріальну допомогу наступного дня після отримання заяви працівника за вирахуванням утриманих ПДФО й ВЗ (=4240 + 760 × 0,805)* | 661 | 311 | 4851,80 |

4 | сплачений ЄСВ (=760 × 0,22) | 651 | 311 | 167,20 |

5 | сплачений ПДФО (=760 × 0,18) | 641/пдфо | 311 | 136,80 |

6 | сплачений ВЗ (=760 × 0,015) | 642 | 311 | 11,40 |

7 | нарахований ЄСВ на зарплату (=15000× 0,22) | 93 | 651 | 3300,00 |

8 | нарахований ЄСВ на оподатковувану частину матеріальної допомоги (=760× 0,22) | 949 | 651 | 167,20 |

9 | утриманий ПДФО з зарплати та оподатковуваної частини матеріальної допомоги (=(15000 +760) × 0,18) | 661 | 641/пдфо | 2836,80 |

10 | утриманий ВЗ з зарплати та оподатковуваної частини матеріальної допомоги (=(15000 +760) × 0,015) | 661 | 642 | 236,40 |

11 | сплачений ЄСВ (=3300 + 167,20) | 651 | 311 | 3467,20 |

12 | сплачений ПДФО | 641/пдфо | 311 | 136,80 |

13 | сплачений ВЗ | 642 | 311 | 11,40 |

14 | виплачена зарплата на картковий рахунок працівника у банку (= 15000 × 0,805) | 661 | 311 | 12075,00 |

15 | витрати на збут віднесено на фінансовий результат операційної діяльності | 791 | 93 | 15000,00 |

16 | інші витрати віднесено на фінансовий результат операційної діяльності | 791 | 949 | 5000,00 |

* неоподатковувана частина у повній сумі + оподатковувана частина за вирахуванням ПДФО й ВЗ (0,805 = 1 — 0,18 — 0,015) | ||||

Як зменшити податки при виплаті матеріальної допомоги

Досягнути зменшення податків при виплаті матеріальної допомоги можна у таких випадках:

- виплатити частину за рахунок профспілки. Норми оподаткування безповоротної благодійної допомоги не поширюється на профспілкові виплати (абз. 2 пп. 170.7.3 ПК). Такі виплати, в свою чергу, не оподатковуються у розмірі 4240 грн на 2025 році (пп. 165.1.47 ПК). У такий спосіб, можна сплатити матеріальну допомогу 4240 грн від підприємства та стільки ж від профспілки. Обидві суми за рік оподатковуватися не будуть. Це стосується будь-якою мети виплати;

- якщо це допомога на поховання, то виплатити за рахунок профспілки всю суму. Справа в тому, що у разі виплати допомоги на поховання профспілкою, а не роботодавцем, не оподатковується вся сума (пп. «а» пп. 165.1.22 ПК), тобто навіть більша за 8480 грн у 2025 році. Матеріальна допомога в 4ДФ Податкового розрахунку має ознаку доходу «146». ЄСВ також у такому разі не нараховується;

- оформити видачу подарунку у негрошовій формі. Це можна зробити в межах 25% мінімальної зарплати (для 2025 року неоподатковувана сума складатиме 2000 грн, = 8000 грн × 0,25). ЄСВ за негрошовим подарунком є, а за нецільовою благодійною допомогою — немає (за пп. 2.3.2 Інструкції № 5 одноразові заохочення належать до фонду додаткової зарплати, див. також роз’яснення ГУ ДПС у Тернопільській області). До речі, неоподатковуваний подарунок можна робити щомісяця (пп. 165.1.39 ПК). Та є одне «але» — подарунок має бути саме негрошовий, оскільки підпункт 165.1.39 ПК вказує: «за винятком грошових виплат у будь-якій сумі». Як варіант, такий подарунок можна придбати за кошти підприємства та вручити працівнику. Наприклад, це можуть бути продуктові набори, набори миючих засобів чи засобів гігієни, картки поповнення мобільних операторів, талони на бензин, абонементи у фітнес-клуби, подарункові сертифікати торговельних мереж тощо — формально умова негрошового подарунку з пп. 165.1.39 ПК у цих випадках дотримується. У Додатку 4ДФ Податкового розрахунку неоподатковувану частину подарунка показуйте з ознакою «160», з оподатковувану (додаткове благо) — «126» (ЗІР, підкатегорія 103.25);

- надати нецільову благодійну допомогу не тільки працівнику, але й, наприклад, його близькому родичу. Звичайно, якщо це не суперечить колективному договору. Тоді можна зробити дві виплати по 4240 грн, але різним особам.

Якщо ж взагалі ніяк не оформити виплату одноразової матеріальної допомоги, наприклад не видати наказу чи не взяти заяву від працівника, то така виплата має оподатковуватися як додаткове благо (ПДФО + ВЗ + ЄСВ) на повну суму.