Книга учета доходов и расходов 2025: кто ведет и как заполнять

Книга учета доходов и расходов 2025

Предприниматель ведет учет своей деятельности в типовой форме. Об этом указывает пункт 177.10 Налогового кодекса Украины (далее — НК). Сейчас в принятых документах почему-то употребляют слово не Книга, а именно «типичная форма». Однако по старой привычке будем ее называть Книгой учета доходов и расходов (далее — Книга). Учет доходов и расходов может вестись в бумажном и/или электронном виде. Типичная — означает, что добавлять/удалять какие-либо графы или в ней нельзя.

Главной задачей Книги является накапливать информацию для определения чистого налогооблагаемого дохода ФЛП, то есть его прибыли.

Книга выполняет следующие функции:

- на основе Книги предприниматель заполняет годовую налоговую декларацию об имущественном положении и доходах, где определяет годовую сумму обязательства по НДФЛ и военному сбору на общей системе налогообложения;

- на основе квартальных итогов Книги предприниматель самостоятельно рассчитывает авансовые платежи по НДФЛ, уплачиваемые до 20 числа месяца, следующего за каждым календарным кварталом;

- Книгу проверяют налоговики, то есть это средство контроля деятельности предпринимателя;

- запись поступления наличных денег в Книгу является ее оприходованием, ведь ФЛП не ведут кассовую книгу (пп. 17 п. 3 раздела I Положения о ведении кассовых операций в национальной валюте в Украине, что утверждено постановлением правления НБУ от 29.12.2017 № 148).

Действующая типовая форма Книги учета для предпринимателей на общей системе налогообложения и независимщиков утверждены приказом Минфина от 13.05.2021 № 261. Также приказ содержит Порядок ведения этой Книги (далее — Порядок № 261).

Обратите внимание, что Книга не требует регистрации в ГНС.

Рассмотрим теперь особенности ведения книги. При этом все, что касается ФЛП по ведению книги, касается и независимщиков.

Книга доходов и расходов в бумажном виде

Если решили вести бумажную, а не электронную Книгу учета, все записи должны быть:

- разборчивые;

- чернилами темного цвета или шариковой ручкой. Никаких карандашей и цветных ручек. Используем черный или синий цвет (это рекомендация — в Порядке № 261 сказан только «темный» цвет).

Внесение исправлений осуществляется путем создания новой записи и удостоверяется подписью личности.

Бумажный вариант можно изготовить самостоятельно. При этом никаких требований относительно шнуровки такой Книги пока нет, что подтверждают и налоговики (разъяснение ГУ ГНС в Житомирской области).

Книга учета доходов и расходов в электронном виде

Предусмотрены два варианта ведения Книги в электронном виде:

- в формате EXCEL. Налоговики указали именно эту программу в п. 4 раздела I Порядка № 261;

- в электронном кабинете налогоплательщика на сайте ГНС. Однако такая возможность пока остается нереализованной. Для этого варианта следует иметь обязательно квалифицированную электронную подпись. Исправление в такой Книге тоже, предполагается, можно будет производить путем дополнительных корректирующих строк с отрицательным или положительным значением.

Однако по требованию ГНС предприниматель/независимик должен предоставить бумажную копию электронной книги (п. 3-5 раздела II Порядка № 261). При этом она должна быть удостоверена должным образом.

- распечатать на принтере;

- сделать надпись «копия верна» и поставить дату и подпись, печать (если таковая есть).

Хранение Книги учета доходов и расходов

Предприниматель обязан хранить Книгу в течение 3-х лет после окончания отчетного периода, в котором была осуществлена последняя запись (п. 44.1 НК). Однако рекомендуем подождать 1095 к. дней от крайней отчетной даты за налоговый период, в котором окончилась Книга. А если еще не было проверки по ЕСВ, то оставьте Книгу до проведения проверки по этому вкладу, ведь КОДВ используется в процессе его начисления.

Может ли быть хозяйственная деятельность до регистрации книги

До регистрации Книги предпринимательскую какие-либо хозяйственные операции осуществлять не рекомендуем, поскольку будет дата регистрации, которая подвергнет сомнению операции, внесенные «задним числом» и будет рассматриваться как нарушение требований НК по учету доходов и расходов предпринимателя, осуществляемых в рабочий день. Если это уже произошло, то все равно такие доходы следует отразить в декларации, а этот факт при проверке будет расценен как ненадлежащее ведение налогового учета с получением админштрафа от 51 до 136 грн (ст. 1641 Кодекса Украины об административных правонарушениях).

Правила учета доходов предпринимателя

Доходы предпринимателя имеют свои правила учета:

- доход признается по кассовому методу. Это значит, что доход признается на дату фактического поступления денег или другой оплаты за отгруженные товары, оказанные услуги (оказанные услуги). или товаров (оказание работ, услуг);

- полученная предоплата (аванс) — это доход. Это следует из предыдущего правила. Например, сумма предварительной оплаты (авансов), полученная ФЛП в ІІІ квартале 2025 г. за товары, работы, услуги, которые будут поставлять (предоставлять) в ІV квартале 2025 г. подлежит включению в доход III квартала 2025 г.;

- оплата может быть не только деньгами, но и бартером. Это отличает общую систему от упрощенной, где такая форма оплаты не подлежит.

Правила учета расходов предпринимателя

Расходы предпринимателя тоже имеют свои правила:

- расходы документально подтверждены. Это касается любых расходов, начиная от документов, подтверждающих закупку материалов, использованных для производства проданной продукции, и заканчивая начислением заработной платы или амортизации основных средств;

- расходы признаются, если оплачены. Это означает, что должна быть не только накладна на приобретенные товары или акт приема-передачи по полученным посторонним послу (работам), но и документы, подтверждающие их оплату (платежная инструкция, квитанция к подоходному кассовому ордеру, квитанция, фискальный чек, акт закупки);

- расходы должны быть связаны с полученным доходом. Это означает, что пока не получен доход по операциям, ради которых осуществлялись расходы, то и расходы не признаются, даже если они уже были оплачены;

- расходы должны быть в перечне расходов, определенном п. 177.4 НК.

Внимание: только при одновременном соблюдении всех вышеприведенных требований ФЛП может признать затраты.

Выходит, что если предприниматель приобрел товар, то он не может показать расходы в случае, если он:

- его еще не продал;

- за него еще не уплатил.

Амортизация — это тоже затраты

Предприниматели на общей системе могут в расходы включать амортизацию основных средств и нематериальных активов. Обращаем внимание, что:

- сроки использования ФЛП устанавливает в соответствии с пп. 177.4.9 НК;

- метод амортизации — только прямолинейный;

Запрещено амортизировать основные средства двойного назначения, поскольку они могут использоваться как в предпринимательской деятельности, так и в личной жизни предпринимателя и разграничить практически невозможно. Это земельные участки, объекты жилой недвижимости, легковые и грузовые автомобили.

Внимание: легковые автомобили ФЛП амортизировать нельзя, а грузовые — да.

Также у ФЛП есть возможность амортизировать грузовые автомобили (обновленный пп. 177.4.6 НК).

Автомобили у предпринимателей: НДС — нет, ГСМ — да

Кроме запрета амортизации автомобилей ГНС неоднократно выступала против права на налоговый кредит по НДС у предпринимателей при приобретении автомобилей, ведь автомобили регистрируются только на юрлиц или физлиц. К примеру, выигрыш налоговиками по делу по финансовому лизингу автомобиля у предпринимателя (постановлением ВСУ от 17.12.2018 по делу № 810/1726/16). Отдельная регистрация на ФЛП отсутствует. Однако горюче-смазочные материалы можно списывать в пределах норм с надлежащим документальным оформлением (от 02.10.2018 № 4265/Е/99-99-13-01-02-14/ІПК).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Можно ли признать себестоимость реализуемых товаров в день получения любого дохода

Если реализация товаров происходит постоянно и они однотипны, то действительно трудно отследить, когда был приобретен реализованный товар и некоторые предприниматели списывают приобретенный и оплаченный товар на расходы в любой день, когда была реализация определенных товаров.

На практике так можно, потому что не всегда вообще есть возможность точно отследить партию происхождения проданного товара и ФЛП вообще не обязаны вести полноценный бухгалтерский учет. Однако это неверно. Если налоговый инспектор при проверке выявит несоответствие и сможет по документам обосновать это, то штрафа не избежать.

Внимание: учет предпринимателя должен давать возможность увидеть с какой именно партии был реализован товар.

Как заполнять книгу учета доходов и расходов на общей системе

Основными правилами внесения записей в Книгу являются:

- заполняем в гривнах с копейками;

- все записи должны быть документально подтверждены и эти документы следует хранить вместе с Книгой 3 года.

- исправляем возможные путем проведения новой записи, которую нужно засвидетельствовать подписью предпринимателя. Это означает, что нельзя зачеркивать определенную операцию. Необходимо внести в Книгу новую запись с датой ошибки. Также желательно для налоговиков составить бухгалтерскую справку, объясняющую причины корректирующей записи;

- записи производим в день получения дохода или понесения расходов. Исключение составляет оплата коммунальных и подобных услуг (см. пример 5 далее). Если в какой-то день операций не было, то заполнять строчку на него не нужно;

- записи вносим на общую сумму по итогам рабочего дня;

- по окончании каждого, месяца, квартала, года следует подводим итоги (требования сейчас такой нет, но лучше делаем);

- у плательщиков НДС в доходы и расходы не включаем сумма НДС. У неплательщиков сумма уплаченного в товарах, работах, услугах НДС входит в состав расходов.

Нормами НК и Порядка № 261 не предусмотрено разрешение на ведение Книги наемными лицами, которые находятся в трудовых отношениях с ФЛП. Итак, лучше, чтобы Книгу предприниматель/независимец вел самостоятельно (или хотя бы подписывал).

Порядок заполнения отдельных граф типовой Книги учета доходов и расходов 2025

В соответствии с разделом II Порядка № 261 ФЛП заносят в Книгу сведения в следующем порядке:

Внимание: при заполнении Книги следует, что расходы должны быть понесены, оплачены и связаны полученным доходом.

ЗАПОЛНЕНИЕ КНИГИ ДОХОДОВ И РАСХОДОВ ФЛП ОБЩЕЙ СИСТЕМЫ | |

Графа Книги | Как заполнять |

графа 1 | Указывается дата записи (день, месяц, квартал, год). Если предприниматель дохода не получал, то такие дни не показываем. Однако, если есть по этому дню расходы в графе 9, тогда нужно такую дату здесь показать. Также здесь вносим период, за который подводим итог, например, пишем «III квартал 2025 года». Внимание: все записи производим в хронологическом порядке |

графа 2 | Отражается общая сумма дохода, полученного от предпринимательской деятельности за один день. Например, поступившие на текущий счет средства в кассу налогоплательщика и/или полученные наличными, сумма задолженности, по которой истек срок исковой давности, стоимость безвозмездно полученных товаров (работ, услуг). Детализировать от кого поступили, делать какие-то расшифровку – не нужно (все общей суммой). Отражаем именно те средства, которые были зачислены на текущий счет или кассу по дате такого зачисления. Если же платеж завис на несколько дней (и такое бывает), то следует брать именно дату зачисления средств на счет, а не дату осуществления такого платежа. Такая ситуация, например, возможна при платежах банковской картой через POS-терминал (устройство для считывания банковских карт). Если доход получен в иностранной валюте, то его следует показать в гривнах по курсу НБУ на дату зачисления средств. Также здесь отражаем доходы в неденежной форме: подарки, безвозмездно полученные услуги, списанную для ФЛП кредиторскую задолженность. Внимание: все доходы в ФЛП плательщиков НДС показываются без НДС. Также в доход ФЛП не включаются суммы акцизного налога с реализуемых в розницу подакцизных товаров |

графа 3 | Указывается сумма возвращенных предпринимателем средств на товары (работы и услуги) и/или возвращенной подписки. Знак «–» («минус») здесь писать не надо — графа заполняется со знаком «+». Одновременно нужно отстранить (т.е. вычесть) в графе 6 себестоимость возвращенных товаров |

графа 4 | рассчитывается как разница между полученным доходом (графа 2) и суммой возвращенных средств за товары (работы и услуги) (графа 3) |

графа 5 | Указываются реквизиты документа, подтверждающего понесенные расходы, непосредственно связанные с полученным доходом. Здесь отображаются все документы, независимо от их количества. Порядок № 261 упоминает следующие документы:

Здесь можно и нужно приводить несколько документов по операции, например акт и платежное поручение |

графа 6 | Записывается сумма приобретенных ТМЦ, которые:

Эта строка заполняется по факту получения дохода, то есть когда есть запись по строке 2. Если операция бартерна, то показываем стоимость переданных товаров (работ, услуг), а в графе 2 — полученных. Внимание: у плательщиков НДС расходы показываем без НДС. У неплательщиков — НДС включаем в состав расходов |

графа 7 | Отражается сумма расходов на оплату труда, а также затраты на оплату выполненных работ, услуг согласно гражданско-правовым договорам. Внимание: здесь приводим зарплату «грязными», то есть без уменьшения на суммы НДФЛ, военного сбора. ЕСВ здесь не включаем — для него есть отдельная графа 8 |

графа 8 | Указываем ЕСВ, а также уплаченные налоги, сборы, платежи разрешительного характера, например, за получение розничной лицензии на продажу табачных изделий и т.д. Также здесь приводим оплату ЕСВ «за себя» |

графа 9 | Отражается сумма фактически понесенных других расходов, непосредственно связанных с получением дохода, не указанных в графах 6-8, в частности, расходы на оплату услуг связи, расчетно-кассовое обслуживание, арендных и коммунальных платежей и т.п. |

графа 10 | Указываем сумму амортизации. По Порядку № 261 это должна быть сумма из графы 11 приложения по Книге учета. Рассчитывается амортизация по собственному желанию и является не обязательной. |

графа 10 | Отмечается сумма чистого налогооблагаемого дохода, рассчитываемая как разница между суммой дохода за отчетный период (графа 4) и суммой понесенных расходов от осуществления предпринимательской деятельности (графы 6-10). Если значение получается отрицательное, то в Порядке № 261 ничего о его исключении не сказано, поэтому оставляем как есть — с минусом |

Относительно подведения итогов: Порядок № 261 не требует этого делать, нет и требования в п. 177.10 НК. Однако для удобства составления налоговой декларации и расчета квартальных авансовых платежей рекомендуем и дальше подводить итоги за месяц, квартал и год.

Внимание: итоги по Книге учета доходов и расходов лучше и дальше считать.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Вопросы подтверждающих документов Книги

Обратите внимание, что порядок № 261 не дает исчерпывающего перечня первичных документов для подтверждения расходов. Более того, некоторые из указанных документов будут спорными. Речь идет о:

- платежная инструкция. ГНС признает, что ФЛП на общей системе может использовать банковскую выписку по счету как документ, подтверждающий сумму расходов на оплату банковских услуг по расчетно-кассовому обслуживанию, если в ней указана информация о предоставленной услуге, сумма операции и заполнены все обязательные реквизиты (разъяснение ГНС ОИР 104.05, а также в Официальном Вестнике ГФС);

- акт приема-передачи оказанных услуг (выполненных работ). При признании расходов они должны быть уплачены. Поэтому одного только акта мало. Следует указать платежную инструкцию (банковскую выписку). Если дать разные, то ориентируемся на более позднюю дату, ведь услуга должна быть и получена, и оплачена. Должны быть соблюдены 2 условия, а не одно.

Внимание: банковская выписка тоже может быть первичным документом при заполнении Книги учета доходов и расходов ФЛП.

Порядок заполнения приложения об амортизации для Книги учета доходов и расходов 2025

Для расчета затрат на амортизацию основных средств (ОС) и нематериальных активов (НА) теперь есть специальная ведомость для ФЛП — приложение к Книге учета доходов и расходов. Рассмотрим, как заполнить его графы. Он не обязателен, но без него нельзя показать амортизацию в составе затрат.

Внимание: ФЛП, который приобрел машины, оборудование, здания, сооружения, животных, многолетние насаждения, определенные нематериальные активы (лицензии, базы данных, компьютерные программы) и т.д., может постепенно, ежегодно списывать их на расходы. Это начисление амортизации (износа).

ЗАПОЛНЕНИЕ ПРИЛОЖЕНИЯ ПО АМОРТИЗАЦИИ К КНИГЕ ДОХОДОВ И РАСХОДОВ ФЛП | |

Графа Приложения | Как заполнять |

графа 1 | порядковый номер записи. Количество записей соответствует количеству амортизируемых объектов ОС/НА. |

графа 2 | указываем номер группы ОС/НА по пп. 177.4.9 НК:

|

графа 3 | указываем полное название объекта ОС/НА |

графа 4 | Указываем реквизиты документа, подтверждающего факт приобретения (оплаты) ОС/НА. Например:

Рекомендуем приводить 2 документа (один из них — оплата), например накладное и платежное поручение |

графа 5 | Документ по вводу в эксплуатацию ОС/НА, его пригодности к использованию. |

графа 6 | Указываем срок полезного использования.

|

графа 7 | Указываем рассчитанную первоначальную стоимость ОС/НА.

Внимание: нельзя включать в первоначальную стоимость расхода на текущий ремонт, но это могут быть расходы периода |

графа 8 | считаем годовую амортизацию = первоначальная стоимость (графа 7) / срок использования (графа 6) |

графа 9 | считаем месячную амортизацию = годовая амортизация (графа 8) /12 |

графа 10 | Указываем стоимость объекта на начало периода (года). Это будет:

|

графа 11 (итоговая) | Считаем амортизацию за период = месячная амортизация (графа 9) × количество месяцев полезного использования в отчетном периоде. Если объект использовался весь год, то значение графы 11 совпадает с годовой амортизацией (графа 8). Для вновь приобретенных объектов будет меньше. Эта сумма и переносится в графу 10 Книги учета доходов и расходов ФЛП |

графа 12 | определяем стоимость объекта на конец как разницу между стоимостью на начало (графа 10) и амортизацию (графа 11) |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Если потеряна книга учета доходов и расходов

В случае потери Книги их нужно восстановить:

- необходимо подать уведомление в полицию и в течение 5 дней в ГНС;

- зарегистрировать новую Книгу;

- на основе первичных документов восстановить записи;

- налоговики начислят админштрафы за нарушение сроков хранения документов и нарушение порядка подачи декларации от 510 до 1020 грн.

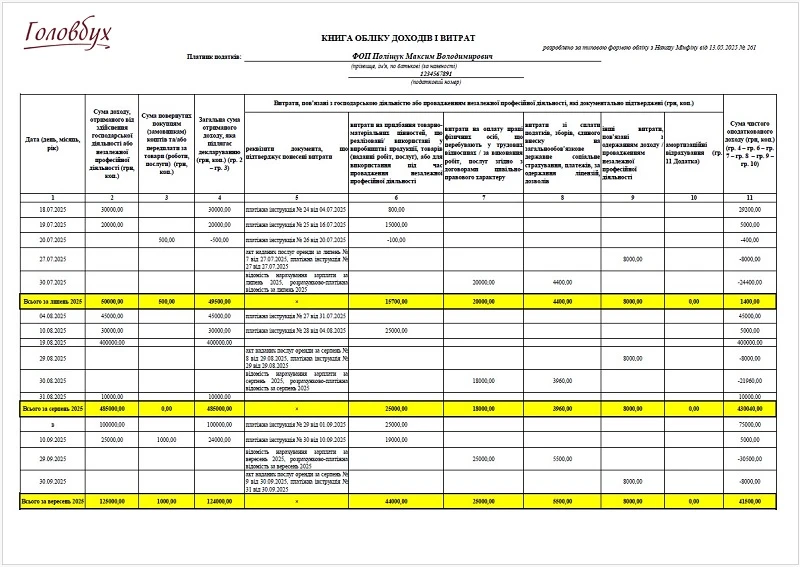

Книга учета доходов и расходов общая система пример заполнения 2025

Рассмотрим заполнение Книги учета доходов и расходов ФЛП на простом примере.

Пример 1 (хозяйственные операции). В течение июля произошли следующие операции:

- 18.07.2025 — предоставлены услуги на сумму 36 тыс. грн, включая НДС (если без НДС — 30 тыс. грн). Для их предоставления были использованы материалы, оплаченные по платежной инструкции № 24 от 04.08.2025 на сумму 960 грн, включая НДС (если без НДС — 800 грн);

- 19.07.2025 — проданы товары на сумму 24 тыс. грн, включая НДС (если без НДС — 20 тыс. грн).

- 20.07.2025 — произошел возврат товара на сумму 600 грн, включая НДС (если без НДС — 500 грн). Себестоимость этих товаров — 120 грн, включая НДС (если без НДС — 100 грн). Перечисление (возврат) средств покупателю произошло в тот же день по платежной инструкции № 26 от 20.07.2025;

- 27.07.2025 — ФЛП имеет расходы по аренде помещения. Был составлен Акт предоставленных услуг аренды за июль № 7 от 27.07.2025 дата уплаты, поскольку в ГНС говорят о дате уплаты арендных платежей (см. разъяснение ГНС в Тернопольской области — к старой Книге учета, но общие принципы не изменялись);

- 30.07.2025 — была начислена заработная плата наемных работников в размере 20000 грн. ЕСВ составил 4400 грн.

Обратите внимание, что лучше все даты получения/оплаты платежей по доходам/расходам сверить по банковским выпискам. Хотя налоговики и говорят в Порядке № 261 о платежной инструкции, но может возникнуть проблема при проверке, если вдруг возникнет несовпадение. Если есть несовпадение, то при признании расходов лучше указать ту дату какую, последняя.

В следующих месяцах (августе-декабре 2025) повторяются подобные операции, поэтому их не комментируем.

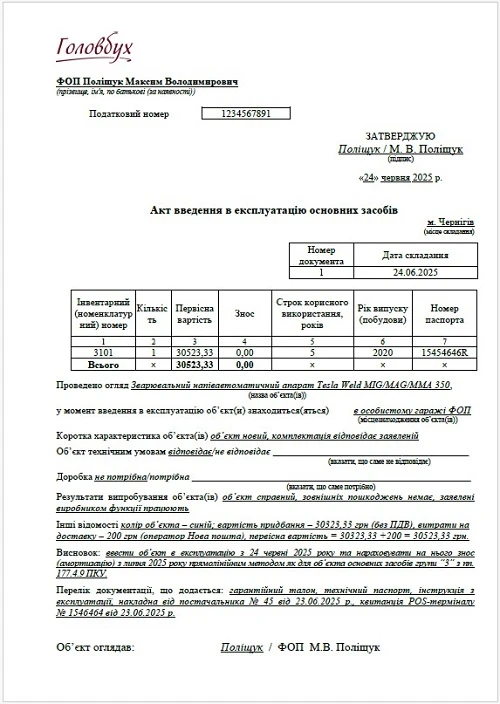

Пример 2 (учет амортизации в ФЛП). В декабре 2025 года у того же ФЛП (см. пример 4) насчитываем амортизацию приобретенного в июле сварочного оборудования. Исходные данные и расчеты:

- стоимость приобретенного свариваемого аппарата — 36388 грн, включая НДС. Для учета нужно без НДС, поэтому есть 36388×5/6 = 30323,33 грн (лучше эту цифру взять с накладной/налоговой накладной, она там уже готова). Расходы на доставку — 200 грн (почтовый оператор);

- срок амортизации — 5 лет. Цифру берем из пп. 177.4.9 НК. Там есть группа 3 «Машины, оборудование, животные, многолетние насаждения и прочее». Эту цифру — номер группы «3» и затем заносим затем в графу 2 Приложения по амортизации;

- первоначальная стоимость объекта = 30323,33 + 200 = 30523,33 грн;

- годовая амортизация = 30523,33/5 = 6104,67 грн;

- месячная амортизация = 30523,33/(5*12) = 508,72 грн;

- амортизация за 6 месяцев эксплуатации объекта (июль-декабрь) — 508,72 × 6 = 3052,33 грн.

Обратите внимание на округление — все расчеты лучше производить в EXCEL. Поскольку он имеет большую точность расчета, то могут быть отклонения в копейках, если считать эти же цифры на калькуляторе и предварительно округлять.

Внимание: амортизация начинает начисляться всегда со следующего месяца после месяца ввода в эксплуатацию.

Для этой процедуры ФЛП следует составить акт ввода в эксплуатацию основного средства (оборудования). Форма произвольная, но можно взять из приказа Минфина от 13.09.2016 № 818 и переработать под себя. Этот бланк для юридических лиц (бюджетников). Специальных бланков для ФЛП не существует. Пример такого модифицированного бланка приведен для скачивания. Инвентарный номер для ФЛП не обязательно, но можно 301, где «3» номер группы, а «01» – номер объекта.

Расчеты заносим в Приложение Книги учета доходов и расходов, а затем из графы 10 этого Приложения переносим в графу 11 в любую строку, которая касается декабря 2025 года. Вообще-то амортизация должна начисляться ежемесячно (расчет так и происходит), но по существующей типовой форме Книги учета доходов и расходов и Приложения по амортизации осуществить это можно раз в год на всю сумму, а не ежемесячно или ежеквартально. Поэтому делаем это следующим образом. Сумма амортизации уменьшила чистый налогооблагаемый доход этого ФЛП на 3032,33 грн.

Внимание: амортизация действительно помесячная, но в Книге учета показываем только один раз — на всю сумму за год.

В следующем, 2026 году, амортизация за год будет больше, потому что будут учтены все месяцы года, а не полгода (как в 2025 году) — 6104,67 грн (= 508,72 грн ×12).

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Примеры распределения расходов и доходов ФЛП по периодам

Пример 3 (оплата приобретения товара и продажа в разных периодах). ФЛП оплатил приобретенные товары 30.09.2025, но продает их и получает деньги на свой банковский счет за эти товары позже — 03.10.2025. Возникает вопрос: на какую дату необходимо показать эти расходы и доходы?

По кассовому методу доход отражается на дату фактического поступления денежных средств — 03.10.2025 (графа 2 книги). Здесь вопросов нет.

Что касается расходов, то должны быть реализованы одновременно два требования — расходы должны быть оплачены (1) и быть связаны с доходом, который получается (2). 03.10.2025 — день перепродажи приобретенных товаров (в графе 6 Книги).

Внимание: 3 условия признания расходов: уплаченные (1), связанные с доходом (2) и находящиеся в перечне из п. 177.4 НК (3)

Пример 4 (расходы оплачиваются позже дохода). Ситуация такова:

- ІІІ квартал — ФЛП получил аванс за неотгруженный и еще не приобретенный им товар;

- IV квартал — ФЛП оплачивает (покупает) товар и отгружает его уплатившему аванс покупателю.

Как быть здесь? Такой доход фактически является предварительной оплатой. ГНС разъясняет, что ФЛП должен:

- доход показать в Книге по итогам дня по факту получения дохода, то есть в ІІІ квартале (графа 2 Книги);

- расходы отражаются по итогам дня по факту их понесения из первичных документов, то есть в ІV квартале (графа 6) (разъяснение ГНС 104.08 ОИР).

Считается, что принцип связанности затрат таким образом следует.

Пример 5 (расходы напрямую не связаны с полученным доходом). Предприниматель в течение дня не получал доход, но произвел оплату коммунальных платежей 20.09.2025.

Расходы на оплату коммунальных услуг в Книге являются другими расходами (графа 9). Такие расходы:

- нельзя напрямую увязать с получением конкретного дохода от реализации товара (услуг). Однако опосредованно они все же связаны с доходом и оплачены, поскольку без них хозяйственная деятельность станет невозможной;

- относятся к хозяйственной деятельности;

- упоминаются в п. 177.4 НК (оплата услуг).

Следовательно, коммунальные расходы следует признать 20.09.2025.

Аналогично нужно оказать, например, услуги связи, оплаты аренды, выплаты зарплаты, ЕСВ «за себя» и наемных работников. Все эти расходы относятся к расходам ФЛП на дату оплаты (разъяснение ГНС 104.08 ОИР). Причем даже если они оплачены — все равно включаем их до месяца уплаты (разъяснение ГНС в Тернопольской области).