Книга обліку доходів і витрат: як правильно вести у 2025 році

Книга обліку доходів і витрат 2025

Підприємець веде облік своєї діяльності у типовій формі. Про це вказує пункт 177.10 Податкового кодексу України (далі — ПК). Зараз у прийнятих документах чомусь вживають слово не «Книга», а саме «типова форма». Однак за старою звичкою будемо її називати Книгою обліку доходів і витрат (далі — Книга). Облік доходів і витрат може вестися в паперовому та/або електронному вигляді. Типова — означає, що додавати/видаляти якісь графи чи у ній не можна.

Головним завданням Книги є накопичувати інформацію для визначення чистого оподатковуваного доходу ФОП, тобто його прибутку.

Книга виконує такі функції:

- на основі Книги підприємець заповнює річну податкову декларацію про майновий стан та доходи, де визначає річну суму зобов’язання з ПДФО та військового збору на загальній системі оподаткування;

- на основі квартальних підсумків Книги підприємець самостійно розраховує авансові платежі з ПДФО, які сплачуються до 20-го числа місяця, наступного за кожним календарним кварталом;

- Книгу перевіряють податківці, тобто це засіб контролю за діяльністю підприємця;

- запис надходження готівки до Книги є її оприбуткуванням, адже ФОП не ведуть касову книгу (пп. 17 п. 3 розділу І Положення про ведення касових операцій у національній валюті в Україні, що затверджене постановою правління НБУ від 29.12.2017 № 148).

Діюча типова форма Книги обліку для підприємців на загальній системі оподаткування та незалежників затверджені наказом Мінфіну від 13.05.2021 № 261. Також наказ містить Порядок ведення цієї Книги (далі — Порядок № 261).

Зверніть увагу, що Книга не потребує реєстрації у ДПС.

Розглянемо тепер особливості ведення Книги. При цьому все що стосується ФОП щодо ведення книги стосується і незалежників.

Книга доходів і витрат у паперовому вигляді

Якщо вирішили вести паперову, а не електронну Книгу обліку, то всі записи мають бути:

- розбірливі;

- чорнилом темного кольору або кульковою ручкою. Ніяких олівців та кольорових ручок. Використовуємо чорний або синій колір (це рекомендація — у Порядку № 261 сказано лише «темний» колір).

Внесенні виправлень здійснюється шляхом створення нового запису та посвідчується підписом особи.

Паперовий варіант можна виготовити самостійно. При цьому ніяких вимог щодо шнурування такої Книги наразі немає, що підтверджують і податківці (роз’яснення ГУ ДПС у Житомирській області).

Книга обліку доходів і витрат в електронному вигляді

Передбачено два варіанти ведення Книги в електронному вигляді:

- у форматі EXCEL. Податківці вказали саме цю програму у п. 4 розділу І Порядку № 261;

- в електронному кабінеті платника податків на сайті ДПС. Однак така можливість поки що залишається нереалізованою. Для цього варіанту слід мати обов’язково кваліфікований електронний підпис. Виправлення у такій Книзі теж, передбачається, можна буде робити шляхом додаткових коригуючих рядків з від’ємним або позитивним значенням.

Однак на вимогу ДПС підприємець / незалежник мають надати паперову копію електронної книги (п. 3-5 розділу ІІ Порядку № 261). При цьому вона має бути засвідчена належним чином. Якихось конкретних вимог немає, тому з загальних міркувань можна:

- роздрукувати на принтері;

- зробити надпис «копія вірна» й поставити дату й підпис, печатку (якщо така є). Краще це зробити на кожній сторінці.

Зберігання Книги обліку доходів і витрат

Підприємець має обов’язок зберігати Книгу протягом 3-х років після закінчення звітного періоду, у якому було здійснено останній запис (п. 44.1 ПК). Однак рекомендуємо почекати 1095 к. днів від крайньої звітної дати за податковий період, у якому закінчилася Книга. А якщо ще й не було перевірки з ЄСВ, то залиште Книгу до проведення перевірки з цього внеску, адже КОДВ використовується у процесі його нарахування.

Чи може бути господарська діяльність до реєстрації книги

До реєстрації Книги підприємницьку якісь господарські операції здійснювати не радимо, оскільки буде дата реєстрації, що поставить під сумнів операції, які внесені «заднім числом» і розглядатиметься як порушення вимог ПК щодо обліку доходів і витрат підприємця, які здійснюються в робочий день. Якщо таке вже сталося, то все одно такі доходи слід відобразити в декларації, а цей факт при перевірці буде розцінений як неналежне ведення податкового обліку з отриманням адмінштрафу від 51 до 136 грн (ст. 1641 Кодексу України про адміністративні правопорушення).

Правила обліку доходів підприємця

Доходи підприємця мають свої правила обліку:

- дохід визнається за касовим методом. Це значить, що дохід визнається на дату фактичного надходження грошей або іншої оплати за відвантажені товари, виконані роботи (надані послуги). Це значить, що на дату підписання накладних або актів приймання-передачі виконаних робіт у ФОП доходу не виникає. Дохід буде визнаний тільки після отримання оплати підприємцем на розрахунковий рахунок та/або в касу для здійснення операцій з продажу продукції або товарів (надання робіт, послуг);

- отримана попередня оплата (аванс) — це дохід. Це випливає з попереднього правила. Наприклад, сума попередньої оплати (авансів), що отримав ФОП у ІІІ кварталі 2025 р. за товари, роботи, послуги, які буде постачати (надавати) у ІV кварталі 2025 р. підлягає включенню до доходу ІІІ кварталу 2025 р.;

- оплата може бути не тільки грошима, але й бартером. Це відрізняє загальну систему від спрощеної, де така форма оплати заборонена.

Правила обліку витрат підприємця

Витрати підприємця теж мають свої правила:

- витрати документально підтверджені. Це стосується будь-яких витрат, починаючи від документів, що підтверджують закупівлю матеріалів, що були використані для виробництва проданої продукції, та закінчуючи нарахуванням заробітної плати чи амортизації основних засобів;

- витрати визнаються, якщо оплачені. Це означає, що повинна бути не тільки накладна на придбані товари чи акт приймання-передачі щодо отриманих сторонніх послу (робіт), але й документи, які підтверджують їхню оплату (платіжна інструкція, квитанція до прибуткового касового ордеру, квитанція, фіскальний чек, акт закупівлі);

- витрати мають бути пов’язані з отриманим доходом. Це означає, що поки не отримано дохід за операціями заради яких здійснювалися витрати, то й витрати не визнаються, навіть якщо вони уже були оплачені;

- витрати мають бути у переліку витрат, визначеному п. 177.4 ПК.

Увага: лише при одночасному дотриманні всіх вищенаведених вимог ФОП може визнати витрати.

Виходить, що якщо підприємець придбав товар, то він не може показати витрати у разі, якщо він:

- його ще не продав;

- за нього ще не сплатив.

Амортизація — це теж витрати

Підприємці-загальносистемники можуть до витрат включати амортизацію основних засобів і нематеріальних активів. Звертаємо увагу, що:

- строки використання ФОП встановлює відповідно до пп. 177.4.9 ПК;

- метод амортизації — лише прямолінійний;

Заборонено амортизувати основні засоби подвійного призначення, оскільки вони можуть використовуватися як у підприємницькій діяльності, так і особистому житті підприємця і розмежувати практично неможливо. Це земельні ділянки, об’єкти житлової нерухомості, легкові та вантажні автомобілі.

Увага: легкові автомобілі ФОП амортизувати не можна, а вантажні — так.

Також у ФОП є можливість амортизувати вантажні автомобілі (оновлений пп. 177.4.6 ПК).

Автомобілі у підприємців: ПДВ — ні, ПММ — так

Окрім заборони амортизації автомобілів ДПС неодноразово виступала проти права на податковий кредит з ПДВ у підприємців при придбанні автомобілів, адже автівки реєструються лише на юросіб або фізосіб. Наприклад, виграш податківцями у справі з фінансового лізингу автомобіля у підприємця (постановою ВСУ від 17.12.2018 у справі № 810/1726/16). Окрема реєстрація на ФОП відсутня. Однак паливно-мастильні матеріали можна списувати у межах норм з належним документальним оформленням (від 02.10.2018 № 4265/Є/99-99-13-01-02-14/ІПК).

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Чи можна визнати собівартість реалізованих товарів у день отримання будь-якого доходу

Якщо реалізація товарів відбувається постійно й вони однотипні, то дійсно важко відстежити, коли саме був придбаний реалізований товар й деякі підприємці списують придбаний і оплачений товар на витрати у будь-який день, коли була реалізація певних товарів.

На практиці так можна, бо не завжди взагалі є можливість точно відстежити партію походження проданого товару й ФОП взагалі не зобов’язані вести повноцінний бухгалтерський облік. Однак це не правильно. Якщо податковий інспектор при перевірці виявить невідповідність і зможе за документами це обґрунтувати, то штрафу не уникнути.

Увага: облік підприємця повинен давати змогу побачити з якої саме партії був реалізований товар.

Як заповнювати книгу обліку доходів і витрат на загальній системі

Основними правилами внесення записів до Книги є:

- заповнюємо у гривнях з копійками;

- усі записи мають бути документально підтверджені й ті документи слід також зберігати разом з Книгою 3 роки.

- виправляємо можливі шляхом проведення нового запису, який треба засвідчити підписом підприємця. Це значить, що не можна закреслювати певну операцію. Треба внести в Книгу новий запис з датою помилки. Також бажано для податківців скласти бухгалтерську довідку, яка пояснює причини коригувального запису;

- записи здійснюємо в день отримання доходу або понесення витрат. Винятком є оплата комунальних і подібних послуг (див. приклад 5 далі). Якщо у якийсь день операцій не було, то заповнювати рядок на нього не потрібно;

- записи вносимо загальною сумою за підсумками робочого дня;

- після закінчення кожного, місяця, кварталу, року слід підбиваємо підсумки (вимоги зараз такої немає, але краще робимо);

- у платників ПДВ до доходів і витрат не включаємо сума ПДВ. У неплатників сума сплаченого у товарах, роботах, послугах ПДВ входить до складу витрат.

Нормами ПК та Порядку № 261 не передбачено дозволу щодо ведення Книги найманими особами, які перебувають у трудових відносинах із ФОП. Отже, краще щоб Книгу підприємець / незалежник вів самостійно (чи хоча б підписував).

Порядок заповнення окремих граф типової Книги обліку доходів і витрат 2025

Відповідно до розділу ІІ Порядку № 261 ФОП заносять до Книги відомості в такому порядку:

Увага: при заповненні Книги слідкуємо, що витрати мають бути понесені, оплачені та пов’язані отриманим доходом.

ЗАПОВНЕННЯ КНИГИ ДОХОДІВ І ВИТРАТ ФОП ЗАГАЛЬНОЇ СИСТЕМИ | |

Графа Книги | Як заповнювати |

графа 1 | Зазначається дата запису (день, місяць, квартал, рік). Якщо підприємець дохід не отримував, то такі дні не показуємо. Однак, якщо є за цим днем витрати у графі 9, то тоді треба таку дату тут показати. Також тут вносимо період, за який підбиваємо підсумок, наприклад пишемо «ІІІ квартал 2025 року». Увага: усі записи здійснюємо у хронологічному порядку |

графа 2 | Відображається загальна сума доходу, отриманого від здійснення підприємницької діяльності за один день. Наприклад, кошти, що надійшли на поточний рахунок, у касу платника податків та/або отримано готівкою, сума заборгованості, за якою минув строк позовної давності, вартість безоплатно отриманих товарів (робіт, послуг). Деталізувати від кого надійшли, робити якісь розшифровку — не потрібно (все «загальною сумою»). Відображаємо саме ті кошти, які були зараховані на поточний рахунок або касу — за датою такого зарахування. Якщо ж платіж «завис» на кілька днів (і таке буває), то слід брати саме дату зарахування коштів на рахунок, а не дату здійснення такого платежу. Така ситуація, наприклад, можлива при платежах банківською карткою через POS-термінал (пристрій для зчитування банківських карток). Якщо дохід отримано в іноземній валюті, то його тут слід показати в гривнях за курсом НБУ на дату зарахування коштів. Також тут відображаємо доходи у негрошовій формі: подарунки, безоплатно отримані послуги, списану для ФОП кредиторську заборгованість. Увага: усі доходи у ФОП платників ПДВ показуються без ПДВ. Також до доходу ФОП не включаються суми акцизного податку з реалізованих у роздріб підакцизних товарів |

графа 3 | Вказується сума повернутих підприємцем коштів за товари (роботи та послуги) та/або повернутої передплати. Знак «–» («мінус») тут писати не треба — графа заповнюється зі знаком «+». Одночасно треба відсторнувати (тобто відняти) у графі 6 собівартість повернутих товарів |

графа 4 | розраховується як різниця між отриманим доходом (графа 2) та сумою повернутих коштів за товари (роботи та послуги) (графа 3) |

графа 5 | Зазначаються реквізити документа, який підтверджує понесені витрати, що безпосередньо пов’язані з отриманим доходом. Тут відображаються усі документи незалежно від їхної кількості. Порядок № 261 згадує такі документи:

Тут можна й потрібно наводити декілька документів за операцією, наприклад акт та платіжне доручення |

графа 6 | Записується сума придбаних ТМЦ, які:

Цей рядок заповнюється за фактом отримання доходу, тобто коли є запис за рядком 2. Якщо операція бартерна, то тут показуємо вартість переданих товарів (робіт, послуг), а у графі 2 — отриманих. Увага: у платників ПДВ витрати показуємо без ПДВ. У неплатників — ПДВ включаємо до складу витрат |

графа 7 | Відображається сума витрат на оплату праці, а також витрати на оплату виконаних робіт, послуг згідно з цивільно-правовими договорами. Увага: тут наводимо зарплату «брудними», тобто без зменшення на суми ПДФО, військового збору. ЄСВ тут не включаємо — для нього є окрема графа 8 |

графа 8 | Вказуємо ЄСВ, а також сплачені податки, збори, платежі дозвільного характеру, наприклад за отримання роздрібної ліцензії на продаж тютюнових виробів тощо. Також тут наводимо сплату ЄСВ «за себе» |

графа 9 | Відображається сума фактично понесених інших витрат, безпосередньо пов'язаних з одержанням доходу, які не зазначені в графах 6-8, зокрема, витрати на оплату послуг зв’язку, розрахунково-касове обслуговування, орендних та комунальних платежів тощо |

графа 10 | Вказуємо суму амортизації. За Порядком № 261 це має бути сума з графи 11 додатка з амортизації до Книги обліку. Розраховується амортизація за власним бажанням ФОП і є не обов’язковою. Однак вона зменшує чистий оподатковуваний дохід, тому чому б її не розрахувати, якщо є таке право |

графа 10 | Зазначається сума чистого оподатковуваного доходу, яка розраховується як різниця між сумою доходу за звітний період (графа 4) та сумою понесених витрат від провадження підприємницької діяльності (графи 6-10). Якщо значення виходить від’ємне, то у Порядку № 261 нічого про його виключення не сказано, тому залишаємо як є — з мінусом |

Щодо підбиття підсумків: Порядок № 261 не вимагає цього робити, немає й вимоги у п. 177.10 ПК. Однак для зручності складання податкової декларації та розрахунку квартальних авансових платежів рекомендуємо й надалі підбивати підсумки за місяць, квартал і рік.

Увага: підсумки за Книгою обліку доходів і витрат краще й надалі рахувати.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Питання підтвердних документів Книги

Зверніть увагу, що Порядок № 261 не дає вичерпного переліку первинних документів для підтвердження витрат. Більше того, деякі з вказаних документів будуть спірними. Мова йде про:

- платіжна інструкція. ДПС визнає, що ФОП на загальній системі може використовувати банківську виписку за рахунком як документ, який підтверджує суму витрат на оплату банківських послуг з розрахунково-касового обслуговування, якщо в ній вказана інформація інформації про надану послугу, сума операції та заповнені всі обов’язкові реквізити (роз’яснення ДПС ЗІР 104.05, а також у Офіційному Віснику ДФС);

- акт приймання-передачі наданих послуг (виконаних робіт). При визнанні витрат вони мають бути сплачені. Тому одного лише акта замало. Треба вказати платіжну інструкцію (банківську виписку). Якщо дати різні, то орієнтуємося на пізнішу дату, адже послуга має бути й отримана, й сплачена. Мають бути дотримані 2 умови, а не одна.

Увага: банківська виписка теж може бути первинним документом при заповнення Книги обліку доходів і витрат ФОП.

Порядок заповнення додатка про амортизацію для Книги обліку доходів і витрат 2025

Для розрахунку витрат на амортизацію основних засобів (ОЗ) і нематеріальних активів (НА) відтепер є спеціальна відомість для ФОП — додаток до Книги обліку доходів і витрат. Розглянемо, як же заповнити його графи. Він не обов’язковий, але без нього не можна показати амортизацію у складі витрат.

Увага: ФОП, який придбав машини, обладнання, будівлі, споруди, тварин, багаторічні насадження, певні нематеріальні активи (ліцензії, бази даних, комп’ютерні програми) тощо може поступово, щороку, списувати їх на витрати. Це нарахування амортизації (зносу).

ЗАПОВНЕННЯ ДОДАТКА З АМОРТИЗАЦІЇ ДО КНИГИ ДОХОДІВ І ВИТРАТ ФОП | |

Графа Додатка | Як заповнювати |

графа 1 | порядковий номер запису. Кількість записів відповідає кількості об’єктів ОЗ/НА, які амортизуються |

графа 2 | вказуємо номер групи ОЗ/НА з пп. 177.4.9 ПК:

|

графа 3 | зазначаємо повну назву об’єкта ОЗ/НА |

графа 4 | Вказуємо реквізити того документа, який підтверджує факт придбання (оплати) ОЗ/НА. Наприклад:

Рекомендуємо наводити 2 документи (один з них — оплата), наприклад накладну та платіжне доручення |

графа 5 | Документ щодо введення в експлуатацію ОЗ/НА, його придатності до використання. Наприклад, акт введення в експлуатацію |

графа 6 | Зазначаємо строк корисного використання. Мінімальні строки є у п. 177.4.9 ПК:

|

графа 7 | Вказуємо розраховану первісну вартість ОЗ/НА. Зверніть увагу, що вона:

Увага: не можна включати до первісної вартості витрати на поточний ремонт, але це можуть бути витрати періоду |

графа 8 | рахуємо річну амортизацію = первісна вартість (графа 7) / строк використання (графа 6) |

графа 9 | рахуємо місячну амортизацію = річна амортизація (графа 8) /12 |

графа 10 | Вказуємо вартість об’єкта на початок періоду (року). Це буде:

|

графа 11 (підсумкова) | Рахуємо амортизацію за період = місячна амортизація (графа 9) × кількість місяців корисного використання у звітному періоді. Якщо об’єкта використовувався весь рік, то значення графи 11 співпадає з річною амортизацією (графа 8). Для новопридбаних об’єктів буде меншим. Ця сума й переноситься до графи 10 Книги обліку доходів і витрат ФОП |

графа 12 | визначаємо вартість об’єкта на кінець як різницю між вартістю на початок (графа 10) і амортизацію (графа 11) |

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Якщо втрачена книга обліку доходів і витрат

У разі втрати Книги їх треба відновити:

- необхідно подати повідомлення в поліцію та протягом 5 днів до ДПС;

- зареєструвати нову Книгу;

- на основі первинних документів відновити записи;

- податківці нарахують адмінштрафи за порушення строків зберігання документів та порушення порядку подачі декларації від 510 до 1020 грн.

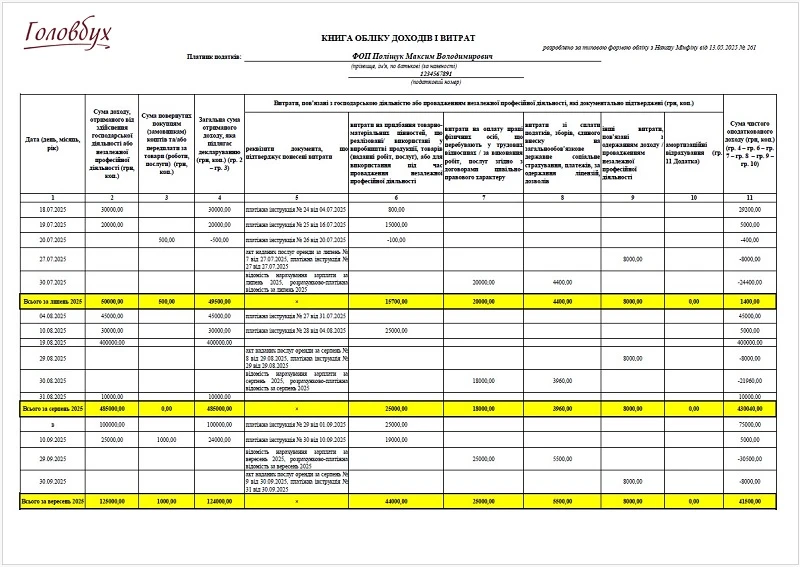

Книга обліку доходів і витрат загальна система приклад заповнення 2025

Розглянемо заповнення Книги обліку доходів і витрат ФОП на простому прикладі.

Приклад 1 (господарські операції). Впродовж липня сталися такі операції:

- 18.07.2025 — надано послуги на суму 36 тис. грн, включаючи ПДВ (якщо без ПДВ — 30 тис. грн). Для їхнього надання були використані матеріали, які були оплачені за платіжною інструкцією № 24 від 04.08.2025 на суму 960 грн, включаючи ПДВ (якщо без ПДВ — 800 грн);

- 19.07.2025 — продано товари на суму 24 тис. грн, включаючи ПДВ (якщо без ПДВ — 20 тис. грн). Вони були раніше придбані й оплачені за платіжною інструкцією № 25 від 16.07.2025 р. на суму 18 тис. грн (якщо без ПДВ — 15 тис. грн);

- 20.07.2025 — сталося повернення товару на суму 600 грн, включаючи ПДВ ( якщо без ПДВ — 500 грн). Собівартість цих товарів — 120 грн, включаючи ПДВ (якщо без ПДВ — 100 грн). Перерахування (повернення) коштів покупцю сталося у той же день за платіжною інструкцією № 26 від 20.07.2025 р.;

- 27.07.2025 — ФОП має витрати з оренди приміщення. Був складений Акт наданих послуг оренди за липень № 7 від 27.07.2025 ФОП оплатив оренду за платіжною інструкцією № 27 від 27.07.2025. Такі витрати обліковуємо в момент оплати незалежно від факту отримання доходу. Вказуємо два документи, але перевагу має саме дата сплати, оскільки у ДПС говорять про дату сплати орендних платежів (див. роз’яснення ДПС у Тернопільській області — до старої Книги обліку, але загальні принципи не змінювалися);

- 30.07.2025 — була нарахована заробітна плата найманих працівників у розмірі 20000 грн. ЄСВ склав 4400 грн.

Зверніть увагу, що краще всі дати отримання/сплати платежів за доходами/витратами звірити за банківськими виписками. Хоча податківці й говорять у Порядку № 261 про платіжною інструкцією, але може виникнути проблема при перевірці, якщо раптом виникне розбіжність. Якщо є розбіжність, то при визнанні витрат краще вказати ту дату яка, остання.

У наступних місяцях (серпні-грудні 2025) повторюються подібні операції, тому їх не коментуємо.

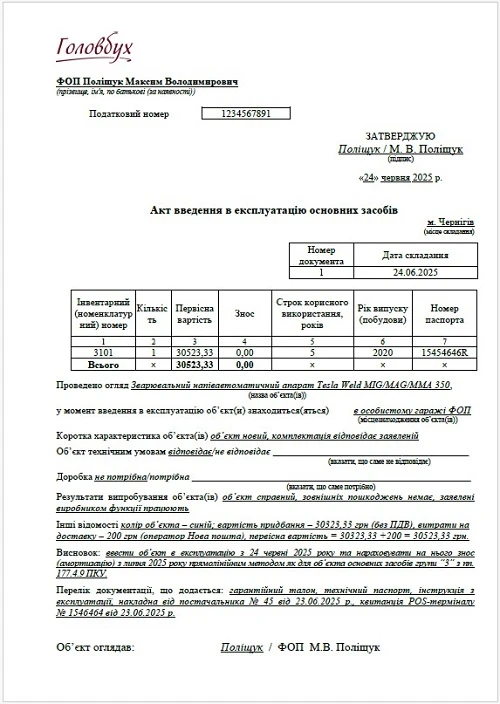

Приклад 2 (облік амортизації у ФОП). У грудні 2025 року у того ж ФОП (див. приклад 4) нараховуємо амортизацію придбаного у липні обладнання для зварювання. Вихідні дані й розрахунки:

- вартість придбаного зварюваного апарату — 36388 грн, включаючи ПДВ. Для обліку треба без ПДВ, тому маємо 36388×5/6 = 30323,33 грн (краще цю цифру взяти з накладної/податкової накладної, вона там уже готова). Витрати на доставку — 200 грн (поштовий оператор);

- строк амортизації — 5 років. Цифру беремо з пп. 177.4.9 ПК. Там маємо групу 3 «Машини, обладнання, тварини, багаторічні насадження та інше». Цю цифру — номер групи «3» — й заносимо потім до графи 2 Додатка за амортизації;

- первісна вартість об’єкта = 30323,33 + 200 = 30523,33 грн;

- річна амортизація = 30523,33/5 = 6104,67 грн;

- місячна амортизація = 30523,33/(5*12) = 508,72 грн;

- амортизація за 6 місяців експлуатації об’єкта (липень-грудень) — 508,72×6 = 3052,33 грн.

Зверніть увагу на округлення — усі розрахунки краще виконувати в EXCEL. Оскільки він має більшу точність розрахунку, то можуть бути відхилення в копійках, якщо рахувати ці ж самі цифри на калькуляторі та попередньо округлювати.

Увага: амортизація починає нараховуватися завжди з наступного місяця після місяця введення в експлуатацію.

Для цієї процедури ФОП слід скласти акт введення в експлуатацію основного засобу (обладнання). Форма довільна, але можна взяти з наказу Мінфіну від 13.09.2016 № 818 й переробити під себе. Ці бланк для юридичних осіб (бюджетників). Спеціальних бланків для ФОП не існує. Приклад такого модифікованого бланку наведено для скачування. Інвентарний номер для ФОП не обов’язково, але можна 301, де «3» номер групи, а «01» — номер об’єкта.

Розрахунки заносимо до Додатку Книги обліку доходів і витрат, а потім з графи 10 цього Додатку переносимо до графи 11, у будь-який рядок, який стосується грудня 2025 року. Взагалі-то амортизація має нараховуватися щомісяця (розрахунок так і відбувається), але за існуючою типовою формою Книги обліку доходів і витрат та Додатка з амортизації здійснити це можна лише раз на рік на всю суму, а не щомісяця чи щокварталу. Тому робимо це таким чином. Сума амортизації зменшила чистий оподатковуваний дохід цього ФОП на 3032,33 грн.

Увага: амортизація насправді помісячна, але в Книзі обліку показуємо лише один раз — на всю суму за рік.

У наступному, 2026 році, амортизація за рік буде більшою, бо будуть враховані всі місяці року, а не півроку (як у 2025 році) — 6104,67 грн (=508,72 грн ×12).

Як податківці формують план-графік перевірок на 2026 рік і які показники діяльності підприємства можуть «зіграти» проти нього?

Приклади розподілу витрат і доходів ФОП за періодами

Приклад 3 (оплата придбання товару та їхній продаж у різних періодах). ФОП оплатив придбані товари 30.09.2025, але продає їх та отримує гроші на свій банківський рахунок за ці товари пізніше — 03.10.2025. Виникає питання: на яку дату потрібно показати ці витрати й доходи?

За касовим методом дохід відображається на дату фактичного надходження грошових коштів — 03.10.2025. (графа 2 Книги). Тут питань немає.

Щодо витрат, то має бути реалізовано одночасно дві вимоги — витрати мають бути оплачені (1) та бути пов’язаними з доходом, що отримується (2). У цій ситуації витрати оплачені уже 30.09.2025, але в цей день підприємець не отримував дохід, з яким пов’язані такі витрати. Це сталося лише у ІV кварталі — 03.10.2025. Отже, витрати відображаємо 03.10.2025 — день перепродажу придбаних товарів (у графі 6 Книги).

Увага: 3 умови визнання витрат: сплачені (1), пов’язані з доходом (2) і є у переліку з п. 177.4 ПК (3)

Приклад 4 (витрати оплачуються пізніше доходу). Ситуація така:

- ІІІ квартал — ФОП отримав аванс за невідвантажений та ще непридбаний ним товар;

- ІV квартал — ФОП оплачує (купує) товар і відвантажує його покупцю, що сплатив аванс.

Як бути тут? Такий дохід фактично є попередньою оплатою. ДПС роз’яснює, що ФОП повинен:

- дохід показати в Книзі за підсумками дня за фактом отримання доходу, тобто у ІІІ кварталі (графа 2 Книги);

- витрати відображаються за підсумками дня за фактом їхнього понесення на підставі первинних документів, тобто у ІV кварталі (графа 6) (роз’яснення ДПС 104.08 ЗІР).

Вважається, що принцип пов’язаності витрат у такий спосіб дотримується.

Приклад 5 (витрати прямо не пов’язані з отриманим доходом). Підприємець протягом дня не отримував дохід, але здійснив оплату комунальних платежів 20.09.2025.

Витрати на оплату комунальних послуг у Книзі є іншими витратами (графа 9). Такі витрати:

- не можна прямо пов’язати з отриманням конкретного доходу від реалізації товару (послуг). Однак опосередковано вони все ж таких пов’язані з доходом та оплачені, оскільки без них господарська діяльність стане неможливою;

- належать до господарської діяльності;

- згадуються у п. 177.4 ПК (оплата послуг).

Отже, комунальні витрати слід визнати 20.09.2025.

Аналогічно треба вчинити, наприклад послуг зв’язку, оплати оренди, виплати зарплати, ЄСВ «за себе» та найнятих працівників. Усі ці витрати відносяться до витрат ФОП на дату їхньої сплати (роз’яснення ДПС 104.08 ЗІР). При чому навіть якщо вони сплачені наперед — усе одно включаємо їх до місяця сплати (роз’яснення ДПС у Тернопільській області).