Декларация об имущественном состоянии и доходах

Декларация об имущественном состоянии и доходах: как подавать декларацию о доходах

Налоговая декларация об имущественном состоянии и доходах (далее — декларация) — это полное название декларации, что связано с оплатой налога на доходы физических лиц (НДФЛ) и военного сбора (ВС). Самозанятые лица (ФЛП, незалежники) также в этом отчете декларируют начисленный «за себя» единый социальный взнос (п). Рассмотрим, кто представляет декларацию о доходах.

Подать декларацию о доходах должны следующие физлица:

- обычные граждане, не имеющие статуса предпринимателя, но получившие в отчетном году определенные виды доходов, что подлежат обязательному декларированию (список таких доходов — см. далее);

- физлица-предприниматели (ФЛП) общей системы налогообложения (п. 177.5 Налогового кодекса Украины, далее — НК);

- физлица, которые осуществляют независимую профессиональную деятельность (п. 178.4 НК);

- физлица-резиденты, которые выезжают за границу на постоянное место проживания (п. 179.3 НК);

- физлица, которые желают получить налоговую скидку (п. 166.3 НК);

- физлица-иностранцы, ставшие в отчетном периоде резидентами Украины (пп. 170.10.4 НК).

Які доходи декларувати, а які — ні

Если физлицо получило нижеследующие доходы, то он должен их обязательно задекларировать и уплатить в общем случае НДФЛ 18% + 5% военный сбор.

СИТУАЦИИ ОБЯЗАТЕЛЬНОЙ ПОДАЧИ ДЕКЛАРАЦИИ О ИМУЩЕСТВЕННОМ СОСТОЯНИИ И ДОХОДАХ | ||

№ | Доходы, при получении которых декларация подается обязательно | НК |

1 | доход, полученный от сдачи в аренду недвижимого или движимого имущества, кроме таких исключений:

| п. 168.2 |

2 | Продажа (обмен) недвижимости, начиная со 2-го за год. Или 1-й, если объект был в собственности менее 3-х лет. Физлица-резиденты платят налог по ставке 5% (+5% военный сбор). Начиная с 3-й продажи ставка налога растет до 18% (военный сбор тот же — 5%), но налогооблагаемый доход может быть уменьшен на сумму некоторых расходов, в частности приобретения объекта недвижимости. Однако, если НДФЛ и ВС были уплачены при нотариальном оформлении договора купли-продажи, то декларация не подается | п. 172.2, |

3 | Продажа (обмен) движимого имущества в виде легковых автомобилей, мотоциклов, мопедов, начиная со 2-й продажи за год. Исключение — если НДФЛ был уплачен у нотариуса как налогового агента при оформлении сделки купли-продажи. В таком случае налоговая декларация о доходах не подается (если декларация подается по другим причинам, то такой доход тогда нужно показать). Ставка НДФЛ по этим операциями такие:

| ст. 173, |

4 | иностранные доходы, то есть доходы, что полученные за границей | пп. 168.2.1, |

5 | Наследство или подарок от лиц, не являющихся членами семьи 1-й или 2-й степеней родства*. Стоимость подарка должна быть больше 1775 грн. Налог оплачивается по ставке 5% (+5% военный) сбор). Однако, если подарок меньше по стоимости, наследство (подарок) получены от лиц 1-й или 2-й степеней родства, — декларация не подается | пп.165.1.39, |

6 | списанный долг, например, возвратная финансовая помощь. Условия:

| пп. 164.2.17 |

7 | списанный долг, которому истек срок исковой давности в сумме, превышающей 1514 грн — в 2025 году и 1664 грн — в 2026 | пп. 164.2.7 |

8 | доходы получены от физлиц, не являющихся налоговыми агентами, кроме доходов, не подпадающих под налогообложение НК | пп. 168.2.1 |

9 | Нецелевая благотворительная помощь при условии, что она:

Также целевая благотворительная помощь, которая не была использована по назначению в течение 12 месяцев с месяца ее получение | пп. 170.7.3, |

10 | получение инвестиционной прибыли, например по операциям с ценными бумагами, деривативами, корпоративными правами | пп. 164.2.9 |

11 | другие доходы, определенные НК | пп. 165.1.24, |

* 1-я и 2-я степень родства — это муж, жена, дети, в т.ч. усыновленные; родные братья и сестры, баба и дед, внуки. От остальных родственников надо декларировать. Однако декларация не подается, если НДФЛ и ВС были уплачены наследником к нотариальному оформление (п. 174.3 НК) | ||

Декларация о доходах: в особых случаях

Также декларацию об имущественном положении подают, когда:

- было неправомерное пользование физлицом налоговой социальной льготой (пп. 169.2.4 НК). Например, налоговая социальная льгота использовалась по 2-м местам работы, работница вышла замуж и потеряла статус матери-одиночки и не сообщила вовремя работодателя. Декларация в этом случае подается, если работодатель не смог удержать с физлица недоплаченный НДФЛ и сумма штрафа (100% недоплаты);

- осталась недоплаченная сумма НДФЛ после увольнения, что была обнаружено работодателем после пересчета (пп. 169.4.4 НК) или осталась задолженность по НДФЛ, который был начислен на сумму израсходованных не по назначению подотчетных денег (пп. 170.9.1 НК);

- существует незадекларированная сумма дохода за прошлые годы;

- образовалась переплата с НДФЛ и нужно вернуть обратно налог. Например, уплатили заранее налог с дохода, но затем сделка не состоялась;

- нужно получить налоговую скидку, т.е. возврат назад части оплаченного в течение года НДФЛ (пп. 14.1.170 НК). Например, когда были расходы на обучение или проценты по ипотечному кредиту.

Для справки: Налоговый агент — это предприятие, учреждение (организация), физлицо-предприниматель, лицо, занимающееся независимым профессиональным деятельностью, нотариус, банк, которые удерживают и уплачивают НДФЛ с начисленной зарплаты, арендной платы, вознаграждения за ГПД и других доходов, которые насчитывают физлицам. За ними налоговые агенты подают декларацию самостоятельно — Налоговый расчет сумм дохода с Приложением 4ДФ.

Індексація зарплати за минулі періоди

Когда декларацию об имущественном положении и доходах подавать не нужно

Не подают декларацию, если были только такие доходы:

- зарплата и приравненные к ней доходы, например больничные;

- выплаты по гражданско-правовым договорам, по которым налог удерживал заказчик работ/услуг;

- предпринимательский доход по упрощенной системе. Такой предприниматели платят единый налог и представляют свою налоговую декларацию.

Также налоговая декларация о доходах не подается, если:

- полученные доходы исключительно от налоговых агентов независимо от вида и размера начисленного (выплаченного, предоставленного) дохода;

- налог уплачивался у нотариуса при оформлении наследства, подарка, продажи недвижимости, легковых автомобилей, мопедов, мотоциклов. Нотариус сам отчитывается о таких доходах физлиц;

- проценты по банковским кредитам. Их платит и декларирует банк;

- доход, полученный от операций продажи (обмена) имущества, полученные подарки, если доход не облагается налогом или облагается налогом по ставке 0%. Например, подарки от лиц 1-й, 2-й степеней родства, подарки в пределах не облагаемой налогом стоимости (25% минимальной зарплаты на 1 января), 1-я продажа легкового автомобиля за год, одна продажа квартиры за год, которая находилась в собственности более 3 лет (см. выше таблицу);

- доход в виде наследства, облагается налогом по ставке 0% (от лиц 1-й и 2-й степеней родство).

Внимание: если лицо получало только зарплату, а в случае продажи недвижимости или автомобилей платила налоги у нотариуса, то декларацию об имущественном положении и доходах подавать не нужно (исключение — нужна налоговая скидка).

Розмір податкової соціальної пільги 2026

Декларация об имущественном положении и доходах ФЛП: срок подачи 2026

Общее правило определения сроков декларирования и уплаты налога такое:

- декларация подается как ФЛП, так и обычными физлицами — до 1 мая (пп. 49.18.4 НК);

- налог и ВС оплачивается обычными физлица — до 1 августа (п. 179.7 НК), а ФЛП общей системы на протяжении 10 к. дней от крайней даты декларирования.

Однако из-за выходных, праздничных, нерабочих дней крайние даты декларирования и уплаты могут отличаться, что и показано для 2026 года в таблице ниже.

СРОКИ ДЕКЛАРИРОВАНИЯ И СПЛАТЫ НДФЛ И ВОЕННОГО СБОРА 2026 | ||

Случай | Крайний срок подачи | Крайний срок уплаты НДФЛ и ВС |

для граждан и лиц, которые осуществляют независимую профессиональную деятельность | 30.04.2026 | 31.07.2026 |

для лиц-резидентов, которые выезжают за границу на постоянное место проживание | не позже чем за 60 к. дней до отъезда (независимо от вида полученных доходов) | в течение 10 к. дней, которые наступают по крайнему дню подачи |

для ФЛП общей системы (заполняется Приложение Ф2) | 30.04.2026 | 10.05.2026 |

для получения налоговой скидки (заполняется Приложение Ф3) | 31.12.2026 | — |

* дата декларирования и уплаты переносится на следующий за выходными рабочий день, если приходится на выходной, праздничный или нерабочий день. Крайние даты декларирование можно сверить с сообщением ГУ ГНС в г. Киеве | ||

Для тех декларантов, которые не имеют возможности своевременно подать декларацию такая обязанность переносится на период на протяжении 6 месяцев после отмена действия военного положения. В таком случае штрафа не будет — как за несвоевременную подачу декларации, так и за неуплату налога (см. пп. 69.1 подразд. 10 Переходных положений НК). Это общее правило, касающееся и декларирования и уплаты других налогов. Однако в таком случае следует позаботиться о доказательствах о невозможности подать декларацию вовремя (пребывание в зоне боевых действий, и т.п.). И все равно декларацию нужно подать в указанный 6-месячный срок и оплатить налог.

При уплате НДФЛ и ВС в платежной инструкции используется код вида платежа «101» (Перечень кодов видов уплаты, используемых плательщиками, Приложение 1 к Порядку заполнения реквизита «Назначение платежа» платежной инструкции при уплате (взыскании) налогов, сборов…, приказ Минфина от 22.03.2023 № 148). Например, назначение платежа: «101 уплата НДФЛ за 2025 год».

Куда подавать декларацию об имущественном положении и доходах 2026

Декларация подается по месту проживания физического лица на момент декларирования. Если физлицо снялась с одного места регистрации, но еще не успела стать на другое, то декларацию следует подавать по прежнему налоговому адресу (разъяснение ГУ ГНС в Днепропетровской области).

Штраф за неподачу декларации об имущественном положении и доходах

Штрафы за неподачу налоговой декларации о доходах 340 грн — за первый раз (п. 120.1 НК), 1020 грн — за каждое повторную неподачу или несвоевременное представление в течение года.

Если же произошла неуплата/недоплата налога, то штрафы такие:

- 10% определенного налогового обязательства или суммы занижения (п. 123.1 НК);

- 25% определенного налогового обязательства или суммы занижения, если доказано, что это было преднамеренно (п. 123.2 НК). Если в течение 1095 дней орган ГНС повторного определит сумму налогового обязательства по НДФЛ, что было осуществлено во второй раз умышленно, размер штрафа будет равен 50% этой суммы (п. 123.3 НК).

Кроме того, может к тому же быть административный штраф. Его применят, если декларацию об имущественном положении и доходах не подали, подали несвоевременно или с неверными данными. Это может быть предупреждение или штраф в размере 51–136 грн — за первое нарушение, и от 85 до 136 грн — за повторное нарушение (ст. 164-1 КоАП).

Однако по причинам обусловленным военным положением упомянутые штрафы не применяются. Если у физического лица не было возможности подать декларацию вовремя, то он должен подать ее в течение 6 месяцев после восстановление такой возможности (см. пп. 69.1 подразд. 10 Переходных положений НК).

Тримайте поради із розрахунку зарплати і зарплатного авансу, які враховують вимоги і трудового, і податкового законодавства на 100%

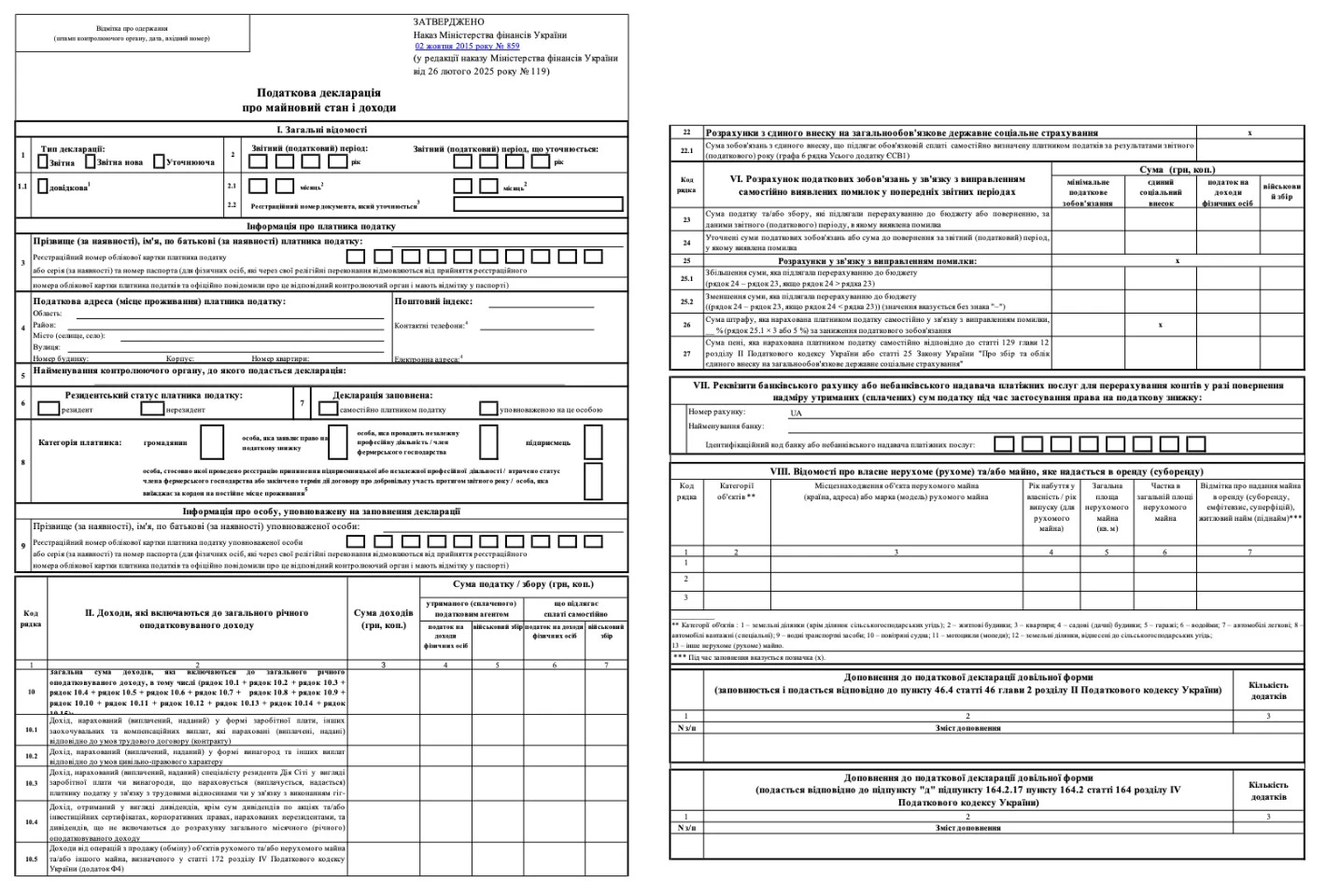

Форма декларации о доходах 2026

Как сделать декларацию о доходах? Форма декларации по-прежнему утверждена приказом Минфина от 02.10.2015 № 859 (вместе с Инструкцией по ее заполнению). За 2025 год отчитываться следует по форме, учитывающей изменения по приказам Минфина от 26.02.2025 № 119 и от 01.07.2025 № 331. Код электронной формы этой декларации — F0100215.

Обновленная форма имеет следующие изменения:

- вместо ставки ВС «1,5%» используют просто слово «ставка» (действующая ставка ВС — 5%);

- появление авансовых взносов по НДФЛ для ФЛП-общаков, осуществляющих розничную торговлю горючим (п. 137.12 НК). Как следствие, появилось новое Приложение АП — Расчет авансовых взносов по налогу на доходы физических лиц за налоговый (отчетный) год, рассчитываемый физическими лицами – предпринимателями (кроме лиц, избравших упрощенную систему налогообложения), осуществляющих розничную торговлю горючим;

- обновленное Приложение КИК для физлиц-контролеров иностранных компаний для упрощения расчета прибыли КИК (п. 170.13 НК);

- обновленный ряд. 26, что теперь учитывает штраф 9 (18)% за расходы, совершенные с целью предоставления неправомерной выгоды должностному лицу, в том числе и иностранным государствам (пп. 177.4.5 ТК).

На сегодняшний день есть еще одно обновление — приказ Минфина от 05.01.2026 № 2 (далее — Приказ № 2). Этот приказ вступил в силу с 6 февраля 2026 года. Эти изменения учитывают расширение круга лиц, получающих право на налоговую скидку при аренде квартир: к перемещенным лицам добавлены участники боевых действий и лица с инвалидностью в результате войны (графа 4, стр. 9 Раздела I Приложения Ф3, обновленный пп. 166.3.9 НК). Однако декларация 2026 по форме F0100215 эти изменения не имеет. По общему правилу, новая форма декларация применяется для составления отчетности за налоговый период, следующий за налоговым периодом, в котором произошло ее обнародование (п. 46.6 НК). Следовательно, форма декларации с учетом изменений в Приказе № 2 должна применяться с 1 января 2027 года.

Форма декларации (F0100215) для отчетности в 2026 году, включая отчеты за 2025 год, размещена ниже.

Назначение приложений к декларации о доходах

Содержание актуальных для отчетности в 2026 году приложений к декларации о доходах приведены в таблице ниже.

НАЗНАЧЕНИЕ ПРИЛОЖЕНИЙ ДЕКЛАРАЦИИ ОБ ИМУЩЕСТВЕННОМ СОСТОЯНИИ И ДОХОДАХ* | |

Приложение | Назначение |

Ф1 | Для декларирования инвестиционного прибыли, например от купли - продажи инвестиционных активов, в частности акций, других ценных бумаг, долей в уставном капитале предприятий тому подобное |

Ф2 | Для декларирования доходов физлиц-предпринимателей (ФЛП) общей системы налогообложения и лиц, которые проводят независимую профессиональную деятельность (независимых) |

Ф3 | Для получения налоговой скидки (возврат НДФЛ из бюджета), в том числе в случаях уплаты стоимости обучение в заведениях высшего образования, уплаты банка процентов по ипотечному кредиту |

Ф4 | Приводится расчет НДФЛ при налогообложении продажи (также обмена) недвижимого и движимого имущества в течение отчетного года, в частности данные по первому, второму и третьему продажей, налогообложение которых отличается. При этом:

Обратите внимание, что если происходит 3-я продажа недвижимого имущества и НДФЛ и ВС считается по разнице между доходом и стоимостью объекта, то в таком случае вместе с декларацией плательщик налогов предоставляет копии документов, что подтверждают указанные понесены расходы на приобретение объекта недвижимости (это требование п. 5 разд. IV Инструкции № 859). Такие документы можно подать в качестве дополнения к декларации в произвольной форме (файлы pdf, если декларация подается в электронной форме), с объяснением (основание п. 46.4 НК — соответствующее поле является заключительным части декларации). Декларируются также и те операции, если стороной договора купли-продажи, мены объектов были юридические или самозанятые лица (ФЛП или независимости) |

ЕСВ1 | Для декларирования единого социального взноса (ЕСВ), который платят ФЛП и независимщики |

ЕСВ2 | Для добровольного декларирование ЕСВ гражданами за периоды, когда не было его оплаты. Дополнение подается для приобретения дополнительных месяцев страхового стажа (своего рода «приобретение месяцев страхового стажа»), когда его не хватает, например для назначения пенсии или когда лицо работает не официально, или за границей, но хочет иметь страховой стаж для будущей пенсии |

ЕСВ3 | Для увеличения/уменьшения ЕСВ единого вклада после документальной проверки |

КИК | Предназначен для отчетности НДФЛ и ВС по доходам, которые выделены из части прибыли контролируемых иностранных компаний (КИК) (см. п. 54 подразд. 10 Переходных положений НК) |

МНО | Приводится расчет общего минимального налогового обязательства (МНО, см. пп. 14.1.1142 НК) за отчетный год, что рассчитывается ФЛП (кроме лиц, что выбрали упрощенную систему налогообложения) — собственниками, арендаторами, пользователями, в т.ч. на условиях эмфитевзиса, земельных участков, отнесенных к сельскохозяйственным угодьям |

АП | расчет авансовых взносов по НДФЛ за налоговый (отчетный) год для ФЛП-общников, осуществляющих розничную торговлю горючим |

Без упомянутых приложений декларация не действительна. Однако очевидно, что подавать их все не нужно, а только нужны. И их состав для всех случаев разный. В типичных ситуациях это:

- для обычных граждан — может вообще не быть приложений;

- для граждан, которые стремятся получить налоговую скидку, — только Приложение Ф3;

- у ФЛП общей системы — Приложение Ф2 и Приложение ЕСВ 1.

Внимание: неподача приложения в тех случаях, когда они были нужны, делает недействительной всю декларацию. Нужное приложение следует отметить знаком «Х» в основной части декларации.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Как правильно заполнить декларацию об имущественном состоянии и доходах

При заполнении декларации декларируются абсолютно все доходы, а не только те, из-за которых она подается, в т.ч. и заработная плата. Например, если лицо подает налоговую декларацию с целью декларирования доходов от аренды и уплаты по ним налога, а в отчетном году также имел доходы в виде зарплаты и от продажи недвижимости, то в декларации он должен указать все эти доходы. Даже если налог по нему уже был уплачен. То есть при заполнении декларации указываются и те доходы, по которым НДФЛ и ВС платил налоговый агент. Из-за этого, если точные цифры неизвестные, то стоит получить справку о доходах и другие документы, например, те, что оформлялись у нотариуса.

Если декларация подается в бумажной форме, то пустые поля прочерчиваются. При заполнении используется только украинский язык. Не должно быть исправлений или подчисток.

Заполнение осуществляется в гривнах с копейками. При заполнении декларации в общих вопросах руководствуемся Инструкцией относительно заполнение налоговой декларации об имущественном положении и доходах, утвержденной приказом Минфина от 02.10.2015 № 859 (по тексту — Инструкция № 859).

АЛГОРИТМ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ ОБ ИМУЩЕСТВЕННОМ СОСТОЯНИИ И ДОХОДАХ | ||

Номер раздела | Разделы | Как заполнять |

І | тип декларации | ставим отметку «Х» относительно вида декларации:

|

отчетный период | Если декларация заполняется обычным физлицом (не ФЛП), то ставим отметку напротив «год». Квартальный отчетный период используется в некоторых случаях ФЛП (квартал, когда начата хозяйственная деятельность или состоялся переход на общую систему налогообложения) | |

номер телефона и адрес электронного почты | указываем по желанию | |

категория плательщика | все физические лица, кроме ФЛП и лиц, осуществляющие независимую профессиональную деятельность, ставят отметку в категории «гражданин» | |

II | доходы, которые включаются в общее годового налогооблагаемого дохода | В графах 4 и 5 указываем в соответствии суммы НДФЛ и ВС, уплаченные налоговыми агентами за физическое лицо. Сюда же заносим и НДФЛ, и ВС, уплаченный физлицом самостоятельно при совершении нотариальных действий |

ІІІ | доходы, не включаемые в общее годового налогооблагаемого дохода | здесь указываем такие доходы:

|

IV | общая сумма годового дохода | считаем по формуле в декларации |

V | налоговые обязательства по НДФЛ и ВС | считаем по формуле в декларации |

VI | расчет налоговых обязательств в связи с исправлением самостоятельно обнаруженных ошибок в предыдущих отчетных периодах | заполняем только при обнаружении ошибки |

VII | реквизиты банковского счета для перечисления средств в случае … применения права на налоговую скидку | приводим название и код банка (или небанковского учреждения, что предоставляет платежные услуги), счет по международному стандарту IBAN |

VIII | сведения о собственном недвижимом (движимое) имуществе и/или имуществе, которое предоставляется в аренду (субаренду) | Имущество указываем независимо, с какой целью подается право на доходы. Имущество приводим по состоянию на 31 декабря отчетного года |

— | нижняя часть декларации | В основной части в зависимости от того, какие приложения заполняются:

Кроме того, у всех приложениях проставляется дата представления декларации — должна совпадать с основной частью |

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Декларация об имущественном состоянии и доходах ФЛП: особенности

ФЛП заполняют и подают вместе с декларацией Приложение Ф2 и Приложение ЕСВ1. Однако наряду с доходами от предпринимательской деятельности они должны отмечать и другие доходы из источников их происхождения из Украины и иностранные доходы (п. 177.11 НК). Например, если ФЛП одновременно с доходом от предпринимательской деятельности получает доход в виде зарплаты (находится где-то в трудовых отношениях), то он обязан указать сумму зарплаты и уплаченных с нее налогов в разделе II декларации.

При заполнении Приложения Ф2 следует обратить внимание на то, что:

- доходы подаются по каждому виду экономической деятельности (кодом КВЭД) в Приложении Ф2;

- чистый налогооблагаемый доход считается по каждому виду деятельности отдельно (гр. 9 разд. І Приложения Ф2). Если по определенному виду деятельности возникает отрицательное значение, то гр. 9 разд. І Приложение Ф2 в такой строке прочеркивается;

- если есть доходы и расходы от реализации собственной сельскохозяйственной продукции, то их след отображать раздельно от доходов и расходов от реализации по другим видам хозяйственной деятельности;

- при подсчете итога по гр. 9 разд. І (сумма чистого налогооблагаемого дохода) во внимание берутся только положительные значение. Это значит, что «минус» по определенному виду деятельности не уменьшает общую прибыль (чистый налогооблагаемый доход) ФЛП. Об этом неоднократно сообщали налоговики (Восточное ГУ ГНС по работе с КПН, в частности разъяснение ГНС 104.09 ОИР);

- общая сумма налога уменьшается на сумму авансовых платежей, приводимых в стр. 1.3 разд. ІІІ Приложения Ф2.

При заполнении Приложения ЕСВ1 следует обратить внимание на то, что:

- в гр. 3 Приложения ЕСВ1 приводится фактическая сумма чистого дохода за соответствующий месяц «за себя». Если такой доход отсутствует, то ставим «ноль»;

- сумма ЕСВ в уплату не может быть меньше взноса с минимальной базы начисления ЕСВ (одна минимальная зарплата) и не может быть больше взноса с максимальной базы ЕСВ (20 минимальных зарплат — в 2026 году). Так, если доход за январь-декабрь 2025 года был меньше минимальной зарплаты 8000 грн, то минимальная сумма ЕСВ — 1760 грн (= 8000 × 0,22).

- если предприниматель одновременно является наемным работником, а ЕСВ за него оплатил работодатель, то ЕСВ «за себя» не начисляется. Исключение — если работодатель уплатил ЕСВ меньше, чем минимальный;

- гр. 5 со ставкой ЕСВ заполняется всегда, даже когда в гр. 4 с суммой дохода стоит «0,00».

Если на протяжении отчетного периода у ФЛП-общника вообще не было доходов от предпринимательской деятельности, обязанности подавать декларацию об имущественном положении и доходах нет (разъяснение ГНС 104.09 ОИР). О наличии имущества и изменений в нем ГНС узнает через форму 20-ОПП, поэтому в данной декларации приоритетную роль играют именно доходы. Однако, если есть другие доходы, которые нужно декларировать, то ФЛП нужно в такую декларацию включить и Приложение Ф2 с прочерченными строками, то есть «пустое» Приложение Ф2. Срок подачи такой декларации при этом остается, такой же, как в ФЛП-декларации, то есть за 2025 год нужно отчитаться до не позднее 30.04.2026.

Покажемо на прикладах, як правильно нараховувати лікарняні та декретні у 2026 році за різних ситуацій

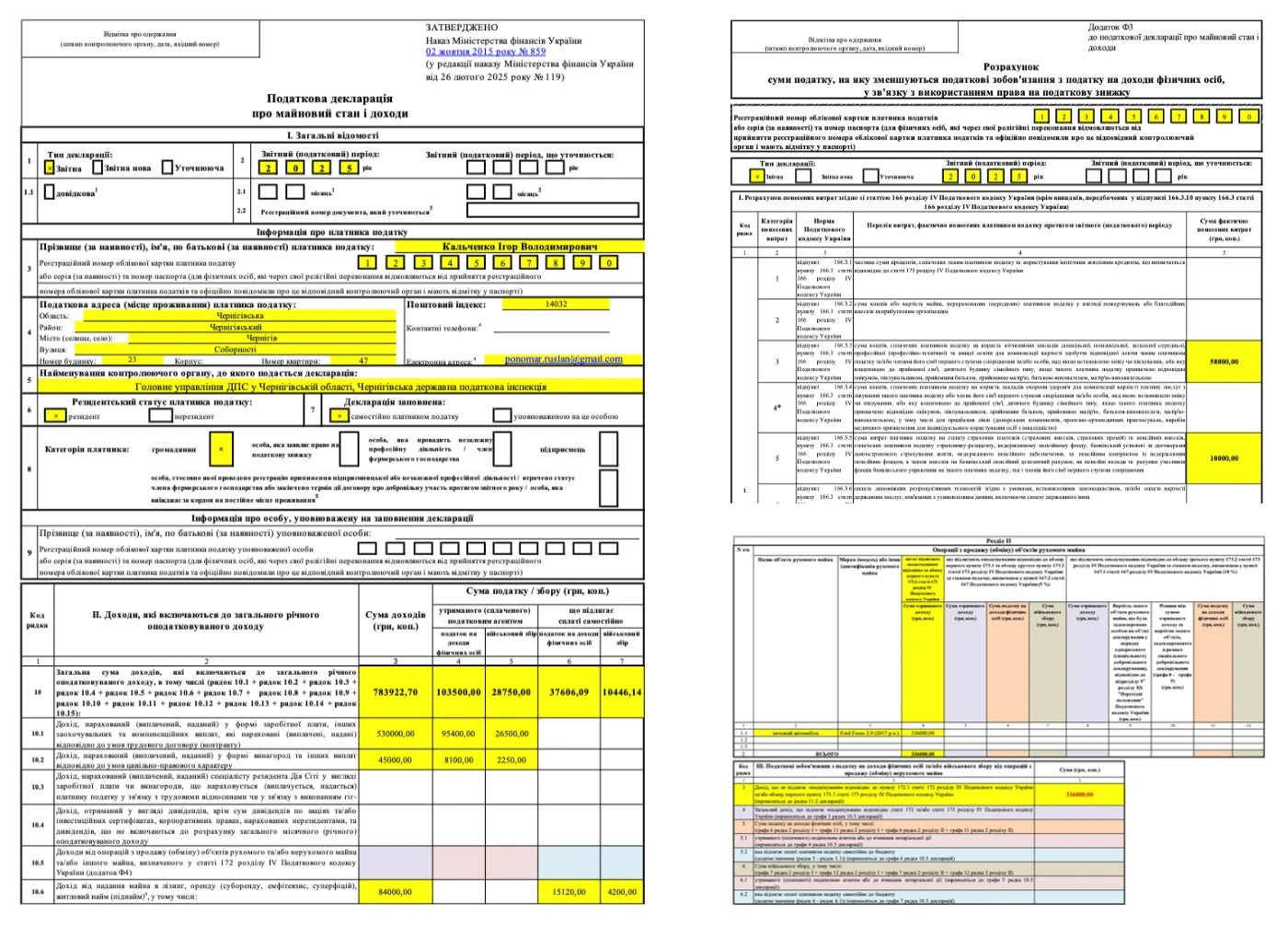

Декларация о доходах физических лиц за 2025 год: пример заполнения

Пример 1 (декларация физлица). Кальченко Игорь Владимирович получил в 2025 году следующие доходы:

- зарплату в размере 530 000,00 грн, с которой было уплачено НДФЛ 95 400,00 грн (18%) и ВС 26 500 грн (5%). Налоговой социальной льготы для НДФЛ не было, информация Кальченко И.В. полученная с работы на основе справки о доходах в произвольной форме;

- доход по договору ГПД 45 000 грн, по которому налоговым агентом был уплачен НДФЛ в размере 8100 грн (18%) и ВС 2250 грн (5%);

- доход от сдачи в аренду 1-комнатной квартиры в размере 80 000 грн по адресу: г. Чернигов, ул. 1-й танковой бригады, 17, кв. 56 (год приобретения собственности 2010 г., площадь 45 кв. метра);

- доход за границей (США) через предоставление услуг по усовершенствованию программного приложения для смартфона в размере 3000$, полученных на валютный счет в Приватбанке через систему международных переводов SWIFT. Платеж был зачислен 30.06.2025. Курс НБУ на эту дату 41,6409 грн/$;

- доход от продажи легкового автомобиля Ford Focus 336 000 грн (1-я продажа за год);

- наследство от бабушки, а именно 3-комнатную квартиру стоимостью 1 700 000 грн в Чернигове площадью 65,2 кв. метров по адресу: г. Чернигов, ул. 1-й танковой бригады, 24, кв. 77.

Также Кальченко И.В. понес следующие расходы:

- оплатил обучение сына в магистратуре университета 58000 грн;

- оплатил свое долгосрочное страхование жизни 10 000 грн;

- в этом же году он купил легковой автомобиль Audi A4 за 850 000 грн.

Декларацию Кальченко И.В. подает, чтобы уплатить НДФЛ и ВС с иностранного дохода, а также для получения налоговой скидки по своим зарплатным доходам. По всем остальным доходам налоги или уплаченные налоговыми агентами (зарплата, доход по ГПД) или отсутствуют (наследство от лица 2-й степени родства, 1-я продажа автомобиля). Получение налоговой скидки возможно на расходы по обучению сына и свое долгосрочное страхование жизни. Относительно приобретения легкового автомобиля сумма расходов никак не влияет на налоги, но автомобиль является имуществом, которое следует показать по состоянию на 31 декабря 2025 года.

Заполнение декларации об имущественном положении и доходах для Кальченко И.В. приведены в таблице ниже.

Данные для заполнения декларации об имущественном состоянии и доходах | |

Показатель | Куда занести, какие отметки проставить |

заполнение основной части декларации: | |

зарплата, НДФЛ, ВС | заносим в ряд. 10.1:

|

доход по ГПД | заносим в ряд. 10.2:

|

доход от сдачи в аренду квартиры | Заносим в ряд. 10.6:

Также ставим отметку «x» в разд. VIII «Сведения о собственном недвижимом имуществе и/или имуществе, предоставляемом в аренду…», где указываем категорию объекта «3». Также указываем адрес, площадь и другие данные о квартире |

доход, полученный за границей | Рассчитываем сумму по курсу НБУ на дату зачисления средств на счет физлица: 3000 $ × 41,6409 = 124 922,70 грн Заносим в ряд. 10.10:

Указываем также в скобках в ряд. 10.7 страну происхождения дохода (США) и валюту расчета (доллар США) |

продажа легкового автомобиля | Не облагается налогом, ведь за год продан был только 1 автомобиль (Ford Focus). Указываем в ряд. 11.2 сумму 336 000 грн, а также заполняем Приложение Ф4 (см. ниже) |

получение в наследство квартиру | Заносим в ряд. 11.3 сумму 1 700 000 грн. Также указываем квартиру в таблице разд. VIII «Сведения о собственном недвижимом имуществе и/или имуществе, которое предоставляется в аренду…» (отметку «х» ставить не надо, потому что она в аренду не сдается) |

приобретение легкового автомобиля | Указываем приобретенный автомобиль, которым декларант владеет на 31 декабря 2025 года (Audi A4), в таблице «Сведения о собственном недвижимом имуществе и/или имуществе, предоставляемом в аренду…» (отметку «x» ставить не надо, ведь автомобиль в аренду не сдается; какие-то детали о годе выпуска и тому подобное — указывать не обязательно, поскольку в форме декларации речь идет только о марке/модели; стоимость автомобиля также в декларации не указывается — соответствующее поле не предусмотрено) |

налоговая скидка (заполнение декларации и Приложения Ф3): | |

общие отметки | Осуществляем отметку «х» в ряд. 8 декларации в поле «лицо, заявляющее право на налоговую скидку», отмечаем пометкой «х» внизу декларации Приложение Ф3, заполняем Приложение ФЗ, заполняем ряд. 16 Декларации. В Приложении Ф3 указываем отчетный налоговый период: 2025 год и тип декларации «отчетная», если она подается впервые |

обучение в магистратуре | Заполняем категорию «3» ряд. 1 разд. I Приложения Ф3 декларации (пп. 166.3.3 НК). Сумму 58000 грн вносим в кол. 5 этой строки |

долгосрочное страхование | заполняем категорию «5» строки 1 разд. I Приложения Ф3 декларации (пп. 166.3.5 НК). Сумму 10000 грн вносим в кол. 5 этой строки |

расчет налоговой скидки | Заполняем категорию «10» ряд. 1 разд. І Приложения Ф3 (общая сумма за колонкой): 68 000 (= 58000+10000 ), а также эта цифра выходит и в ряд. 2 «Всего», и в ряд. 3. Заполняем разд. ІІ Приложения Ф3:

Последнюю сумму (стр. 10) из Приложения Ф3 (12 240 грн) переносим в ряд. 16 основной части декларации |

продажа движимого имущества (заполнение декларации и Приложения Ф4): | |

сумма полученного дохода от продажи неналогооблагаемого недвижимого имущества | Доход от продажи автомобиля — 336000 грн — вносим в разд. ІІ, гр. 4. В том же разделе указываем:

|

подведение итогов |

|

Таким образом, Кальченко И.В. должно уплатить (заполняем разд. V декларации):

- НДФЛ, подлежащий самостоятельной уплате (стр. 13): 15 120 + 22 486,09 = 37 606,09 грн (это же в ряд. 10 цв. 6);

- конечный НДФЛ к уплате (стр. 20.1): 37 606,09 – 12 240 = 25 366,09 грн (налоговая скидка из ряд. 16 зачислена в уменьшение суммы НДФЛ отчетного периода);

- ВС, подлежащий самостоятельной уплате: 4200 + 6246,14 = 10 446,14 грн (эта сумма должна быть в ряд. 21.1 декларации, а также ряд. 10 кол. 7).

В этом примере налоговая скидка уменьшила сумму НДФЛ к уплате. Если бы у этого физлица не было каких-либо других налогооблагаемых доходов, кроме зарплаты, то сумма налоговой скидки 12 240 грн попала бы в ряд. 20.2 декларации (стр. 20.1 был бы пуст). Тогда сумма 12240 грн в будущем была бы возвращена на банковский счет, который декларант отмечает в разделе VII декларации. Для такого случая следует еще и указать банковский счет для получения компенсации НДФЛ в разд. VII Декларации.

Налоговая декларация об имущественном положении и доходах: образец заполнения

Допоможе автоматично розрахувати суму індексації заробітної плати за конкретний місяць

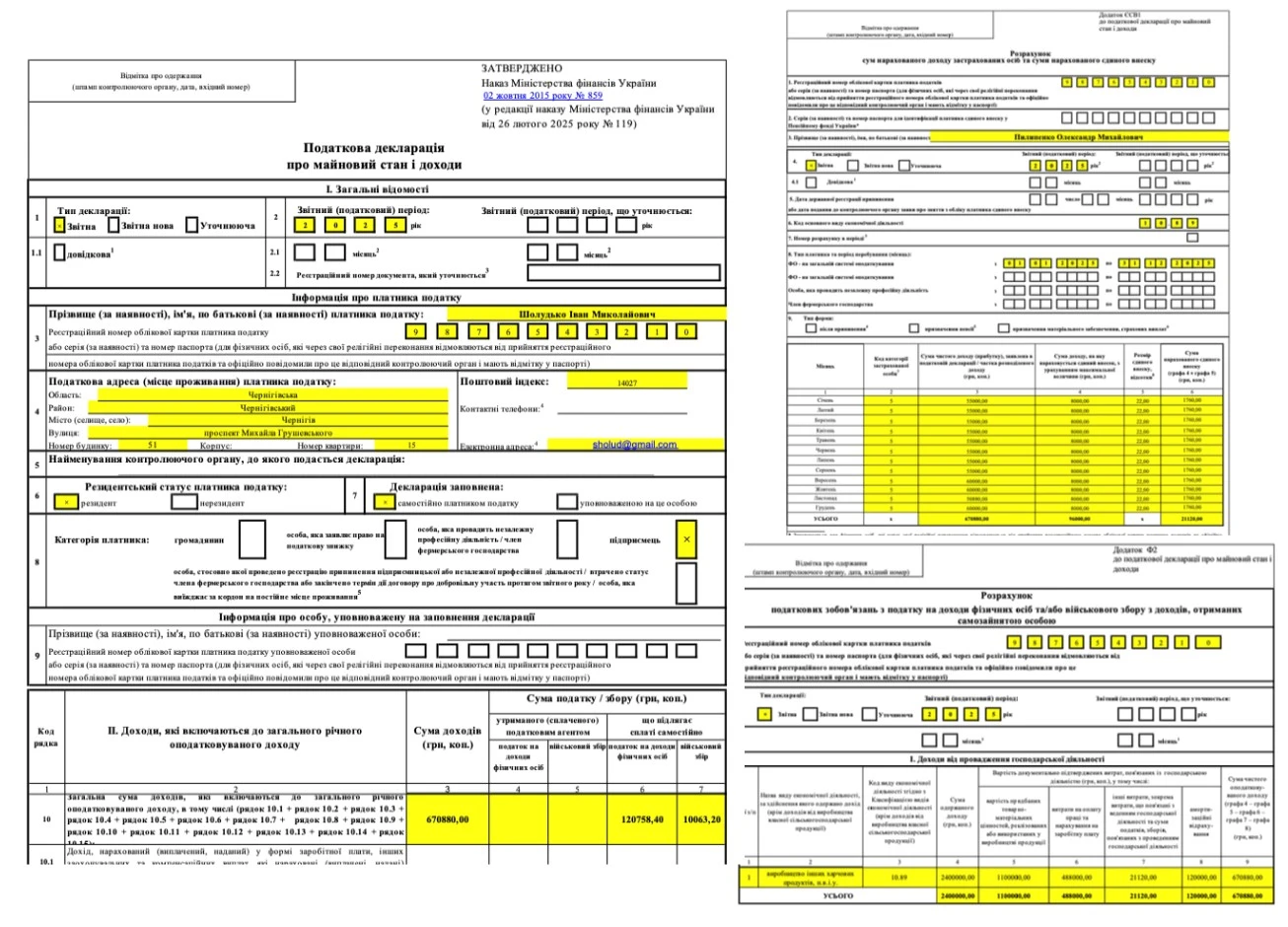

Декларация об имущественном положении и доходах ФЛП: пример заполнения

Пример 2. ФЛП Пилипенко Александр Михайлович получил в 2025 году от предпринимательской деятельности по производству десертов (моти) доход — 2400000 грн, без НДС (КВЭД 10.89 «Производство других пищевых продуктов, н.в.д.г.»), документально подтвержденные расходы на приобретение в 2025 году — 120 000 грн, расходы на оплату труда — 400 000 грн, ЕСВ на зарплату - 88 000 грн, ЕСВ «за себя» 2025 года — 21 120 грн, авансовые платежи по НДФЛ — 90 000 грн, авансовые платежи. С имущества у ФЛП есть 2 автомобиля и квартира.

К декларации следует заполнить Приложения Ф2 и ЕСВ 1. Пример заполненной декларации приведен ниже. В расчете сумма чистого налогооблагаемого дохода получилась:

2400000 – 1100000 – 400 000 – 88 000 – 21 120 – 120 000 = 670 880 грн

(эти вычитаемые расходы вносим в раздел I Приложения, результат расчет амортизации (120 000 грн) — в раздел II Приложения Ф2)

Расчет налогов таков:

- НДФЛ = 670 880 грн × 0,18 = 120 758,40 грн;

- ВС = 670 880 грн × 0,05 = 33 544 грн.

- ЕСВ на уровне минимального = 8000 грн. × 0,22 × 12 = 21 120 грн.

Также в ряд. 1.2 и 2.2 по Инструкции № 859 указываются самостоятельно начисленные и уплаченные налогоплательщиком в течение отчетного (налогового) года по результатам поданной декларации, суммы налогов, т.е. авансовые взносы по НДФЛ и ВС. То есть, это 90000 грн (уплаченный НДФЛ за 9 месяцев 2025 года) и 25000 грн (уплаченный ВС за 9 месяцев 2025 года).

Тогда за вычетом авансовых взносов имеем:

НДФЛ = 120 758,40 – 90 000 = 30 758,40 грн;

ВС = 33 544 – 25 000 = 8 544 грн.

Налоговая декларация о доходах ФЛП: образец заполнения