Приложение ЗП к декларации по налогу на прибыль

Назначение Приложения ЗП

Уменьшение налога на прибыль – это разрешенные декларацией способы уменьшения налога на прибыль, который подлежит уплате по результатам отчетного периода, на определенные платежи. К таким платежам относятся:

- уплаченный за границей налог на прибыль. Это прибыль, которая была заработана из иностранных источников, в т. ч. и зарубежными филиалами и другими обособленными подразделениями предприятия (пп. 141.4.9 НКУ, стр. 16.1 Приложения ЗП);

- авансовый взнос на дивиденды. Это уплаченный налог на прибыль наперед (авансом), который требуется при начислении дивидендов (пп. 57.11.2 НКУ, ряд. 16.2 – стр. 16.4.2 Приложения ЗП). Среди исключений, когда авансовый взнос не начисляется – дивиденды физлицам (пп. 57.11.3 НКУ);

- авансовые взносы за пункты обмена иностранной валюты. Такой взнос уплачивается за каждый «обменник», внесенный в специальный их Реестр (абз. 2 пп. 141.13.3 НКУ). Вебінари для бухгалтерів 2026

Обратите внимание, что Приложение ЗП уменьшает сумму уже начисленного налога на прибыль, а не самой прибыли (финансового результата). Получается, что сначала прибыль корректируется на налоговые разницы, если таковые имеются (Приложение РІ), а уже потом лишь к полученной сумме налога на прибыль применяется корректировка из Приложения ЗП.

Взаимосвязь Приложения ЗП с основной частью декларации по налогу на прибыль такой:

- вычисляется итог корректировки – ряд. 16 Приложения ЗП;

- итог с ряд. 16 Приложения ЗП переносится в ряд. 16 ЗП основной части декларации;

- рассчитывается уменьшенная сумма налога, которая заносится в ряд. 17 основной части декларации. При этом в ситуации с авансовыми взносами по дивидендам и заграничному налогу на прибыльуменьшается не только основной налог на прибыль с ряд. 06 декларации («бухгалтерский», скорректированный на налоговые разницы), но идругие составляющие налога, а именно сумма строк: 06.1 КИК (контролируемые иностранные компании), 06.2 МНО (минимальное налоговое обязательство у сельскохозяйственных), 06.3 ДІЯ (участники ДІЯ СІТІ), 06.4 (объекты налогообложения по контролируемым операциям), 08 (страхование), 10 (лотереи), 12 (азартные игры) и 15 (букмекерская деятельность).

Напоминаем! На забудьте с дивидендов, которые предназначены нерезидентам уплатить налог на доходы нерезидентов (налог на репатриацию).

Приложение ЗП: какиеи изменения в 2023 году

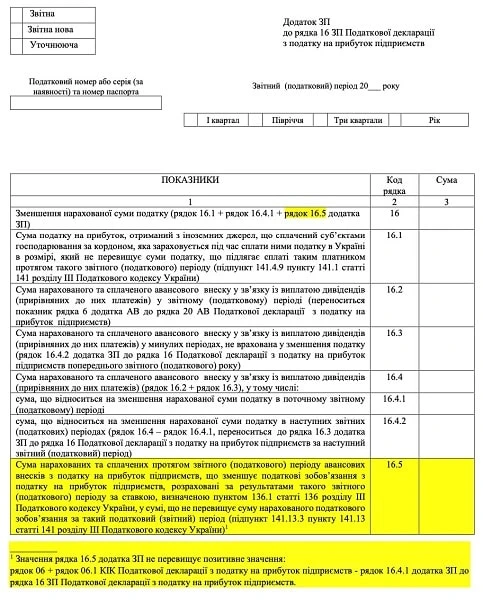

Приложение ЗП в 2023 году претерпело изменения, виной которых стал приказ Минфина от 20.02.2023 г. № 101, вступивший в силу 31 марта 2023 года. Эти изменения заключаются всего лишь в одной добавленной строке 16.5 ЗП, которая необходима для отражения суммы начисленных и уплаченных авансовых взносов из пунктов обмена иностранных валют (пп. 141.13.3 НКУ). Как следствие, эти авансовые взносы уменьшают сумму начисленного налога на прибыль. Напомним, что торговля валютными ценностями в наличной форме предусматривает уплату ежемесячно не позднее последнего операционного (банковского) дня текущего месяца, авансового взноса по налогу на прибыль предприятий за каждый пункт обмена иностранной валюты, который внесен в Реестр таких пунктов по состоянию на 1-е число текущего. месяца (см. пп. 141.13.1 НКУ).

Обновленное Приложение ЗП вместе подается в декларации по налогу на прибыль, начиная с отчета за первое полугодие 2023 года. Его вид представлен ниже (желтым выделены изменения).

Как заполнить Приложение ЗП к декларации по налогу на прибыль

Приложения ЗП к декларации на прибыль начинаем заполнять с ст. 16.1, то есть сверху вниз. Именно упомянутая строка является первой в последовательном зачислении платежей в счет уменьшения налога на прибыль. Это означает, что изначально сумма налога на прибыль, которая рассчитана в ст. 06 (также в строках 08, 10 и 12 декларации, если есть соответствующие показатели), уменьшается на сумму налога на прибыль, который был уплачен за границей, и уже только после этого – на сумму авансовых взносов, которые были уплачены при выплате дивидендов. Такая последовательность важна, ведь есть еще одно правило – сумма уменьшения налога на прибыль по Приложению ЗП не может превысить сам размер налога на прибыль. Налог на прибыль не может быть «с минусом». Кроме того, для заполнения ряд. 16.5 нужно иметь значение по ряд. 16.4.1 – для определения лимита по строке (см. далее алгоритм заполнения).

Однако авансовый взнос с дивидендов и заграничного налога на прибыль может и не быть, хотя есть авансовые взносы из пунктов обмена иностранной валюты. Такие плательщики налога на прибыль заполняют Приложение ЗП сразу с ряд. 16.5 и кроме него у них будет заполнен только ряд. 16.1 с общей суммой уменьшения налога на прибыль. В результате будут заполнены всего две строки в Приложении ЗП.

В бумажной форме Приложения ЗП ставим в пустых ячейках прочерки, а в электронной – оставляем их пустыми.

Консультація зорієнтує, як податківці здійснюють контроль за прибутками платників податків із 9 червня. Ознайомтеся з матеріалом, щоб знати, які питання перевіряють та які помилки і ризики можуть виникати у платників. Так уникнете неприємних сюрпризів

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Зарубежный налог на прибыль в Приложении ЗП

По общему правилу прибыль, заработанную за рубежом следует обложить еще и в Украине налогом на прибыль в полном размере. Очевидно, что это несправедливо и приводит к двойному налогообложению, так и созданные исключения, когда допускается своеобразный взаимозачет – зачет уплаченного налога на прибыль за рубежом в счет «украинского» налога на прибыль. Правила такого зачисления сейчас таковы:

- должно существовать письменное доказательство уплаты налога, выданное контролирующим органом иностранного государства. Например, это может быть справка. Обратите внимание, что такая справка должна датироваться именно таким отчетным периодом и она подлежит обязательной легализации (апостиль или другой способ определен международными договорами). Не подлежат легализации только справки стран, присоединившихся к международным договорам о правовой помощи. Справка должна быть обязательная бумажная, так как электронных справок в данном вопросе не предусмотрено (разъяснение ГНС 102.16 ВИР);

- между Украиной и этим государством заключен международный договор об избежании двойного налогообложения, и он является действующим. Перечень таких стран со ссылками на действующие соглашения можно найти на сайте ГНС;

- сумма уплаченного за границей налога определяется перерасчетом иностранной валюты в гривну по официальному курсу НБУ на дату уплаты такого налога (письмо ГНС от 16.01.2020 г. № 152/6/99-00-07-02-02-06/ИНК);

- если зарубежного налога на прибыль получилось больше «украинского», то на будущие отчетные периоды он не переносится (письмо ГНС от 16.01.2020 г. № 152/6/99-00-07-02-02-06/ИНК). Это значит, что зачесть зарубежный налог на прибыль можно только однократно в сумме, не превышающей начисленную сумму налога на прибыль в украинской декларации. Это означает, что если эта сумма превышает «украинский» налог на прибыль, то на следующие отчетные периоды остаток неиспользованного зарубежного налога на прибыль не переносится. В этом можно убедиться, изучив Приложение ЗП к декларации по налогу на прибыль, не предусматривает для зарубежного налога на прибыль строки аналогичные строке 16.4.2, что касается авансового взноса по дивидендам;

- запрещено проводить взаимозачет по таким зарубежным налогам: налоги на реализацию (продажа), почтовые налоги, налог на капитал (имущество) и прирост капитала, косвенные налоги. К косвенным налогам, в частности, относятся и НДС, и акциз;

- при получении убытка (отрицательного финансового результата) в декларации уплата иностранного налога практически «сгорает», так как нет прибыли, а потому и незачем уменьшать;

- зачет суммы иностранного налога является налоговой льготой, а потому кроме Приложения ЗП еще и надо заполнить Приложение НН. Код льготы 11020085 в Справочнике № 117/2, который можно найти на сайте ГНС.

Если по каким-то причинам налогоплательщик не успевает получить необходимые справки об уплате налога за рубежом до подачи налоговой декларации по этому периоду в Украине, то можно:

- подать декларацию сначала без учета иностранного налога на прибыль. Конечно, это повлечет за собой переплату по налогу на прибыль;

- дождаться справки и подать уточняющую декларацию. После этого переплату можно зачесть в уплату налога на прибыль в текущем или последующих отчетных периодах.

Такой способ выхода из ситуации прошлогодней справки предлагаются самими налоговиками в письме ГНС от 16.01.2020 г. № 152/6/99-00-07-02-02-06/ИНК.

Пример 1. За I квартал 2023 по строке 06 декларации по налогу на прибыль предприятие имеет 45000 грн налога. Авансовый взнос по дивидендам не уплачивался. Зарубежный налог составляет:

- 1 вариант - 10000 грн;

- 2 вариант - 50000 грн.

Решением этой ситуации будет таким:

1 вариант – строка 16.1 Приложения ЗП будет иметь значение 10000 грн; строка 16 – также 10000 грн; остальные строки – прочерки; строка 16 ЗП декларации – 10000 грн; строка 17 и строка 19 – 35000 грн (= 45000 – 10000). Эта сумма будет уплачена в бюджет.

2 вариант – строка 16.1 Приложения ЗП к декларации на прибыль будет иметь значение 45000 грн (более чем 45000 занести нельзя, так как сумма уплаченного за рубежом налога превышает начисленный налог по украинской декларации); строка 16 – также 45000 грн; остальные строки – прочерки; строка 16 ЗП декларации – 45000 грн; строка 17 и строка 19 – 0 грн (= 45000 – 45000). Налог на прибыль в таком случае вообще не уплачивается.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Авансовые взносы по дивидендам в Приложении ЗП

Напоминаем, что авансовые взносы по налогу на прибыль уплачиваются при выплате дивидендов, кроме выплат физическим лицам, плательщикам единого налога (п. 51.11 НКУ). С 2023 года это еще и авансовые взносы по пунктам обмена иностранных валют (п. 141.13 НКУ). Расчет авансовых взносов осуществляется в Приложении АВ декларации для дивидендов и Приложения ОВ – для обменных пунктов.

Заметьте! Плательщики единого налога вообще не уплачивают авансовые взносы при выплате дивидендов (разъяснение ГНС по этому поводу). Такое требование существует только для плательщиков налога на прибыль.

Уменьшение налога на прибыль на авансовые взносы по дивидендам осуществляется только после уменьшения на сумму уплаченных иностранных налогов, если таковые были, то есть заполнение стр. 16.1 Приложения ЗП.

Заполнение Приложения ЗП относительно авансовых взносов начинается с стр. 16.2 и происходит это способом, приведенном в таблице ниже. Авансовые взносы с «обменников», если таковые имеются, заполняются в ряд. 16.5 в последнюю очередь.

| АЛГОРИТМ ЗАПОЛНЕНИЯ ПРИЛОЖЕНИЯ ЗП | |

Строка | Порядок заполнения |

16 | Сумма: строка. 16.1 Приложения ЗП + строка 16.4.1 Приложения ЗП + 16.5 Приложения ЗП. Эта сумма не должна превышать суммы налога на прибыль |

16.1 | Зарубежный налог на прибыль (если имеется). Если сумма превысила прибыль по декларации, то в последующие отчетные периоды не переносится |

16.2 | Данные берем со строки 6 Приложения АВ текущего отчетного периода. Это авансовый взнос с дивидендов отчетного периода1 |

16.3 | Данные берем со строки 16.4.2 Приложения ЗП прошлого отчетного года. Это авансовые взносы, которые не были полностью использованы на уменьшение налога на прибыль в прошлых отчетных периодах (годах). Авансовые взносы по налогу на прибыль, которые не были использованы, разрешено переносить на следующие отчетные периоды, пока они не иссякнут. При этом в данный стр. попадает сумма с прошлого отчетного года2 |

16.4 | Сумма: строка 16.2 Приложения ЗП + строка 16.3 Приложения ЗП |

Если сумма уменьшения прибыли меньше самой прибыли из декларации, то есть: ряд. 16.4 Приложения ЗП ≤ ((стр. 06 + ряд. 06.1 КИК) + 06.2 МНО + 06.3 ДІЯ + 06.4+ ряд.08 + ряд. 10+ряд. 12+ ряд. 15 Декларации) – ряд. 16.1 Приложения ЗП): | |

16.4.1 | Повторяем данные ряд. 16.4 Приложения ЗП. Или же можно и меньшую сумму, если плательщик налога не желает в данном отчетном периоде использовать возможность уменьшения налога на прибыль. Тогда неиспользованная сумма переходит к стр. 16.4.2 Приложения ЗП |

16.4.2 | Ставим прочерк «-» (в электронной форме оставляем пустым). Такая ситуация означает уменьшение налога на прибыль отчетного периода и полное использование авансовых взносов . |

Если сумма уменьшения прибыли больше самой прибыли с декларации, то есть: ряд. 16.4 Приложения ЗП > ((стр. 06 + ряд. 06.1 КИК + 06.2 МНО + 06.3 ДІЯ + 06.4 + ряд.08+ряд. 10+ряд. 12+ ряд. 15 основной части Декларации) – ряд. 16.1 Приложения ЗП): | |

16.4.1 | Рассчитываем так: (стр. 06 + ряд. 06.1 КИК +06.2 МНО + 06.3 ДІЯ + 06.4+ряд.08+ряд. 10+ряд. 12+ ряд. 15 основной части Декларации) – ряд. 16.1 Приложения ЗП. Или же можно и меньшую сумму, если плательщик налога не желает в данном отчетном периоде использовать возможность уменьшения налога на прибыль. Тогда неиспользованная сумма переходит к стр. 16.4.2 Приложения ЗП |

16.4.2 | Рассчитываем так: ряд. 16.4 Приложения ЗП – ((стр. 06 + ряд. 06.1 КИК +06.2 МНО + 06.3 ДІЯ + 06.4 +ряд.08+ряд. 10+ряд. 12+ ряд. 15 основной части Декларации) – ряд. 16.1 Приложения ЗП). Такая ситуация означает, что авансовые взносы по налогу на прибыль снизили налог текущего периода до нуля, а неиспользованная сумма авансовых взносов переносится в ряд. 16.3 Приложения ЗП в следующем отчетном году3 |

Если в декларации ущерб: | |

16.4.1 | Ставим прочерк «–» (в электронной форме оставляем пустым) |

16.4.2 | Переносим сюда всю сумму с стр. 16.4 Приложения ЗП, так как уменьшать нечего – прибыль отсутствует. Затем данная сумма переходит к стр. 16.3 Приложения ЗП следующего отчетного года3 |

16.5 | Указываем сумму начисленных и уплаченных в течение отчетного периода авансовых взносов по налогу на прибыль по торговле валютными ценностями в наличной форме за каждый пункт обмена иностранной валюты (см. п. 141.13 НКУ). При этом сумма по ряду. 16.5 не может превышать налогового обязательства по налогу на прибыль по ставке 18% (п. 136.1 НКУ), т.е. ряд. 16.5 ≤ ряд. 06+ряд. 06.1 КИК декларации4 – строчка 16.4.1 Если ряд. 16.5> ряд. 06+ряд. 06.1 КИК декларации – строка 16.4.1, то есть сумма авансового взноса вышла больше суммы начисленного налогового обязательства за такой отчетный год, то разница (сумма превышения) не переносится в уменьшение налоговых обязательств следующих отчетных периодов (абз. 2 пп .141.13.3 НКУ) |

1 – квартальным плательщикам налога на прибыль следует обратить внимание, что заполнение Приложения ЗП осуществляется нарастающим итогом с начала года. Например, в декларацию за 2023 год, должны войти все авансовые взносы за I квартал, полугодие, 9 месяцев и весь год (см. также пп. 57.11.2 НКУ); 2 – у квартальщиков в декларациях за I квартал, полугодие, 9 месяцев и 2023 год в стр. 16.3 должна быть одна и та же цифра – неиспользованная сумма авансового взноса с стр. 16.4.2 Приложения ЗП декларации за 2022 год (письмо ГНС от 16.07.2020 г. № 2921/ИНК/99-00-05-05-02-06); 3 – перенос происходит между годовыми, а не квартальными отчетными периодами (!). У квартальщиков стр. 16.4.2 в декларациях за I квартал, полугодие, 9 месяца и весь 2023 год – накапливаемый (!). Для них это значит, что переносить значение данной строки между кварталами одного года нельзя. Например, нельзя (!) цифру с стр. 16.4.2 из декларации за I квартал переносить в стр. 16.3 Приложения ЗП декларации за полугодие. Перенести можно лишь значение стр. 16.4.2 декларации за 2022 год в стр. 16.3 декларации за I квартал 2023 года. Потом в стр. 16.3 эта цифра будет повторяться в четырех следующих отчетных квартальных декларациях в течение 2023 года; 4 – обратите внимание, что сумма налога в формуле отличается от таковой в строках 16.4.1 и 16.4.2, так как речь идет только о налоговом обязательстве по базовой ставке 18% (имеет значение не цифра «18», а применение «направления» из п. 136.1 НКУ). В пропущенных здесь строках 06.2 МНО, 06.3 ДІЯ, 08, 10, 12, 15 применяются другие ставки налога («не базовые», хотя среди них тоже есть ставка «18%»). Спорным является пропуск в формуле ряд. 16.4 (тоже базовая ставка 18%), почему – неизвестно. Вероятно, из-за того, что базовая ставка 18% применяется не «напрямую» по п. 136.1 НКУ, а косвенно через п. 142.4 НКУ и п. 55 подраздел. 4 Переходных положений НКУ. Однако аналогичная ситуация с ряд. 06.1 КИК – базовая ставка, но опосредованно через п. 136.7 НКУ. В случае, если это важно, рекомендуем обратиться за индивидуальной консультацией к ГНС | |

Вся суть этих расчетов в Приложении ЗП сводится к такому: сумма авансовых взносов с дивидендов уменьшает сумму начисленного налога на прибыль, а если превышает его, то переносится на уменьшение налоговых обязательств будущих отчетных периодов до полного их использования. В случае наличия ущерба в определенном таком будущем периоде сумма такого превышения переносится на следующий неубыточный период.

Пример 2. За I квартал 2023 по строке 06 декларации по налогу на прибыль предприятие имеет 45000 грн налога. Прошлых неиспользованных авансовых взносов предприятие не имеет (строке 16.4.2 Приложения ЗП прошлого периода пуст).

1 вариант. Авансовый взнос по дивидендам составляет 12000 грн (строке 6 Приложения АВ). Зарубежный налог составляет 10000 грн. Решение ситуации будет следующим:

ПРИЛОЖЕНИЕ ЗП | |

Строка | Значение, грн |

16 | 22000 |

16.1 | 10000 |

16.2 | 12000 |

16.3 | – |

16.4 | 12000 |

16.4.1 | 12000 |

16.4.2 | – |

16.5 | – |

В декларации: ряд. 16 ЗП – 22000 грн; ряд. 17 и ряд. 19 – 23000 грн (=45000–22000).

2 вариант. Если заграничный налог составляет 50000 грн, то ситуация будет иметь такое решение:

ПРИЛОЖЕНИЕ ЗП | |

Строка | Значение, грн |

16 | 45000 |

16.1 | 45000 |

16.2 | 12000 |

16.3 | – |

16.4 | 12000 |

16.4.1 | – |

16.4.2 | 12000 |

16.5 | – |

В декларации: ряд. 16 ЗП – 45000 грн; ряд. 17 и ряд. 19 – 0 грн (=45000–45000).

3 вариант. Если авансовый взнос с дивидендов составит 40000, а зарубежная прибыль остается 10000 грн, то ситуация будет иметь такое решение:

ПРИЛОЖЕНИЕ ЗП | |

Строка | Значение, грн |

16 | 45000 |

16.1 | 10000 |

16.2 | 40000 |

16.3 | – |

16.4 | 40000 |

16.4.1 | 35000 |

16.4.2 | 5000 |

16.5 | – |

В декларации: ряд. 16 ЗП – 45000 грн; ряд. 17 и ряд. 19 – 0 грн (=45000–45000). Сумма 5000 грн (=40000–35000) переносится на следующий период.