Додаток ЗП до декларації з податку на прибуток

Призначення Додатка ЗП

Зменшення податку на прибуток – це дозволені декларацією способи зменшення податку на прибуток, який підлягає сплаті за результатами звітного періоду, на певні платежі. До таких платежів належать:

- сплачений за кордоном податок на прибуток. Це прибуток, який був зароблений з іноземних джерел, у т.ч. й закордонними філіями та іншими відокремленими підрозділами підприємства (пп. 141.4.9 ПКУ, ряд. 16.1 Додатка ЗП);

- авансовий внесок на дивіденди. Це сплачений податок на прибуток наперед (авансом), що вимагається при нарахуванні дивідендів (пп. 57.11.2 ПКУ, ряд. 16.2 – ряд. 16.4.2 Додатка ЗП). Серед винятків, коли авансовий внесок не нараховується – дивіденди фізособам (пп. 57.11.3 ПКУ);

- авансові внески за пункти обміну іноземної валюти. Такий внесок сплачується за кожний «обмінник», який внесений до спеціального їхнього Реєстру (абз. 2 пп. 141.13.3 ПКУ). Вебінари для бухгалтерів 2026

Зверніть увагу, що Додаток ЗП зменшує суму вже нарахованого податку на прибуток, а не самого прибутку (фінансового результату). Виходить, що спочатку прибуток коригується на податкові різниці, якщо такі є (Додаток РІ), а вже потім лише до отриманої суми податку на прибуток застосовується коригування з Додатка ЗП.

Взаємозв’язок Додатка ЗП з основною частиною декларації з податку на прибуток такий:

- обчислюється підсумок коригування – ряд. 16 Додатка ЗП;

- підсумок з ряд. 16 Додатка ЗП переноситься до ряд. 16 ЗП основної частини декларації;

- розраховується зменшена сума податку, яка заноситься до ряд. 17 основної частини декларації. При цьому у ситуації з авансовими внесками з дивідендів і закордонного податку на прибуток зменшується не тільки основний податок на прибуток з ряд. 06 декларації («бухгалтерський», скоригований на податкові різниці), але й інші складові податку, а саме сума рядків: 06.1 КІК (контрольовані іноземні компанії), 06.2 МПЗ (мінімальне податкове зобов’язання у сільськогосподарників), 06.3 ДІЯ (учасники ДІЯ СІТІ), 06.4 (об’єкти оподаткування щодо контрольованих операцій), 08 (страхування), 10 (лотереї), 12 (азартні ігри) і 15 (букмекерська діяльність).

Нагадуємо! На забудьте з дивідендів, які призначені нерезидентам сплатити податок на доходи нерезидентів (податок на репатріацію)

Додаток ЗП: які зміни у 2023 році

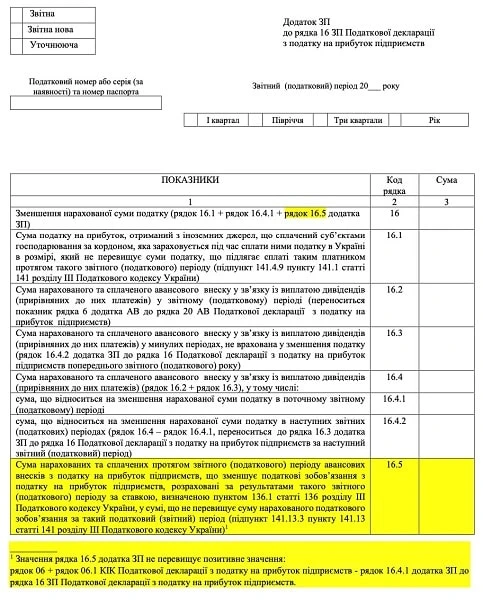

Додаток ЗП у 2023 році зазнав змін, виною яких став наказ Мінфіну від 20.02.2023 р. № 101, який набув чинності 31 березня 2023 року. Ці зміни полягають усього лише в одному добавленому рядку 16.5 ЗП, який потрібний для відображення суми нарахованих та сплачених авансових внесків з пунктів обміну іноземних валют (пп. 141.13.3 ПКУ). Як наслідок ці авансові внески зменшують суму нарахованого податку на прибуток. Нагадуємо, що торгівля валютними цінностями у готівковій формі передбачає сплату щомісяця не пізніше останнього операційного (банківського) дня поточного місяця, авансового внеску з податку на прибуток підприємств за кожний пункт обміну іноземної валюти, який внесений до Реєстру таких пунктів станом на 1-е число поточного місяця (див. пп. 141.13.1 ПКУ).

Оновлений Додаток ЗП разом подається у декларації з податку на прибуток, починаючи зі звітування за перше півріччя 2023 року. Його вигляд представлений нижче (жовтим виділено зміни).

Як заповнити Додаток ЗП до декларації з податку на прибуток

Додаток ЗП до декларації на прибуток починаємо заповнювати з ряд. 16.1, тобто згори вниз. Саме згаданий рядок є першим у послідовному зарахуванні платежів у рахунок зменшення податку на прибуток. Це означає, що спочатку сума податку на прибуток, яка розрахована в ряд. 06, зменшується на суму податку на прибуток, який було сплачено за кордоном, і вже тільки після цього – на суму авансових внесків, які були сплачені при виплаті дивідендів. Така послідовність важлива, адже є ще одне правило – сума зменшення податку на прибуток за Додатком ЗП не може перевищити сам розмір податку на прибуток. Податок на прибуток не може бути «з мінусом». Крім того, для заповнення ряд. 16.5 треба мати значення по ряд. 16.4.1 – для визначення ліміту по рядку (див. далі алгоритм заповнення).

Однак авансового внеску з дивідендів та закордонного податку на прибутку може й не бути, хоча є авансові внески з пунктів обміну іноземної валюти. Такі платники податку на прибуток заповнюють Додаток ЗП одразу з ряд. 16.5 і окрім нього в них буде заповнений лише ряд. 16.1 з загальною сумою зменшення податку на прибуток. У результаті буде заповнено всього два рядки у Додатку ЗП.

У паперовій формі Додатка ЗП ставимо у порожніх клітинках прочерки, а в електронній – залишаємо їх порожніми.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Закордонний податок на прибуток в Додатку ЗП

За загальним правилом прибуток, який зароблений за кордоном слід оподаткувати ще й в Україні податком на прибуток у повному розмірі. Очевидно, що це несправедливо та призводить до подвійного оподаткування, тому й створені винятки, коли допускається своєрідний взаємозалік – зарахування сплаченого податку на прибуток за кордоном у рахунок «українського» податку на прибуток. Правила такого зарахування наразі такі:

- повинен існувати письмовий доказ сплати податку, що виданий контролюючим органом іноземної держави. Наприклад, це може бути довідка. Зверніть увагу, що така довідка має датуватися саме таким звітним періодом і вона підлягає обов’язковій легалізації (апостиль або інший спосіб визначений міжнародними договорами). Не підлягають легалізації лише довідки країн, які приєдналися до міжнародних договорів про правову допомогу. Довідка має бути обов’язкова паперова, так як електронних довідок у даному питанні не передбачено (роз’яснення ДПС 102.16 ЗІР);

- між Україною та цією державою укладено міжнародний договір про уникнення подвійного оподаткування та він є чинним. Перелік таких країн з посиланнями на чинні угоди можна знайти на сайті ДПС;

- сума сплаченого за кордоном податку визначається перерахунком іноземної валюти в гривню за офіційним курсом НБУ на дату сплати такого податку (лист ДПС від 16.01.2020 р. № 152/6/99-00-07-02-02-06/ІПК);

- якщо закордонного податку на прибуток вийшло більше за «українського», то на майбутні звітні періоди він не переноситься (лист ДПС від 16.01.2020 р. № 152/6/99-00-07-02-02-06/ІПК). Це значить, що зарахувати закордонний податок на прибуток можна лише однократно у сумі, яка не перевищує нараховану суму податку на прибуток в українській декларації. У цьому можна переконатися, вивчивши Додаток ЗП до декларації з податку на прибуток, який не передбачає для закордонного податку на прибуток рядка аналогічного ряд. 16.4.2, що стосується авансового внеску по дивідендах;

- заборонено проводити взаємозалік по таким закордонним податкам: податки на реалізацію (продаж), поштові податки, податок на капітал (майно) і приріст капіталу, непрямі податки. До непрямих податків зокрема належать і ПДВ, і акциз;

- при отриманні збитку (від’ємного фінансового результату) у декларації сплата іноземного податку практично «згорає», так як немає прибутку, а тому й немає чого зменшувати;

- залік суми іноземного податку є податковою пільгою, а тому окрім Додатка ЗП ще й треба заповнити Додаток ПП. Код пільги 11020085 у Довіднику № 1175/2, який можна знайти на сайті ДПС.

Якщо з певних причин платник податку не встигає отримати необхідні довідки про сплату податку за кордоном до подачі податкової декларації по цьому періоду в Україні, то можна:

- подати декларацію спочатку без урахування іноземного податку на прибуток. Звичайно, що це спричинить переплату з податку на прибуток;

- дочекатися довідки й подати уточнюючу декларацію. Після цього переплату можна зарахувати у сплату податку на прибуток у поточному чи наступних звітних періодах.

Такий спосіб виходу з ситуації минулорічної довідки пропонуються й самими податківцями у листі ДПС від 16.01.2020 р. № 152/6/99-00-07-02-02-06/ІПК.

Приклад 1. За І квартал 2023 р. по ряд. 06 декларації з податку на прибуток підприємство має 45000 грн податку. Авансовий внесок по дивідендам не сплачувався. Закордонний податок становить:

- 1 варіант – 10000 грн;

- 2 варіант – 50000 грн.

Розв’язанням цієї ситуації буде таким:

1 варіант – ряд. 16.1 Додатка ЗП матиме значення 10000 грн; ряд. 16 – також 10000 грн; решта рядків – прочерки; ряд. 16 ЗП декларації – 10000 грн; ряд. 17 та ряд. 19 – 35000 грн (= 45000 – 10000). Ця сума й буде сплачена в бюджет.

2 варіант – ряд. 16.1 Додатка ЗП до декларації на прибуток матиме значення 45000 грн (більше ніж 45000 занести не можна, так як сума сплаченого за кордоном податку перевищує нарахований податок по українській декларації); ряд. 16 – також 45000 грн; решта рядків – прочерки; ряд. 16 ЗП декларації – 45000 грн; ряд. 17 та ряд. 19 – 0 грн (= 45000 – 45000). Податок на прибуток у такому разі взагалі не сплачується.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Авансові внески по дивідендах в Додатку ЗП

Нагадуємо, що авансові внески з податку на прибуток сплачуються при виплаті дивідендів, крім виплат фізичним особам, платникам єдиного податку (п. 51.11 ПКУ).З 2023 року це ще й авансові внески з пунктів обміну іноземних валют (п. 141.13 ПКУ). Розрахунок авансових внесків здійснюється у Додатку АВ декларації для дивідендів та Додатку ОВ – для обмінних пунктів.

Зауважте! Платники єдиного податку взагалі не сплачують авансові внески при виплаті дивідендів (роз’яснення ДПС з цього приводу). Така вимога існує тільки для платників податку на прибуток.

Зменшення податку на прибуток на авансові внески по дивідендах здійснюється тільки після зменшення на суму сплачених іноземних податків, якщо такі були, тобто заповнення ряд. 16.1 Додатка ЗП. Заповнення Додатка ЗП щодо авансових внесків починається з ряд. 16.2 і відбувається це у спосіб, наведений у таблиці нижче. Авансові внески з «обмінників», якщо такі є, заповнюються у ряд. 16.5 в останню чергу.

АЛГОРИТМ ЗАПОВНЕННЯ ДОДАТКА ЗП | |

Рядок | Порядок заповнення |

16 | Сума: ряд. 16.1 Додатка ЗП + ряд. 16.4.1 Додатка ЗП+ 16.5 Додатка ЗП. Ця сума не повинна перевищувати суми податку на прибуток |

16.1 | Закордонний податок на прибуток (якщо наявний). Якщо сума перевищила прибуток за декларацією, то у наступні звітні періоди не переноситься |

16.2 | Дані беремо з ряд. 6 Додатка АВ поточного звітного періоду. Це авансовий внесок з дивідендів звітного періоду1 |

16.3 | Дані беремо з ряд. 16.4.2 Додатка ЗП минулого звітного року. Це авансові внески, які не були повністю використані на зменшення податку на прибуток у минулих звітних періодах (роках). Авансові внески з податку на прибуток, які не були використано, дозволено переносити на наступні звітні періоди, поки вони не вичерпаються. При цьому у даний ряд. потрапляє сума з минулого звітного року2 |

16.4 | Сума: ряд. 16.2 Додатка ЗП + ряд. 16.3 Додатка ЗП |

Якщо сума зменшення прибутку менша самого прибутку з декларації, тобто: ряд. 16.4 Додатка ЗП ≤ ((ряд. 06 + ряд. 06.1 КІК + 06.2 МПЗ + 06.3 ДІЯ + 06.4+ ряд.08 + ряд. 10 + ряд. 12 + ряд. 15 Декларації) – ряд. 16.1 Додатка ЗП): | |

16.4.1 | Повторюємо дані ряд. 16.4 Додатка ЗП. Або ж можна й меншу суму, якщо платник податку не бажає у даному звітному періоді використовувати можливість зменшення податку на прибуток. Тоді невикористана сума переходить до ряд. 16.4.2 Додатка ЗП |

16.4.2 | Ставимо прочерк «–» (в електронній формі залишаємо порожнім) Така ситуація означає зменшення податку на прибуток звітного періоду та повне використання авансових внесків |

Якщо сума зменшення прибутку більша самого прибутку з декларації, тобто: ряд. 16.4 Додатка ЗП > ((ряд. 06 + ряд. 06.1 КІК + 06.2 МПЗ + 06.3 ДІЯ + 06.4+ ряд.08 + ряд. 10 + ряд. 12 + ряд. 15 основної частини Декларації) – ряд. 16.1 Додатка ЗП): | |

16.4.1 | Розраховуємо так: (ряд. 06 + ряд. 06.1 КІК + 06.2 МПЗ + 06.3 ДІЯ + 06.4+ ряд.08 + ряд. 10 + ряд. 12 + ряд. 15 основної частини Декларації) – ряд. 16.1 Додатка ЗП. Або ж можна й меншу суму, якщо платник податку не бажає у даному звітному періоді використовувати можливість зменшення податку на прибуток. Тоді невикористана сума переходить до ряд. 16.4.2 Додатка ЗП |

16.4.2 | Розраховуємо так: ряд. 16.4 Додатка ЗП – ((ряд. 06 + ряд. 06.1 КІК + 06.2 МПЗ + 06.3 ДІЯ + 06.4 + ряд.08 + ряд. 10 + ряд. 12 + ряд. 15 основної частини Декларації) – ряд. 16.1 Додатка ЗП). Така ситуація означає, що авансові внески з податку на прибуток зменшили податок поточного періоду до нуля, а невикористана сума авансових внесків переноситься у ряд. 16.3 Додатка ЗП наступного звітного року3 |

Якщо у декларації збиток: | |

16.4.1 | Ставимо прочерк «–» (в електронній формі залишаємо порожнім) |

16.4.2 | Переносимо сюди всю суму з ряд. 16.4 Додатка ЗП, так як зменшувати нема чого – прибуток відсутній. Потім дана сума переходить до ряд. 16.3 Додатка ЗП наступного звітного року3 |

16.5 | Зазначаємо суму нарахованих та сплачених впродовж звітного періоду авансових внесків з податку на прибуток з торгівлі валютними цінностями у готівковій формі за кожний пункт обміну іноземної валюти (див. п. 141.13 ПКУ). При цьому сума по ряд. 16.5 не може перевищувати податкового зобов’язання з податку на прибуток за ставкою 18% (п. 136.1 ПКУ), тобто: ряд. 16.5 ≤ ряд. 06 + ряд. 06.1 КІК декларації4 – рядок 16.4.1 Якщо ряд. 16.5 > ряд. 06 + ряд. 06.1 КІК декларації – рядок 16.4.1, тобто сума авансового внеску вийшла більшою за суму нарахованого податкового зобов’язання за такий звітний рік, , то різниця (сума перевищення) не переноситься у зменшення податкових зобов’язань наступних звітних періодів (абз. 2 пп. 141.13.3 ПКУ) |

1 – квартальним платникам податку на прибуток слід звернути увагу, що заповнення Додатка ЗП здійснюється наростаючим підсумком з початку року. Наприклад, до декларації за 2023 рік, мають увійти всі авансові внески за І квартал, півріччя, 9 місяців та увесь рік (див. також пп. 57.11.2 ПКУ); 2 – у квартальників у деклараціях за І квартал, півріччя, 9 місяців і 2023 рік у ряд. 16.3 має бути одна й та сама цифра – невикористана сума авансового внеску з ряд. 16.4.2 Додатка ЗП декларації за 2022 рік (лист ДПС від 16.07.2020 р. № 2921/ІПК/99-00-05-05-02-06); 3 – перенесення відбувається між річними, а не квартальними звітними періодами (!). У квартальників ряд. 16.4.2 у деклараціях за І квартал, півріччя, 9 місяці і весь 2023 рік – накопичуваний (!). Для них це значить, що переносити значення даного рядка між кварталами одного року не можна. Наприклад, не можна (!) цифру з ряд. 16.4.2 з декларації за І квартал переносити до ряд. 16.3 Додатка ЗП декларації за півріччя. Перенести можна лише значення ряд. 16.4.2 декларації за 2022 рік до ряд. 16.3 декларації за І квартал 2023 року. Потім у ряд. 16.3 ця цифра буде повторюватися у чотирьох наступних звітних квартальних деклараціях впродовж 2023 року; 4 –зверніть увагу, що сума податку у формулі відрізняється від такої у рядках 16.4.1 і 16.4.2, так як мова йде лише про податкове зобов’язання за базовою ставкою 18% (має значення не цифра «18», а застосування «напряму» з п. 136.1 ПКУ). У пропущених тут рядках 06.2 МПЗ, 06.3 ДІЯ, 08, 10, 12, 15 застосовуються інші ставки податку («не базові», хоча серед них теж є ставка «18%»). Спірним є пропуск у формулі ряд. 16.4 (теж базова ставка 18%), чому – невідомо. Ймовірно, через те, що базова ставка 18% застосовується не «напряму» з п. 136.1 ПКУ, а опосередковано через п. 142.4 ПКУ і п. 55 підрозд. 4 Перехідних положень ПКУ. Однак аналогічна ситуація з ряд. 06.1 КІК – базова ставка, але опосередковано через п. 136.7 ПКУ. У разі, якщо це важливо, то рекомендуємо звернутися за індивідуальною консультацією до ДПС | |

Вся суть цих розрахунків у Додатку ЗП зводиться до такого: сума авансових внесків з дивідендів зменшує суму нарахованого податку на прибуток, а якщо перевищує його, то переноситься на зменшення податкових зобов’язань майбутніх звітних періодів до повного їхнього використання. У разі наявності збитку в певному такому майбутньому періоді сума такого перевищення переноситься на наступний незбитковий період.

Приклад 2. За І квартал 2023 року по ряд. 06 декларації з податку на прибуток підприємство має 45000 грн податку. Минулих невикористаних авансових внесків підприємство не має (ряд. 16.4.2 Додатка ЗП минулого періоду порожній).

1 варіант. Авансовий внесок по дивідендам становить 12000 грн (ряд. 6 Додатка АВ). Закордонний податок становить 10000 грн. Розв’язання ситуації буде таким:

ДОДАТОК ЗП | |

Рядок | Значення, грн |

16 | 22000 |

16.1 | 10000 |

16.2 | 12000 |

16.3 | – |

16.4 | 12000 |

16.4.1 | 12000 |

16.4.2 | – |

16.5 | – |

У декларації: ряд. 16 ЗП – 22000 грн; ряд. 17 та ряд. 19 – 23000 грн (=45000–22000).

2 варіант. Якщо закордонний податок становить 50000 грн, то ситуація матиме такий розв’язок:

ДОДАТОК ЗП | |

Рядок | Значення, грн |

16 | 45000 |

16.1 | 45000 |

16.2 | 12000 |

16.3 | – |

16.4 | 12000 |

16.4.1 | – |

16.4.2 | 12000 |

16.5 | – |

У декларації: ряд. 16 ЗП – 45000 грн; ряд. 17 та ряд. 19 – 0 грн (=45000–45000).

3 варіант. Якщо авансовий внесок з дивідендів складатиме 40000, а закордонний прибуток залишається 10000 грн, то ситуація матиме такий розв’язок:

ДОДАТОК ЗП | |

Рядок | Значення, грн |

16 | 45000 |

16.1 | 10000 |

16.2 | 40000 |

16.3 | – |

16.4 | 40000 |

16.4.1 | 35000 |

16.4.2 | 5000 |

16.5 | – |

У декларації: ряд. 16 ЗП – 45000 грн; ряд. 17 та ряд. 19 – 0 грн (= 45000–45000). Сума 5000 грн (=40000–35000) переноситься на наступний період.