Расходы на рекламу: учет и налогообложение

Реклама – что это с правовой точки зрения

Прежде чем переходить к учету установим сперва, что считать рекламой, так как она имеет свое законодательное регулирование. И основным здесь является Закон «О рекламе» от 03.07.1996 г. № 270 (далее – Закон о рекламе).

Рекламой является информация о лице/товаре, которая распространяется любым способом и предназначена для:

- формирования осведомленности потребителей такой рекламы;

- поддержки их интереса к такому лицу/товару.

Не считается рекламой такая информация (ч. 8 ст. 8 Закона о рекламе):

- о производителе в месте продажи товара, в частности на оборудовании, оформлении места торговли непосредственно;

- размещена непосредственно на самом товаре или его упаковке.

Внимание: затраты на изготовление упаковки, оформление самого товара, производственного оборудования – это не рекламные расходы. Вебінари для бухгалтерів 2026

Общие правила рекламы

Среди прочего в ст. 8 Закона о рекламе есть ряд правил, которых следует придерживаться. Бухгалтеру, контролирующему первичные документы, стоит на эти запреты также обратить внимание. Запрещены:

- информация о ценах на товары/услуги, которые распространяются в Украине, в иностранной валюте. То есть все цены должны быть только в гривне;

- реклама на опорах наружного освещения;

- дискриминация в рекламе, в частности по половому признаку;

- реклама товаров/услуг, подлежащих обязательной сертификации, лицензированию, специальному разрешению, а такой сертификат/лицензия/разрешение еще не получено;

- копирование и имитирование текстов, музыкальных и звуковых эффектов, изображений от других рекламодателей, то есть нарушение при рекламе прав интеллектуальной собственности (плагиат).

Внимание: проследите, чтобы в документальном оформлении расходов на рекламу не было прямых нарушений Закона о рекламе.

Организация рекламного процесса и его участники

Участников рекламного процесса может быть аж четыре:

- рекламодатель – это заказчик;

- производитель рекламы – лицо, которое полностью или частично изготовило рекламу;

- распространитель рекламы – лицо, распространяющее готовую рекламу;

- потребители рекламы – круг лиц, на которых направлена реклама, ее получают или могут получить.

Однако часто производитель и распространитель рекламы — это одно лицо. Следовательно, и хозяйственных договоров может быть как один, так и два: договор на изготовление рекламы, договор на распространение рекламы или же один комплексный договор на обе услуги, если производитель и распространитель совпадают. Отсюда же могут быть и два типа расходов на рекламу:

- затраты на производство рекламы;

- расходы на распространение рекламы.

Учет таких расходов не отличается.

Кроме того, может быть и сложнее, когда заказчик заключает договор с посредником, например рекламным агентством (рекламным агентом). Посредник может самостоятельно и не заниматься производством рекламы или заниматься лишь частично. Со стороны посредника может осуществляться только организация всего процесса, а производством и распространением рекламы занимаются третьи стороны, с которыми рекламодатель прямыми договорами несвязанный. Договоры на производство и распространение рекламы заключены в таком случае с таким посредником.

Как следствие, затраты на рекламу будут одновременно:

- у рекламодателя – уплата расходов посреднику за организацию рекламы;

- у рекламного агентства-посредника – заказ производства рекламы для рекламодателя и распространение данной рекламы в других, третьих, сторон.

Все эти расходы следует учитывать одинаково – это расходы на рекламу, как у рекламодателя, так и у посредника (агента).

Внимание: с рекламой могут быть связаны различные хозяйственные договоры и соответственно различные виды затрат на рекламу: на производство рекламы, ее распространение или же организацию рекламного процесса через посредника.

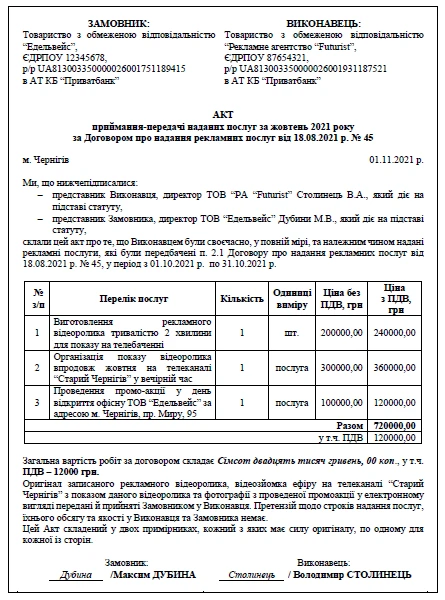

Пример 1. Роли участников рекламного процесса. ООО «Эдельвейс» оплатило рекламные услуги у рекламного агентства (РА) «Futurist». Последнее создало сценарий, заказало изготовление видеоролика у ФЛП Козаченко В. С. (съемка и монтаж), наняло актеров для видеоролика. Видеоролик был размещен рекламным агентством на местном телевидении (распространитель рекламы). Роль производителя рекламы в данном случае фактически распределилась между РА и ФЛП. Однако ООО «Эдельвейс» прямыми договорными отношениями связано лишь с РА. Однако в результате ООО «Эдельвейс» имеет:

- расходы на рекламу, уплаченные рекламному агентству ООО «Эдельвейс»;

- рекламный видеоролик, на который по условиям договора с РА к ООО «Эдельвейс» перешли исключительные имущественные права, то есть видеоролик стал интеллектуальной собственностью ООО «Эдельвейс».

Как быть бухгалтеру в данной ситуации, надо ли расходы распределять и выделять стоимость данного видеоролика, надо ли признавать в учете нематериальный актив – рассмотрим далее. Однако сперва выясним общие правила учета таких расходов по НП(С)БУ.

Внимание: следствием рекламного процесса может быть появление новых объектов интеллектуальной собственности.

Расходы на рекламу: бухгалтерский учет

Что касается учета рекламных услуг, то руководствуемся НП(С)БУ 16 «Расходы», а также существующими Методрекомендациями:

- Методическими рекомендациями по формированию себестоимости продукции (работ, услуг) в промышленности, приказ Минпромполитики от 09.07.2007 г. № 373 (далее – Методрекомендации № 373);

- Методические рекомендации по формированию состава расходов и порядку их планирования в торговой деятельности, приказ Минэкомики от 22.05.2002 г. № 145 (далее – Методрекомендации № 145).

Практически все эти документы относят расходы на рекламу в состав расходов на сбыт, что и показано в таблице ниже.

Внимание: все расходы на рекламу относятся к расходам на сбыт.

УЧЕТ РЕКЛАМНЫХ РАСХОДОВ У РЕКЛАМОДАТЕЛЯ | |||

Вариант учета | Счет учета | Условия такого учета | Основания |

Основной вариант | |||

расходы на сбыт, то есть в составе расходов периода, в котором они были осуществлены | 93 | Рекламные расходы невозможно напрямую связать с доходом определенного периода. | абз. 5 п. 19 НП(С)БУ 16, пп. «6» пп. 16.2.1 Методрекомендаций № 373-п. 3.8 Методерекомендаций № 145 |

Временный вариант* | |||

39 | Есть оплата услуг по рекламе в отчетном периоде, но предоставляться такие услуги будут в течение нескольких периодов в будущем. В дальнейшем расходы будущих периодов требуют распределения по нескольким месяцам/кварталам по мере предоставления рекламных услуг** | Инструкция к Плану счетов приказ Минфина от 30.11.1999 г. № 291 | |

* в дальнейшем такие рекламные расходы все равно должны быть разделены и отнесены к расходам на сбыт; ** независимо от подписания акта приема-передачи предоставленных услуг. Расходы будущих периодов можно распределить на основе бухгалтерской справки, сложенной на основании Договора | |||

Внимание: затраты на рекламу не являются составляющей себестоимости продукции.

Ошибкой в учете расходов на сбыт является:

- включать рекламные услуги в себестоимость производимого продукта. Реклама может быть временным явлением, она сама собой связана не с изготовлением, а именно с продажей продукта. Кроме того, таких составляющих себестоимости не содержат ни Методрекомендации № 373, ни Методрекомендации № 145;

- признавать нематериальные активы. Затраты на рекламу и продвижение продукции на рынке не признаются нематериальными активами (абз. 3 п. 9 НП(С)БУ 8 «Нематериальные активы»). Считаем, что это касается всех ситуаций: от передачи рекламодателю исключительных прав на бумажные буклеты до изготовленных видео- или аудиороликов.

Внимание: аудио-, видеоролики, фотоматериалы и т. п. в учете не признаются нематериальными активами, хотя и являются таковыми по своей сути.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

Документальное оформление расходов на рекламу

Для уменьшения налоговых рисков, особенно у плательщиков НДС, следует позаботиться о надлежащем документальном оформлении результата предоставления рекламных услуг. Это должны быть договор предоставления рекламных услуг и акт предоставления рекламных услуг.

Лучше, чтобы в названии и содержании акта определенным образом передавалась суть этих услуг, например «акт приема-передачи услуг по Договору об оказании рекламных услуг», а не просто «акт приема-передачи оказания услуг». Почему? Это нужно для того, чтобы:

- отделить такие услуги от других связанных, например маркетинговых. О целесообразности их разделения – читайте в конце консультации;

- осуществить привязку к договору с четко определенным предметом («рекламные услуги»), что указывает на связь с хозяйственной деятельностью и отношение таких расходов к сбытовым.

Внимание: рекламные услуги лучше в документах не смешивать с маркетинговыми, так как у последних налоговые риски большие.

В акте предоставленных рекламных услуг соблюдаем следующие правила:

- детализируем результаты, что именно было сделано. Например, изготовлены рекламные буклеты, изготовлен аудио- или видеоролик, распространены рекламные буклеты, показан видеоролик в эфирном времени на телевидении, размещенный на определенном интернет-канале и тому подобное;

- место и дата (или период) предоставления услуг, если это нужно для обоснования связи с хозяйственной деятельностью. Например, место проведения размещения товара при оказании услуг мерчандайзинга (можно указать адреса магазинов).

Плательщикам НДС к акту предоставления рекламных услуг рекомендуем также добавить при возможности определенные доказательные визуальные материалы, носители рекламы: образцы розданных рекламных буклетов, скриншоты рекламы на интернет-страницах, фото с места проведения рекламных мероприятий, фото размещенного биг-борда, выкладки товара в торговой точке, вырезки из газет/журналов с рекламой, запись видеоролика на определенном носителе и тому подобное. Все это может понадобиться для подтверждения реальности хозяйственной операции при налоговой проверке.

Упомянутые дополнительные материалы можно и не распечатывать, но организовать надлежащее хранение в электронном виде на надежных носителях, сгруппированных по номерам актов оказания услуг.

Внимание: акт оказания рекламных услуг должен быть детальный и к нему лучше иметь подтверждающие материалы (бумажные или электронные).

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Налогообложение рекламных расходов

В целом расходы на рекламу признаются без проблем налоговиками, а именно:

- в учете налога на прибыль. Как у малодоходников, так и у многодоходников все происходит по правилам бухгалтерского учета, налоговых разниц нет;

- в учете НДС. Налоговый кредит по рекламным расходам признается. Однако есть своя специфика, например при бесплатной раздаче образцов продукции, товаров (см. далее). Аналогично другим услугам при осуществлении предварительной оплаты (аванса) при наличии зарегистрированной налоговой накладной у рекламодателя признается налоговый кредит по НДС;

- в учете единого налога. Рекламные расходы вообще никак не влияют;

- в учете НДФЛ, военного сбора. При бесплатной раздаче товаров/продукции в рекламных целях эти налоги не уплачиваются только при условии, что получателей невозможно идентифицировать. Если же идентификация возможна – НДФЛ и военный сбор начисляются как на дополнительное благо – на сумму стоимости товара свыше 1500 грн в 2021 году (пп. 165.1.39 НКУ – необлагаемая сумма подарка составляет 25% минимальной зарплаты на 1 января). Такая раздача отражается в приложении 4ДФ, где налогооблагаемая сумма показывается под признаком дохода «126», а необлагаемая – под признаком дохода «160».

Внимание: если получателей бесплатно розданных товаров можно идентифицировать следует уплатить за них НДФЛ и военный сбор.

Расходы на рекламу: расходы периода или будущих периодов

В качестве примера к вышеприведенным правилам приводим две ситуации, которые позволяют понять, когда рекламные расходы становятся сразу расходами на сбыт, а когда они сначала включаются в состав расходов будущих периодов.

Пример 2. Рекламные услуги – расходы периода. Предприятие заказало рекламу товаров на телевидении, дистрибьютором которых оно является. Рекламные услуги были оплачены в августе 2021 года (платежное поручение), изготовлена и запущена реклама (один месяц) – в октябре 2021 года (акт приема-передачи рекламных услуг). Однако увеличение продаж в результате такой рекламы, вероятно, будет только в ноябре-декабре 2021. Это значит, что связать с конкретным месяцем рекламные расходы невозможно. Относим их к расходам октябре 2021 года – месяца, за который был подписан акт. Уплаченную сумму в августе 2021 года учитываем как аванс по субсчете 371 «Расчеты по выданным авансам».

В бухгалтерских проводках это будет выглядеть так:

УЧЕТ РЕКЛАМНЫХ УСЛУГ КАК ЗАТРАТ ПЕРИОДА | |||||

№ | Дата | Хозяйственная операция | Дт | Кт | Сумма |

Учет оплаты рекламных услуг в августе 2021 | |||||

1 | 19.08.2021 | Предварительная оплата рекламных услуг РА | 371 | 311 | 720000 |

2 | 19.08.2021 | Признано право на налоговый кредит по НДС | 6442 | 6441 | 120000 |

3 | 20.08.2021 | Признанный налоговый кредит по зарегистрированной РА | 641 | 6442 | 120000 |

Учет рекламных расходов в октябре 2021 | |||||

4 | 27.10.2021 | Отнесены расходы на рекламу в состав расходов на сбыт на основе подписанного акта приема-передачи оказанных рекламных услуг за октябрь | 93 | 631 | 600000 |

5 | 27.10.2021 | Отражены расчеты по НДС | 6441 | 631 | 120000 |

6 | 31.10.2021 | Проведен взаимозачет задолженностей. Оформлена бухгалтерская справка | 631 | 371 | 720000 |

7 | 31.10.2021 | Расходы на сбыт отнесены к финансовому результату от операционной деятельности октября | 791 | 93 | 600000 |

Пример 3. Рекламные услуги – расходы будущих периодов. Та же ситуация, что и в примере 2, но рекламная кампания на телевидении длится не один месяц, а октябрь-декабрь 2021. Оплачена она была полностью тоже в августе 2021. Каждый месяц в течение ноября-декабря 2021 года по результатам рекламной компании подписывался акт приема-передачи рекламных услуг. Такие расходы в августе 2021 года можно отразить как расходы будущих периодов по счету 39, так как такие расходы требуют распределения помесячно.

В бухгалтерских проводках это будет выглядеть так:

УЧЕТ РЕКЛАМНЫХ УСЛУГ КАК РАСХОДОВ БУДУЩИХ ПЕРИОДОВ | |||||

№ | Дата | Хозяйственная операция | Дт | Кт | Сумма |

Учет оплаты рекламных услуг в августе 2021 | |||||

1 | 19.08.2021 | Предварительная оплата рекламных услуг РА | 371 | 311 | 720000 |

2 | 19.08.2021 | Признано право на налоговый кредит по НДС | 6442 | 6441 | 120000 |

3 | 20.08.2021 | Признанный налоговый кредит по зарегистрированной РА | 641 | 6442 | 120000 |

4 | 31.08.2021 | Предварительная оплата включена в состав расходов будущих периодов. Основание – бухгалтерская справка | 39 | 371 | 600000 |

Учет рекламных расходов в октябре 2021 | |||||

5 | 31.10.2021 | Отнесены расходы на рекламу в состав расходов на сбыт на основе подписанного акта приема-передачи оказанных рекламных услуг за октябрь (=600000/3) | 93 | 39 | 200000 |

6 | 31.10.2021 | Отражены расчеты по НДС | 6441 | 631 | 40000 |

7 | 31.10.2021 | Расходы на сбыт отнесены к финансовому результату от операционной деятельности октября | 791 | 93 | 200000 |

Учет рекламных расходов в ноябре 2021 | |||||

8 | 30.11.2021 | Отнесены расходы на рекламу в состав расходов на сбыт на основе подписанного акта приема-передачи оказанных рекламных услуг за ноябрь (=600000/3) | 93 | 39 | 200000 |

9 | 30.11.2021 | Отражены расчеты по НДС | 6441 | 631 | 40000 |

10 | 30.11.2021 | Расходы на сбыт отнесены к финансовому результату от операционной деятельности ноября | 791 | 93 | 200000 |

Учет рекламных расходов в декабре 2021 | |||||

11 | 31.12.2021 | Отнесены расходы на рекламу в состав расходов на сбыт на основе подписанного акта приема-передачи оказанных рекламных услуг за декабрь (=600000/3) | 93 | 39 | 200000 |

12 | 31.12.2021 | Отражены расчеты по НДС | 6441 | 631 | 40000 |

13 | 31.12.2021 | Расходы на сбыт отнесены к финансовому результату от операционной деятельности декабря | 791 | 93 | 200000 |

Внимание: Расходы будущих периодов признаем, если расходы на рекламу уплачены заранее, а услуга будет предоставляться в течение нескольких месяцев.

По своей сути расходы будущих периодов связанны с задолженностью по уплаченным авансом и в данном случае можно использовать и субсчет 371 «Расчеты по выданным авансам», но тогда будет 3 взаимозачета ежемесячно (октябрь-декабрь 2021).

Рассмотрим теперь особенности учета и налогообложения конкретных видов рекламы.

Особенности обложения НДС различных видов рекламы

В таблице ниже приведена специфика налогообложения НДС основных ныне существующих видов рекламы.

ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ НДС ПО РАЗНЫМ ВИДАМ РЕКЛАМЫ | ||

№ | Вид рекламы | Особенности учета НДС |

1 | реклама на телевидении, радио, создание аудио - и видеороликов | Облагаются в обычном порядке, как и любые другие услуги. Однако следует иметь акт приема-передачи предоставленных рекламных услуг, в котором детализирован состав таких услуг |

2 | бесплатная раздача образцов продукции | Операция приравнивается к поставке товара (пп. 14.1.191 НКУ). Налоговые обязательства начисляются как при реализации товара (пп. «а» п. 185.1 НКУ) *. Компенсирующие налоговые обязательства по п. 198.5 НКУ не начисляются, так как операция считается такой, которая связана с хозяйственной деятельностью (письмо ГНС от 15.01.2020 г. № 107/6/99-00-07-03-02-06/ИНК). При этом база налогообложения определяется по правилу минимальной базы, то есть не может быть ниже (п. 188.1 НКУ):

Составляются две налоговые накладные:

Обе налоговые накладные регистрируются. Подробнее о правилах заполнения таких налоговых накладных – см. п. 15 и п. 16 Порядка заполнения налоговой накладной, приказ Минфина от 31.12.2015 г. № 1307 |

3 | «бумажная» реклама | Раздача рекламных буклетов, листовок, брошюр, плакатов облагается налогом аналогично бесплатной раздаче образцов товаров/продукции. Это значит, что должен быть НДС на минимальную базу (письмо ГНС от 03.11.2017 г. № 2510/6/66-99-15-03-02-15/ИНК, письмо ГУ ГНС в Львовской области от 30.06.2020 г. № 2607/ИНК/13-01-04-01-10) |

4 | контекстная и другая реклама в интернете, раскрутка сайтов | Налоговый кредит по НДС признается на общих основаниях. Однако в акте приема-передачи услуг лучше все детализировать, в чем они заключались и добавить скриншоты рекламных баннеров, аналитические отчеты SEO и тому подобное |

5 | оплата рекламных услуг Google/YouTube, социальных сетей Facebook/Instagram и подобных | Налоговый кредит по НДС признается на общих основаниях. Данные компании имеют зарегистрированные в Украине дочерние компании, которые зарегистрированы плательщиками НДС. Платежи таким предприятиям не отличаются от операций с другими украинскими предприятиями-плательщиками НДС |

6 | услуги мерчандайзинга** | Облагаются налогом в обычном порядке. Однако, чтобы обезопасить себя от налоговых рисков, лучше (постановление ВСУ от 05.03.2021 г., дело № 826/23914/15, постановление ВСУ от 03.06.2021 г. № 826/23215/15):

|

* исключения – это раздача товаров, которые не являются объектом налогообложения или освобождены от налогообложения; ** размещение товаров на определенных местах для привлечения внимания в супермаркетах, а также комплекс других мероприятий, направленных на представление товара | ||

Бухгалтерские проводки по учету, приведенных в таблице видов рекламы в целом не отличаются от уже рассмотренных, кроме более специфической ситуации раздачи рекламных образцов продукции/товаров, которую и рассмотрим.

Можно ли бесплатно розданные образцы собственной продукции включать в себестоимость продукции

Считаем, что нет. Такой вопрос возникает, поскольку часть предприятий так делают. Кроме того, налоговики признают возможным не начислять НДС при такой раздаче, если безвозмездно розданы товары включены в себестоимость при поставке самостоятельно изготовленных товаров и есть подтверждающий документ – калькуляция (письмо ГНС от 15.01.2020 г. № 107/6/99-00-07-03-02-06/ИНК, письмо ГНС от 25.05.2020 г. № 2183/6/99-00-07-03-02-06/ИНК). Этим самым устраняется двойное налогообложение НДС – сначала при бесплатной раздаче, а затем в стоимости проданной продукции.

Однако данный вариант учета нельзя рекомендовать, так как он противоречит НП(С)БУ 16, Методрекомендаціям № 373 и Методрекомендациям № 145. В частности в пп. «6» пп. 16.2.1 Методрекомендаций № 373 в составе расходов на сбыт прямо упоминаются «расходы на бесплатную раздачу образцов товаров или бесплатное предоставление услуг (выполнение работ) с рекламными целями». При этом данные расходы отнесены к разделу 16 Методрекомендаций № 373, который носит название «Расходы, которые не включаются в себестоимость реализованной продукции (товаров, работ, услуг)». НП (C)БУ 16 тоже упоминает рекламные расходы лишь один раз и исключительно в составе расходов на сбыт.

Кроме того, и сами налоговики в других консультациях занимают еще и такую позицию: «рекламная бесплатная раздача товаров плательщиком НДС предусматривает начисление налога». Рекламная раздача – это форма дарения товара, трактуемая налоговиками. И никаких исключений на этот раз не делается. Если такая позиция вызывает сопротивление, то лучше обратиться по индивидуальную консультацию в ГНС.

Внимание: безвозмездно розданные образцы собственной продукции лучше не включать в производственную себестоимость или себестоимость реализованной продукции, ведь это противоречит НП(С)БУ 16 и отраслевым Методрекомендациям, по которым это расходы на сбыт.

Пример 4. Бесплатная раздача товаров в рекламных целях. Во время рекламной акции предприятие раздало бесплатно конфеты, фактическая себестоимость которых 5000 грн, а отпускная цена таких конфет у предприятия – 6000 грн (без НДС).

В учете доход при безвозмездной раздаче не признается, так как здесь не выполняются условия признания дохода – не происходит увеличение активов предприятия (п. 5 НП(С)БУ 15).

УЧЕТ РЕКЛАМНОЙ БЕСПЛАТНОЙ РАЗДАЧИ ТОВАРОВ/ПРОДУКЦИИ | |||||

№ | Дата | Хозяйственная операция | Дт | Кт | Сумма |

Самостоятельная раздача | |||||

1 | 07.10.2021 | Продукция, которая была роздана в рекламных целях, списана на расходы на сбыт (основание п. 19 НП(С)БУ 16) | 93 | 26 | 5000 |

2 | 07.10.2021 | Начислено налоговое обязательство по НДС на минимальную базу-обычную цену розданной продукции (=6000×0,2=1200). Зарегистрированная налоговая накладная | 93 | 641 | 1200 |

3 | 31.10.2021 | Расходы на сбыт отнесены на финансовый результат операционной деятельности октября | 791 | 93 | 6200 |

Раздача товаров через посредника-рекламное агентство | |||||

1 | 07.10.2021 | Передача товара посреднику-рекламному агентству | 93 | 26 | 5000 |

2 | 07.10.2021 | Начислено налоговое обязательство по НДС на минимальную базу – обычную цену розданной продукции (=6000×0,2=1200). Зарегистрированная налоговая накладная | 93 | 641 | 1200 |

3 | 08.10.2021 | Начислены расходы, связанные предоставленными рекламными услугами. Акт приема-передачи предоставленных услуг | 93 | 631 | 10000 |

4 | 08.10.2021 | Признано право на налоговый кредит по НДС относительно полученных услуг от рекламного агентства | 6441 | 631 | 2000 |

5 | 09.10.2021 | Рекламным агентством зарегистрирована налоговая накладная | 641 | 6441 | 2000 |

6 | 31.10.2021 | Оплачены услуги по организации рекламного мероприятия | 631 | 311 | 12000 |

7 | 31.10.2021 | Расходы на сбыт отнесены на финансовый результат операционной деятельности октября (= 5000 + 1200 + 10000) | 791 | 93 | 16200 |

Пример 5. Раздача буклетов в рекламных целях. Во время рекламной акции предприятие раздало также буклеты относительно своей продукции. Первоначальная стоимость изготовленных на заказ буклетов ― 10 000 грн.

УЧЕТ РАЗДАЧИ РЕКЛАМНЫХ БУКЛЕТОВ | |||||

№ | Дата | Хозяйственная операция | Дт | Кт | Сумма |

1 | 01.10.2021 | Оприходованные буклеты из издательства | 209 | 631 | 10000 |

2 | 01.10.2021 | Признано право на налоговый кредит по НДС | 6441 | 631 | 2000 |

3 | 04.10.2021 | Издательством зарегистрирована налоговая накладная | 641 | 6441 | 2000 |

4 | 04.10.2021 | Оплата изготовленных буклетов издательству | 631 | 311 | 12000 |

5 | 07.10.2021 | Рекламные буклеты, которые были розданы в рекламных целях, списаны на расходы на сбыт (основание п. 19 НП(С)БУ 16) | 93 | 209 | 10000 |

6 | 07.10.2021 | Начислено налоговое обязательство по НДС на минимальную базу-цену приобретения (=10000×0,2=2000). Зарегистрирована налоговая накладная | 93 | 641 | 2000 |

7 | 31.10.2021 | Расходы на сбыт отнесены на финансовый результат операционной деятельности октября | 791 | 93 | 10000 |

Рекламные услуги и маркетинговые услуги: в чем разница

Однако ситуация с рекламными расходами усложняется, если они становятся частью маркетинговых услуг. А такие услуги могут быть комплексными и включать в себя и рекламные услуги. Вместе они упоминаются и в абз. 5 п. 19 НП(С)БУ 16: «расходы на рекламу и исследование рынка (маркетинг)». Кроме того, рекламные услуги считаются частью маркетинговых и в п. 3.8 Методрекомендаций № 145.

Внимание: как маркетинговые, так и рекламные услуги – это затраты на сбыт.

Однако несмотря на то, что с бухгалтерской точки зрения такие расходы являются одинаковыми по сути, налоговики подозрительно на проверках относятся именно к маркетинговым услугам, так как часто рассматривают такие операции, как фиктивные, а такие расходы считают искусственными – для увеличения, например, налогового кредита по НДС. Кроме того, касательно маркетинговых услуг при проверках могут требовать Отчет о предоставлении маркетинговых услуг, в котором должны быть действительно полезные для заказчика результаты, а не общеизвестная информация из открытых источников.

Следовательно, лучше рекламные услуги отделять от сугубо маркетинговых услуг (исследования рынка), оплачивать и документально оформлять, и оплачивать такие расходы тоже отдельно. Иначе налоговики могут поставить под сомнение весь налоговый кредит – как по рекламе, так и по маркетингу (исследовании рынка).