Роялти: учет и налогообложение

Что такое роялти в общем понимании

Роялти – это платеж или совокупность платежей за пользование активом его владельцу. В большинстве своем под роялти понимаются платежи за использование объектов права интеллектуальной собственности (в том числе имущественных авторских и смежных прав).

Также роялти в общеэкономическом понимании иногда называют платежи за право разработки природных ресурсов. Однако такой вариант роялти не соответствует его «налоговому» и «бухгалтерскому» определению в отечественном законодательстве (см. далее), поэтому при составлении налоговой отчетности, уплате налогов и в бухгалтерском учете руководствуемся теми определениями роялти, которые дают Налоговый кодекс Украины (далее – НК) и НП(С)БУ 15 «Доход».

Роялти-платежи могут производиться как разово, так и на постоянной основе или в течение определенного периода времени. Как правило, они рассчитываются как определенный % от дохода, получаемого пользователем от использования актива, или зависит другим способом от объемов производства и реализации продукции, получаемой с использования такого объекта интеллектуальной собственности.

Національна сертифікація бухгалтерів — 2025

Роялти как платежи за пользование интеллектуальной собственностью

Примерами объектов интеллектуальной собственности (авторского права), за использование которых уплачиваются роялти-платежи,:

- литературное произведение;

- аудиовизуальное, в том числе музыкальное произведение;

- произведение искусства или науки;

- компьютерная программа, веб-сайт или база данных;

- кинематографический фильм;

- радиопередача (программа);

- патент;

- зарегистрированная торговая марка (знак за товары и услуги) (право на такие объекты иногда называют «франшиза»);

- право интеллектуальной собственности на дизайн, модель, формулу, ноу-хау и т.д.

Коли нерезидент має зареєструватися на території України

За якою ставкою оподатковувати роялті, виплачені нерезиденту

За яких умов можна застосувати знижену ставку оподаткування

Права интеллектуальной собственности

С точки зрения гражданского законодательства право интеллектуальной собственности составляют личные неимущественные права интеллектуальной собственности и/или имущественные права интеллектуальной собственности (ст. 418 Гражданского кодекса Украины, далее – ГК). К имущественным правам интеллектуальной собственности относится исключительное право на (ст. 424 ГК):

- использование произведения;

- разрешение или запрещение использования произведения.

Объекты права интеллектуальной собственности включают сферу авторских и смежных прав, а особенности правового регулирования которых можно найти в Законе «Об авторском праве и смежных правах» от 01.12.2022 № 2811-IX (далее – Закон № 2811). Полный список объектов авторского права содержит ст. 6 Закона № 2811. Таким образом, авторские и смежные права – это несколько уже, чем права интеллектуальной собственности.

Кроме авторских и смежных прав права интеллектуальной собственности охватывают права интеллектуальной собственности (см. Книгу 4 ГК):

- научное открытие;

- изобретение, полезная модель, промышленный образец;

- компоновка полупроводникового изделия;

- рационализаторское предложение;

- сорт растений, породы животных. Такие права удостоверяются патентом (см. ч. 1 ст. 488 ГК), что важно для налоговых целей;

- торговую марку;

- географическое указание;

- коммерческую тайну.

Однако не все платежи за пользование такими правами интеллектуальной собственности являются роялти в «налоговом» и «бухгалтерском» понимании.

Роялти – это плата за пользование

Получение роялти не есть продажа объекта права интеллектуальной собственности, ведь исключительные имущественные права на объект интеллектуальной собственности остается у его владельца. Можно сказать, что роялти – это своего рода платеж за «наем (аренду)» имущества посредством интеллектуальной собственности. То есть роялти можно рассматривать как разновидность платы за найм (аренду), но с собственными особенностями учета и налогообложения. В пользу этого свидетельствует, что ГК не выделяет такое понятие как роялти. В то же время есть положения, что предметом договора найма могут быть не только материальные вещи, но и имущественные права (ч. 2 ст. 760 ГК), которые являются частью авторских прав. По ч. 1 ст. 5 Закона № 2811 авторское право включает в себя в том числе и имущественные права.

Внимание: роялти в Украине не предусматривает продажи или отчуждения объекта интеллектуальной собственности, то есть передачи исключительных имущественных прав на такие объекты.

Что установить в договоре роялти

Что такое роялти в «налоговом» понимании

По пп. 14.1.225 Налогового кодекса Украины роялти называют платежи, которые:

- получаются как вознаграждение за использование или предоставление права на использование объекта права интеллектуальной собственности;

- оплачиваются пользователем объектов авторского права или смежных прав в пользу организаций коллективного управления в соответствии с Закона «Об эффективном управлении имущественными правами правообладателей в сфере авторского права и (или) смежных прав» от 15.05.2018 № 2415-VIII (далее – Закон № 2415).

Для налоговых целей не считаются роялти такие платежи, которые получены (см. тот же пп. 14.1.225 НК):

- использование компьютерная программа ограничена «конечным потребителем» (количество копий ограничено), а использование самой программы ограничено ее функциональным назначением такой программы;

- за передачу права на распространение экземпляров программной продукции без права на их воспроизведение или если их воспроизведение ограничено использованием конечным потребителем;

- за приобретение экземпляров (копий, экземпляров) объектов интеллектуальной собственности, в том числе в электронной форме, для использования по своему функциональному назначению для конечного потребления или для перепродажи такого экземпляра (копии, экземпляра);

- за приобретение вещей (в т.ч. носителей информации), в которых воплощены или на которых содержатся объекты права интеллектуальной собственности в пользование, владение и/или распоряжение лица;

- за передачу прав на объекты права интеллектуальной собственности, в частности, если лицо получает право продать или осуществить отчуждение другим способом права интеллектуальной собственности.

Таким образом, сущность понятия роялти для налоговых целей состоит только в праве пользования или предоставлении права на пользование авторским правом на скрытые в пп. 14.1.225 НК объекты интеллектуальной собственности. Однако такие права не отождествляются с правом владения или распоряжения или собственности или правом пользования, которое дает право пользователю продать их или осуществить отчуждение.

Что такое роялти в «бухгалтерском» понимании

В п. 4 НП(С)БУ 15 тоже дается определение роялти, но «бухгалтерское». В целом оно дублирует «налоговое» определение пп. 14.1.225 НК, но есть одно существенное отличие – как роялти рассматривается платеж не за объект права интеллектуальной собственности, а за пользование каким-либо авторским и смежным правом. Таким образом, при бухгалтерской квалификации платежа в качестве роялти вполне подходит Закон № 2811.

Что касается перечня исключений в «налоговом» определении роялти – платежей, которые не считаются роялти для налоговых целей (см. выше), то в НП(С)БУ 15 таких исключений нет. Однако большинство таких платежей нельзя считать роялти и по НП(С)БУ 15, так как они связаны с передачей исключительных имущественных прав на объект авторского права, а не вознаграждением за использование (пользование) таким объектом. Следовательно, такие платежи не соответствуют «бухгалтерскому» определению роялти и в п. 4 НП(С)БУ 15.

Подання електронної звітності давно стало звичною справою для багатьох бухгалтерів. Адже електронне звітування має багато переваг, здебільшого у плані економії часу. Але є й особливості, про які треба пам’ятати. Також розповімо про те, яких технічних помилок може припуститися платник податку, коли складає звіт

Проблемы признания роялти в бухгалтерском учете и налогообложении

Затруднения бухгалтера в учете роялти начинаются с обстоятельств, связанных с его определением. Во-первых, «налоговое» определение никак нельзя назвать точным и однозначным. Да, обратите вес, что:

- в пп. 14.1.225 НК содержится свой перечень объектов интеллектуальной собственности, который хотя и в целом повторяет, но несколько уже перечень объектов авторского права в ст. 6 Закона № 2811. При классификации платежа в качестве роялти для налоговых целей пользоваться следует именно тем перечнем, содержащим пп. 14.1.225 НК, – иначе есть риск переквалификации налоговиками такого роялти-платежа на что-то другое, например безвозвратную финансовую помощь или арендную плату;

- список объектов интеллектуальной собственности в пп. 14.1.225 НК уже перечень объектов права интеллектуальной собственности в ст. 420 ГК. В «налоговом» перечне нет сортов растений и пород животных, изобретения (одна там есть «права, охраняемые патентом»). Однако «налоговый» перечень все равно не охватывает всех прав интеллектуальной собственности, содержащей Книга 4 ГК;

- круг объектов, определенный пп. 14.1.225 НК является исчерпывающим. Там, в частности, нет такого объекта как «другие произведения», как в пп. 18 в. 6 Закона № 2811;

Внимание: «налоговое» определение роялти несколько уже общее или бухгалтерское понимание роялти, так как уже круг возможных объектов. То есть имеем такие несоответствия, что усложняют учет:

- объект авторского права в понимании НП(С)БУ 15 и Закона № 2811 ≠ объект интеллектуальной собственности в понимании НК;

- объект интеллектуальной собственности в понимании НК ≠ объект интеллектуальной собственности в понимании ГК.

Во-вторых, главные нормативные определения понятия «роялти» касаются доходов, а незатрат. Как в «бухгалтерском», так и «налоговом» определении роялти (см. выше) речь идет о платежах, «получаемых как вознаграждение», а не уплачиваемых как вознаграждение». То есть речь идет о «роялти-доходах», а не «роялти-расходах». Поэтому бухгалтеру ничего не остается ориентироваться на те определения, которые касаются «роялти-доходов», и использовать к «роялти-расходам», так сказать, «зеркальные» аналогии.

В спорных ситуациях по трактовке роялти и объектов прав интеллектуальной собственности желательно привлечь индивидуальную налоговую консультацию.

Что должно быть в лицензионном договоре, чтобы роялти не стало чем-то другим

Платеж классифицируют как роялти на основе анализа норм заключившего стороны договора. Чтобы избежать споров с налоговиками в договоре следует четко прописать:

- предмет договора («предоставление разрешения использовать авторские права на определенный срок», «передача исключительной лицензии»);

- условие о передаче документов, удостоверяющие принадлежность имущественных прав на объект интеллектуальной собственности;

- запрет передаватьи использовать такие права третьим лицам;

- условие о распределении суммы роялти между лицензиарами, если такая необходимость есть;

- другие обязательные положения, определенные в ГК.

Обратите внимание:

- если договор заключается в предоставлении права на использование неисключительной, ограниченной лицензии, по которой «абсолютным владельцем» объекта права интеллектуальной собственности остается сторона, предоставляющая такое право, то такой платеж налоговики с высокой вероятностью могут переквалифицировать как плату за услуги;

- если предметом договора есть передача права собственности, передача исключительных имущественных прав интеллектуальной собственности, то такой договор налоговики могут рассматривать как приобретение нематериального актива с вытекающими последствиями. То есть при определенных обстоятельствах платежи, названные в сделке роялти, можно рассматривать как стоимость нематериальных активов. Именно поэтому в описаниях групп 3-5 нематериальных активов (пп. 138.3.4 НК) есть отдельные исключения: «кроме тех, расходы на приобретение которых признаются роялти».

Прибутківці-квартальники вчергове мають зосередитись на складанні та поданні декларації з прибутку. Про основні правила подання декларації за три квартали 2024 року поговоримо на вебінарі. Залишайте свої запитання в опитувальнику — ми обов’язково допоможемо з ними розібратися

Роялти в бухгалтерском учете

Учет получения роялти (учет у лицензиара)

В бухгалтерском учете полученные роялти следует отражать как доход (п. 5 НП(С)БУ 15). Доход от признания роялти должен определяться по принципу начисления в составе других операционных доходов соответственно п. 7 и п. 20 НП(С)БУ 15. Инструкцией по применению Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденная приказом Минфина от 30.11.1999 № 291, для учета роялти следует использовать субсчета:

- 373 «Расчеты по начисленным доходам» – для учета расчетов по роялти-платежам;

- 719 «Прочие доходы от операционной деятельности» – для признания дохода.

Для учета полученного в использование авторского права и смежных с ним прав, за пользование которыми уплачивается роялти, используется забалансовый счет 01 «Арендованные необоротные активы».

Учет выплаты роялти (учет и лицензиат)

Обязательство по выплате роялти следует учитывать на субсчете 685 «Расчеты с другими кредиторами» в корреспонденции со счетом расходов, по которому отражается использование объекта интеллектуальной собственности (п. 5 НП(С)БУ 11 «Обязательства», п. 5 НП(С)БУ 16 «Расходы»). Это могут быть в частности счета:

- 23 «Производство»;

- 91 «Общепроизводственные расходы»;

- 92 «Административные расходы»;

- 93 «Расходы на сбыт»;

- 949 «Прочие расходы операционной деятельности».

Такие расходы являются расходами текущего периода, так как расходы, которые невозможно напрямую связать с доходом, отражают в составе расходов отчетного периода, в котором они их осуществили (п. 7 НП(С)БУ 16).

Роялти, уплачиваемые нерезиденту в иностранной валюте, учитываются с учетом правил НП(С)БУ 21 «Влияние изменений валютных курсов». Роялти, как правило, уплачиваются после их начисления, поэтому включаемая в расходы сумма определяется по курсу НБУ на дату возникновения задолженности перед нерезидентом, который получает роялти (п. 5 НП(С)БУ 21). То есть по курсу НБУ на дату начисления роялти. Как следствие, на дату оплаты роялти и/или на дату баланса могут возникнуть курсовые разницы.

Налогообложение роялти 2024

Роялти и налог на прибыль

Малодоходчики отражают учет расходов и доходов по роялти на основе данных бухгалтерского учета.

Что касается великоходников, то существует ряд ограничений по признанию роялти-расходов с целью налогообложения. Большинство из них касаются платежей в пользу нерезидентов (см. пп. 140.5.7 НК и пп. 140.5.6 НК). При выплате роялти нерезидентам следует обратить внимание также на то, что такие операции могут подпадать под критерии контролируемых операций.

Некоторые ограничения у крупнодоходников затрагивают и отношения между резидентами. В частности, крупнодоходникам финансовый результат следует увеличить на сумму расходов по начислению роялти в пользу (пп. 140.5.7 НК):

- лица, уплачивающего налог в составе других налогов (кроме физлиц, уплачивающих НДФЛ). Это ограничение в частности касается роялти, выплачиваемого плательщикам единого налога (как юрлиц, так и ФЛП, см. в частности письмо ГФС от 09.03.2017 № 4772/6/99-99-15-02-02-18, а также роз ДПС 102.08 ВИР);

- юрлица, которое освобождено от уплаты налога на прибыль или уплачивает этот налог по ставке, иной, чем базовая ставка 18%. Это, в частности, плательщики налога на прибыль, пользующиеся льготами, предусмотренными п. 133.4 НК (неприбыльные организации), ст. 142 НК и п. 38 и п. 41 подразд. 4 Переходных положений НК.

Однако корректировка финансового результата по пп. 140.5.7 НК не применяется, если роялти начисляется на основании договоров, заключенных с организациями коллективного управления в соответствии с Закона № 2415.

Такие расходы указывают в строке 3.1.8 Приложения РІ к Налоговой декларации по налогу на прибыль предприятий.

Роялти и налог на доходы нерезидентов

Кроме нюансов по налогу на прибыль выплата роялти нерезиденту может иметь следствие и обложение налогом на доходы нерезидентов (так называемый «налог на репатриацию»), который в общем случае составляет 15% от суммы дохода, выплачиваемого нерезиденту при такой выплате (пп. «в» пп. 141.4.1 НК, пп. 141.4.2 НК). Однако при заключении соглашения об избежании двойного налогообложения между Украиной и страной нерезидента ставка налога может быть меньше или даже нулевой.

Сумма налога определяется с дохода по официальному курсу НБУ на дату выплаты (разъяснение ГНС 102.16 ВИР).

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

Роялти и НДС

Что касается НДС, то операции по выплате роялти в денежной форме или в виде ценных бумаг не являются объектом налогообложения (пп. 196.1.6 НК). Если же платеж, названный в договоре роялти, не соответствует «налоговому» определению данного понятия, или если роялти уплачивается не в денежной или не в ценнобумажной форме, то такая операция будет облагаться НДС.

Не является объектом налогообложения НДС операции по выплате роялти в денежной форме или в виде ценных бумаг (то же пп. 196.1.6 НК, а также письмо ГНС от 15.04.2021 № 1556/ІПК/99-00-21-03-02-06 , письмо ГФС от 16.05.2018 № 2185/6/99-99-15-03-02-15/ІПК).

Если поставщик услуг, за которые оплачены роялти, предоставляет покупателю надлежащим образом оформленную и зарегистрированную налоговую накладную и такая уплата связана с хозяйственной деятельностью покупателя, то он может на общих основаниях отразить соответствующие суммы НДС в составе налогового кредита.

Роялти и единый налог

Получение роялти юрлицами-единщиками не противоречит условиям пребывания на упрощенной системе налогообложения (исключение – если роялти начисляется в неденежной форме, например, ценными бумагами). То же самое – условие о денежной форме выплаты роялти – касается и единщиков плательщиков роялти.

Роялти и НДФЛ, ВС и ЕСВ

Роялти-доход рассматривается как разновидность пассивных доходов и включается в налогооблагаемый доход физлица, а потому облагается НДФЛ по ставке 18% (пп. 14.1.268 НК, пп. 164.2.8 НК, пп. 164.2.3 НК, пп. НК, пп.167.5.1 НК). Кроме того, при выплате роялти физлицу удерживается военный сбор (ВС) по ставке 1,5% (пп. 1.2, пп. 1.3 п. 161 подраздел. 10 Переходных положений НК).

Удержать упомянутые НДФЛ и ВС имеет лицо, выплачивающее роялти, то есть лицензиат. В Приложении 4ДФ Налогового расчета сумма начисленного и уплаченного роялти отражается в графах 3а и 3 с признаком дохода «103», а суммы удержанных и уплаченных налогов – в графах 4а и 4 (НДФЛ), 5а и 5 (ВС).

Что касается ЕСВ, то он на роялти не начисляется, так как роялти выплачивается не по гражданско-правовому договору, а по лицензионному договору или другим договорам (есть также разъяснение ГНС 201.03 ВИР).

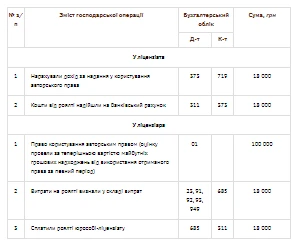

Бухучет роялти: пример

В таблице ниже приведены возможные бухгалтерские проводки по учету роялти – полученному праву пользования аудиовизуальным произведением.