Аренда офиса у физлица: договорные отношения и налогообложение

Поскольку операции по аренде требуют заключения соответствующих договоров, начнем именно с этого вопроса. Вопросы договорных отношений по аренде имущества раскрыты в главе 58 Гражданского кодекса Украины (ГК) и параграфе 5 главы 30 Хозяйственного кодекса Украины (ХК).

Виды арендных операций

В соответствии с нормами пп. 14.1.97 Налогового кодекса Украины (НК) арендная операция — это хозяйственная операция арендодателя (физического или юридического лица), что предусматривает предоставление основных средств в пользование арендаторам (другим физическим или юридическим лицам) за плату и на определенный срок.

Аренда помещения у физлица осуществляются посредством оперативной аренды, финансовой аренды, обратной аренды, аренды жилья с выкупом, аренды земельных участков и аренды зданий, включая жилые помещения.

Річна фінзвітність за 2025 рік: пам’ятка для бухгалтера

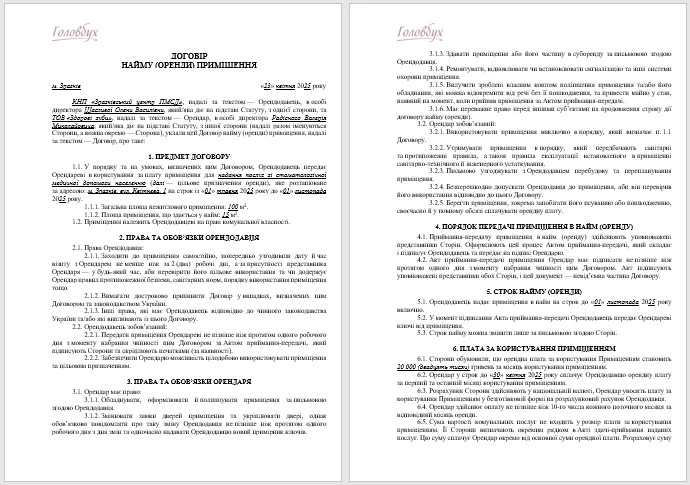

Образец договора аренды помещения у физического лица

Арендодатель передает арендатору за плату на определенный срок в пользование имущество для осуществления хозяйственной деятельности на основании заключенного договора.

Основные права и обязанности арендатора раскрыты в ст. 285 ХК. При заключении договора аренды следует помнить, что настоящий договор сохраняет свою силу на весь срок действия. Даже в случае, если после его заключения законодательством установлены правила, ухудшающие положение арендатора.

Договоры аренды здания, его части заключаются обязательно в письменной форме (ст. 793, ст. 794 ГК). Это касается и аренды офисного помещения. Договор сроком на 3 года и более подлежит нотариальному удостоверению (ч. 1 ст. 794 ГК).

Также в договоре желательно предусмотреть:

- каким документом оформляется передача помещения в аренду. Это может быть акт приемки-передачи, который подписывают стороны договора (ст. 795 ГК);

- момент начисления арендная плата и документальное оформление данного процесса. Арендная плата может начисляться ежемесячно, ежеквартально. Это важно, так как влияет на уплату НДФЛ (см. ниже). Это можно делать на основе самого договора, исходя из счетов. Можно и на основе акта приема передачи услуг по аренде. Однако последний вариант лучше избегать из-за нюансов из ЕСВ (см. об обложении ЕСВ дальше), так как это будет напоминать ГПД по предоставлению услуг.

Оценка объекта аренды

Обратите внимание, что оценка объекта аренды обязательна, так как это существенное условие договора аренды (ч. 1 ст. 284 ХК). Делать это нужно по восстановительной стоимости (ч. 2 ст. 284 ХК).

Восстановительная стоимость — это остаточная стоимость воспроизводства подобного аренды объекта, современная себестоимость приобретения за вычетом износа. Ее еще называют стоимостью замещения, восстановительной стоимостью (современная себестоимость приобретения). Определение этого термина есть в Национальном стандарте оценки 2 «Оценка недвижимого имущества» и НП(С)БУ 19 «Объединение предприятий». Для того чтобы ее определить надо:

- сосчитать сколько стоит приобретение или изготовление подобного объекта недвижимости (первоначальная стоимость);

- оценить примерно состояние износа этого объекта, применив определенный понижающий коэффициент к первоначальной стоимости.

Для определения стоимости частного имущества, которое берется в аренду, не требуется привлечение профессиональных оценщиков (экспертов). Это значит, что стороны могут определить самостоятельно, согласовав его между собой, и записав в договор аренды. Какая-либо ювелирная точность оценки здесь не требуется. Однако следует учесть, что в случае, если объект недвижимости будет уничтожен, будет нанесен определенный ущерб объекту, то такая стоимость может быть учтена при определении размера убытков. Следовательно, в идеале оценочная стоимость должна приближаться к рыночной. Если активный рынок такой недвижимости, то восстановительную стоимость лучше заменить на рыночную.

Как определить размер арендной платы при заключении договора аренды имущества

Одним из главных вопросов при заключении договора аренды имущества является определение арендной платы, которой считается фиксированный платеж, что арендатор платит арендодателю вне зависимости от последствий своей хозяйственной деятельности (ст. 286 ХК).

Арендная плата устанавливается в денежной форме. По соглашению сторон арендная плата может устанавливаться в натуральной или денежно-натуральной форме. Сроки внесения арендной платы определяются в договоре.

Внимание: размер арендной платы может быть изменен по согласованию сторон, а также в других случаях, предусмотренных законодательством

Следует помнить, что арендатор вправе потребовать уменьшения размера арендной платы. Но только из-за обстоятельств, за которые он не отвечает. Такими обстоятельствами может быть изменение условия хозяйствования или существенное ухудшение состояния объекта аренды.

Когда прекращается договор аренды

Договор аренды прекращается в случае (ст. 291 ХК):

- истечение срока, на который он был заключен;

- ликвидации арендатора;

- гибели (уничтожении) объекта аренды.

Договор аренды может быть расторгнут по соглашению сторон. По требованию одной из сторон договор аренды может быть досрочно расторгнут по соответствующим основаниям для расторжения договора найма.

При этом односторонний отказ от договора аренды не допускается.

Договір оренди: оформлення, облік та оподаткування

Учет аренды офисного помещения у арендатора

Поскольку физлицо не передает право собственности на офисное помещение, такая аренда относится к операционной. Особенности учета операционной аренды устанавливают п. 8 и п. 9 раздела ІІІ НП(С)БУ 14 «Аренда».

Объект операционной аренды арендатор отражает на вне балансовом счете 01 «Арендованные внеоборотные активы» по стоимости, указанной в договоре аренды.

Начисление дохода арендодателю бухгалтер предприятия должен производить в соответствии с положениями договора. Если там прописано выставление счета — на основе счета. Если там документ не предусмотрен и все осуществляется на основе условий договора, то операцию следует оформить бухгалтерской справкой.

Если договор заключен с физлицом, подпадающим под понятие связанного лица, например собственником, близкими родственниками руководителя, то информация о таких соглашениях раскрывается в финотчетности на основе требований НП(С)БУ 23 «Раскрытие информации о связанных сторонах».

Расходы арендатора на улучшение объекта операционной аренды, приводящие к увеличению будущих экономических выгод, которые первоначально ожидались от его использования, отражаются арендатором как капитальные инвестиции в создание (строительство) других необоротных материальных активов (абз. 2 п. 4 НП(С)БУ 14).

Плата за пользование объектом операционной аренды согласно НП(С)БУ 16 «Расходы» признается расходами (п. 5 раздела II НП(С)БУ 14):

- на прямолинейной основе в течение срока аренды;

- с учетом способа получения экономических выгод, связанных с использованием объекта операционной аренды.

На сумму поощрения арендатора по продлению или заключению нового арендного соглашения уменьшаются в течение срока его аренды расходы по арендной плате.

Розповімо, які саме програми зараз у чорному списку. Пояснимо мету таких заходів безпеки та можливі наслідки порушення заборони використання 1С-продуктів в Україні

Как обложить арендную плату у арендатора

Налог на прибыль. На сегодняшний день объект налогообложения налогом на прибыль определяют по правилам бухгалтерского учета с учетом так называемых налоговых разниц в соответствии с разделом ІІІ НК.

Однако налоговые разницы должны применять только крупнодоходники, получившие более 40 млн грн годового дохода, и те, которые не сообщили налоговикам о неприменении разниц в годовой декларации по налогу на прибыль.

Доход от аренды у плательщиков налога на прибыль признается по правилам бухгалтерского учета и на основании его данных.

НДС. Поскольку офисное помещение в аренду предоставляет физлицо, то налоговый кредит по НДС при начислении арендных платежей не будет возникать.

Единый налог. Арендная плата признается доходом в день получения средств. Доходом признается и получение арендной платы авансом.

Налогообложение арендного платежа физлицу — НДФЛ и ВС

Налогообложение НДФЛ полученного дохода от предоставления офисного помещения в аренду физлицом осуществляется согласно требованиям НК

Доход от предоставления имущества в аренду включается в общий месячный (годовой) налогооблагаемый доход физлица-арендодателя и облагается НДФЛ по ставке 18% (пп. 164.2.5 и п. 167.1 НК).

Налоговым агентом арендодателя при начислении дохода от предоставления в аренду офисного помещения является арендатор (пп. 171.1.2 НК). Доходы от такой операции облагаются НДФЛ налоговым агентом при их выплате (пп. 170.1.4 НК).

Уплачивается такой НДФЛ в местный бюджет по местонахождению арендатора (пп. 168.4.1 НК и ч. 2 ст. 64 Бюджетного кодекса Украины). При этом оплата должна произойти:

- одновременно с выплатой дохода от арендной платы — если такая выплата производится на банковский счет физлица (пп. 168.1.2 НК);

- в течение 3-х банковских дней, наступающие за днем начисления (выплаты) — если выплата производится наличными из кассы предприятия или осуществляется в неденежной форме (пп. 168.1.4 НК);

- до 30 числа месяца, следующего за месяцем начисления дохода — если доход физлицу-арендодателю насчитали, но не выплатили. Внимательно следует изучить условия договора. Если речь идет о ежемесячном начислении дохода, то нужно ежемесячно платить НДФЛ и военный сбор (ВС), даже если доход арендодателю фактически и не уплачивался (пп. 168.1.5 НК).

Внимание: не забываем удержать с арендной платы, выплачиваемой физлицу-арендодателю сумму НДФЛ и ВС и показать их в Приложении 4ДФ Налогового расчета.

Также полученный доход от предоставления офисного помещения в аренду облагается ВС по ставке 5% (п. 161 подраздел. 10 Переходных положений НК). Ответственными за содержание и уплату сбора в бюджет лица, определенные ст. 171 НК. При начислении других доходов ответственным за начисление и уплату сбора налоговый агент (пп. «б» п. 171.2 НК). Это значит одно — удерживает и платит арендатор. Как и НДФЛ.

ВС, как обычно, уплачивается одновременно с НДФЛ.

Штучний інтелект уміє багато. Та у питаннях податків і звітів вирішальне — не швидкість, а досвід. У системі «Експертус Головбух» консультують живі експерти, які не генерують відповіді, а перевіряють і зважують кожну рекомендацію 👇

Начисляется ли ЕСВ на арендный платеж физлицу?

ЕСВ на арендный платеж не начисляется. Договор аренды не предусматривает выполнение работ или услуг. Следовательно, не подпадает под обложение ЕСВ как другие гражданско-правовые договоры, например договоры подряда с физическими лицами (п. 1 ч. 1 Закона «О сборе и учете единого взноса…» от 08.07.2010 № 2464). Такого же мнения придерживаются налоговики — письмо ГФС от 21.09.2017 № 2021/6/99-99-13-02-03-15/ІПК. Весьма интересный вывод, но в пользу плательщика налога. Поэтому рекомендуем избегать слова «услуга» в договорах и актах аренды с физлицами.

Минимальная база для НДФЛ

Обратите внимание, что при определении НДФЛ существует минимальная налогооблагаемая база — это минимальный арендный платеж (пп. 170.1.2 НК). Это значит, что объект налогообложения за месяц определяется из размера арендной платы, но если она меньше минимального арендного платежа, то нужно как базу брать именно его (разъяснение ГНС 107.05 ОИР). В НК для определения минимальной арендной платы указана Методика определения минимальной суммы арендного платежа за недвижимое имущество физических лиц, утвержденная постановлением КМУ от 29.12.2010 № 1253.

По данной Методике минимальная сумма арендного платежа ставится в зависимость от минимальной стоимости месячной арендной платы за 1 м2 общей площади недвижимого имущества с учетом его местонахождение, функциональных и качественных показателей, устанавливаемых органом местного самоуправления (ОМС) села, поселка, города, на территории которых такое имущество расположено.

Однако если такой минимальный размер ОМС не установил и не обнародовал до начала отчетного года, то тогда минимальной базы нет и НДФЛ начисляется стандартно — на сумму арендной платы (пп. 170.1.2 НК).

Минимальный арендный платеж следует использовать при определении суммы дохода для внесения его в декларацию единщика. Что касается договора аренды, то в нем ответственности за установление в договоре аренды размера арендной платы, меньше минимального, не предусмотрено (разъяснение ГНС 107.05 ОИР).

НДФЛ и ВС по арендной плате в Приложении 4ДФ Налогового расчета

Сумму начисленного и выплаченного дохода, а также начисленного и уплаченного НДФЛ и ВС предприятие должно отразить в Приложении 4ДФ Налогового расчета.

Суммы дохода физлица в виде арендной платы отражают по признаку дохода «106» в разделе I Приложения 4ДФ. Там же в соответствующих графах отражается и сумма ВС.

В графе 3а Приложения 4ДФ указывается ума начисленной арендной платы на основе договора аренды. Обратите внимание, что оформление акта оказанных услуг не имеет значения. Приоритетом является договор.

В графе 3 фактически выплачена сумма арендной платы, включая НДФЛ и ВС. Если арендная плата физлицу не уплачивалась, то эту графу оставляем пустой.

Бухгалтер без знань — як калькулятор без батарейки. Вища школа Головбуха підзаряджає: освіта онлайн у зручний час і будь-де ⚡

НДФЛ и ВС при возмещении коммунальных услуг арендодателю

От коммунальных услуг никуда не денешься и вопрос остается, кто их платит. Если никакого возмещения нет и коммунальные услуги платит арендатор, то проблем никаких — это его расходы согласно договору. Однако, если «коммуналку» платит физлицо-арендодатель и получает компенсацию за это от арендатора, то возможны варианты:

- возмещение «коммуналки» предусмотрено договором. Тогда налоговики эти выплаты рассматривают как часть арендной платы. Это означает, что эти суммы следует включить в Приложение 4ДФ в одну строку с арендной платой и под тем же кодом дохода «106» и соответственно обложить налогом;

- возмещение «коммуналки» договором не предусмотрено. В таком случае такую компенсацию следует рассматривать как дополнительное благо для физлица. Его тоже нужно обложить, но в Приложении 4ДФ такая сумма отражается от арендной платы и имеет свой код признака дохода — «126».

Как бы то ни было, но оба варианта облагаются налогом одинаково — уплачиваются НДФЛ и ВС. В обоих случаях нужно при начислении НДФЛ применять натуральный коэффициент 1,219512 для определения фактической суммы дохода физлица-арендодателя. К примеру, при компенсации 3000 грн за отопление НДФЛ будет удержан не с 3000 грн, а с 3658,54 грн (=3000 грн × 1,219512). Однако для расчета ВС натуральный коэффициент не применяется — начисление будет с 3000 грн (это 3000 грн ×0,05 = 150 грн).

Соответствующие разъяснения есть в комментариях налоговиков:

- индивидуальная налоговая консультация от 10.09.2018 № 3913/6/99-99-13-01-01-15;

- письмо ГФС от 27.07.2017 № 1378/С/99-99-13-02-03-14/ІПК.

Ремонт арендованного офиса

Обратите внимание, что если производится ремонт такого офиса или другого помещения, то физлицо-арендодатель получает дополнительное благо, которое следует облагать НДФЛ и ВС (пп. «е» пп. 164.2.17 НК и п. 164.5 НК). Для определения НДФЛ применяется натуральный коэффициент 1,219512. На него увеличивается стоимость ремонта. ВС удерживается из суммы ремонта без использования натурального коэффициента. В Приложении 4ДФ Налогового расчета это доход по коду «126».

Исключение — улучшение и результаты ремонта такие, что можно отделить и забрать обратно при возвращении обратно объекта аренды (ч. 2 ст. 778 ГК). Тогда НДФЛ и ВС не начисляются.

Аренда помещения у физического лица 2025 проводки

Договор аренды офисного помещения ООО «Весна» заключило с Коробовым В. А. в марте 2025 года.

Настоящий договор определяет размер арендной платы в сумме 5000,00 грн.

Стоимость переданного в аренду офисного помещения согласно заключенному договору составляет 400000,00 грн. ОМС размер минимальной арендной платы в регионе не определил.

Полученное в оперативную аренду офисное помещение учитывается арендатором на внебалансовый счет 01 по стоимости, указанной в договоре аренды (см. п. 4 разд. ІІ НП(С)БУ 14). В данном случае это 400 000,00 грн. Бухгалтерские проводки в данной ситуации представлены в таблице ниже.

БУХГАЛТЕРСКИЕ ПРОВЕДЕНИЯ ПО УЧЕТУ АРЕНДЫ ОФИСА | ||||

№ | Содержание хозяйственной операции | Дт | Кт | Сумма, |

1 | отображено переданное в аренду офисное помещение на забалансовом счете | 01 | – | 400000,00 |

2 | начислена арендная плата офисного помещения Коробову В.А. за апрель 2025 года | 92 | 685 | 5000,00 |

3 | удержано ООО «Весна» по арендной плате:

| 685 685 | 641 642 | 900,00 250,00 |

4 | перечислен на карточный счет Коробову В.А. арендная плата за аренду офисного помещения (= 5000 – 900 – 250) | 685 | 311 | 3850,00 |

5 | уплачено в бюджет:

| 641 642 | 311 311 | 900,00 250,00 |

6 | административные расходы отнесены на финансовый результат операционной деятельности | 791 | 92 | 5000,00 |