Роялті: визначення, облік, оподаткування

Що таке роялті

Роялті — що це? Роялті — це платіж чи сукупність платежів за користування активом його власнику. Здебільшого під роялті розуміються платежі за використання об’єктів права інтелектуальної власності (зокрема майнових авторських і суміжних прав).

Також роялті в Україні у загальноекономічному розумінні інколи називають платежі за право розробки природних ресурсів. Однак такий варіант роялті не відповідає його «податковому» та «бухгалтерському» визначенню у вітчизняному законодавстві (див. далі), тому при складанні податкової звітності, сплаті податків та у бухгалтерському обліку керуємося тими визначеннями роялті, які дають Податковий кодекс України (далі — ПК) і НП(С)БО 15 «Дохід».

Роялті-платежі можуть здійснюватися як разово, так і на постійній основі чи впродовж певного періоду часу. Як правило, вони розраховуються як певний % від доходу, який отримує користувач від використання активу, або залежить в інший спосіб від обсягів виробництва та реалізації продукції, яка отримується з використання такого об’єкта інтелектуальної власності.

Національна сертифікація бухгалтерів — 2026

Роялті — це платежі за користування інтелектуальною власністю

Роялті —приклад. Прикладами об’єктів інтелектуальної власності (авторського права), за використання яких сплачуються роялті-платежі, є:

- літературний твір;

- аудіовізуальний, зокрема музичний твір;

- твір мистецтва чи науки;

- комп’ютерна програма, вебсайт чи база даних;

- кінематографічний фільм;

- радіо-передача (програма);

- патент;

- зареєстрована торговельна марка (знак за товари і послуги) (право на такі об’єкти інколи називають «франшиза»);

- право інтелектуальної власності на дизайн, модель, формулу, ноу-хау тощо.

Коли нерезидент має зареєструватися на території України

За якою ставкою оподатковувати роялті, виплачені нерезиденту

За яких умов можна застосувати знижену ставку оподаткування

Роялті і права інтелектуальної власності

З погляду цивільного законодавства право інтелектуальної власності становлять особисті немайнові права інтелектуальної власності та/або майнові права інтелектуальної власності (ст. 418 Цивільного кодексу України, далі — ЦК). До майнових прав інтелектуальної власності належить зокрема виключне право на (ст. 424 ЦК):

- використання твору;

- дозвіл або заборону використання твору.

Об’єкти права інтелектуальної власності включають сферу авторських і суміжних прав, а особливості правового регулювання яких можна знайти у Законі «Про авторське право і суміжні права» від 01.12.2022 № 2811-IX (далі — Закон № 2811). Повний перелік об’єктів авторського права містить стаття 6 Закону № 2811. Таким чином, авторські і суміжні права — це дещо вужче, ніж права інтелектуальної власності.

Окрім авторських і суміжних прав права інтелектуальної власності охоплюють права інтелектуальної власності на (див. Книгу 4 ЦК):

- наукове відкриття;

- винахід, корисну модель, промисловий зразок;

- компонування напівпровідникового виробу;

- раціоналізаторську пропозицію;

- сорт рослин, породу тварин. Такі права засвідчуються патентом (див. ч. 1 ст. 488 ЦК), що важливо для податкових цілей;

- торговельну марку;

- географічне зазначення;

- комерційну таємницю.

Однак не всі платежі за користування такими правами інтелектуальної власності є роялті у «податковому» та «бухгалтерському» розумінні.

Роялті — це плата за користування

Отримання роялті в Україні не є продажем об’єкта права інтелектуальної власності, адже виключні майнові права на об’єкт інтелектуальної власності залишається у його власника. Можна сказати, що роялті — це свого роду платіж за «найм (оренду)» майна у вигляді інтелектуальної власності. Тобто, роялті можна розглядати як різновид плати за найм (оренду), але з власними особливостями обліку та оподаткування. На користь цього свідчить те, що ЦК не виділяє таке поняття як роялті. Натомість є положення, що предметом договору найму можуть бути не лише матеріальні речі, але й майнові права (ч. 2 ст. 760 ЦК), які є частиною авторських прав. За частиною 1 статті 5 Закону № 2811 авторське право включає в себе зокрема й майнові права.

Увага: роялті не передбачає продажу чи відчуження об’єкта інтелектуальної власності, тобто передачі виключних майнових прав на такі об’єкти.

Що встановити у договорі роялті

Роялті: що це у "податковому" розумінні

За підпунктом 14.1.225 ПК роялті називають платежі, які:

- отримуються як винагорода за використання або за надання права на використання об’єкта права інтелектуальної власності;

- сплачуються користувачем об’єктів авторського права або суміжних прав на користь організацій колективного управління відповідно до Закону «Про ефективне управління майновими правами правовласників у сфері авторського права і (або) суміжних прав» від 15.05.2018 № 2415-VIII (далі — Закон № 2415).

Для податкових цілей не вважаються роялті такі платежі, які отримані (див. той же пп. 14.1.225 ПК):

- використання комп’ютерної програми обмежене «кінцевим споживачем» (кількість копій обмежена), а використання самої програми обмежене її функціональним призначенням такої програми;

- за передачу права на розповсюдження примірників програмної продукції без права на їх відтворення або якщо їхнє відтворення обмежено використанням кінцевим споживачем;

- за придбання примірників (копій, екземплярів) об’єктів інтелектуальної власності, у тому числі в електронній формі, для використання за своїм функціональним призначенням для кінцевого споживання або для перепродажу такого примірника (копії, екземпляра);

- за придбання речей (у т.ч. носіїв інформації), в яких втілені або на яких містяться об’єкти права інтелектуальної власності у користування, володіння та/або розпорядження особи;

- за передачу прав на об’єкти права інтелектуальної власності, зокрема якщо особа отримує право продати або здійснити відчуження в інший спосіб права інтелектуальної власності.

Таким чином, сутність поняття роялті для податкових цілей полягає лише у праві користування або наданні права на користування авторським правом на переховані у підпункті 14.1.225 ПК об’єкти інтелектуальної власності. Однак такі права не ототожнюється з правом володіння або розпорядження чи власності або правом користування, яке надає право користувачу продати їх або здійснити відчуження.

Роялті: що це у "бухгалтерському" розумінні

У пункті 4 НП(С)БО 15 теж дається визначення роялті, але «бухгалтерське». У цілому воно дублює «податкове» визначення підпункту 14.1.225 ПК, але є одна суттєва відмінність — як роялті розглядається платіж не за об’єкт права інтелектуальної власності, а за користування будь-яким авторським та суміжним правом. Таким чином, при бухгалтерській кваліфікації платежу як роялті цілком підходить Закон № 2811.

Щодо переліку винятків у «податковому» визначенні роялті — платежів, які не вважаються роялті для податкових цілей (див. вище), то у НП(С)БО 15 таких винятків немає. Однак більшість з таких платежів не можна вважати роялті й за НП(С)БО 15, так як вони пов’язані з передачею виключних майнових прав на об’єкт авторського права, а не винагородою за використання (користування) таким об’єктом. Отже, такі платежі не відповідають «бухгалтерському» визначенню роялті й у пункті 4 НП(С)БО 15.

Подання електронної звітності давно стало звичною справою для багатьох бухгалтерів. Адже електронне звітування має багато переваг, здебільшого у плані економії часу. Але є й особливості, про які треба пам’ятати. Також розповімо про те, яких технічних помилок може припуститися платник податку, коли складає звіт

Роялті: визначення

Труднощі бухгалтера в обліку роялті починаються з обставин, які пов’язані з його визначенням. По-перше, «податкове» визначення аж ніяк не можна назвати точним та однозначним. Так, зверніть вагу, що:

- у підпункті 14.1.225 ПК міститься свій перелік об’єктів інтелектуальної власності, який хоча й у цілому повторює, але є дещо вужчим за перелік об’єктів авторського права у статті 6 Закону № 2811. При класифікації платежу як роялті для податкових цілей користуватися слід саме тим переліком, який містить підпункт 14.1.225 ПК, — інакше є ризик перекваліфікації податківцями такого роялті-платежу на щось інше, наприклад безповоротну фінансову допомогу чи орендну плату;

- перелік об’єктів інтелектуальної власності у підпункті 14.1.225 ПК є вужчим за перелік об’єктів права інтелектуальної власності у статті 420 ЦК. У «податковому» переліку зокрема немає сортів рослин і порід тварин, винаходи (одна там є «права, які охороняються патентом»). Однак «податковий» перелік усе одно не охоплює всіх прав інтелектуальної власності, що містить Книга 4 ЦК;

- коло об’єктів, яке визначене у підпункті 14.1.225 ПК є вичерпним. Там зокрема немає такого об’єкта як «інші твори», як у підпункті 18 статті 6 Закону № 2811;

Увага: «податкове» визначення роялті є дещо вужчим за загальне чи бухгалтерське розуміння роялті, так як вужчим є коло можливих об’єктів. Тобто маємо такі невідповідності, що ускладнюють облік:

- об’єкт авторського права у розумінні НП(С)БО 15 і Закону № 2811 ≠ об’єкт інтелектуальної власності у розумінні ПК;

- об’єкт інтелектуальної власності у розумінні ПК ≠ об’єкт інтелектуальної власності у розумінні ЦК.

По-друге, головні нормативні визначення поняття «роялті» стосуються доходів, а не витрат. Як у «бухгалтерському», так і «податковому» визначенні роялті (див. вище) мова йде про платежі, що «отримуються як винагорода», а не сплачуються як винагорода». Тобто мова йде про «роялті-доходи», а не «роялті-витрати». Через це бухгалтеру нічого не як залишається орієнтуватися на ті визначення, які стосуються «роялті-доходів», і використовувати до «роялті-витрат», так би мовити, «дзеркальні» аналогії.

У спірних ситуаціях щодо трактування роялті та об’єктів прав інтелектуальної власності бажано залучитися індивідуальною податковою консультацією.

Що має бути в ліцензійому договорі, аби роялті не стало чимось іншим

Платіж класифікують як роялті на основі аналізу норм договору, який уклали сторони. Аби уникнути суперечок з податківцями у договорі варто чітко прописати:

- предмет договору («надання дозволу використовувати авторські права на певний строк», «передача виключної ліцензії»;

- умову про передачу документів, що засвідчують належність майнових прав на об’єкт інтелектуальної власності;

- заборону передавати й використовувати такі права третім особам;

- умову про розподіл суми роялті між ліцензіарами, якщо така необхідність є;

- інші обов’язкові положення, визначені в ЦК.

Зверніть увагу:

- якщо договір міститись умову про надання права на використання невиключної, обмеженої ліцензії, за якою «абсолютним власником» об’єкта права інтелектуальної власності залишається сторона, що надає таке право, то такий платіж податківці з високою ймовірністю можуть перекваліфікувати як плату за послуги;

- якщо предметом договору є передача права власності, передання виключних майнових прав інтелектуальної власності, то такий договір податківці можуть розглядати як придбання нематеріального активу з витікаючими наслідками. Тобто за певних обставин платежі, названі в угоді роялті, можна розглядати як вартість нематеріальних активів. Саме через це в описах груп 3-5 нематеріальних активів (пп. 138.3.4 ПК) є окремі винятки: «крім тих, витрати на придбання яких визнаються роялті».

Роялті: облік та оподаткування

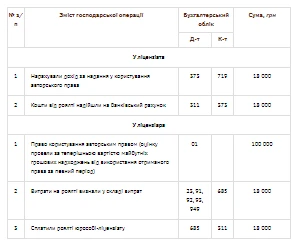

Облік отримання роялті (облік у ліцензіара)

У бухгалтерському обліку отримані роялті слід відображати як дохід (п. 5 НП(С)БО 15). Дохід від визнання роялті має визначатися за принципом нарахування у складі інших операційних доходів відповідно до пункту 7 і пункту 20 НП(С)БО 15. За Інструкцією про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов’язань і господарських операцій підприємств і організацій, що затверджена наказом Мінфіну від 30.11.1999 № 291, для обліку роялті слід використовувати субрахунки:

- 373 «Розрахунки за нарахованими доходами» — для обліку розрахунків з роялті-платежів;

- 719 «Інші доходи від операційної діяльності» — для визнання доходу.

Для обліку отриманого у користування авторського права та суміжних з ним прав, за користування якими сплачується роялті, використовується позабалансовий рахунок 01 «Орендовані необоротні активи».

Облік виплати роялті (облік і ліцензіата)

Зобов’язання з виплати роялті слід обліковувати на субрахунку 685 «Розрахунки з іншими кредиторами» у кореспонденції з рахунком витрат, за яким відображається використання об’єкта інтелектуальної власності (п. 5 НП(С)БО 11 «Зобов’язання», п. 5 НП(С)БО 16 «Витрати»). Це можуть бути зокрема рахунки:

- 23 «Виробництво»;

- 91 «Загальновиробничі витрати»;

- 92 «Адміністративні витрати»;

- 93 «Витрати на збут»;

- 949 «Інші витрати операційної діяльності».

Такі витрати є витратами поточного періоду, так як витрати, які неможливо прямо пов’язати з доходом, відображають у складі витрат того звітного періоду, в якому вони їх здійснили (п. 7 НП(С)БО 16).

Роялті, що сплачуються нерезиденту в іноземній валюті, обліковуються з урахуванням правил НП(С)БО 21 «Вплив змін валютних курсів». Роялті, як правило, сплачуються після їхнього нарахування, тому сума, яка включається до витрат, визначається за курсом НБУ на дату виникнення заборгованості перед нерезидентом, який отримує роялті (п. 5 НП(С)БО 21). Тобто за курсом НБУ на дату нарахування роялті. Як наслідок, на дату сплати роялті та/або на дату балансу можуть виникнути курсові різниці.

Оподаткування роялті 2025

Роялті і податок на прибуток

Малодоходники відображають облік витрат і доходів за роялті на основі даних бухгалтерського обліку.

Щодо великоходників, то існує ціла низка обмежень щодо визнання роялті-витрат з метою оподаткування. Більшість з них стосуються платежів на користь нерезидентів (див. пп. 140.5.7 ПК і пп. 140.5.6 ПК). При виплаті роялті нерезидентам слід звернути увагу також на те, що такі операції можуть підпадати під критерії контрольованих операцій.

Деякі обмеження у великодоходників зачіпають і відносини між резидентами. Зокрема великодоходникам фінансовий результат слід збільшити на суму витрат з нарахування роялті на користь (пп. 140.5.7 ПК):

- особи, яка сплачує податок у складі інших податків (крім фізосіб, які сплачують ПДФО). Це обмеження зокрема стосується роялті, яке виплачується платникам єдиного податку (як юросіб, так і ФОП, див. зокрема лист ДФС від 09.03.2017 № 4772/6/99-99-15-02-02-18, а також роз’яснення ДПС 102.08 ЗІР);

- юрособи, яка звільнена від сплати податку на прибуток чи сплачує цей податок за ставкою, іншою, ніж базова ставка 18%. Це зокрема платники податку на прибуток, які користуються пільгами, передбаченими у пункті 133.4 ПК (неприбуткові організації), статті 142 ПК і пункті 38 і пункті 41 підрозділу 4 Перехідних положень ПК.

Однак коригування фінансового результату за підпунктом 140.5.7 ПК не застосовується, якщо роялті нараховується на підставі договорів, укладених з організаціями колективного управління відповідно до Закону № 2415.

Такі витрати вказують у рядку 3.1.8 Додатка РІ до Податкової декларації з податку на прибуток підприємств.

Роялті і податок на доходи нерезидентів

Окрім нюансів з податку на прибуток виплата роялті нерезиденту може мати наслідком й обкладання податком на доходи нерезидентів (так званий «податок на репатріацію»), який у загальному випадку становить 15% від суми доходи, що виплачується нерезиденту під час такої виплати (пп. «в» пп. 141.4.1 ПК, пп. 141.4.2 ПК). Однак за умови укладення угоди про уникнення подвійного оподаткування між Україною та країною нерезидента ставка податку може бути меншою або навіть нульовою.

Сума податку визначається з доходу за офіційним курсом НБУ на дату виплати (роз’яснення ДПС 102.16 ЗІР).

Чергові зміни, що їх внесли до ПК, стосуються, зокрема, платників, які є контролерами КІК. Читайте у статті, яких штрафів не застосовуватимуть до контролерів КІК у період дії воєнного стану і що таке незастосування може означати на практиці, а також про інші зміни для КІК

Роялті: ПДВ

Щодо ПДВ, то операції з виплати роялті в грошовій формі або у вигляді цінних паперів не є об’єктом оподаткування (пп. 196.1.6 ПК). Якщо ж платіж, який в договорі названо роялті, не відповідає «податковому» визначенню цього поняття, або якщо роялті сплачується не в грошовій або не в ціннопаперовій формі, то така операція буде оподаткована ПДВ.

Не є об’єктом оподаткування ПДВ операції з виплати роялті в грошовій формі або у вигляді цінних паперів (той же пп. 196.1.6 ПК, а також лист ДПС від 15.04.2021 № 1556/ІПК/99-00-21-03-02-06, лист ДФС від 16.05.2018 № 2185/6/99-99-15-03-02-15/ІПК).

Якщо постачальник послуг, за які сплачено роялті, надає покупцю належно оформлену та зареєстровану податкову накладну і така сплата пов’язана з господарською діяльністю покупця, то він може на загальних підставах відобразити відповідні суми ПДВ у складі податкового кредиту.

Роялті: єдиний податок

Отримання роялті юрособами-єдинниками не суперечить умовам перебування на спрощеній системі оподаткування (виняток — якщо роялті нараховується у негрошовій формі, наприклад цінними паперами). Це ж саме — умова про грошову форму виплати роялті — стосується й платників роялті, що єдинниками.

Роялті: ПДФО, ВЗ та ЄСВ

Роялті-дохід розглядається як різновид пасивних доходів і включається до оподатковуваного доходу фізособи, а тому обкладається ПДФО за ставкою 18% (пп. 14.1.268 ПК, пп. 164.2.8 ПК, пп. 164.2.3 ПК, пп. 170.3.1 ПК, пп. 167.5.1 ПК). Крім того, при виплаті роялті фізособі утримується військовий збір (ВЗ) за ставкою 1,5% (пп. 1.2, пп. 1.3 п. 161 підрозд. 10 Перехідних положень ПК).

Утримати згадані ПДФО і ВЗ має особа, яка виплачує роялті, тобто ліцензіат. У Додатку 4ДФ Податкового розрахунку сума нарахованого й сплаченого роялті відображається в графах 3а та 3 з ознакою доходу «103», а суми утриманих й сплачених податків — у графах 4а і 4 (ПДФО), 5а і 5 (ВЗ).

Щодо ЄСВ, то він на роялті не нараховується, так як роялті виплачується не за цивільно-правовим договором, а за ліцензійним договором чи іншим договорам (є також роз’яснення ДПС 201.03 ЗІР).

Роялті: бухгалтерський облік

Наводимо можливі проведення роялті в бухгалтерському обліку — отриманого права користування аудіовізуальним твором.