Приложение ПП к Налоговой декларации по налогу на прибыль

Приложение ПП к декларации по налогу на прибыль

Приложение ПП – это заменитель Отчета о суммах налоговых льгот, отмененный еще с 2020 года. Основанием для введения настоящего Приложения в декларацию является п. 30.6 Налогового кодекса Украины (далее – НКУ) и Порядок учета сумм налогов и сборов, не уплаченных предприятием в бюджет в связи с получением налоговых льгот, утвержденного постановлением КМУ от 27.12.2010 № 1233. Назначение Приложения ПП одно – посчитать, сколько потерял бюджет из-за того, что плательщик воспользовался налоговыми льготами. Аналогичные таблицы для расчета общей суммы использованных налоговых льгот есть и в декларациях по другим налогам.

Что изменилось в Приложении ПП

Приложение ПП было обновлено приказом Минфина от 20.02.2023 г. № 101 (далее – Приказ № 101), который вступил в силу 31 марта 2023 года. Изменения в том, что в приложении появились две крайние графы в конце таблицы справа:

- графа 7 – для расчета суммы налоговой льготы, использованной не по целевому назначению;

- графа 8 – для расчета суммы налоговой, у которой было целевое назначение, но оставшейся неиспользованной на конец отчетного периода. Очевидно, данная графа рассчитывается как разница: графа 6 (сумма налоговой льготы, имеющая целевое назначение) – графа 7 (сумма, использованная не по целевому назначению).

Данные графы по-прежнему существующая графа 6 могут быть заполнены, только если к применяемой налоговой льготе относилось условие целевого использования освобожденных от налогообложения сумм.

Прибутківці-квартальники вчергове мають зосередитись на складанні та поданні декларації з прибутку. Про основні правила подання декларації за три квартали 2024 року поговоримо на вебінарі. Залишайте свої запитання в опитувальнику — ми обов’язково допоможемо з ними розібратися

Список льгот для Приложения ПП

Льгота – это не обязательно полное освобождение от уплаты налога на прибыль, но и освобождение от налогообложения отдельных операций и любые другие корректировки в расчете налога на прибыль, уменьшающие его. Также Приложение ПП включает еще и льготы по налогу на репатриацию (налога на доходы нерезидентов), который является частью налога на прибыль.

Актуальны на момент составление налоговой декларации налоговые льготы и их коды можно найти в последних двух Справочниках льгот от ГНС. Сегодня это Справочник № 117/1 и Справочник № 117/2, которые обнародовали на сайте ГНС. Именно их следует использовать для декларации.

Основные налоговые льготы, связанные с налогом на прибыль и подачей Приложения ПП, покажем в таблице ниже.

| НАЛОГОВЫЕ ЛЬГОТЫ для Приложения ПП | ||

| Налоговая льгота по налогу на прибыль | Основание, а также другие связанные приложения к декларации по налогу на прибыль | Код по Справочнику налоговых льгот |

| «Освобождающие» льготы | ||

| полное освобождение от уплаты налога на прибыль (нулевая ставка), например прибыль субъектов самолетостроения, предприятий общественных организаций лиц с инвалидностью, ЧАЭС, субъекты, связанные с проектом «Укрытие» | ст. 142 и п. 38, п. 41, п. 44 подразд. 4 Переходных положений НКУ; расчет в Приложения ПЗ | 11020306, 11020361, 11020362, 11020364, 11020365, 11020366, 11020367, 11020368 |

| освобождение от налогообложения налогом на прибыль доходов от отдельных операций | п. 33, п. 37 подразд. 4 Переходных положений НКУ, пп. 3.2 ст. 3 НКУ, пп. 141.6.2 НКУ, пп. 141.6.1 НКУ; расчет в Приложении ПЗ | 11020310, 11020363, 11020025, 11020303, 11020304 |

| освобождение от налогообложения налогом на прибыль предприятий со значительными инвестициями (на 5 лет – исключение – добыча/обогащение полезных ископаемых), но такая льгота существует временно – до 01.01.2035 года | п. 55 подраздел. 4 Переходных положений НКУ; расчет в Приложении ПЗ | 11020389 |

| Льготы, уменьшающие базу начисления налога на прибыль | ||

| уменьшение финансового результата на убытки прошлых лет | пп. 140.4.2 НКУ; расчет в Приложении РІ | 11020301 |

| уменьшение прибыли от операций с ценными бумагами на налоговые убытки по таким операциям прошлых лет | пп. 141.2.4 НКУ; расчет в Приложения ЦБ | 11020302 |

| уменьшение финансового результата на «COVID-доходы» (от получения лекарственных средств, медизделий, средств и т.п. для борьбы с коронавирусом и т.п.) | п. 512 Подразделения 4 Переходных положений НКУ; расчет в Приложении РІ | 11020380, 11020381 |

| уменьшение финансового результата на льготы субъектам кинематографии | пп. 141.4.1, пп. 140.4.4, пп. 140.4.7 НКУ; расчет в Приложении РІ | 11020383, 11020385 |

| уменьшение финансового результата предприятием-правопреемником в ущерб реорганизуемому субъекту | пп. 140.4.5 НКУ; расчет в Приложении РІ | 11020384 |

| уменьшение финансового результата на сумму дохода в виде списанных штрафных санкций и пени и списанного налогового долга, включенных в состав доходов отчетного периода в соответствии с НП(С)БУ/МСФО | п. 23, п. 24, пп. 26.2 подразд. 10 Переходных положений НКУ; расчет в Приложении РІ | 11020387 |

| уменьшение финансового результата на сумму бюджетных грантов, полученных и включенных в состав доходов отчетного периода в соответствии с НП(С)БУ/МСФО | пп. 140.4.8 НКУ | 11020388 |

| временно, на период до прекращения или отмены военного положения на территории Украины не производится увеличение финансового результата по пп. 140.5.9 НКУ (это налоговая разница на увеличение перечислений неприбыльным организациям свыше 4% прибыли в прошлом году), если суммы средств средства направлены на специальные средства индивидуальной защиты (каски, бронежилеты), технические средства наблюдения, лекарственные средства и медицинские изделия, средства личной гигиены, продукты питания, вещевое обеспечение) – в частности для ВСУ, СБУ, внешней разведки, пограничной службы, ГСЧС и т.д. | п. 69.6 подразд. 10 Переходных положений НКУ | 11020399 |

| Уменьшение ставки налогообложения налогом на прибыль, в т.ч. снижение ставки налога на доходы нерезидентов (налог на репатриацию) | ||

| уменьшение ставки налога на репатриацию, в т.ч. по международным договорам | п. 103.4, пп. 141.4.2.7 НКУ; расчет в Приложения ПН | 11020025 |

| применение пониженной ставки 5% для налога на репатриацию (проценты по ссудам, финансовые кредиты) | пп. 141.4.11 НКУ; расчет в Приложении ПН | 11020369 |

| освобождение от налога на репатриацию | пп. 46, 47 подраздел. 4 Переходных положений НКУ, пп. 141.4.10 НКУ; расчет в Приложении ПН | 11020370, 11020371, 11020382 |

| Уменьшение уже начисленного налога на прибыль | ||

| уменьшение налога на прибыль полученного из иностранных источников на сумму налогов, уплаченных за границей (налог на капитал, налог на имущество, налог на прирост капитала, налог на реализацию и др.) | пп. 141.4.9 НКУ; расчет в Приложения ЗП | 11020085 |

Консультація зорієнтує, як податківці здійснюють контроль за прибутками платників податків із 9 червня. Ознайомтеся з матеріалом, щоб знати, які питання перевіряють та які помилки і ризики можуть виникати у платників. Так уникнете неприємних сюрпризів

Приложение ПП и убытки прошлых лет

Налогоплательщик имеет право уменьшить свою прибыль на убытки прошлых лет (пп. 140.4.4 НКУ), которая рассматривается одновременно как:

- налоговая разница, которую могут применять все даже малодоходники (пп. 134.1.1 НКУ);

- налоговая льгота.

Поэтому при реализации такого права требуется заполнить и подать одновременно Приложение РІ (стр. 3.2.4 к строке 03) и Приложение ПП. При этом обратите внимание:

- Приложение ПП заполняем и подаем только, если льготой воспользовались, то есть за отчетный период (квартал, год) получили прибыль и уменьшили ее в убытки прошлых лет (см. разъяснение ГНС в Одесской области). При убыточной декларации подавать Приложение ПП, таким образом, не требуется;

- если плательщик-квартальщик в следующих кварталах получает убыток, но в прошлых кварталах была прибыль и он воспользовался льготой, то он должен все равно представлять Приложение ПП и в этих последующих кварталах и продублировать в нем сумму льготы по предварительной декларации (см. пример 1).

Пример 1 (в одном периоде прибыль, в другом – убыток). Пусть 100 тыс. грн прибыли было получено по результатам первого полугодия 2023 года и было уменьшено на 80 тыс. убытков прошлых лет. Сумма льготы = 80 000×0,18 = 14400 грн. В бюджет уплачено только 3600 грн. налога (=(100000 – 80000)×0,18). Однако в декларации за 9 месяцев был получен ущерб. Все равно подаем Приложение ПП, в которое переносим все из предыдущей декларации, то есть за первое полугодие. Льгота – это потеря бюджета. Декларация накапливалась, поэтому за 9 месяцев 2023 бюджет государства все же потерял 14400 грн.

Алгоритм заполнения приложения ПП к декларации на прибыль

Никаких инструкций по заполнению Приложения ПП налоговики не выдали. Однако заполнять его можно аналогично бывшему Отчету о суммах налоговых льгот, так как он повторяет его форму. Хотя если Приложение ПП заполняется через пользование льготой «уменьшение финансового результата в убытки прошлых лет» (код 11020301), то можно еще воспользоваться разъяснениями ГНС в Одесской области и в 102.16 ВИР.

Заполнение производим в гривнах без копеек и нарастающим итогом с начала года. В ситуации, если льгот несколько (несколько кодов), то расчет ведется для каждой льготы в отдельности, то есть работает формула «количество строк = количеству льгот (отдельных кодов льготы)».

| АЛГОРИТМ ЗАПОЛНЕНИЯ ПРИЛОЖЕНИЯ ПП | |

| Графа отчета | Как заполнять |

| Код льгот по каждому виду налоговых льгот согласно справочнику льгот (графа 1) | Указывается код льготы по Справочникам льгот от ГНС. Например, льгота на уменьшение прибыли в убытки прошлых лет имеет код 11020301, который можно найти в Справочнике № 117/2. Льготы без кода быть не может (!). Справочники исчерпывающие – там есть все льготы |

| Наименование налоговой льготы согласно справочнику (графа 2) | Наименование берем из тех же справочников льгот |

| Сумма налога, не уплаченного в бюджет в связи с получением налоговой льготы (освобожденные от налогообложения средства), грн (графа 3) | Приводится рассчитанная сумма льгот. Заполнять нужно нарастающим итогом с начала года, например, за 9 месяцев считаем общий объем льготы, которой воспользовались с 01 января |

| Срок пользования налоговыми льготами в отчетном периоде: | Если дата начала и дата конца использования льготой выходят за пределы отчетного периода, то проставляется дата начала и конца отчетного периода. Например, для Отчета по декларации за 9 месяцев – 01.01.2023 и 30.09.2023 соответственно |

| число, месяц, год начала (графа 4) | |

| число, месяц, год окончания (графа 5) | |

| Сумма налоговой льготы, использованной по целевому назначению, грн (графа 6) | Заполнять следует только тем субъектам хозяйствования, для которых законодательством установлено целевое использование льгот. В Справочнике льгот в графе 8 указан признак целевого назначения льготы: 0 – целевое назначение отсутствует; 1 – целевое назначение имеется. Здесь указываем суммы целевого использования, если оно было |

| Сумма налоговой льготы, которая использована не по целевому назначению, грн (графа 7) | Вносим сумму налоговой льготы из прошлой графы, которая была использована не по целевому назначению |

| Сумма налоговой льготы, оставшейся неиспользованной на конец отчетного периода, грн (графа 8) | Находим как разницу между предыдущими двумя графами, т.е. графа 8 = графой 6 – графа 7 |

Юрособа на загальній системі застосовує податкові різниці, має кредит на обладнання за програмою «Доступні кредити 5–7–9», за якою Фонд розвитку підприємництва компенсує частину відсотків за кредитом. Чи потрібно показувати компенсовані відсотки в додатку РІ до квартальної/піврічної прибуткової декларації?

Формулы для расчета суммы налоговых льгот

Общая логика расчета – нужно определить, сколько бюджет недополучил из-за использования льготы. Сделать это можно разными путями, в частности определить сумму налога на прибыль без льготы и сумму налога на прибыль с льготой и найти разницу. Можно воспользоваться и другой логикой расчета, например, если ставка налога на прибыль 18%, то есть «быстрые» формулы, приведенные в таблице ниже.

| «БЫСТРЫЕ» ФОРМУЛЫ РАСЧЕТА СУММЫ НАЛОГОВОЙ ЛЬГОТЫ | |

| Вид налоговой льготы | Формула расчета |

| сумма льгот при уменьшении прибыли в убытки прошлых лет | (сумма отрицательного значения прошлых лет, которым воспользовались для уменьшения прибыли) × 0,18 |

| полное освобождение от налога на прибыль (нулевая ставка) | прибыль (стр. 05 декларации) × 0,18 понятно, что если убыток, то сумма налоговой льготы = 0 грн, то есть ячейка остается пустой |

| уменьшение ставки налога на репатриацию, в т.ч. за международными договорами | (доходы начислены нерезидентам) × 0,15, где 0,15 – это ставка налога на репатриацию |

| перенос прошлогоднего ущерба по операциям с ценными бумагами (ЦБ) и отрицательных результатов переоценки ЦБ | (отрицательное значение финансового результата по операциям по ЦБ предыдущего отчетного года + отрицательный общий результат переоценки ЦБ, не учтенный в предыдущих налоговых периодах)* × 0,18 |

| применение пониженной ставки 5% для налога на репатриацию (проценты по ссудам, финансовые кредиты) | (доходы начислены нерезидентам) × (0,15 – 0,05) = (доходы начислены нерезидентам) × 0,1 |

| освобождение от налога на репатриацию | (доходы начислены нерезидентам) × 0,15 |

| * в пределах прибыли по операциям по ЦБ (стр. 01 (доходы) – стр. 02 (расходы) Приложения ЦБ) | |

Внимание: налоговая льгота = утрата бюджета. Общая формула: налог на прибыль (без льгот) – налог на прибыль (с льготой).

- Національна сертифікація бухгалтерів — 2025 ⏩

- Професійна сертифікація за МСФЗ ⏩

- Національна сертифікація головбуха медичного КНП — 2025 ⏩

- ПДВ: від азів до майстерності ⏩

- Розрахунок зарплати, звітність, перевірки ⏩

- РРО: робота, помилки та штрафи ⏩

- ФОП-єдиноподатник: практикум для бухгалтера та підприємця ⏩

- Благодійні організації: практикум з обліку та оподаткування ⏩

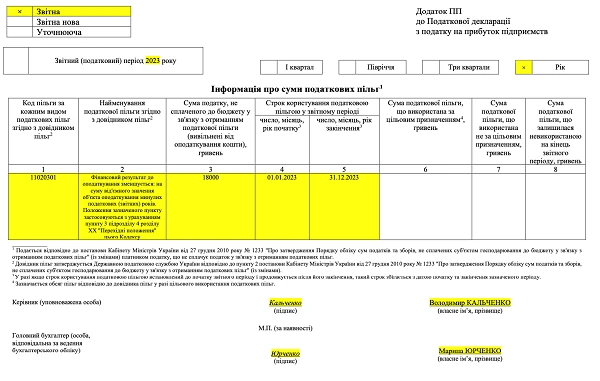

Приложение ПП: образец заполнения

Напоследок приводим заполненное Приложение ПП для наиболее распространенной льготы по налогу на прибыль.

Пример 2 (уменьшение прибыли в убытки прошлых лет). Составляется декларация за 2023 год. Получена прибыль в 500 тыс. грн. Сумма ущерба прошлых лет – 100 тыс. грн. Решено снизить прибыль на 100 тыс. грн и заполнено для этого Приложение РІ. Таким образом, сумма налоговой льготы = 100 000×0,18 = 18000 грн. Эту цифру следует перенести в Приложение ПП.

В декларациях за I квартал и полугодие льготой не воспользовались. Если бы в прошлых кварталах была льгота, нужно было бы добавить. К примеру, если бы за I квартал была льгота 7 тыс. грн, то за 9 месяцев нужно было бы уже указать 25000 грн (= 18000 + 7000). Приложение ПП – накапливаемое, как и вся декларация по налогу на прибыль.

Обратите внимание, что крупные налогоплательщики имеют право уменьшать финансовый результат до налогообложения налогового (отчетного) периода не более 50% непогашенной суммы отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет (пп. 140.4.4 НКУ, начиная с 2022 года).

Ответственность за неподачу Приложения ПП

Несмотря на то, что Приложение ПП не влияет на расчет суммы налога на прибыль, за его неподачу, могут оштрафовать (так же, как и за непредставление других приложений, например Приложения ФЗ). Все без исключения приложения являются неотъемлемой частью Декларации о прибыли. Поэтому непредставление приложения налоговики могут приравнять к непредставлению Декларации по прибыли. За это оштрафуют так:

- на 340 грн — за первое непредставление;

- 1020 грн — за каждое повторное непредставление в течение года (п. 120.1 НКУ).